主要观点

今年年初以来,中国外需持续强于内需,出口是当前中国经济最重要的支撑。不过从5月PMI新出口订单指数和出口交货值同比等领先指标看,出口有边际放缓的压力。在海外补库推动下,WTO等国际机构预测2024年全球货物贸易量将上升,中国出口压力主要来自于份额占比的高位回落。

在回顾2019年以来中国出口份额变迁的基础上,预判未来中国出口份额趋势,对于判断经济形势、逆周期调节力度和资本市场,都有重要参考意义。

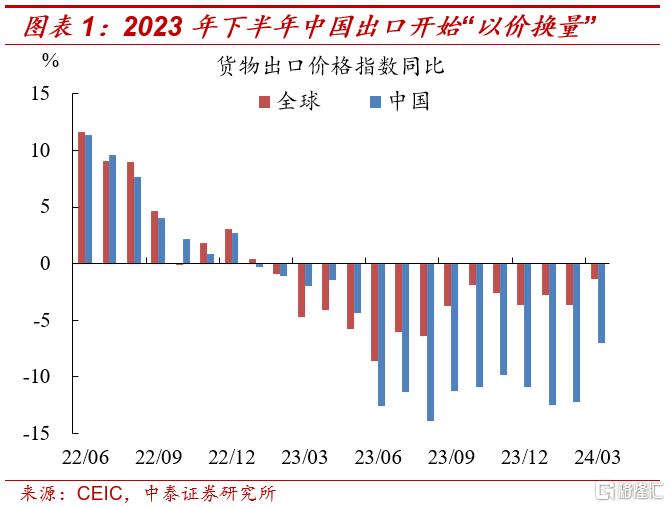

疫情前后对比,中国出口份额提升了1个百分点以上。根据驱动出口因素的不同,我们将2019-2023年分为三个时间段来讨论:一是2019到2021年,主导因素是疫情影响下中国产品的供给替代;二是2022年,海外生产恢复后中国出口份额下降;三是2023年,“以价换量”策略下中国出口数量占比重回15.0%的历史最高水平。分别从产品和国别地区两个视角,分析这三个时间段里,支撑中国出口份额提升的动能或拖累中国出口份额的因素。

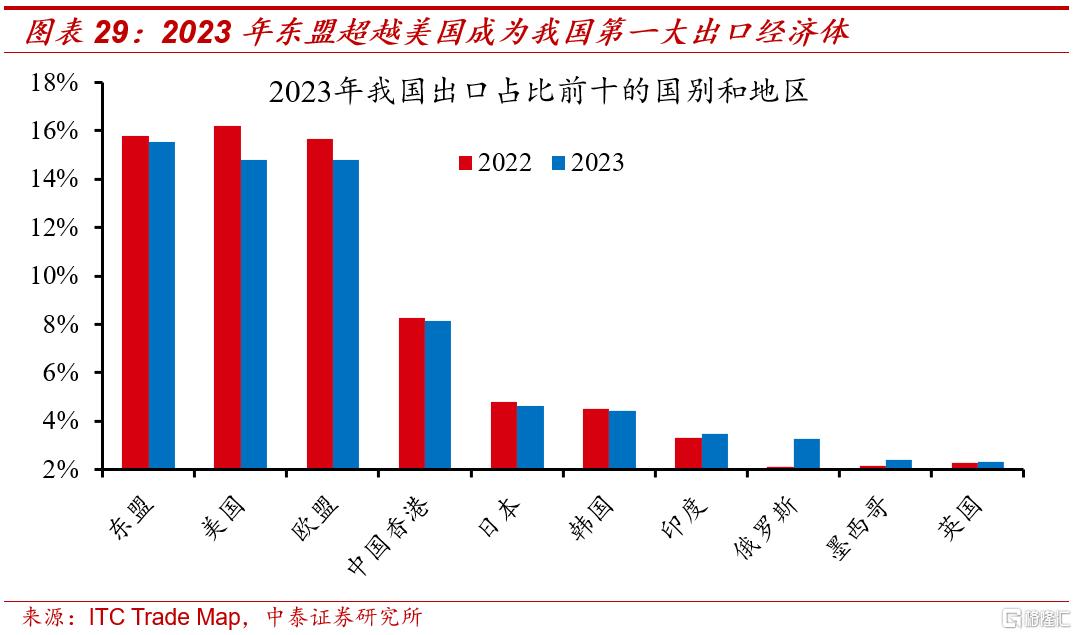

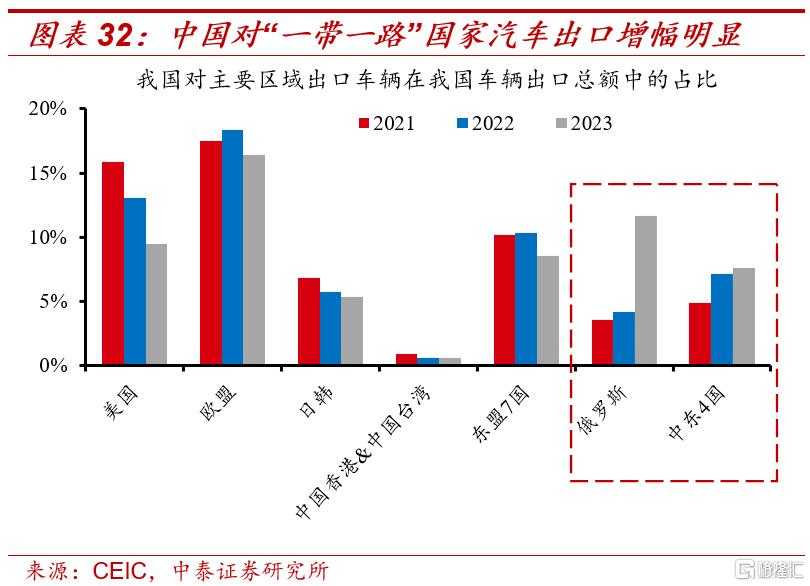

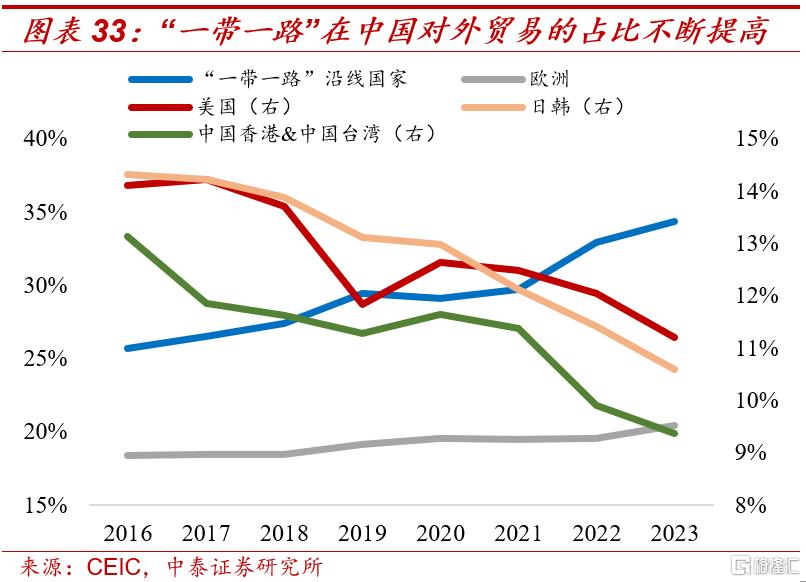

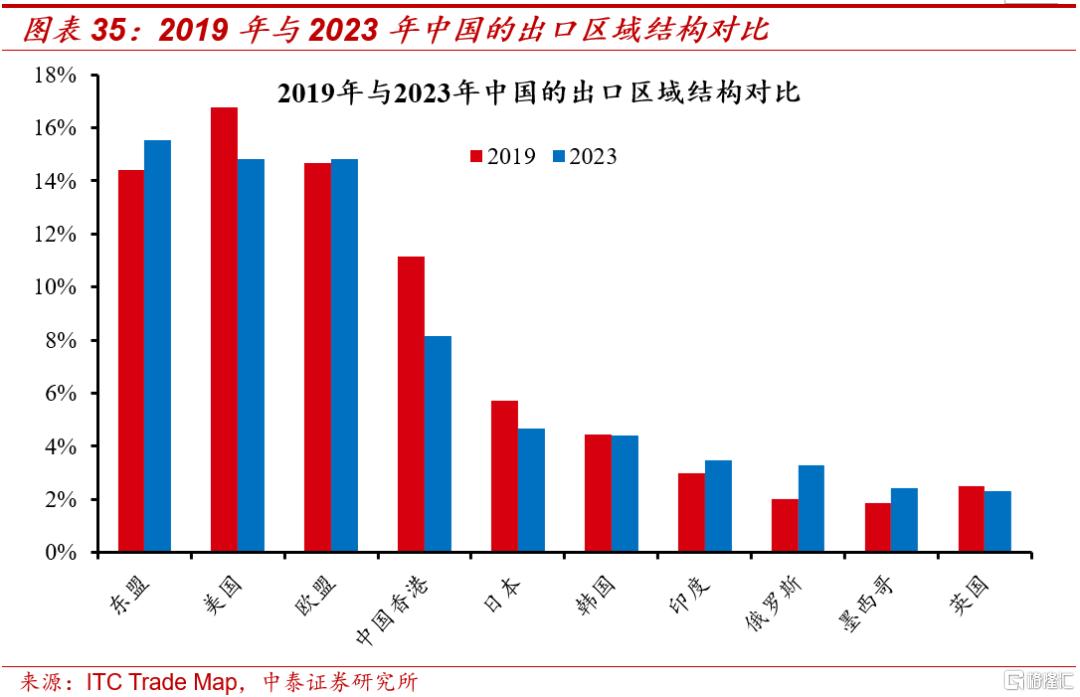

对比2019年和2023年,中国出口商品和区域结构的变化。分产品看汽车、光伏组件、电商出海等新的出口优势产品或者新业态,以及传统的优势出口产品-电机电气,支撑了中国的出口份额提升。分国别和地区看,传统贸易伙伴里除欧盟外,中国对其他的出口占比多数回落,其中向美国、日本和中国香港的出口占比共计下降6%。出口增量主要来自于东盟、俄罗斯和墨西哥等新兴市场国家,2023年东盟开始成为中国第一大出口目的地。

展望2024年下半年,我们认为中国出口份额会继续维持韧性。预计2024年中国出口金额占全球比例,区间为13.8%到14.2%,中位数为14.0%,下半年中国出口不悲观。

一是从出口区域视角来分析。中国对东盟出口份额的提升主要在2022-2023年,驱动因素包括2022年RCEP生效后中国-东盟的经济合作加快、部分中国产业外迁到东盟、后疫情时代东盟承担了一部分转口贸易的职能,以及东盟的经济景气度高于全球平均等,这些推动因素短期仍在。俄乌冲突后,俄罗斯加大了从中国的进口替代,目前来看这一趋势年内大概率会延续。过去30年美国经历了八次完整的库存周期,其中有七次当美国进入到主动去库尾声时,美国从中国的进口增速将回升。今年一季度美国开始补库,尽管由于两国经贸关系发生重大变化,历史经验的参考意义下降,但中国化工产品以及服装等消费品的出口,年内仍有望受益于美国的补库存。

二是从出口产品视角来分析。疫情期间防疫物资和电机电气产品给中国带来的出口红利,随着疫情结束和订单回流,这种红利已基本消退,即2022年和2023年拖累中国出口份额的压力,2024年将缓解。汽车作为近年新崛起的出口产品,东盟、中东和拉美地区的经济绿色转型,将一定程度上对冲美欧所出台的反制措施影响。疫情以来跨境电商对中国出口份额一直有正向提升,“内卷”时代,企业主动出海将使得这个趋势在年内延续。

风险提示:海外地缘政治冲突升级,全球大选年贸易摩擦上升,研报信息更新不及时的风险。

引言

2015-2019年中国出口金额占全球比例稳定在13%左右,2020-2023年该比例回升到了14%以上,出口在支撑中国经济增长方面发挥着重要作用。疫情以来中国出口的主线两次切换,2020年和2021年出口高增长主要因海外生产受限导致订单转移到中国,2021年中国出口数量占比达到15.0%的历史最高水平;2022年下半年海外生产恢复,中国出口数量占比降至14.5%;2023年在“以价换量”策略下,中国出口数量占比又回升到15.0%的历史高位。

今年年初以来,中国经济呈现生产强于需求、外需强于内需的结构性特征。外需强除了全球制造业景气周期回升外,更重要的是“以价换量”策略对中国出口份额的支撑。但长此以往,容易引起贸易伙伴针对中国的出口产品采取反制措施。实际上,PMI新出口订单指数、出口交货值同比等领先指标,在5月已开始回落,预示中国出口可能面临一定压力。

中国出口份额高位回落的压力有多大?研究这个问题,对于判断下半年的中国经济形势、逆周期调节力度和资本市场,都有重要参考意义。而研判未来趋势,需要从疫情以来中国出口份额提升源自何处寻找答案。

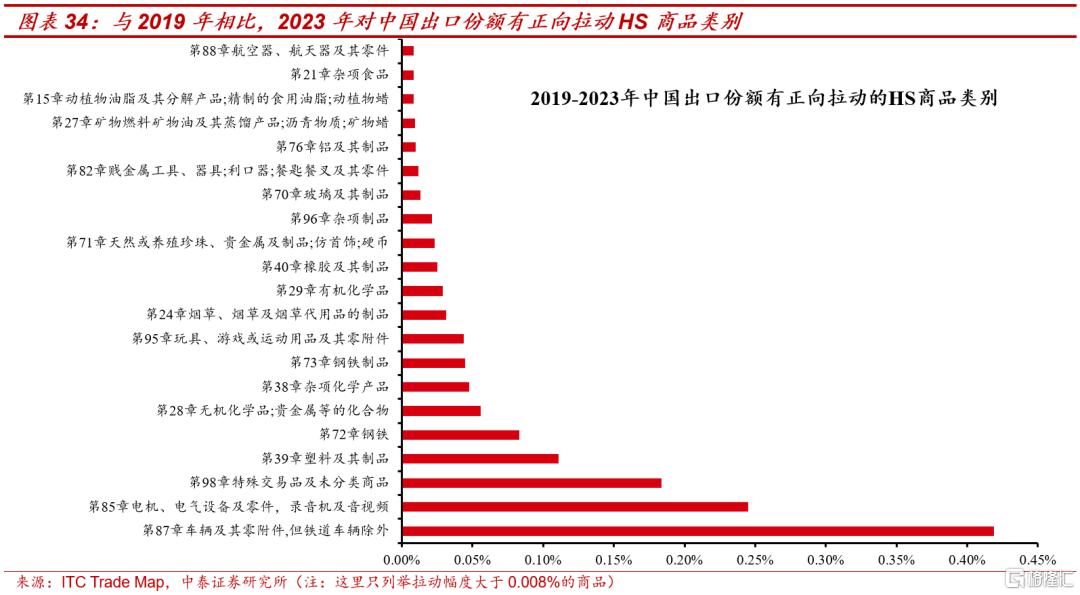

我们研究发现,分产品看,2019年-2023年中国出口金额占全球比例提升了1.1个百分点,其中车辆(+0.42%)、电机电气(+0.25%)、特殊交易品(+0.18%)、钢铁及其制品(+0.13%)、塑料及制品(+0.11%)、无机化学品(+0.06%)、杂项化学产品(+0.05%)等产品对中国出口金额的份额有明显拉动。

分国别和地区看,主要贸易伙伴中,2019年-2023年占中国出口金额比例上升的有东盟(+1.15%)、俄罗斯(+1.29%)和墨西哥(+0.55%),占中国出口比例下降的有日本(-1.08%)、美国(-1.97%)和中国香港(-2.97%),对欧盟的出口占比变化不大(+0.13%)。

展望未来,预计中国出口份额将缓慢回落,2023年有望维持在14%左右。从国别和地区看,东盟、俄罗斯等“一带一路”沿线国家对中国产品仍有较强的进口需求,而补库有望阶段性缓和中国对美国的出口压力。从产品看,疫情期间防疫物资和电机电气产品给中国带来了出口红利,随着疫情结束和订单回流,这种红利已基本消退,即延续2022年和2023年拖累中国出口份额的压力缓解。汽车作为近年新崛起的出口产品,东盟、中东和拉美地区的能源转型,将一定程度上对冲美欧所出台的反制措施影响。

根据影响中国出口的主要因素不同,我们将2019-2023年分为三个时间段来讨论:一是2019年-2021年,疫情期间供给替代提升中国出口份额;二是2022年,海外生产恢复中国出口订单外流;三是2023年,“以价换量”策略推动中国出口数量占比再度回升至历史最高水平。

下文分别从产品、国别和地区视角,分析这三个时间段里,支撑中国出口份额提升的动能,或者拖累中国出口份额的因素。

2019-21年:

供给替代提升中国出口份额

产品视角:电机电气产品、车辆和防疫物资推升中国出口份额

从各商品占中国出口比例、优势出口产品、对中国出口份额拉动这三个角度,分析2019-2021年,对中国出口份额提升有明显贡献的产品。

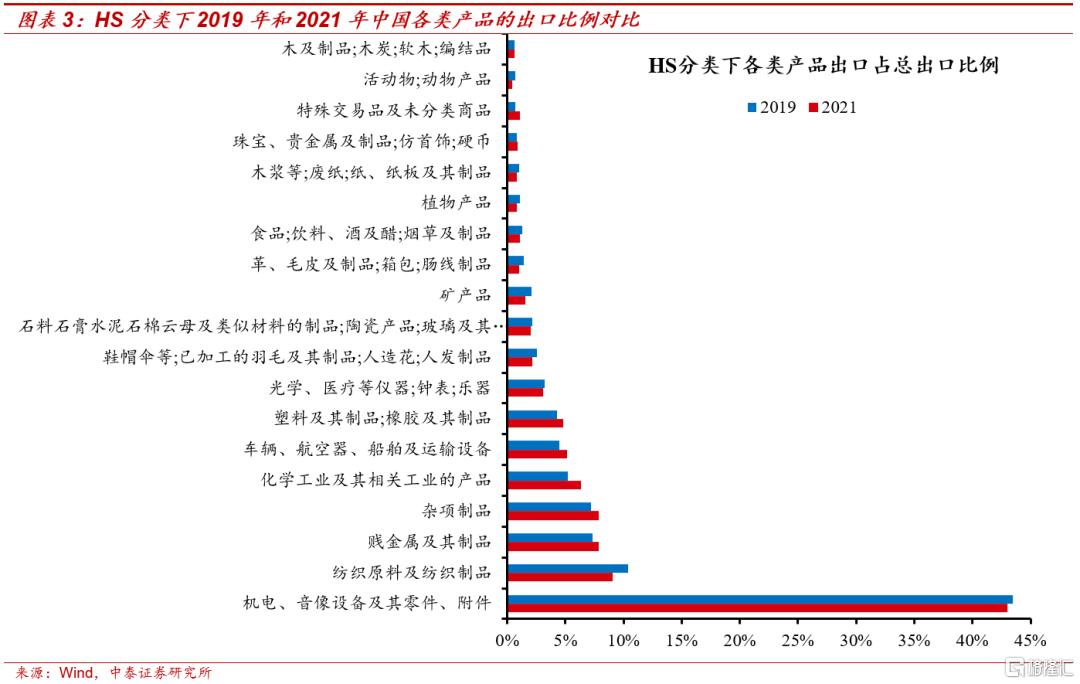

占比维度看出口结构变化

使用海关总署公布的数据,按照HS分类下的22大类,对中国2019年和2021年各类商品出口额占总出口的比例降序排列。这两年占比前三的商品类别都是电机电气产品、纺织原料及制品、贱金属及制品,其中电机电气产品占比超过四成,远超其他商品类别。

对比HS分类下,各类产品2019年和2021年的出口占比,可以发现电机电气、纺织原料及制品这两类中国的传统优势出口产品,占比均出现下滑,分别从2019年的43.49%、10.41%,下滑到2021年的43.00%和9.06%。

2019年到2021年,出口占比提升明显的一是化学工业及产品(从5.21%提高到6.35%),二是车辆、航空器、船舶及运输设备(从4.47%提高到5.17%),三是塑料和橡胶及制品(从4.25%提高到4.82%),四是贱金属及制品(从7.31%提高到7.86%)。

出口优势产业变迁

可以从两个角度,分析中国的出口优势产业变化。

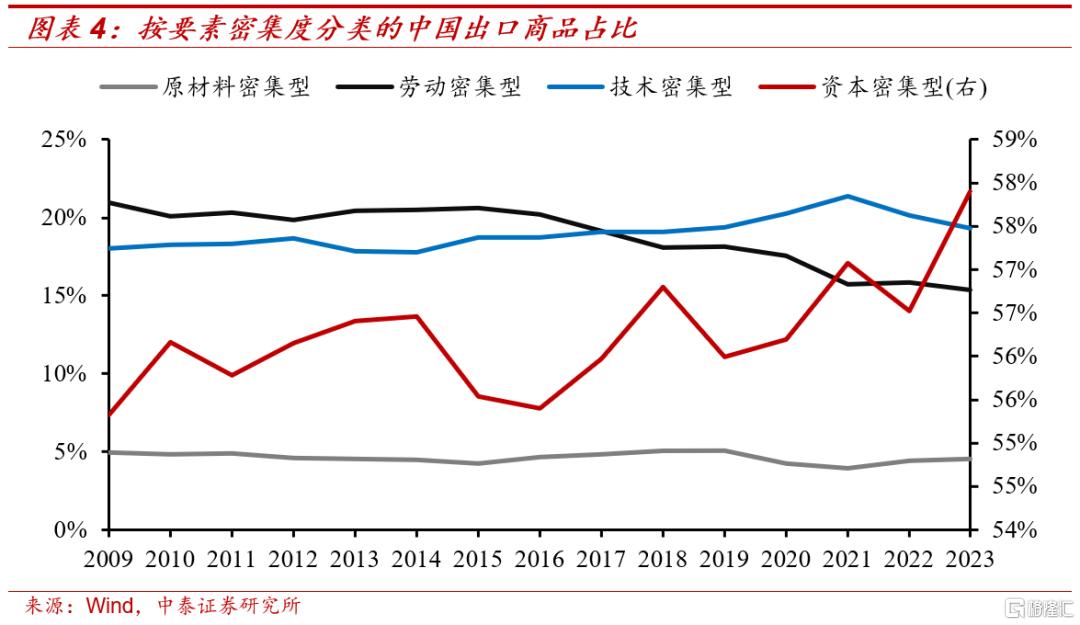

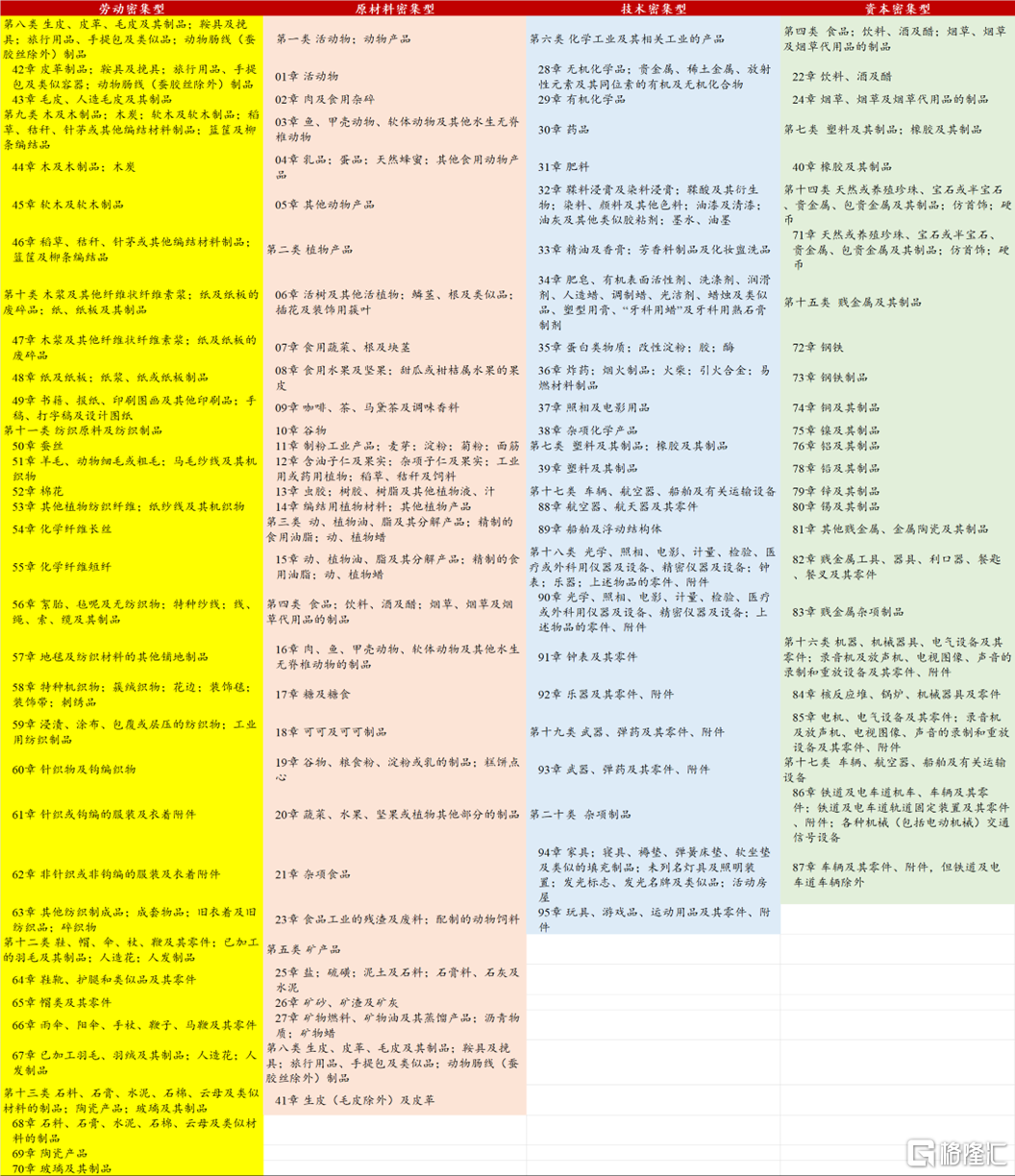

一是根据要素密集度,对出口商品进行归类,包括原材料密集型、劳动密集型、技术密集型和资本密集型四类。

原材料密集型产品的出口占比相对较低,在5%附近窄幅波动。2019年到2021年,中国原材料密集型产品出口占比,从5.06%下降到3.92%。

劳动密集型产品,一直是中国具有比较优势的出口产品,但2015年后占比下降。2019年和2021年,中国劳动密集型产品出口占比分别为18.16%和15.74%,两年时间里下降了2.42个百分点。

技术密集型产品,2013年占中国出口比例持续稳步上升。2019年和2021年,中国技术密集型产品出口占比,从19.37%上升至21.36%,提高了1.99个百分点。

资本密集型产品,占中国出口比例超过“半壁江山”,2021年占比为57.07%,较2019年提高了1.07个百分点。

从基于要素密集度标准分类的出口占比变迁看,2019年到2021年,中国出口产品呈现技术和资本密集度上升的迹象。前文分析中,HS分类下2019年到2021年占出口比例提升明显的四个行业,均属于技术密集型产品,或者是资本密集型产品。

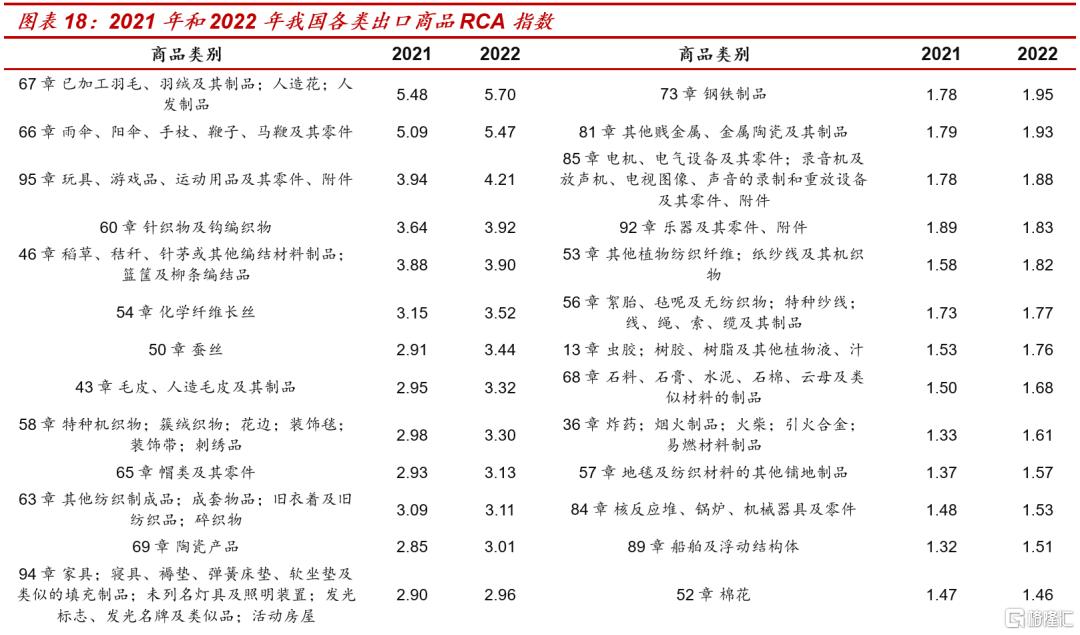

二是使用学术界常用的RCA指数,来衡量出口产品的比较优势。某种产品的RCA指数=(该产品出口额/全球该产品出口额)/(国内总出口额/全球所有产品出口额),如果某商品的RCA指数大于1,即可认为中国的该产品出口具有比较优势。

计算HS分类下中国各类产品2019年和2021年的RCA指数,可发现中国2019年有45类商品、2021年有42类商品的RCA指数大于1。

将HS分类下98章出口产品的2019年RCA指数,从高到低排列,对比它们和2021年各自的RCA指数,可发现有以下特征:

一是劳动密集型产品,虽然仍是中国最具优势的出口产品,但竞争力有所下降。2019年RCA指数靠前的行业,基本都是劳动密集型产品。不过对比来看,2021年劳动密集型产品的RCA指数多数低于2019年的,表明中国劳动密集型产品的出口,可能受到了东南亚、印度等经济体的竞争。这一趋势,也和前文里分析的中国劳动密集型产品出口占比持续下滑一致。

二是近年占中国出口比例前两位的电机电气产品、纺织原料及制品,2019年到2021年RCA指数均回落。电机电气产品的RCA指数,从2019年的1.90下降到1.78,表明作为占中国出口比例近四成的产品,尽管出口竞争力依然较强,但竞争力有边际减弱之势。2021年纺织类产品的RCA指数普遍在2.5以上,但相比于2019年多数回落。这两类商品RCA指数的变迁,和前文分析中,2019年到2021年这两类产品占中国出口比例下降的趋势一致。

三是RCA指数也能印证2019年到2021年,中国的化学工业及产品、车辆、塑料和橡胶及制品、贱金属及制品的出口竞争力在提高。化学工业及产品中,占比较高的有机化学品,RCA指数从2019年的1.05提高到1.15。尽管2019年车辆的出口RCA指数小于1,但到2021年该指数提高了0.16。塑料及其制品的RCA指数,从2019年的1.03提高到2021年的1.09,表明其出口竞争力得到提高。贱金属各分项2019年的RCA指数基本都大于1,且到2021年该指数多数提高,反映了中国相关行业的出口竞争力在提升。

各产品对中国出口占全球份额的贡献

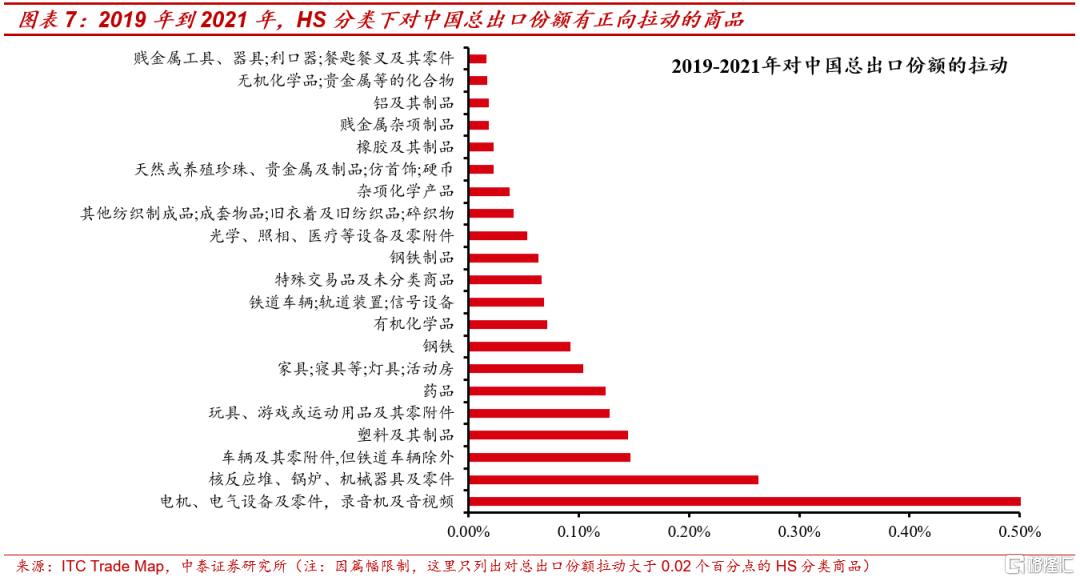

中国出口金额占全球比例,从2019年的13.1%提高到2021年的14.9%。为了更清晰地探寻到哪些商品对这1.8个百分点的出口份额提升贡献较大,我们从ITC Trade Map上查询到各商品的全球出口金额,计算出2019年到2021年,每类商品对中国总出口占全球份额的影响。

结果显示,2019年到2021年,HS分类下的98章商品中,有50章商品对中国出口份额正向拉动幅度大于0.0005%,有41章商品对中国出口份额有拖累。

其中,电机电气产品、车辆、塑料及制品、玩具和游戏运动产品、药品、钢铁、化工产品等产品对2019-2021年中国出口份额提升的贡献明显,这些产品以技术密集型和资本密集型为主。具体来看:

2019-2021年,电机电气产品拉动中国总出口占全球的份额提升0.5个百分点,是HS分类下贡献最大的产品类别。除了疫情期间和中国在相关领域出口有竞争关系的欧美国家生产受限外,全球能源绿色转型下对太阳能电池、锂电池等机电产品的需求飙升也有重要影响。

这一时期,车辆及其零附件对中国出口总份额的拉动为0.15个百分点,增量集中在新能源汽车。2021年中国出口汽车201.5万辆,首次超过200万辆,同比增长1倍;汽车出口量占汽车总销量的7.7%,较2020年提升3.7个百分点。其中新能源汽车出口爆发式上升,同比增长304.6%,欧洲和南亚成为2021年中国新能源汽车出口主要的增量来源市场。

2019-2021年,塑料及其制品拉动中国总出口份额提高0.14个百分点。塑料及其制品出口增长,主要源于疫情带来的全球防疫防护一次性塑料制品需求呈现爆发式上升。但从疫情和环保来看不可持续,且中国国内的塑料生产企业多为小型企业,在对外贸易时的议价权有限。

和塑料及其制品一样,在海外疫情推动下,2019年到2021年,医疗设备拉动中国总出口份额提升0.05个百分点,玩具、家具、纺织品等与宅经济相关的劳动密集型产品对中国总出口份额的拉动幅度分别为0.13、0.10和0.04个百分点。支撑这段时间中国上述产品出口强劲的,主要是疫情冲击下海外生产受限,而中国因疫情防控较好有产能优势来吸引海外订单。

特殊交易品及未分类商品可以理解为主要是跨境电商,2019年到2021年对中国出口份额的拉动为0.07个百分点。疫情改变了海外消费者的消费习惯,推动电商发展,中国作为拥有产能和成本优势的国家,也受益于海外电商的发展。海关总署数据显示,2021年中国跨境电商出口1.44万亿元,同比增长24.5%,成为支撑中国出口的新业态。

钢铁制品和有机化学品2019年-2021年对中国总出口份额的拉动,分别为0.06个百分点和0.07个百分点,和美国的房地产周期上行有关。

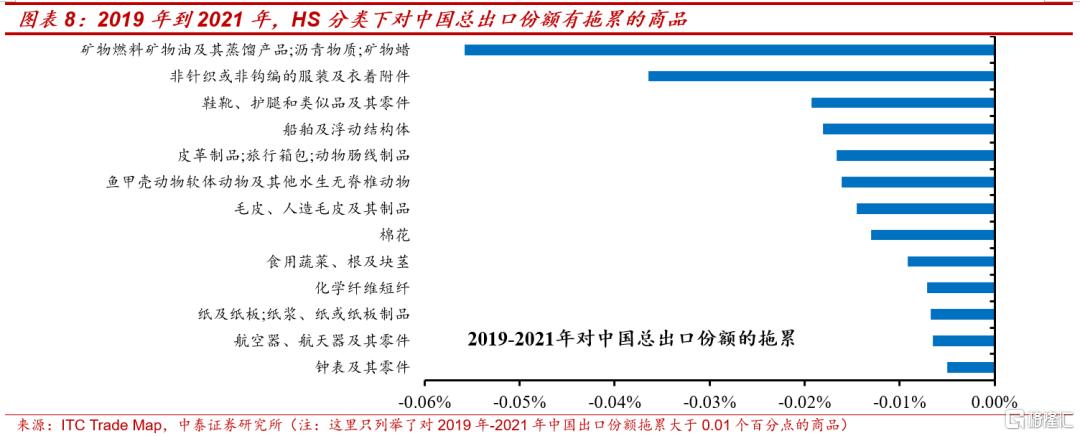

2019年-2021年,对中国总出口份额有拖累的41章产品中,拖累幅度大于0.005个百分点的有13章,集中在初级劳动密集型产品,以及航空航天器这种涉及核心技术的高精尖产业。

总的来说,通过对各商品占中国出口比例变化、出口优势产业变迁和对中国出口份额影响三个维度,来分析2019年-2021年中国出口产品结构的变化,有以下几个结论:

一是劳动密集型产品仍然是中国出口的优势产业,但从2019年到2021年,中国劳动密集型产品的出口竞争力在边际减弱;

二是技术密集型和资本密集型的产品出口竞争力,2019年到2021年是在提高的,这是中国产业结构升级在外贸数据上的体现,典型的商品类别有化学工业品、车辆、塑料及制品、贱金属。

三是从对2019-2021年中国出口份额上升的影响看,电机电气产品(0.50%)、车辆及其零附件(0.15%)、塑料及制品(0.14%)、医疗和宅经济相关产品(0.32%)的贡献较大。推动因素包括与中国有出口竞争关系的国家生产受限使得订单流向中国、全球经济绿色转型而中国在“新三样”上有竞争优势,以及海外疫情带来的防疫物资和宅经济相关产品需求上升等。

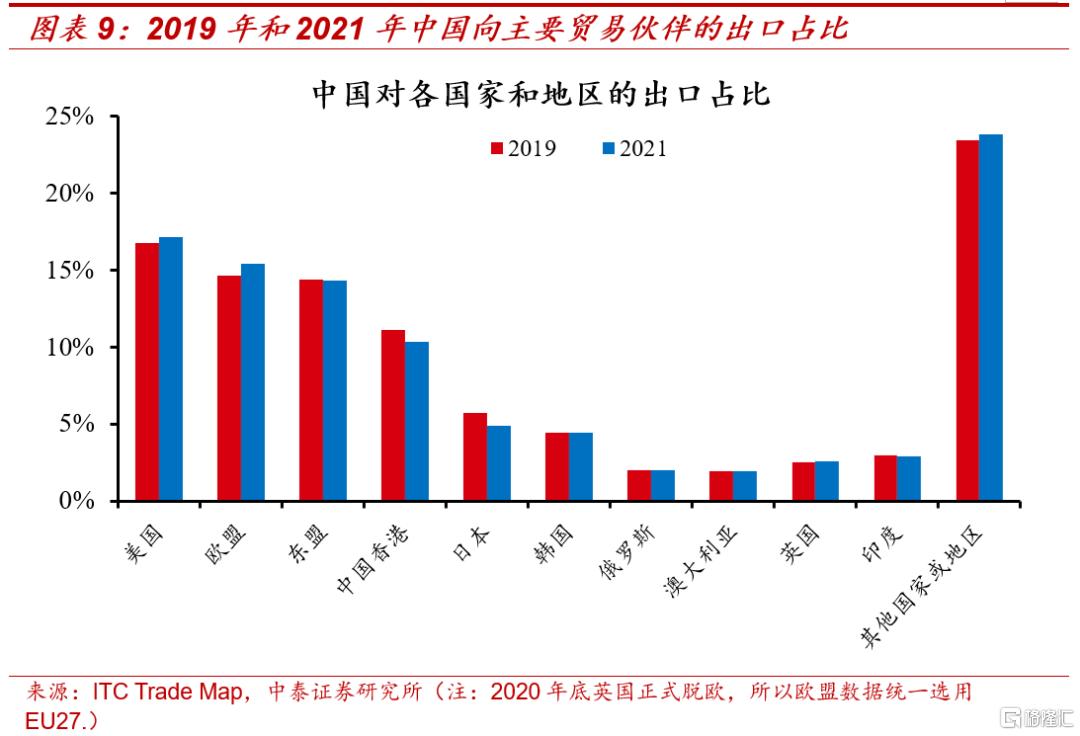

国别和地区视角:供给替代下对美欧出口占比回升

将2021年中国向各国家和地区的出口占比从高到低排列,前十大出口目的地分别为美国、欧盟、东盟、中国香港、日本、韩国、印度、英国、俄罗斯和澳大利亚,共占中国总出口的76.1%,较2019年中国向这10个国家和地区的出口总占比76.6%小幅回落,表明中国的出口对象呈多元化之势。

2019年到2021年,上述主要贸易伙伴中,占中国出口比例回升的有欧盟、美国、英国、澳大利亚和俄罗斯,回升比例分别为0.74、0.38、0.09、0.04和0.02个百分点;占中国出口比例下降的有日本、中国香港、印度、韩国和东盟,下降比例分别为0.80、0.75、0.10、0.02和0.01个百分点。

传统贸易伙伴:对美欧出口占比回升,对日本出口占比回落

2019年到2021年,中国对欧盟的出口占比回升了0.74个百分点。原因一是疫情影响,根据欧盟统计局的分析,防护服和氧气设备等防疫产品,是欧盟进口最多的相关物资。二是2021年欧洲遭遇夏季高温、冬季严寒的极端天气,严重的能源危机推动欧盟制造业成本大幅上升,欧盟加大了能源和原材料等物资的进口,2021年欧盟原材料(+43%)、能源产品(+47%)和化学品(+36%)的进口同比增长强劲。中国也受益于欧盟进口需求的上升,2021年欧盟从中国进口的货物总额增加了五分之一以上,达到4720亿欧元(约合人民币3.3万亿元)。

中国对美国的出口占比,从2019年的16.78%提高至2021年的17.16%,回升了0.38个百分点,核心原因是疫情冲击下,贸易摩擦对中国向美国的出口影响阶段性淡化。

2018年一季度,中美贸易摩擦开始升温,考虑到政策的时滞,对美国自中国进口的影响2019年年初开始体现。2020年年初疫情爆发后,美国生产受限,开始加大了从中国的进口,美国自中国进口同比和美国的整体进口同比开始同步,主要产品包括机电产品和防疫物资。2020年下半年开始,中国重回美国的最大进口国。2022年下半年,美国逐步进入后疫情时代,中美经贸关系回到和2019年一样,由贸易摩擦所主导。

2019年到2021年,中国对日本的出口占比下滑0.80个百分点,和2019年4月日本开始取消对华“特惠关税”有关。2021年日本自中国进口的主要商品为通信设备、电脑、办公设备用品、半导体及玩具和体育用品,分别占日本从中国进口总额的12.1%、8.5%、3.1%、3.0%和2.9% 。在日本进口的信息技术设备及半导体产品中,中国份额持续上升,其中平板和笔记本电脑几乎全部从中国进口,2021年占比高达98.8%;与此同时,日本对服装等劳动密集型产品的进口更多转向了东南亚国家。

中国香港长期扮演着中国内地对外贸易的中转站,2019年到2021年中国对香港地区的出口占比下滑了0.75个百分点。我们认为最重要的原因是,疫情爆发后贸易摩擦对中国向美国和欧盟直接出口的影响减弱,通过中国香港地区转口贸易的必要性下降,因此2019年到2021年中国对它的出口占比明显回落。

新兴市场经济体:对东盟、俄罗斯的出口份额变化不大

2019年到2021年,中国对东盟出口的比例小幅下降0.01个百分点,基本保持稳定。2020年和2021年,东盟连续两年是中国的第一大贸易伙伴,也成为共建“一带一路”的重要参与者。根据《中国“一带一路”贸易投资发展报告(2022)》,2021年中国与东盟货物贸易额,占中国与“一带一路”沿线国家货物贸易总额的48.9%,占与共建“一带一路”国家货物贸易总额的34.8%。

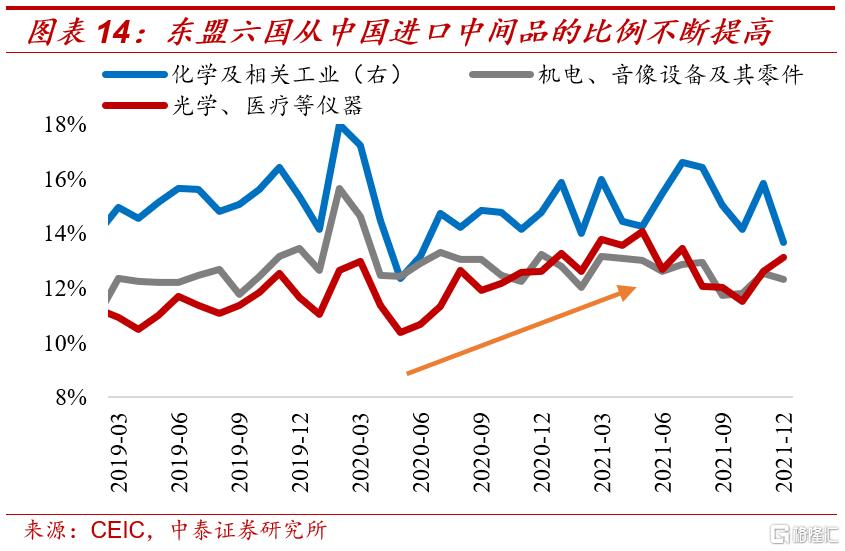

中国和东盟在产业链、供应链上的合作更加密切。近年东盟逐步承接了中国的下游服装、玩具等轻型劳动密集型产业和加工组装类产业的转移,为中国国内产业转型升级挪腾空间。与此同时,东盟从中国进口的产品里,机电设备、化学原料等中间品和资本品的占比也在不断提高,原因是在地缘冲突不确定性较大的情况下,中国企业有动力出海,而东盟是众多企业出海时的重要考虑对象。

其他新兴市场经济体中,2019年到2021年,中国对俄罗斯的出口占比小幅提高0.02个百分点。机电产品是中国对俄罗斯出口的主要产品,2021年中国对俄罗斯出口机电产品2685亿元,同比增长32.5%,占当年中国对俄罗斯出口总额的61.5%。

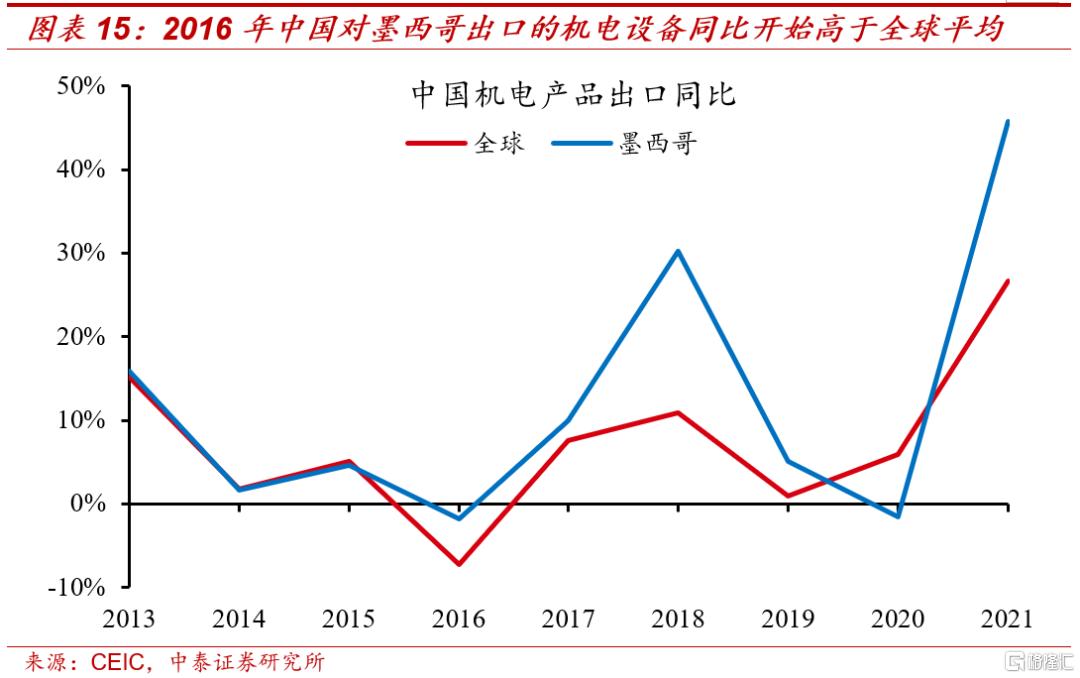

尽管中国对墨西哥出口,占中国总出口的比例,2019年和2021年分别为1.86%、2.03%,占比并不高,但2019年到2021年中国对墨西哥的出口增长较快,2021年中国对墨西哥的出口同比达到了45.4%。产品类别中,中国主要对墨西哥出口电子屏幕、电子产品、机动车零部件等机电设备,且对墨西哥的出口同比显著高于中国上述产品各自总的出口同比,中国可能加强了通过墨西哥做转口贸易,以及向墨西哥转移产业来应对大国贸易摩擦的可能。

总的来说,2019年到2021年中国出口占全球的份额提高,主要是对欧盟、美国的出口在支撑,对日本和中国香港的出口占比回落,对东盟和俄罗斯等新兴市场的出口份额基本没变。

疫情冲击下的供给替代,叠加2021年欧洲遭遇极端天气后能源和原材料的进口需求飙升,中国向欧洲的出口改善。疫情后美国生产受限,贸易摩擦对美国从中国进口的影响阶段性趋弱。对日本出口占比下滑,主要是受到了2019年4月日本取消对华“特惠关税”的滞后影响。由于贸易摩擦的影响阶段性缓和,中国香港作为转口贸易的重要性边际下降,使得2019年到2021年中国对香港出口的占比是下降的。

虽然总量层面看,2019年到2021年,中国向东盟、墨西哥的出口占比变化不大,但分产品看,和转口贸易、产业链转移相关的产品,中国向它们的出口增长较快。

2022年:

海外生产恢复中国出口份额回落

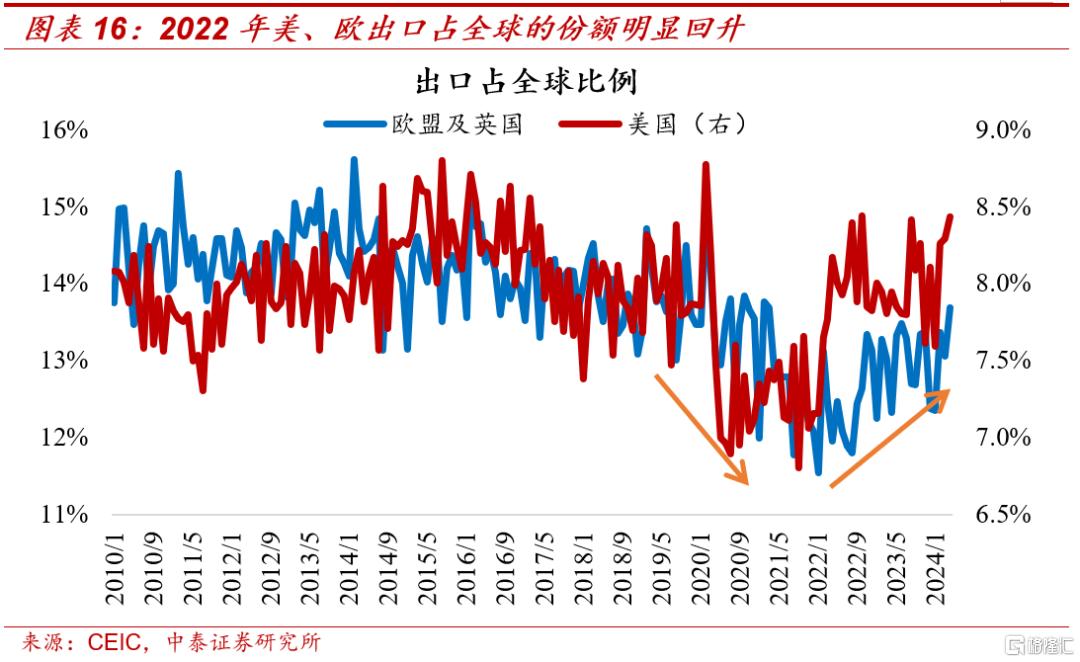

2022年上半年,俄乌冲突大幅推升全球大宗商品价格,在成本优势支撑下,中国出口份额继续维持高位。2022年下半年,全球大宗商品价格回落,海外生产开始恢复,叠加疫情反复影响供应链和产业链的稳定性,中国出口份额开始回落。全年维度看,中国出口金额和出口数量占全球的比例,分别从2021年的14.9%和15.0%,下降到2022年的14.2%和14.5%。对比来看,2022年美国和欧洲占全球出口的份额明显提升。

和前文一样,本章分别从产品和国别地区的视角,看2022年中国出口占比回落主要是哪些产品和贸易伙伴在拖累。

产品视角:电机电气、防疫物资和宅经济消费明显拖累

占比维度看出口结构变化

使用海关总署数据,将HS分类下2022年中国各类商品的出口占比自高到低排序,前三大类仍旧是电机电气产品、纺织原料及制品、贱金属及制品。其中,电机电气产品的出口占比,从2021年的43.00%下降到2022年的42.00%,纺织制品从2021年的9.06%降至2022年的8.90%。化工产品、矿产品、贱金属、车辆和特殊交易品的出口占比,2022年较2021年,分别提高了0.55、0.51、0.49、0.41和0.30个百分点。

出口优势产业变迁

通过计算HS分类口径下中国各类商品2021年和2022年的RCA指数,可以发现2022年共有48章商品的RCA指数大于1,较2021年增加了无机化学品、杂项化学产品以及一些占比很小的劳动密集型产品,主要可能受欧洲能源危机的支撑。

对比2021年和2022年的RCA指数,可以发现RCA指数在3以上的主要是劳动密集型产品,且较2021年有上升趋势。电机电气产品作为中国出口占比最高的商品类别,2022年仍有较强的出口竞争优势。近年中国出口的新动能,如车辆、特殊交易品的RCA指数虽然小于1,但2022年该指数都有明显回升。高新技术产品,如船舶、航空器的出口竞争优势2022年也出现上升。

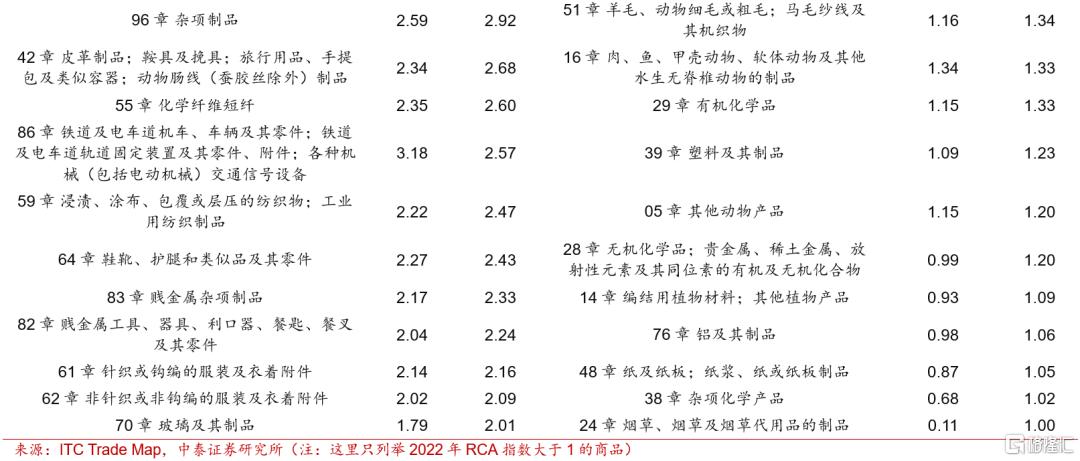

各产品对中国出口占全球份额的贡献

和2021年相比,2022年中国出口金额占全球比例下降了0.7个百分点。和前文分析2020-2021年时一样,我们查询了中国和全球的各类商品出口金额,计算HS分类下每类商品对中国总出口份额的影响。

HS分类下的98章商品里,有41章对2022年中国出口占全球比例有正向拉动。其中,表现最好的是能源物资(HS27章),对2022年中国总出口份额有0.07个百分点的正向拉动。2022年中国能源出口,在俄乌冲突导致的能源涨价背景下激增,从2021年的411.9亿美元涨至2022年的643.7亿美元,涨幅达56.3%,其中对欧盟的能源出口同比增加216.5%,可能源于欧盟对其主要能源进口国-俄罗斯实施石油禁运有关。

和2021年相比,2022年杂项化学产品对中国总出口份额有0.06个百分点的正向拉动,和在能源危机下海外光伏需求大幅扩张有关。俄乌冲突给欧洲带来了史无前例的能源危机,加速欧洲经济向绿色能源转型,2022年中国对欧洲出口的光伏组件占比过半,远高于对其他单个市场的出口规模。此外,2022年中东、亚太、非洲等新兴市场的光伏装机需求也在持续扩张。

2021年到2022年,车辆对中国总出口份额有0.06个百分点的拉动。增量依然集中于新能源汽车,2022年中国汽车出口突破300万辆,成为仅次于日本的第二大汽车出口国,其中新能源汽车出口67.9万辆,同比增长1.2倍,占中国总出口的22%。

和2021年相比,2022年无机化学品、有机化学品对中国总出口份额分别有0.05和0.04个百分点的拉动。除欧洲能源危机推升了工业品原材料价格外,化工品作为汽车、服装等下游产业的主要生产原材料,部分下游制造业行业向东南亚等地转移后,也推升了中国相关中间品的出口。

2021年到2022年,特殊交易品对中国总出口的份额有0.02个百分点的正向拉动,跨境电商给中国外贸注入新动能。2022年中国跨境电商进出口规模占全国货物贸易进出口总值的4.9%,其中出口1.53万亿元,同比增长10.1%,占同期全国出口总值的6.4%。

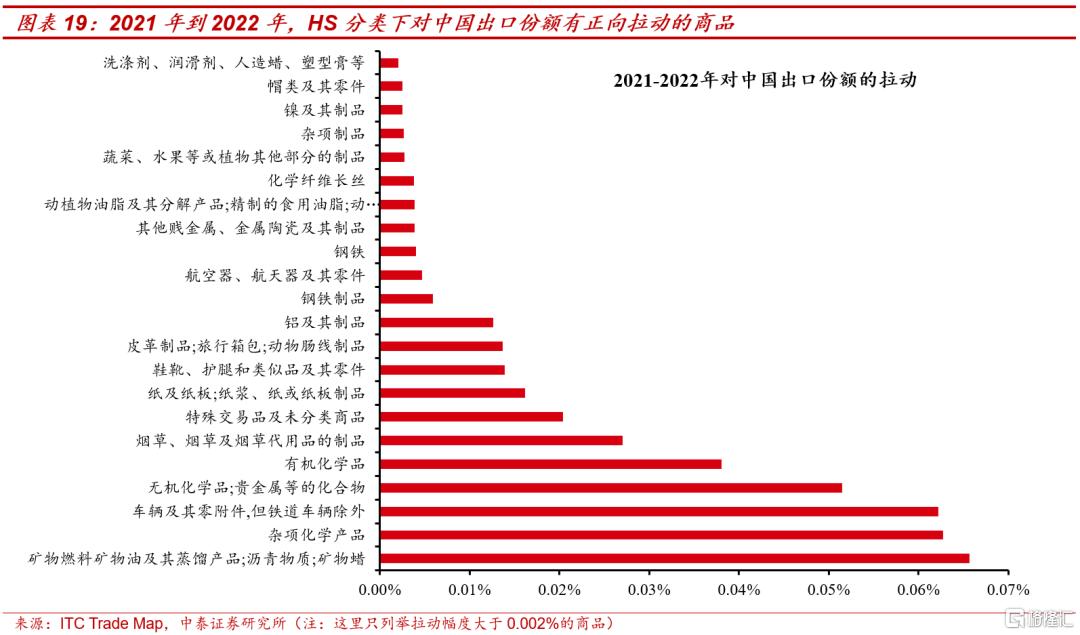

HS分类下的98章商品中,2021年到2022年,共有56章商品对中国总出口份额有拖累。

其中,和防疫相关的医疗设备、药品、其他纺织品、塑料制品类,2021年到2022年,分别拖累中国总出口份额0.16、0.12、0.04和0.02个百分点。宅经济相关的家具灯具、玩具和游戏用品,相比于2021年,2022年分别拖累中国总出口份额0.11、0.05个百分点。

2021年到2022年,机械器具和电机电气设备,对中国总出口份额分别有0.25、0.23个百分点的拖累。一是因海外通胀高企,导致相关的产品进口需求减少,比如手机、计算机和家用电器等。二是机械器具、电机电气设备作为技术和资本密集型的行业,中国和欧美在这两类产品的出口上有明显的竞争关系,2022年下半年欧美生产恢复,给中国这两类产品的出口带来一定压力。

总而言之,海外逐步进入后疫情时代,是2022年中国出口份额下降的主要原因,一方面使得防疫物资和宅经济相关消费的进口需求下降,二是欧美生产恢复对中国的机械器具和电机电气设备出口形成挤压。与此同时,欧洲能源危机和全球经济绿色转型的推动下,能源物资、杂项化学产品、新能源汽车都对2022年中国出口份额提升有正向贡献。

国别和地区视角:美欧日出口占比回落,东盟、俄罗斯出口高增

2022年中国出口份额回落,主要源于发达经济体的拖累。其中,中国对美国的出口占比,从2021年的17.17%下降到16.22%,美国2022年下半年步入后疫情时代,贸易摩擦重新成为中美两国经贸关系的主线。2021年到2022年,中国对日本的出口金额占比,从4.93%下降到4.81%。在能源危机的推动下,2022年中国对欧洲的出口占比略有增加,从2021年的15.43%回升到15.65%。

2022年中国对俄罗斯出口同比增长12.7%,明显高于当年中国6.9%的出口同比增速。2022年中国对俄罗斯的出口集中在机械器具和电机电气类商品,源于俄罗斯加大了从中国的进口替代。

主要贸易伙伴里,和2021年相比,2022年中国向东盟的出口占比提升最为明显,从14.38%提高至15.79%。对东盟出口占比的大幅回升,一是因2022年作为中国东盟全面战略伙伴关系开局之年,中国对东盟出口同比增长21.7%;二是可能和产业转移有关。2022年中国出口东盟的优势商品,集中在电机电气、机械器具、塑料及制品、钢铁及制品等,占比高的前五类都是中间品,合计占比接近半。

2023年:

降价推动中国出口数量占比回升

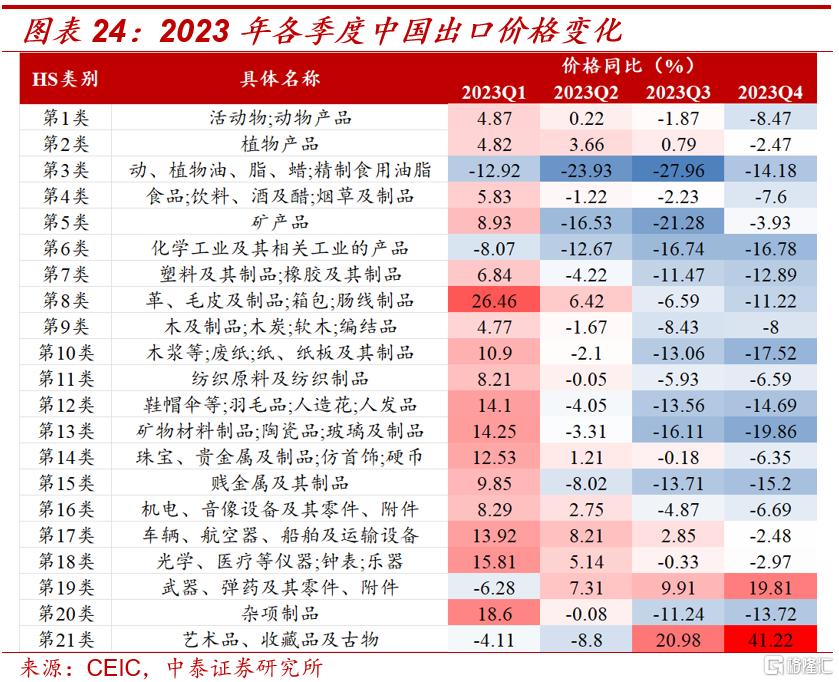

2023年,中国出口面临海外需求走弱、地缘政治冲突持续、美国等传统贸易伙伴“去中国化”等压力。但下半年开始,在国内产能过剩的推动下,中国出口企业“以价换量”,虽然2023年全年中国出口金额占全球比例持平于2022年的14.2%,但出口数量占比从2022年的14.5%回升到15.0%的历史最高水平。

2023年下半年开始,除武器弹药和艺术品外,其他各类出口产品在价格上均有降幅,其中“以价换量”力度大的行业,包括上游的矿物材料及玻璃制品、化工产品、贱金属及制品和矿产品,中游的车辆、机电音像设备,以及下游的纸制品、塑料橡胶制品、皮革制品、鞋帽伞等。

产品视角:车辆和电商出海支撑中国出口

2023年中国机电产品出口13.92万亿,同比增长2.9%,占中国出口总额的58.6%。其中,电动载人汽车、锂电池和太阳能电池这“新三样”产品总出口1.06万亿元,同比增长29.9%,近年来首次突破万亿元大关,成为2023年支撑中国出口的新动能。

占比维度看出口结构变化

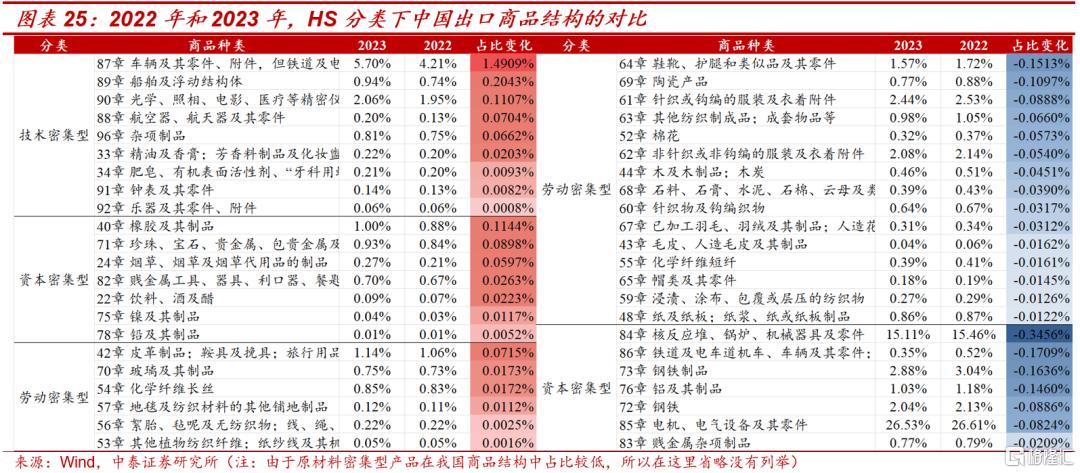

如前文所述,近年中国出口产品结构出现优化升级,从劳动密集型产品向技术密集型、资本密集型的产品转移。这个特征,在2023年中国出口产品的结构变迁中继续呈现。

和2022年相比,HS分类下2023年占中国出口比例上升的商品集中在以车辆、精密仪器、杂项制品等为代表的技术密集型产品,和以橡胶、贱金属等为代表的资本密集型产品。占中国出口比例超过四成的电机电气产品,2023年出口占比小幅回落。除电机电气外,2023年占中国出口比例下降的商品,集中在纺织、化学纤维、陶瓷等低端劳动密集型产品,延续了过去几年的趋势。

出口优势产业变迁

计算HS分类口径下中国各类出口商品2023年的RCA指数,98章商品里2023年有49章的RCA指数大于1。

其中,RCA指数在3以上的出口商品,依旧集中于劳动密集型产品,且对比2022年的RCA指数看有下降趋势。电机电气作为中国的优势出口产品,随着美欧的生产恢复,2023年中国在相关领域的出口竞争力有所下降。

尽管2023年中国车辆出口的RCA指数仍小于1,但维持上升之势,成本优势推动中国汽车业的出口竞争力增强。2023年,船舶制造业的RCA指数大于1且较2022年提高明显,中国已成为世界第一的造船大国。2023年特殊交易品的RCA指数已经高于1,表明中国电商出海的成效开始逐步显现。

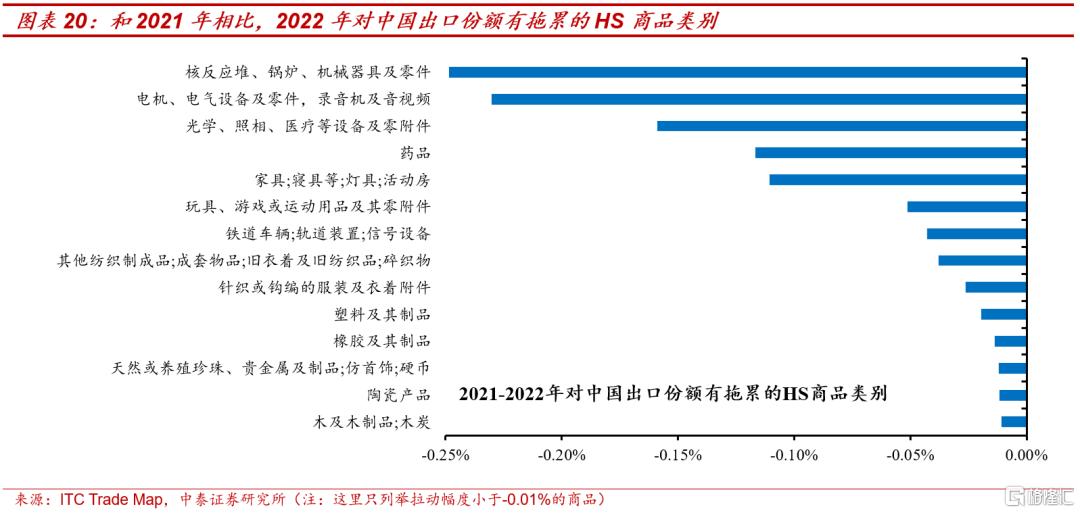

各产品对中国出口占全球份额的贡献

尽管2022年和2023年,中国出口金额占全球比例持平于14.2%,但由于“以价换量”的影响,2023年中国出口数量占比达到15.0%的历史最高水平。

和前文分析一样,我们整理了HS分类下中国和全球各类商品的出口金额,计算各类商品对2023年中国出口金额份额的影响。

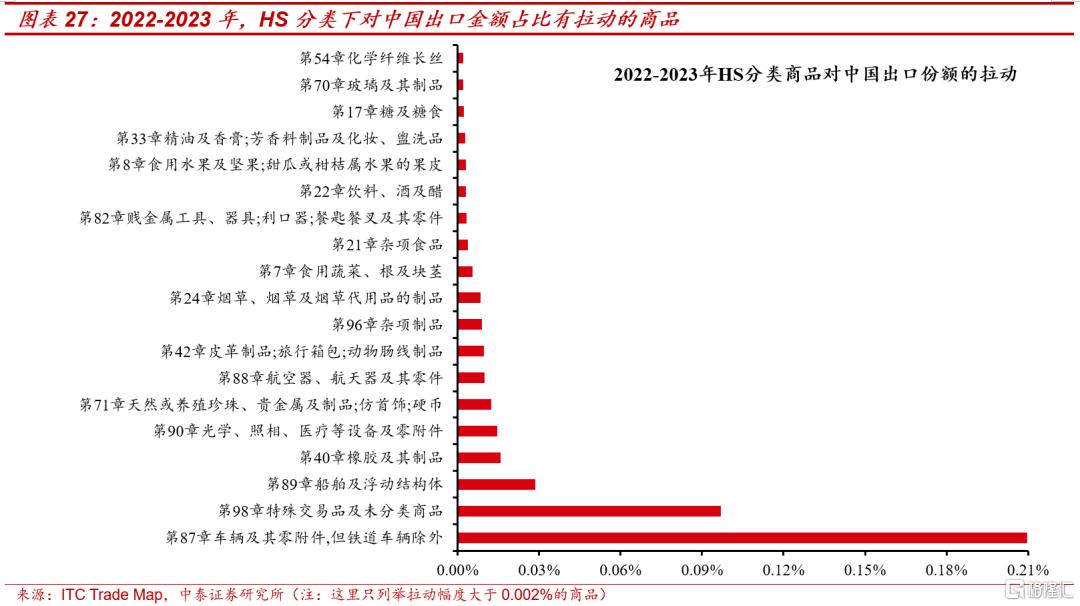

HS分类下的98章商品,2023年对中国出口金额占比有正向拉动的商品有41类。

其中,2022年到2023年,车辆对中国出口份额的拉动幅度最大,达到了0.210个百分点。海关总署数据显示,2023年中国汽车出口量为522.1万辆,同比增长57.4%,汽车出口量前十的国家分别是俄罗斯、墨西哥、比利时、澳大利亚、沙特阿拉伯、英国、菲律宾、泰国、阿联酋和西班牙。其中,中国对俄罗斯的出口量同比增长5倍,是支撑2023年中国汽车出口高增长的重要增量。

和2022年相比,特殊交易品对2023年中国出口金额份额有0.097个百分点的正向拉动。海关总署数据显示,2023年中国跨境电商出口1.83万亿,同比增长19.6%。跨境电商出口高增长,一是因政策扶持,推动跨境电商出口已成为中国培育外贸新动能的重要举措;二是中国拥有庞大的产能优势,加上国内电商行业成熟,企业本身就有出海开拓市场的需求。

2022年到2023年,中高端装备制造产品对中国出口份额亦有明显拉动,典型的如船舶(+0.029%)、光学医疗设备(+0.015%)、航空航天器(+0.010%),这和近年中国出口,向技术密集型和资本密集型产品转移的趋势一致。显示出中国出口产品正在转型升级,以及国际市场对中国中高端制造产品有较强的需求。

和2022年相比,2023年橡胶及其制品对中国出口金额份额的拉动提升了0.016个百分点。近年中国除在汽车整车上有较强的出口竞争力外,轮胎等汽车零配件的出口竞争力也在提高,可能原因是跨境电商等新型外贸业态的快速发展,使得中国相关产品在国际市场上彰显出高性价比。

值得注意的是,2023年皮革、化学纤维长丝等低端劳动密集型产品,对中国出口金额的份额也有小幅拉动,可能和产业转移有关。东盟正逐渐承接中国的下游劳动密集型产业,对于生产这些产品所需原材料的进口需求也在增加。

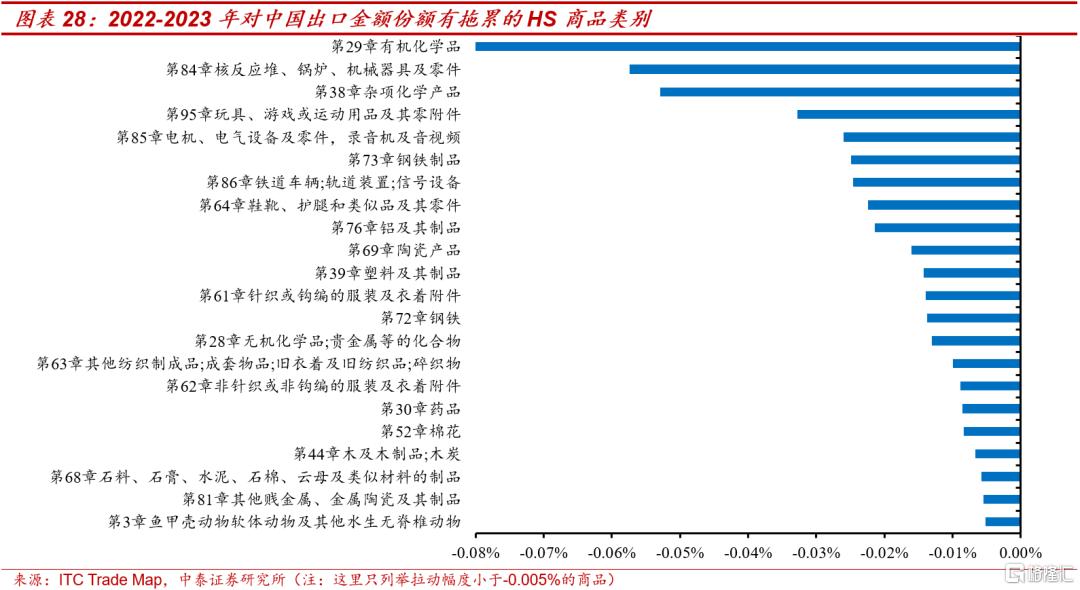

2022年-2023年,对中国出口份额拖累最大的是有机化学品,拖累程度为0.08个百分点。有机化学品出口下降,最主要原因是全球能源价格下跌,使得中国在高能耗领域的成本优势下降。

杂项化学产品对中国出口份额的拖累为0.05个百分点,可能是受到光伏产品降价的影响。国内光伏产能过剩,导致库存积压,行业内打价格战。2023年中国光伏主材(硅片、电池、组件)出口金额同比下降5.6%,但当年这三类光伏产品的出口总重量同比上升达25.6%。根据出口金额和数量的同比差,可大致估算出2023年中国这三类光伏产品平均降价近三成。

分国家和地区来看,2023年中国对欧洲光伏出口占比为41.14%,较2022年下降了4.52个百分点。出口有增量的区域,集中在东南亚、巴基斯坦、南非等“一带一路”沿线国家。

2023年机电产品对中国出口份额的拖累还在延续,其中机械器具、电气设备这两类主要的机电产品,2023年和2022年相比,分别拖累中国出口金额占比0.06个百分点和0.03个百分点。原因和2022年一样,虽然机械器具、电气设备是中国的传统优势产业,但它们都是资本和技术密集型的行业,中国和欧美国家有直接的竞争关系。2020年和2021年一部分机电产品订单转移到中国,随着欧美等国生产恢复,部分机电产品订单开始从中国流出。

2022年到2023年,和钢铁相关的产品对中国出口份额拖累比较明显。其中,钢铁和钢铁制品分别拖累中国出口份额0.014个百分点和0.025个百分点。我们认为,钢铁产品拖累中国出口,原因和光伏产品一样,都是产能过剩后降价。分国家和地区看,2023年中国钢铁相关产品的出口增量集中于俄罗斯和东盟国家。

国别和地区视角:东盟成为中国第一大出口地

从国别和地区视角看,2023年最值得关注的是,东盟成为中国第一大出口地。中国对东盟的出口占比,虽从2022年的15.79%小幅下降到15.54%,但由于中国对美国的出口占比,同期从16.22%下降到14.81%,降幅更大,使得东盟超越美国成为中国第一大出口地。除东盟和美国外,中国前十大出口国家和地区中,2023年相较于2022年,中国对欧盟、中国香港、日本、韩国的出口占比均有下降,对印度、俄罗斯、墨西哥和英国的出口占比都小幅回升。

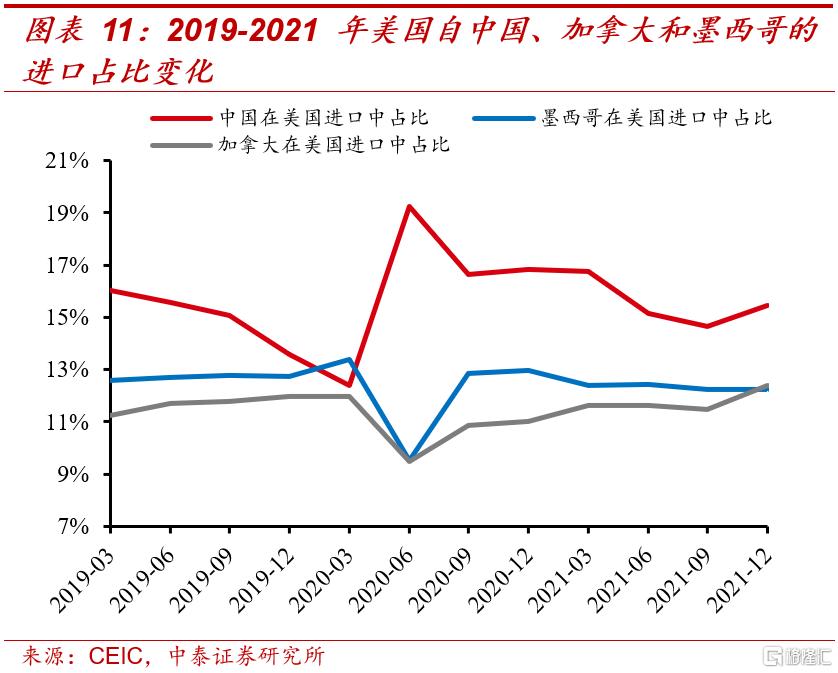

从中、美两国近年的进口数据看,贸易摩擦对中国向美国出口的影响正在显现。从中国视角看,2023年中国向美国出口占比,较2022年下降了1.4个百分点;从美国视角看,无论是2023年美国从中国进口的绝对规模,还是自中国进口占其总进口的比例,都是近五年的新低。近年美国通过实施“友岸外包”策略不断收缩供应链,从2023年加拿大、墨西哥已取代中国成为美国的最主要贸易伙伴来看,美国这一策略已初见成效。

HS分类下的98章商品里,2023年美国从中国进口同比为正的只有10章,且集中在劳动密集型产品。这些商品占美国从中国进口的比例都不高,2023年只有特殊交易品(跨境电商)的占比达到2.24%。

2023年美国对中国进口依赖度明显下滑的HS商品类别,集中在电机电气产品、杂项制品、车辆、半导体,以及一些劳动密集型商品。车辆、半导体行业都是容易被加征关税的敏感商品,不过占美国从中国进口商品的比例不算高。美国的电机电气产品、杂项制品和劳动密集型产品的进口,已从中国转移到东南亚和南亚地区,2023年美国从印度进口的智能手机数量激增5倍,从越南进口的笔记本电脑数量增长了4倍,但2023年从中国进口的智能手机数量下降10%,从中国进口的笔记本电脑数量则下降了30%。

而与此同时,2023年中国向东盟、俄罗斯和墨西哥等“一带一路”沿线国家的出口则有亮眼表现,对冲了中国对美欧等传统贸易伙伴的出口收缩。

2023年是《区域全面经济伙伴关系协定》(RCEP)正式生效的第二年,中国和东盟的双边贸易继续增长,达到了6.41万亿,东盟正式成为中国第一大出口地。2023年中国对RCEP其他成员国出口6.41万亿,占中国出口比例较2021年提升了1.1个百分点,达到27% 。其中,中国对RCEP其他成员国的装备制造业出口同比增长32.8%,占中国对RCEP其他成员国的出口比例提升6.5个百分点 ,锂电池、汽车零配件、平板显示模组都保持大幅增长。

俄罗斯与墨西哥,是2023年中国前20位的贸易伙伴中,进出口总值、出口总值、进口总值3项指标增速都达2位数的唯二国家。

受俄乌冲突与欧美经济制裁等影响,近年中国对俄罗斯的出口增长迅猛。2023年中国对俄罗斯出口1109.72亿美元,同比增长46.9%,俄罗斯超过澳大利亚和德国成为我国第六大贸易伙伴,中俄在服务贸易、跨境电商等新兴领域的合作势头强劲。2023年中国对俄罗斯的汽车出口增长了五倍,达到约80万辆,约占中国汽车出口总额的五分之一。

2023年,按人民币计价,中国向墨西哥出口5730.5亿元,同比增长11.5%,出口集中在家电、家具、汽车及其零部件等商品。值得注意的是,美国从墨西哥进口的主要商品也是汽车及其零部件、家电、电子产品等,一定程度上可以说明墨西哥所承担的“转口贸易”功能愈发显现。

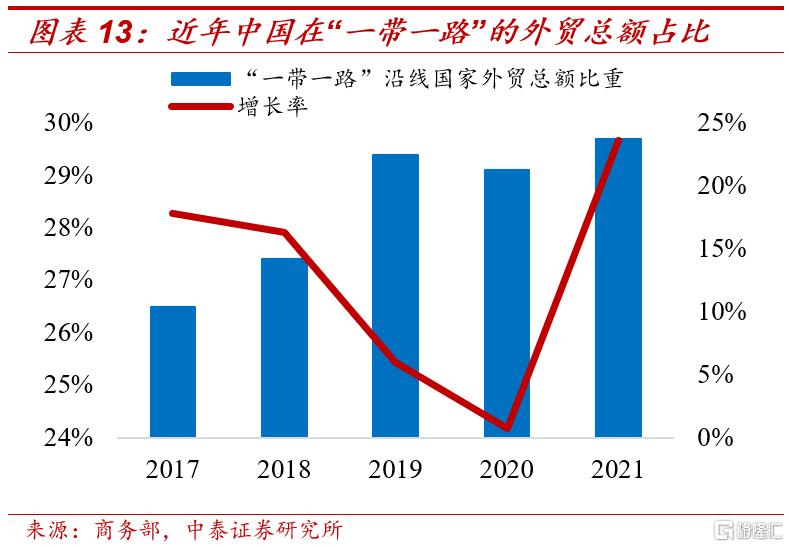

东盟、俄罗斯和墨西哥,都是重要的“一带一路”沿线经济体,将“一带一路”沿线国家作为一个整体来看,2023年中国对它的出口也有亮眼表现。2023年中国向共建“一带一路”的国家出口10.73万亿,占当年中国出口的45.1%;同比增长6.9%,明显高于当年中国0.6%的人民币计价出口同比。

近年中国的汽车出口表现亮眼,“一带一路”沿线国家是吸纳中国汽车出口增量的主要地区。2023年中国向“一带一路”沿线国家出口的汽车类商品金额达到1171亿美元,同比增长43.6%,占中国汽车商品出口总额的55.9%。其中,2023年中国向“一带一路”沿线国家出口汽车整车342.8万辆,同比增长62.8%,占中国汽车整车出口总量的65.7%。

总的来说,“以价换量”是2023年中国出口的主线。分产品视角看,车辆和特殊交易品,2023年较2022年,对中国出口份额的贡献分别提升0.21个百分点和0.10个百分点。船舶、光学医疗设备和航天器,对2023年中国出口份额亦有正向贡献。由于全球能源价格下跌、光伏产能过剩和欧美生产恢复,有机化学品、杂项化学品和电机电气产品,拖累2023年中国的出口份额。

分国家和地区看,2023年中国对美国、欧盟、日本和韩国的出口占比,较2022年都出现下滑。尤其是2023年中国向美国的出口占比下降了1.4个百分点,贸易摩擦对美国自中国的进口负面影响持续显现。与此同时,2023年中国向东盟、俄罗斯和墨西哥等“一带一路”沿线国家的出口表现亮眼,东盟正式成为中国第一大出口地。汽车作为近年中国出口的强势商品,“一带一路”沿线国家是吸纳中国汽车出口增量的主要地区。

从出口的全球份额变化

——看中国出口趋势

前文已根据主导中国出口的因素不同,将疫情开始到2023年年底,分为2019-2021年、2022年和2023年这三段,从产品结构和贸易对象两个视角,逐一分析了这三段时间里影响中国出口份额的主要产品和主要贸易对象。

在本部分,我们对比2019年和2023年,中国出口商品和区域结构的变化,发现有以下几个特征:

一是2019年到2023年,中国出口产品呈现转型升级之势。劳动密集型产品虽然仍是中国出口的优势产业,但出口竞争力是在逐步减弱的,与之相对的是资本密集型、技术密集型的出口产品占比上升。背后既有中国产业结构升级的影响,也和中国的劳动密集型产业对外转移有关。

二是2019年到2023年,对中国出口金额占全球份额有明显正向拉动的HS商品类别有车辆(+0.42%)、电机电气(+0.25%)、特殊交易品(+0.18%)、钢铁及其制品(+0.13%)、塑料及制品(+0.11%)、无机化学品(+0.06%)、杂项化学产品(+0.05%)以及一些劳动密集型产品。中高端装备制造产品对中国出口份额的拉动亦有上升,比如航空航天器(+0.008%)、船舶(+0.005%)。

三是2019年到2023年,中国主要贸易伙伴中,占中国出口比例明显上升的有东盟(+1.15%)、俄罗斯(+1.29%)、墨西哥(+0.55%)、印度(+0.48%)、欧盟(+0.13%);占中国出口比例明显下降的有中国香港(-2.97%)、美国(-1.97%)、日本(-1.08%)、英国(-0.19%)、韩国(-0.04%)。2023年东盟已取代美国,成为中国最大的出口目的地。

总结一下,2019年到2023年,分产品看汽车、光伏组件、电商出海等新的出口优势产品或者新业态,以及传统的优势出口产品-电机电气,支撑了中国的出口份额提升;分国别和地区看,传统贸易伙伴里除欧盟外,中国对其他的出口占比多数回落,尤其是中国向美国、日本和中国香港的出口占比,合计下降了约6个百分点,增量主要来自于东盟、俄罗斯和墨西哥等新兴市场国家。

2024年前6个月,按美元计价,中国出口同比增长3.6%。可以用荷兰统计局公布的中国货物出口价格指数同比,来剔除价格因素的影响,进而计算中国实际的出口同比。今年1-4月(最新数据),以美元计价的中国货物出口价格指数同比为-10.2%。1-4月中国出口名义同比增长1.4%,剔除价格因素的拖累后,可估算出中国出口实际同比增长11.6%,外需是支撑中国经济最重要的动能。

展望2024年下半年,我们认为中国出口份额会继续维持韧性,预计2024年下半年中国出口不悲观。支撑2024年下半年中国出口份额继续有韧性的因素如下:

一是从国别和地区视角看,东盟、俄罗斯等“一带一路”沿线地区仍有较强的自中国进口需求,美国补库可能会阶段性缓和中国对其出口压力。

2019年-2023年,中国对东盟的出口占比提升了1.15个百分点,占比提升主要发生在2022年和2023年。推动力包括2022年RCEP生效后中国-东盟的经济合作加快、部分中国产业外迁到东盟、后疫情时代东盟承担了一部分转口贸易的职能,以及东盟的经济景气度强于全球平均等。这些推动因素短期仍在,2024年1-5月中国向东盟出口同比增长9.7%,中国向第一大贸易伙伴的出口年内有望延续高增长。

2019年到2023年,主要贸易伙伴中,中国对俄罗斯的出口占比提升幅度最大,达到了1.29个百分点。支撑因素是俄乌冲突后,俄罗斯加大了从中国的进口替代。2024年1-5月,中国向俄罗斯出口同比下降1.8%,主要因高基数的拖累,2023年1-5月中国对俄罗斯的出口同比高达75.6%。随着基数逐步下降,下半年中国对俄罗斯的出口同比有望回升。

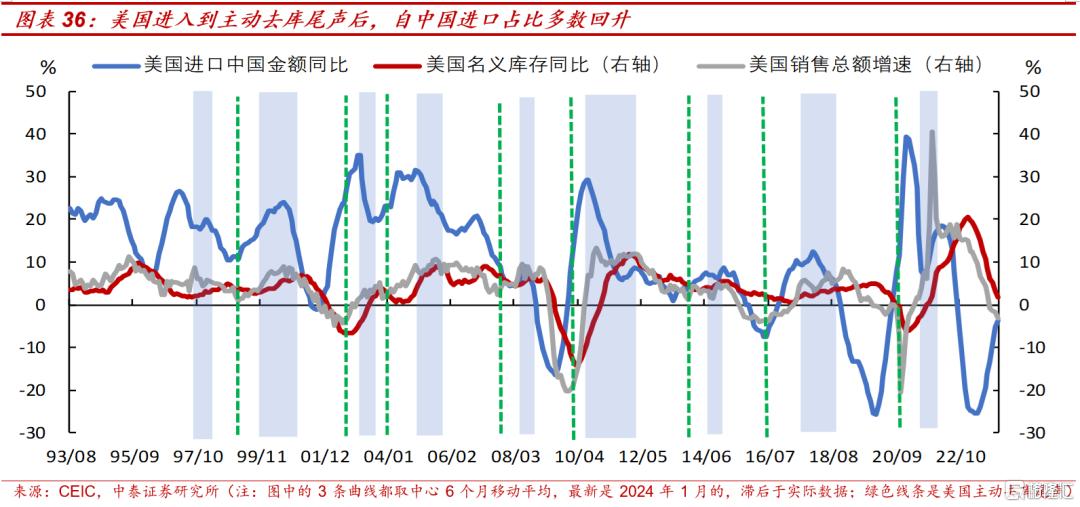

贸易摩擦会继续压制中国向美国的出口,但补库可能会阶段性缓和中国对美国出口的压力。1993年以来,美国共经历过八次完整的库存周期,其中有七次,当美国进入到主动去库尾声时,美国自中国的进口同比将见底回升,唯一一次例外是2007年,当时爆发了金融危机。

今年一季度开始,美国实际销售同比与实际库存同比开始同步上行,预示着美国可能已经结束去年下半年的被动去库阶段,进入主动补库周期。尽管由于中美经贸关系发生变化,历史经验的参考意义下降,但化工产品,以及服装等消费品,有望受益于美国的补库存。

二是从产品视角看,防疫物资给中国带来的出口份额短暂提升已基本消退,汽车、跨境电商等新产品新业态,以及电机电气等传统优势出口产品,有望继续支撑中国出口份额。

2019年到2023年,和防疫直接相关的产品中,仅塑料及制品对中国出口份额有0.11个百分点的提升,其它产品对中国这几年出口份额的影响多是拖累。可以理解为,防疫物资给中国出口带来的提振,在疫后已基本被消化了。

汽车是近年中国新崛起的出口竞争优势产品。前文分析过,2023年中国汽车出口量前十的国家分别是俄罗斯、墨西哥、比利时、澳大利亚、沙特阿拉伯、英国、菲律宾、泰国、阿联酋和西班牙,目前来自于俄罗斯及其它非欧洲贸易伙伴的的反倾销压力并不大。美国和欧盟针对中国的新能源汽车采取反制措施,欧洲是中国汽车出口的第一大目的地,但2023年中国向美国出口的汽车只占中国汽车出口的1.4%。

考虑到对俄罗斯汽车出口的高增长,以及东盟、中东和拉美地区的能源转型,我们认为即使欧盟和美国针对中国新能源汽车出台反制措施,2024年下半年中国汽车出口仍然有望维持相对较高增速。

疫情以来,跨境电商对中国出口份额一直有正向的提升。除了政策扶持外,也和企业主动选择电商出海有关。在国内“内卷”加剧的年代,电商出海将继续是一些企业的选择。

电机电气产品,是中国传统的优势出口产品。2022年和2023年,随着美欧生产疫后恢复,电机电气产品分别拖累中国出口份额0.23个百分点和0.03个百分点,拖累程度在收窄。疫情期间转移到中国的电机电气产品出口订单,大概率已基本回流。在成本优势下,我们预计下半年电机电气产品可能不会再拖累中国出口份额。

在上述定性分析的基础上,我们同时从定量角度出发,对出口份额的变动分别从产品角度与国别地区角度予以测算。

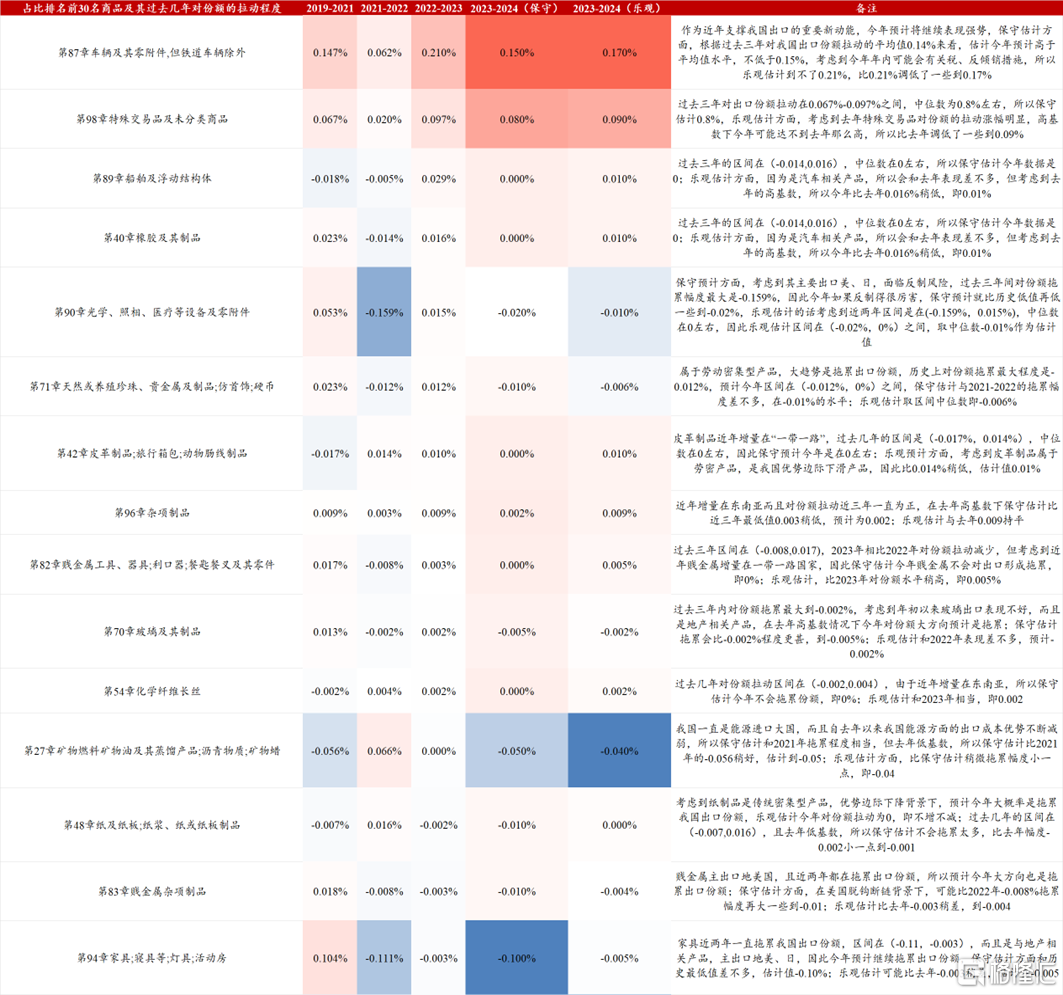

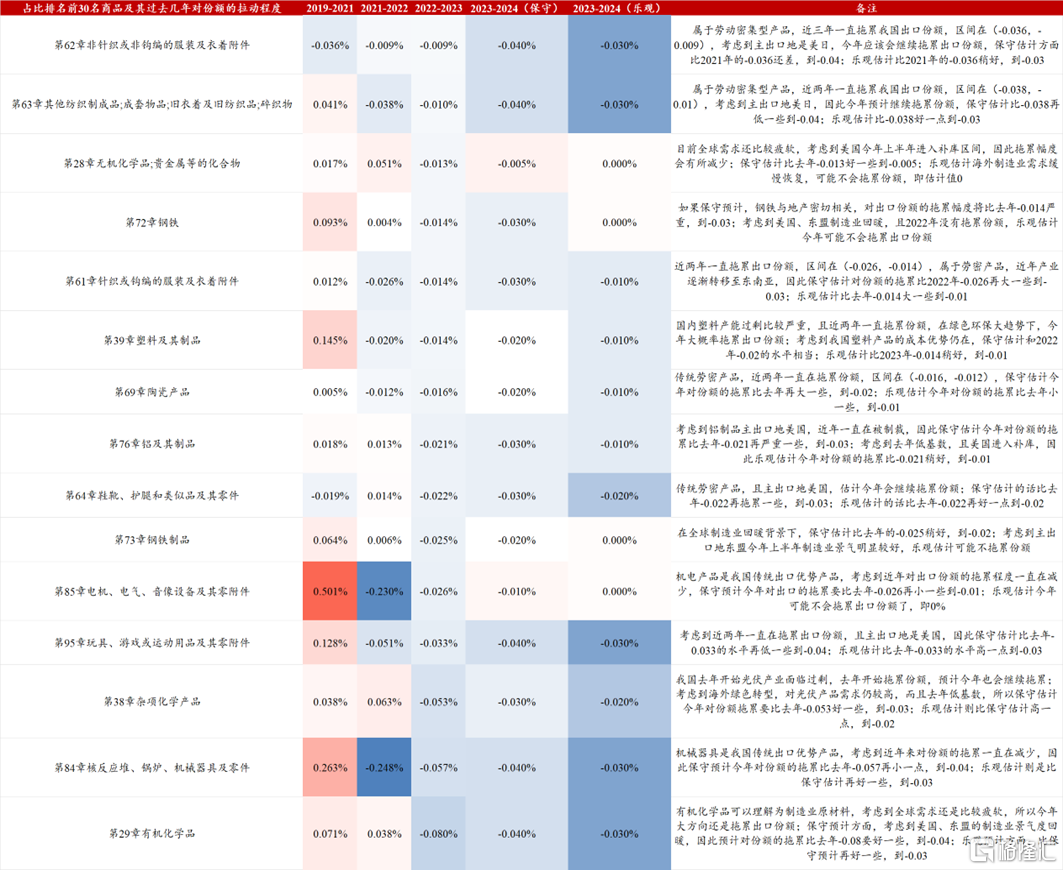

首先从产品角度来看,按2023年我国出口产品的占比倒序排列,前30类产品的占比超过90%,集中于我国传统优势产品和近年的出口新增量产品。因此我们综合这30类产品近年的份额拉动表现情况、主要出口地及其年初以来的出口表现,对其拉动出口份额的具体程度进行估算,具体考量因素及估算数值如下所示:

从产品角度看,通过对前30类主要产品出口份额的测算统计,我们保守估计2024年我国出口份额总计可能回落0.4%至13.8%,乐观估计2024年我国出口份额基本稳定在14.2%,我国2024年的出口份额的整体趋势是小幅回落。

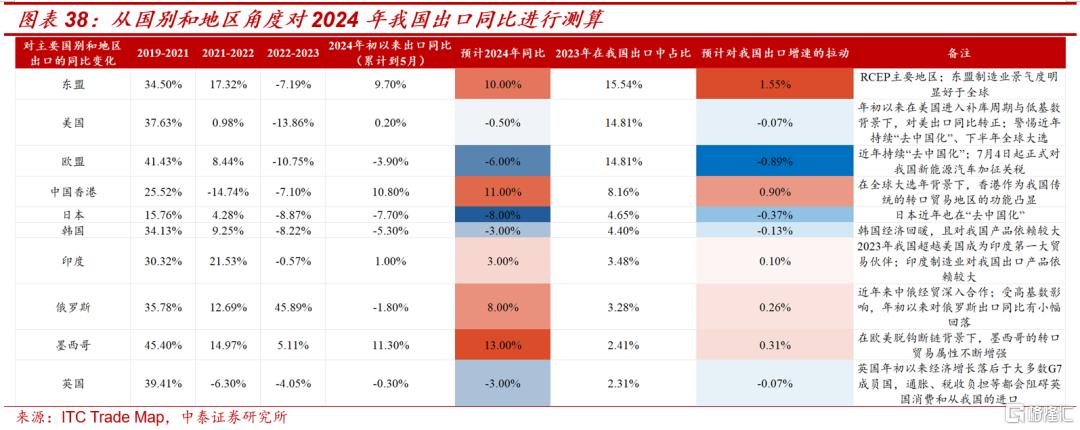

接下来我们从国别和地区角度来测算我国2024年的出口份额变动。我们通过对2023年占比前十的国别和地区近年来我国对其出口的同比表现、近年来驱动出口表现的主要逻辑,分别对它们2024年的出口同比进行预测,以此来计算对我国出口增速的拉动程度,通过出口增速来判断我国出口年内是否保持韧性:

从出口国别地区角度看,通过对前十大主要国别地区出口同比增速的测算统计,我们预计2024年该十大国别地区将拉动我国出口同比增速1.59%,其中最主要的增量在东盟,对我国出口同比增速预计可以贡献1.55%;考虑到这里没有涵盖中东、非洲等共建“一带一路”国家,因此保守估计我国2024年的出口同比增速或可逼近2%,对比2023年出口同比-4.7%,预计回升6.7个百分点,可以佐证我们前面的观点,即年内出口不悲观,出口份额仍有韧性。

综上所述,我们认为年内中国的出口金额份额仅小幅下降,区间为13.8%到14.2%,中位数为14.0%。从国别和地区看,东盟、俄罗斯等“一带一路”沿线国家对中国产品仍有较强的进口需求,而补库有望阶段性缓和中国对美国的出口压力。从产品看,疫情期间防疫物资和电机电气产品给中国带来了出口红利,随着疫情结束和订单回流,这种红利已基本消退,即延续2022年和2023年拖累中国出口份额的压力缓解。汽车作为近年新崛起的出口产品,东盟、中东和拉美地区的经济绿色转型,将一定程度上对冲美欧所出台的反制措施影响。

风险提示:海外地缘政治冲突升级,全球大选年贸易摩擦上升,研报信息更新不及时的风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员