主要观点

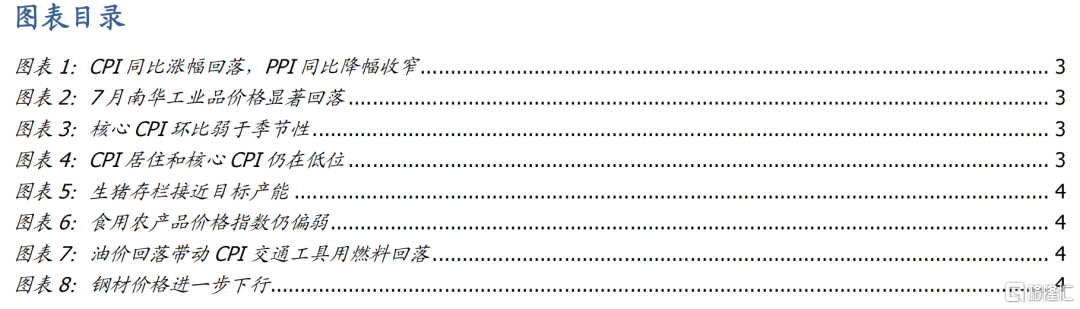

CPI同比涨幅回落,低基数推动PPI同比降幅收窄。6月CPI同比增长0.2%,涨幅较上月回落0.1个百分点,其中翘尾和新涨价影响分别为0.2%和0%。PPI同比下降0.8%,降幅较上月收窄0.6个百分点,其中翘尾和新涨价影响分别为-0.1%和-0.7%。

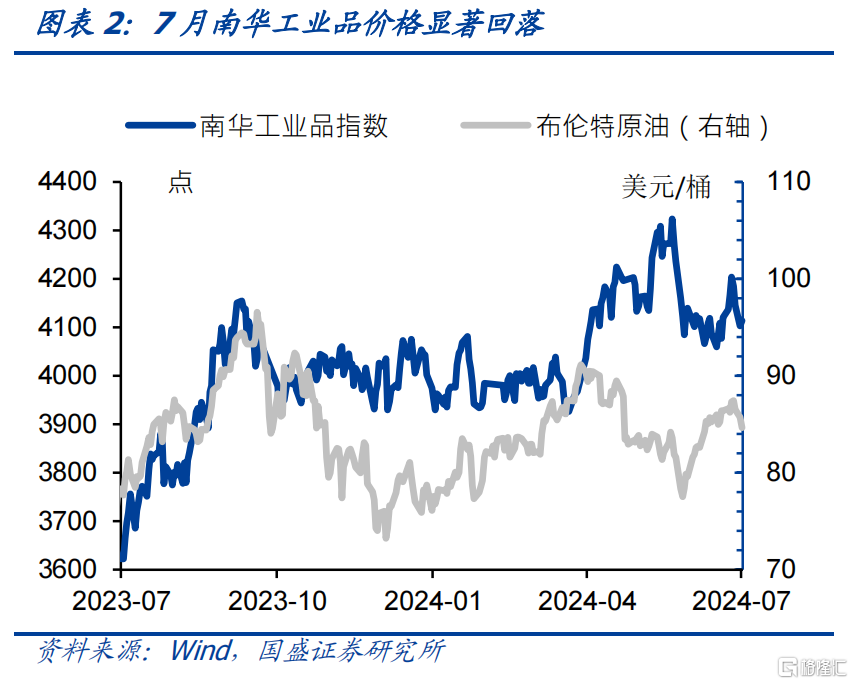

受食品和能源价格拖累,CPI环比降幅扩大。6月CPI环比下降0.2%,降幅扩大0.1个百分点。大类来看,食品价格环比由上月的持平转为下降0.6%,受供求关系好转影响,猪肉价格环比上升,而受部分应季蔬果和水产品集中上市影响,鲜菜、鲜果等季节性回落。能源价格环比回落,受国际油价波动影响,国内汽油价格下降2.0%。核心CPI环比下降0.1%,降幅较上月收窄0.1个百分点。核心商品方面,受“618”促销影响,汽车、家用器具等价格回落,核心服务方面,暑假出行需求回升带动交通工具租赁费和飞机票上涨。

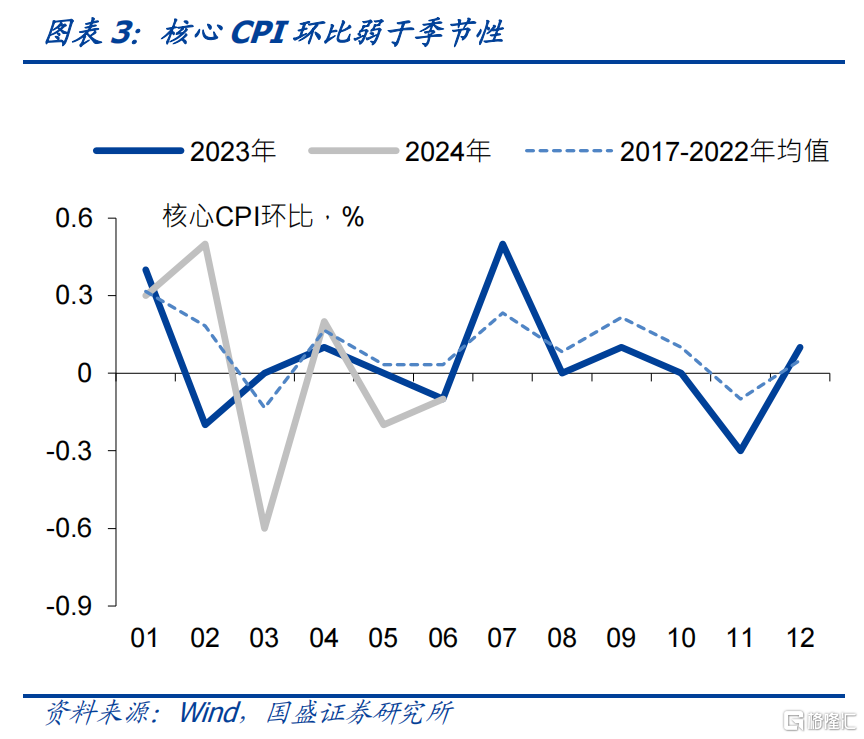

分结构看,CPI价格主要有四条线索:第一,6月农产品价格涨跌互现,食品价格由上月持平转为下降0.6%。受夏季产蛋率下降和生猪产能调减等因素影响,猪肉、鸡蛋价格环比上涨11.4%、1.5%;而市场供应较为充足,牛肉、羊肉、鲜果、鲜菜价格环比分别下降2.5%、0.9%、3.8%、7.3%。第二,国际油价调整影响,国内汽油价格下降2.0%。第三,临近暑假出行需求增多,出行服务类价格明显回升。飞机票、交通工具租赁费价格分别上升2.5%和6.4%,服务价格环比从-0.1%回升至0%。第四,房租季节性回升,耐用品消费仍偏弱。房租环比回升0.1%,季节性回升,或受毕业季一、二线城市租房市场供需调整影响。受“618”促销影响,高退货率商家被迫选择低价内卷,耐用品价格多数下行。6月交通工具、家用器具价格分别下跌1.0%、1.2%,而受上游供应链涨价影响,通信工具价格回升0.8%。

分结构看,CPI价格主要有四条线索:第一,6月农产品价格涨跌互现,食品价格由上月持平转为下降0.6%。受夏季产蛋率下降和生猪产能调减等因素影响,猪肉、鸡蛋价格环比上涨11.4%、1.5%;而市场供应较为充足,牛肉、羊肉、鲜果、鲜菜价格环比分别下降2.5%、0.9%、3.8%、7.3%。第二,国际油价调整影响,国内汽油价格下降2.0%。第三,临近暑假出行需求增多,出行服务类价格明显回升。飞机票、交通工具租赁费价格分别环比上升2.5%和6.4%,服务价格环比从-0.1%回升至0%。第四,房租季节性回升,耐用品消费仍偏弱。房租环比回升0.1%,季节性回升,或受毕业季一、二线城市租房市场供需调整影响。受“618”促销影响,高退货率商家被迫选择低价内卷,耐用品价格多数下行。6月交通工具、家用器具价格分别环比下跌1.0%、1.2%,而受上游供应链涨价影响,通信工具价格环比回升0.8%。

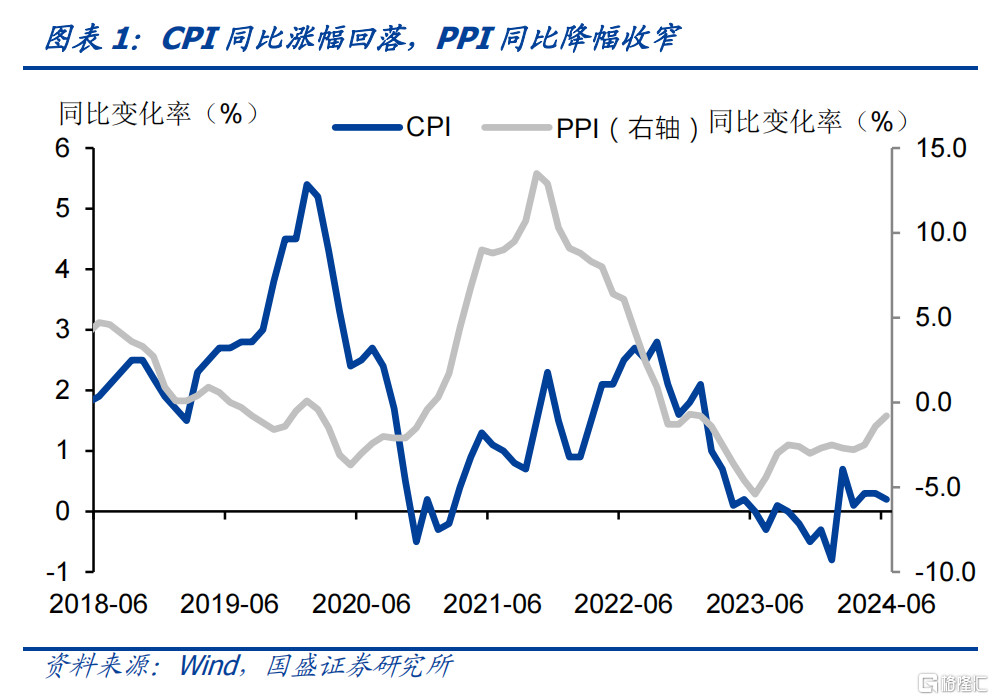

受国际大宗商品价格波动和国内部分工业品需求不足影响,6月PPI环比由上月上涨0.2%转为下降0.2%,低基数下PPI同比降幅收窄。

分行业环比来看,价格变动主要有四条线索:第一,“迎峰度夏”来临,煤炭需求季节性增加,煤炭采选业价格上涨1.1%(前值为0.5%)。第二,受国际有色金属价格上行和供给偏紧影响,有色相关行业价格韧性仍较强。有色金属采选、有色金属冶炼加工业价格上涨3.8%、1.6%(前值分比为4.4%、3.9%),环比涨幅靠前。第三,供给较强的新兴制造业行业,价格下行压力仍较大。锂离子电池制造、新能源车整车制造价格分别下降0.5%、0.1%,计算机通信和其他电子设备制造业、通用设备制造业价格分别下降0.3%、0.1%(前值分别为-0.2%、-0.1%)。第四,高温多雨天气影响建筑施工,钢材需求趋弱。黑色金属冶炼加工业下降0.6%(前值为0.8%)。

PPI同比快速回升主要依赖于低基数效应,而PPI环比涨价的行业主要集中在有色等国外定价的行业,PPI环比持续回升动能不足。6月环比再度转负,也印证了PPI环比回升的持续性有限。未来油价、有色价格等全球定价工业品走势并不确定,下半年伴随着OPEC+退出限产,油价供需矛盾不大。而从国内终端需求来看,商品房销售、沥青开工率等高频数据仍在低位,显示内需偏弱的格局尚未得到改善,这意味着PPI环比回升的动能可能有限。

债市趋势性调整压力有限,期限利差拉大之后,长端利率配置性价比提升。PPI环比回落显示需求尚未改善,低通胀高实际利率仍制约私人部门融资需求,货币政策仍有望进一步宽松。当前利率下行的动力主要来自整个经济资产回报率的下降,这导致实体部门风险偏好的下降和负债的收缩,反映到金融部门是低风险偏好的资金来源大幅增加,如存款、理财、货基和债基等,而信贷等资产供给不足。资产荒格局不变,利率将趋势性下降。当前债券利率相对贷款等并不算高,配置力量会约束利率上行空间。长债在大幅调整之后,期限利差明显拉大,反而会显现出一定性价比,依然具有配置价值。后续关注央行具体借券的规模以及期限等。

风险提示:货币政策调整超预期,海外衰退风险超预期。

报告正文

CPI同比涨幅回落,低基数推动PPI同比降幅收窄。6月CPI同比增长0.2%,涨幅较上月回落0.1个百分点,其中翘尾和新涨价影响分别为0.2%和0%。PPI同比下降0.8%,降幅较上月收窄0.6个百分点,其中翘尾和新涨价影响分别为-0.1%和-0.7%。

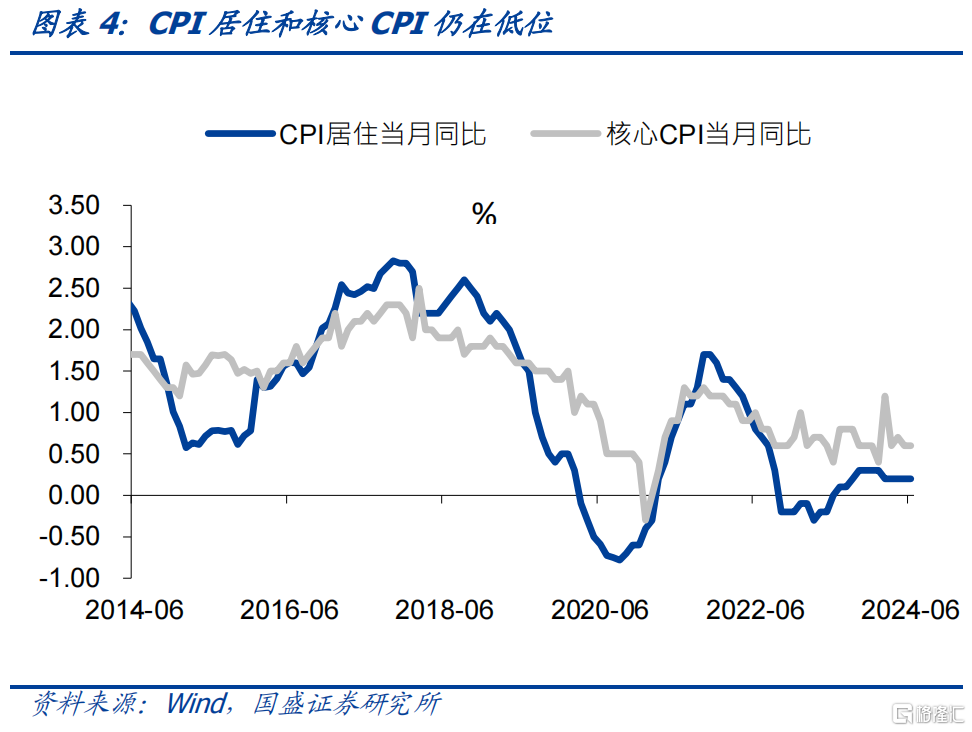

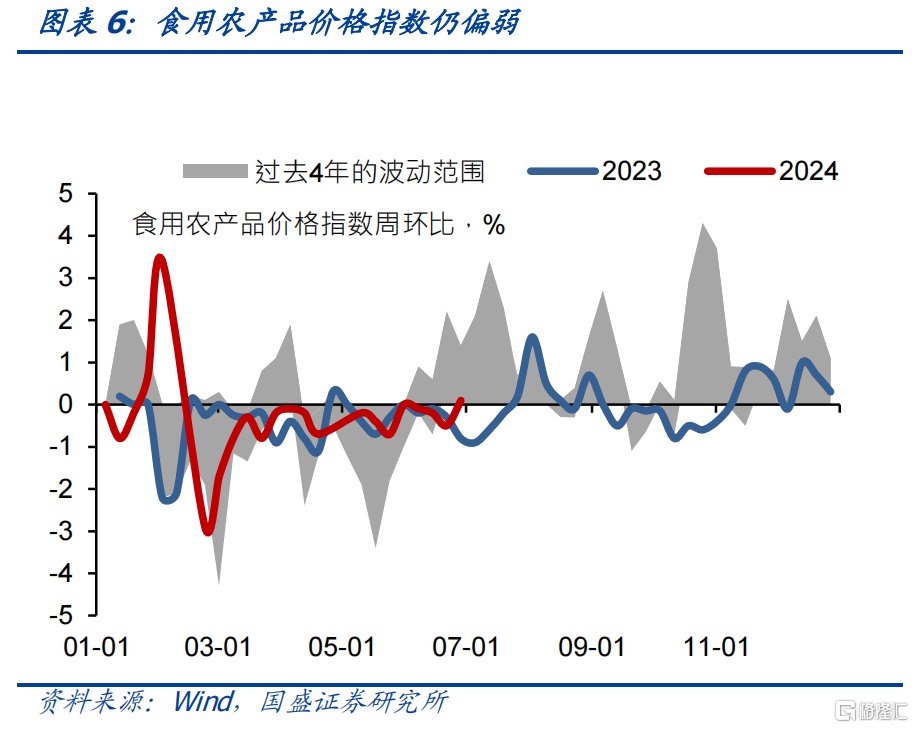

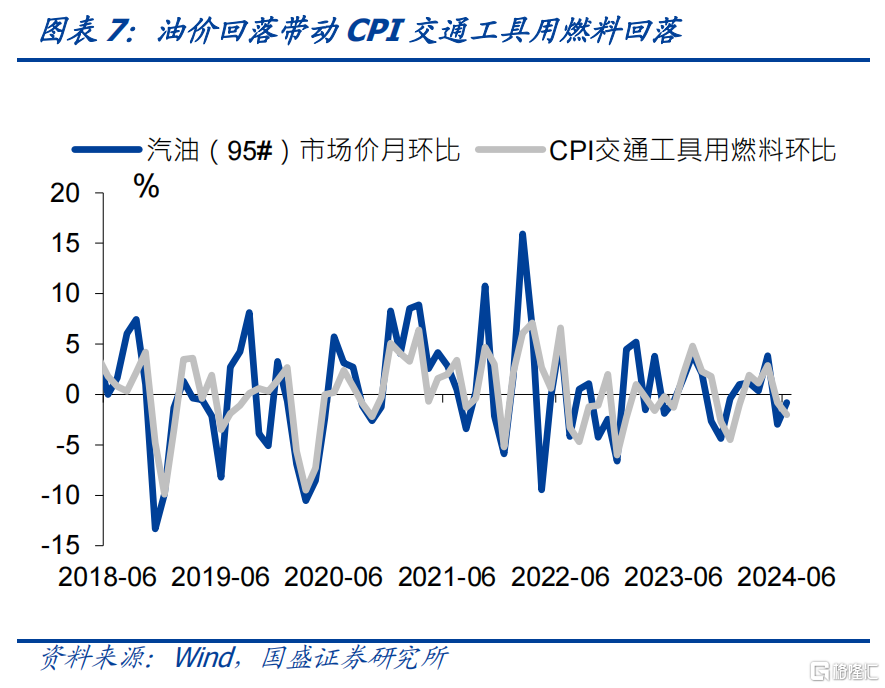

受食品和能源价格拖累,CPI环比降幅扩大。6月CPI环比下降0.2%,降幅扩大0.1个百分点。大类来看,食品价格环比由上月的持平转为下降0.6%,受供求关系好转影响,猪肉价格环比上升,而受部分应季蔬果和水产品集中上市影响,鲜菜、鲜果等季节性回落。能源价格环比回落,受国际油价波动影响,国内汽油价格下降2.0%。核心CPI环比下降0.1%,降幅较上月收窄0.1个百分点。核心商品方面,受“618”促销影响,汽车、家用器具等价格回落,核心服务方面,暑假出行需求回升带动交通工具租赁费和飞机票上涨。

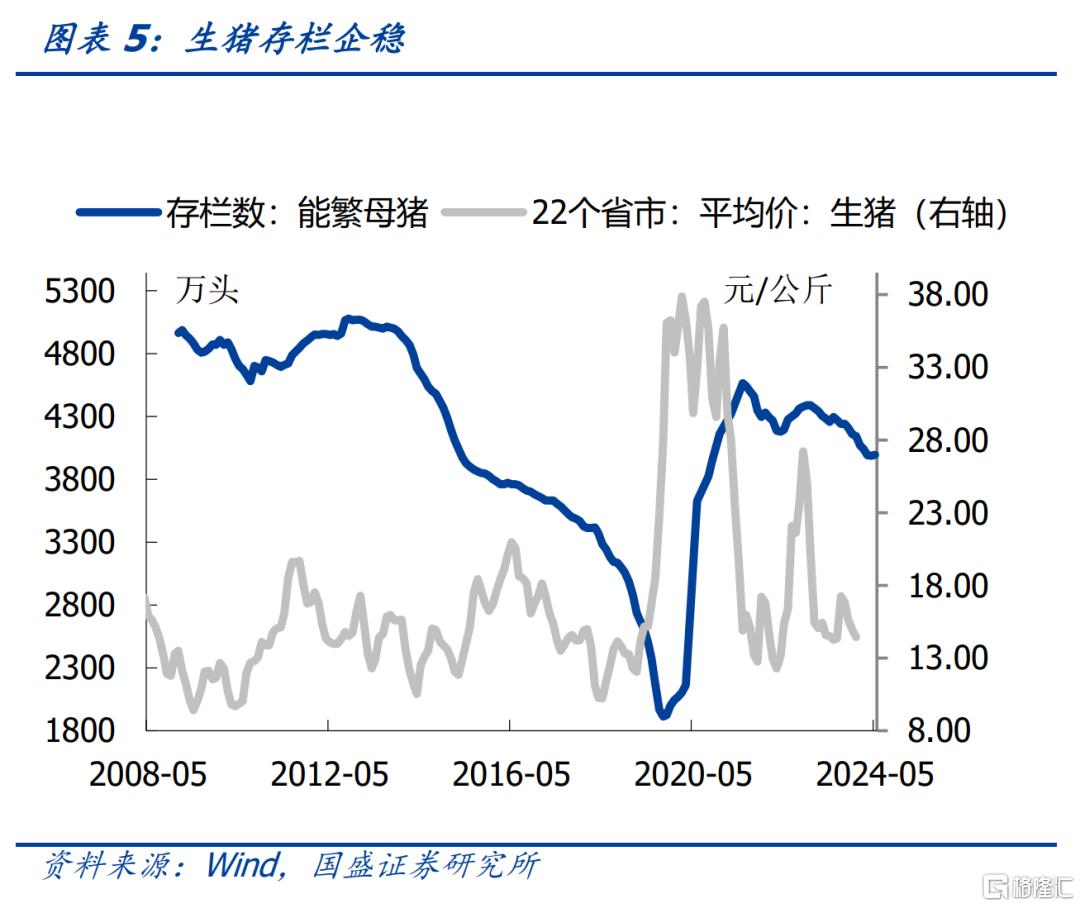

6月农产品价格涨跌互现,食品价格由上月持平转为下降0.6%。受夏季产蛋率下降和生猪产能调减等因素影响,猪肉、鸡蛋价格环比上涨11.4%、1.5%;而市场供应较为充足,牛肉、羊肉、鲜果、鲜菜价格环比分别下降2.5%、0.9%、3.8%、7.3%。

国际油价调整影响,国内汽油价格下降2.0%。

临近暑假出行需求增多,出行服务类价格明显回升。飞机票、交通工具租赁费价格分别环比上升2.5%和6.4%,服务价格环比从-0.1%回升至0%。

房租季节性回升,耐用品消费仍偏弱。房租环比回升0.1%,季节性回升,或受毕业季一、二线城市租房市场供需调整影响。受“618”促销影响,高退货率商家被迫选择低价内卷,耐用品价格多数下行,6月交通工具、家用器具价格分别环比下跌1.0%、1.2%,而受上游供应链涨价影响,通信工具环比价格回升0.8%。

受国际大宗商品价格波动和国内部分工业品需求不足影响,6月PPI环比由上月上涨0.2%转为下降0.2%,低基数下PPI同比降幅收窄。

分行业环比来看,价格变动主要有四条线索:

“迎峰度夏”来临,煤炭需求季节性增加,煤炭采选业价格上涨1.1%(前值为0.5%)。

受国际有色金属价格上行和供给偏紧影响,有色相关行业价格韧性仍较强。有色金属采选、有色金属冶炼加工业价格上涨3.8%、1.6%(前值分比为4.4%、3.9%),环比涨幅靠前。

供给较强的新兴制造业行业,价格下行压力仍较大。锂离子电池制造、新能源车整车制造价格分别下降0.5%、0.1%,计算机通信和其他电子设备制造业、通用设备制造业价格分别下降0.3%、0.1%(前值分别为-0.2%、-0.1%)。

高温多雨天气影响建筑施工,钢材需求趋弱。黑色金属冶炼加工业下降0.6%(前值为0.8%)。

PPI同比快速回升主要依赖于低基数效应,而PPI环比涨价的行业主要集中在有色等国外定价的行业,PPI环比持续回升动能不足。6月环比再度转负,也印证了PPI环比回升的持续性有限。未来油价、有色价格等全球定价工业品走势并不确定,下半年伴随着OPEC+退出限产,油价供需矛盾不大。而从国内终端需求来看,商品房销售、沥青开工率等高频数据仍在低位,显示内需偏弱的格局尚未得到改善,这意味着PPI环比回升的动能可能有限。

债市趋势性调整压力有限,期限利差拉大之后,长端利率配置性价比提升。PPI环比回落显示需求尚未改善,低通胀高实际利率仍制约私人部门融资需求,货币政策仍有望进一步宽松。当前利率下行的动力主要来自整个经济资产回报率的下降,这导致实体部门风险偏好的下降和负债的收缩,反映到金融部门是低风险偏好的资金来源大幅增加,如存款、理财、货基和债基等,而信贷等资产供给不足。资产荒格局不变,利率将趋势性下降。当前债券利率相对贷款等并不算高,配置力量会约束利率上行空间。长债在大幅调整之后,期限利差明显拉大,反而会显现出一定性价比,依然具有配置价值。后续关注央行具体借券的规模以及期限等。

风险提示:

货币政策调整超预期,海外衰退风险超预期。

注:本文节选自国盛证券研究所于2024年7月10日发布的研报《PPI回升动能仍不足》,杨业伟 S0680520050001 ,yangyewei@gszq.com;朱帅 S0680123030002,zhushuai1@gszq.com

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员