随着全球医药市场的不断发展,原料药作为制药产业链的重要环节,堪称医药工业的“芯片”,在医药行业中占据着重要地位,其产业发展趋势和竞争格局受到业界的广泛关注。经过20多年的发展,中国目前已成为全球主要的原料药生产和出口大国。

近年来,国家陆续出台各项产业政策,引导国内原料药行业向高质量发展,原料药产业也迎来了新的发展机遇。同时,环保政策的趋严、行业标准的提升以及国际贸易环境的变化,也为原料药产业带来了新的挑战。

为了全面把握国内原料药产业的现状和未来趋势,本文基于药融咨询最新发布《原料药产业白皮书》部分精彩内容,将从原料药产业链、主要竞争者、全球/国内市场现状、出口规模、区域分布以及国家政策等多个维度,全面剖析国内原料药产业的概况,分析中国原料药产业面临的挑战与机遇。

国内原料药产业概况

原料药(API,ActivePharmaceuticalIngredients),指用于生产各类制剂的原料药物,是制剂中的有效成份,包括由化学合成、植物提取或者生物技术所制备的各种作为药用的粉末、结晶、浸膏等,但病人无法直接服用,一般需再经过添加辅料、加工等,制成可直接使用的药物制剂。

原料药在ICHQ7中的完善定义:任何作为活性成分且用于医药产品生产的物质或混合物质。该类物质旨在预防、诊断、处置、缓解或治疗疾病中发挥药理作用或其它直接效用,或者影响人体的结构和机能。

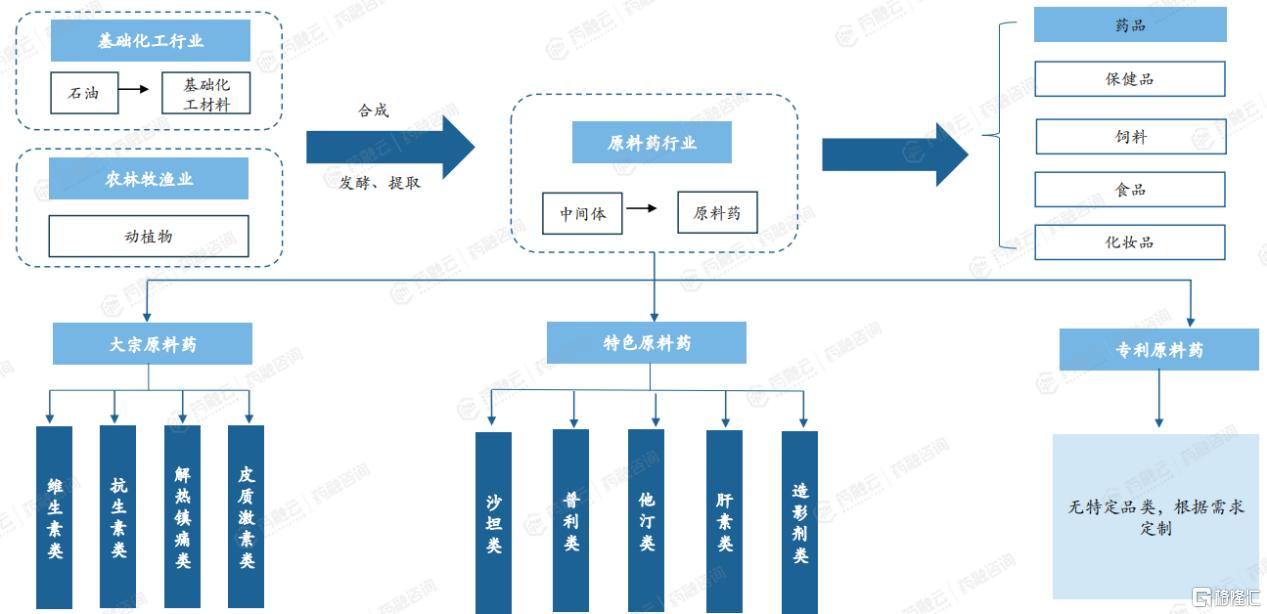

1. 原料药产业链

原料药产业链涵盖了上游的基础化工和农林牧渔业,主要包括基础化工、植物种植、动物养殖和部分医药中间体制备等;中游的原料药生产,即通过化学合成、动植物提取、微生物发酵或其他现代生物技术等制备得到原料药;以及下游的化学制剂生产等多个环节。

其中,上游产业为基础原料的供应,中游产业为核心的生产环节,而下游产业则负责将原料药转化为最终可供患者使用的药物制剂。在产业链中,原料药的生产环节对技术要求较高,同时受到上游原材料价格波动和下游市场需求变化的影响。一般而言,化学制药行业的毛利率呈现从上游到下游递增的趋势,原料药的毛利率低于化学抑制剂而高于中间体。

原料药产业链

图片来源:药融咨询《原料药产业白皮书》

2.国内原料药主要竞争者

从产业链生态来看,国内原料药市场的主要竞争者包括新和成、天宇股份、南京健友、博腾和华海药业等知名企业。这些企业凭借其在研发、生产、销售等方面的优势,在市场中占据了一定的份额。

其中,新和成专注于功能性化学品的生产,天宇股份是全球大型沙坦类药物原料药及中间体生产企业之一,南京健友在肝素钠系列产品的生产上具有明显优势,博腾是国内领先的医药合同定制研发及生产企业,而华海药业则在心血管类、精神障碍类等领域有着深厚的积累。

新和成:创建于1999年,2004年,作为国内中小企业板第一股在深交所成功上市,股票代码002001。公司现有总资产308亿元,拥有浙江新昌、浙江上虞、山东潍坊、黑龙江绥化4个现代化生产基地,专注于营养品、香精香料、高分子新材料和原料药等功能性化学品。

天宇股份:成立于2003年,现拥有八家全资子公司,共占地700多亩,是国家高新技术企业、国家知识产权示范企业。公司主要产品涵盖降血压类、降血糖类、抗血栓类、抗哮喘类、抗病毒类药物等医药中间体和原料药,是全球大型沙坦类药物原料药及中间体生产企业之一,50%以上产品服务于TEVA、NOVARTIS—SANDOZ等国际、国内知名药企。

南京健友:位于南京高新技术产业开发区内,为江苏省、南京市高新技术企业,中国医药保健品进出口商会肝素钠分会理事长单位。公司建立了遍布全国、具有可追溯性及高质量的肝素原料供应链,主要生产肝素钠、低分子肝素系列产品,产销量名列全国前茅,其中肝素钠产量占全球20%左右。产品通过中国GMP、美国FDA及欧盟EDQM等认证,主要出口欧美等国家,与多家世界500强制药企业有着长期的合作关系。

博腾:成立于2005年,是国内领先的医药合同定制研发及生产企业(CDMO)。公司主要为全球药企、新药研发机构等提供从临床早期研究直至药品上市全生命周期所需的化学药(包括起始物料、中间体、原料药、制剂)和生物药(包括质粒、病毒载体、细胞治疗、基因治疗)定制研发和生产服务。

华海药业:创立于1989年,总部位于中国浙江。公司现有员工7000余人,在全球拥有40多家分子公司(包括中国、美国、日本、德国等);主要业务覆盖化学药、生物药、医药包装、贸易流通等多个领域,与全球800多家制药企业建立了长期合作关系,为100多个国家和地区提供医疗健康产品。公司产品涵盖:心血管类、精神障碍类、神经系统类、抗感染类等领域,是全球主要的心血管、精神类健康医疗产品制造商之一。

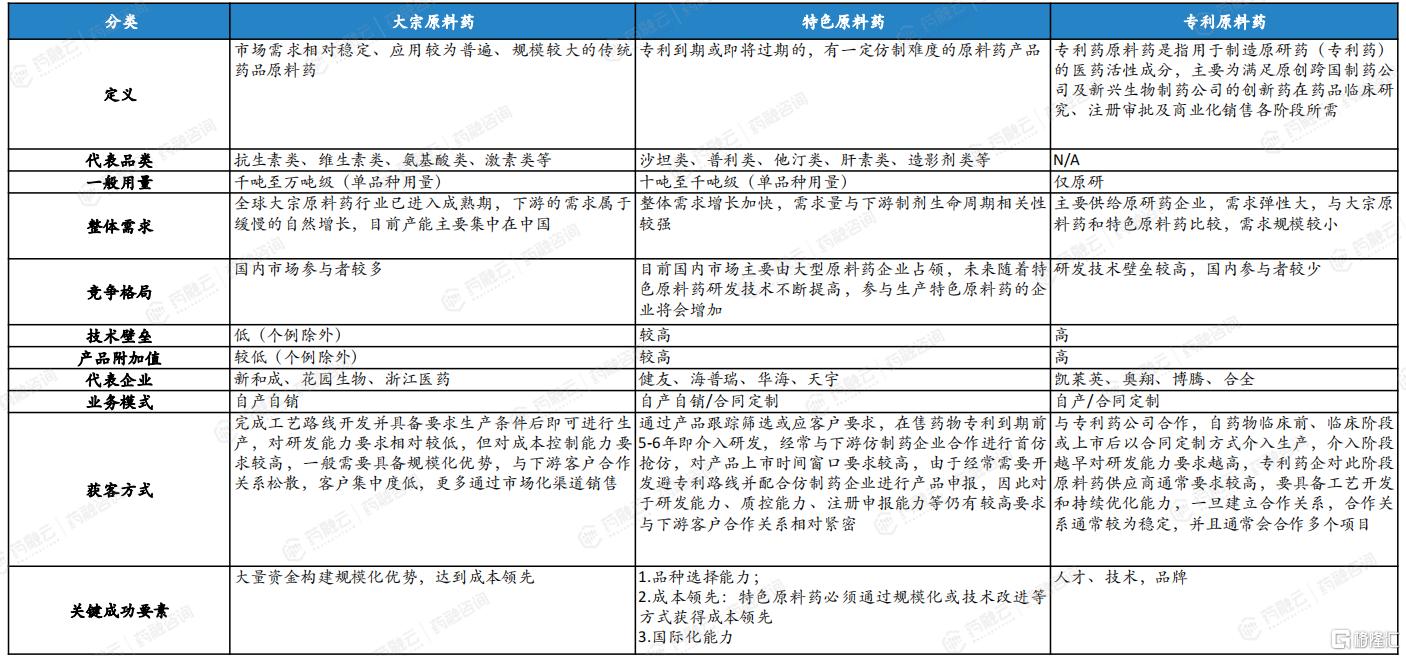

3. 大宗、特色、专利原料药对比分析

原料药产品通常分为大宗原料药、特色仿制药原料药和专利原料药三大类。大宗原料药市场已进入成熟期,需求相对稳定,但竞争激烈;特色仿制药原料药具有较高的技术壁垒和利润水平;专利原料药则因具有创新性和独特性而具有较高的附加值。

大宗、特色、专利原料药对比分析

从竞争格局来看,大宗原料药行业目前产能主要集中在中国,国内市场参与者较多;特色原料药的国内市场主要由大型原料药企业占领,未来随着特色原料药研发技术不断提高,参与生产特色原料药的企业将会增加;而专利原料药的研发技术壁垒较高,国内参与者较少。从发展趋势来看,随着医药市场的不断发展和人们对药物疗效和安全性要求的提高,特色原料药和专利原料药的市场份额将逐渐增加。

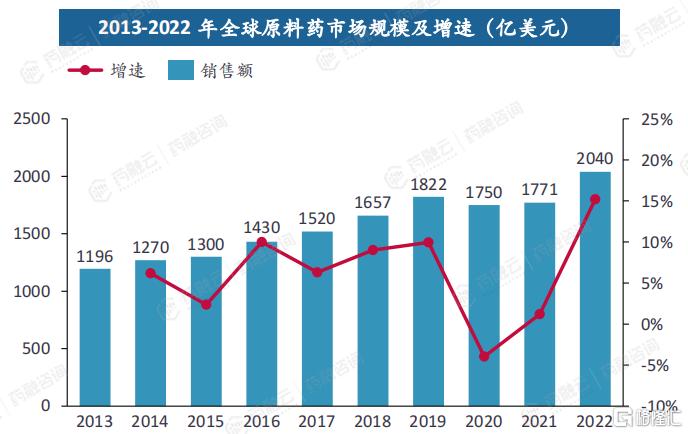

4. 全球/国内原料药市场

从全球范围来看,原料药市场在经历了2020年新冠疫情的冲击后逐渐恢复增长。全球原料药市场规模在2020年受新冠肺炎疫情影响与2019年相比有所下滑,从1822亿美元降至1750亿美元,下降3.95%;但很快,市场从2021年开始便恢复了增长,2022年全球原料药市场规模达到2040亿美元。

图片来源:药融咨询《原料药产业白皮书》

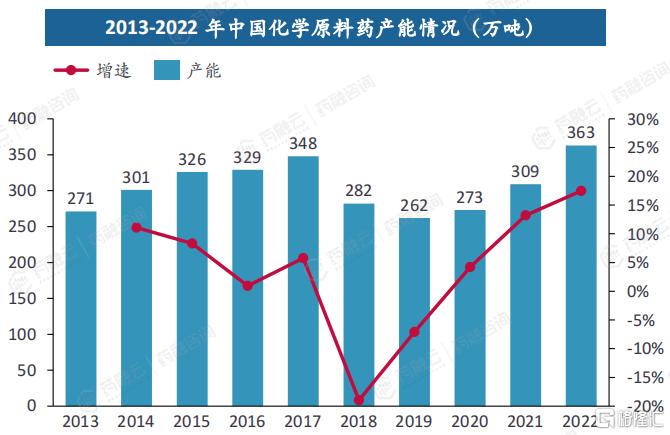

国内原料药市场也呈现出相似的趋势。在2013-2017年间中国原料药的产能整体呈增长趋势;但在2018-2019年受环保安全监管趋严以及供给改革不断深化的影响,一些高能耗、高污染、工艺技术落后、过剩的原料药产能被淘汰,中国原料药产能下降明显;2020年我国原料药市场开始恢复增长,但受疫情影响,增长缓慢,增速仅约为4.2%;从2021年开始增长速度加快,相比2020年增速约为13.2%;2022年中国原料药产能已超过了2017年时最高产能,相比2021年增速约为17.5%。

5. 中国原料药出口规模

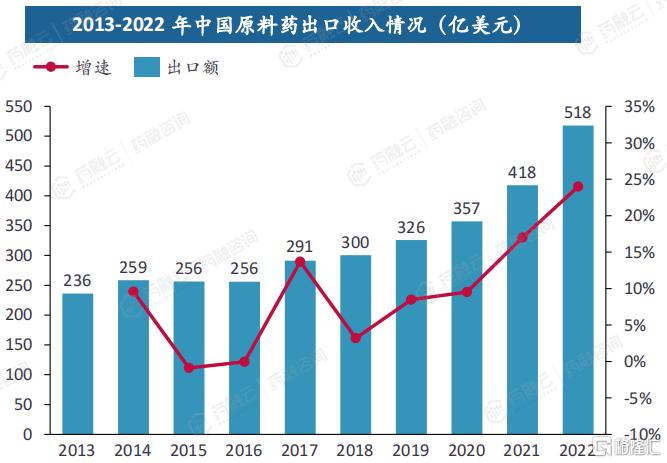

中国作为原料药出口大国,在全球原料药市场中占有重要地位。近年来,中国原料药出口规模持续增长,尤其是在疫情爆发后,出口收入增速明显加快。

中国原料药出口收入在2013-2022年10年间除2015年、2016年两年出口收入略有降低外,基本保持增长趋势,尤其是疫情爆发后,中国原料药出口收入增长明显,2019-2022年4年出口收入增速依次为8.47%、9.53%、17.00%、23.99%。

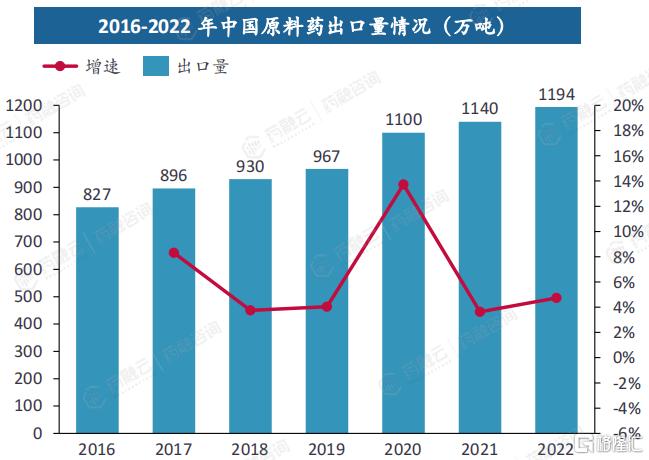

2016-2022年中国原料药出口量持续增加,出口量增速远低于出口收入增速,说明近些年原料药出口单位均价增加明显,中国原料药产业结构持续优化,逐步由低附加值的大宗原料药向特色原料药或专利原料药转型。

6. 区域分布

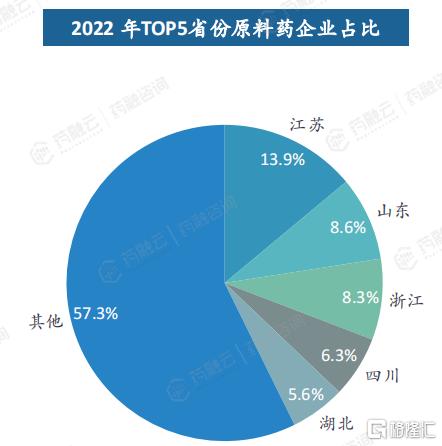

从区域分布来看,江苏、山东和浙江等省份是国内原料药生产企业的主要集中地。截至2022年底,全国共有1606家化学原料药生产企业,除西藏外的所有省份都有化学原料药生产企业,其中TOP3省份为江苏、山东和浙江,化学原料药企业数分别为224、138和133。

其中,企业数>100家的有4省,分别为江苏(224家)、山东(138家)、浙江(133家)、四川(101家),4省合计占全国原料药企业总数的近四成(37%)。

这些地区凭借其在化工、医药等方面的产业基础和优势条件,吸引了大量原料药生产企业的入驻。同时,也在不断提升自身的技术水平和产品质量,以应对日益激烈的市场竞争。

7. 国家政策

为了促进原料药产业的绿色发展和高质量发展,国家出台了一系列相关政策。这些政策的出台将有助于提升原料药产业的整体水平和竞争力,同时也将推动国内原料药产业的转型升级和可持续发展。

(1)环保政策趋严,行业集中度进一步提高

原料药属于重污染行业,“十三五”期间国家出台了多项政策旨在促进化学原料药的绿色发展,如在2020年发布的《推动原料药产业绿色发展的指导意见》中明确提出2025年实现原料药绿色发展目标。“十四五”期间,国家出台的一系列关于原料药行业的政策主要聚焦于再绿色发展的基础上推动原料药产业高质量发展。

预计在2025年,国内原料药产业结构更加合理,采用绿色工艺生产的原料药比重进一步提高,高端特色原料药市场份额显著提高,并逐渐淘汰中小产能,提升行业集中度。

(2)“十四五”聚焦高质量发展,助力产业附加值提升

2021年11月9日,两部委发布《关于推动原料药产业高质量发展实施方案的通知》。方案提出,大力发展特色原料药和创新原料药,提高新产品、高附加值产品比重。该方案是近年来首次在发改委和工信部高度对于原料药行业整体发展的政策文件,具备非常重要的指导意义。

此外,2022年1月出台的《“十四五”医药工业发展规划》》中要求巩固原料药制造优势,加快发展一批市场潜力大、技术门槛高的特色原料药新品种以及核酸、多肽等新产品类型,大力发展专利药原料药合同生产业务,促进原料药产业向更高价值链延伸。

(3)带量采购带动原料药需求量增长

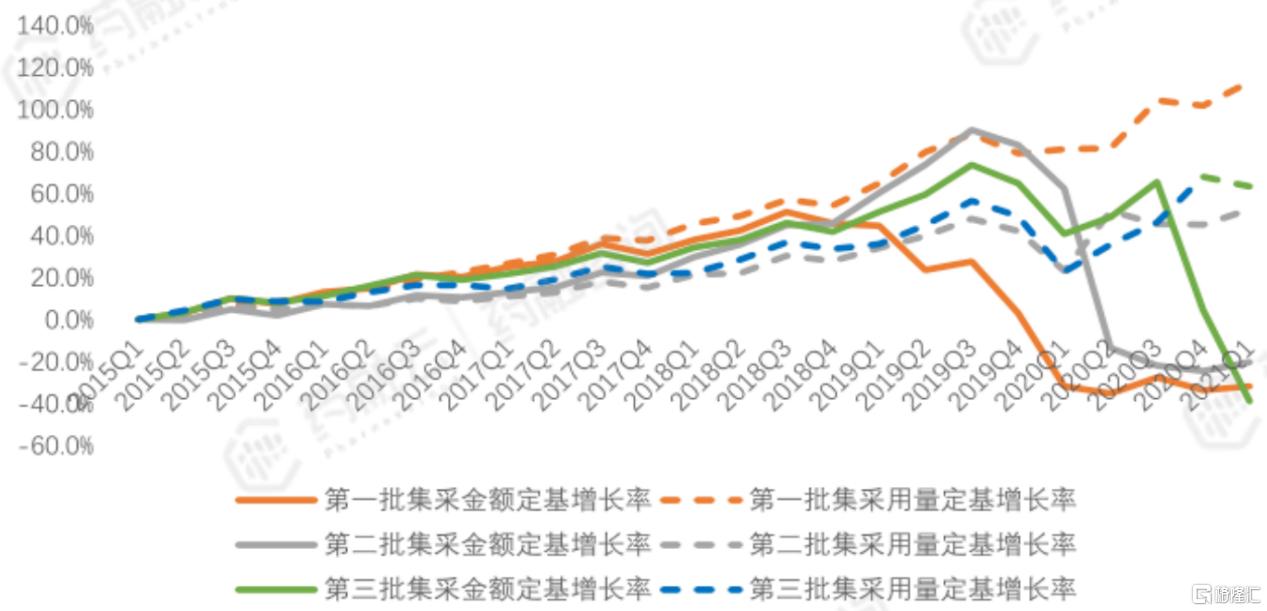

《医保药品管理改革进展与成效蓝皮书》显示,带量采购的制度设计实现了量升价降的效果,2021年一季度与2015年相比,第一批国家集采药品的用量增长了3.5倍,药品金额减少了3.6%,由此催生更多原料药需求。

(4)带量采购放大原料药企业生产与成本优势

原料药与制剂关联审评后,制剂企业与上游优质原料药供应商黏性加强,此外,带量采购促进制剂企业对原料药供应稳定性与成本可控性需求增加,由此,原料药企业在产业链中的地位得到提升。

一致性评价和集采政策出台后,不少原料药企业开始向下游制剂拓展;此外,集采背景下,企业中标的关键是低成本,因此原料药企业的生产和成本优势开始放大,以华海为例,其在历次国家/地方集采中,有多个品种中标,推动了公司国内制剂业务销售大幅增长,成绩斐然。

结语

面对全球医药市场的快速变化和激烈竞争,国内原料药企业需要进一步加强技术创新和产业升级。在国家政策支持和社会发展需求不断增加的基础下,中国原料药行业将继续朝着高质量、绿色低碳环保、国际化方向发展,逐步从原料药制造大国向制造强国转变,为全球医药产业的发展做出更加突出的贡献。

以上内容均来自药融咨询{原料药产业白皮书}报告,如需查看全文或下载报告,可通过浏览器前往“药融咨询”网页-资源大厅-报告大厅(https://consult.pharnexcloud.com/report)搜索报告名称获取。

<END>

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员