隔夜美股三大股指冲高回落全线回调,道指微跌0.12%,标普500指数跌0.41%,纳指100指数跌0.54%,值得注意的是,标普500和纳指100盘中均悉数创下历史新高。

纳指7巨头除特斯拉外多数下跌,Meta跌2.95%,近期连创新高的亚马逊跌2.32%,谷歌跌1.84%,苹果跌1.63%,微软跌1.30%,英伟达小跌0.36%。

纳指100对应的ETF方面,低费率的纳指100ETF(159660) 今日回调0.57%,最新溢价率达2.56%,资金今日再度逢跌大举净申购近5000万元,至此已经连续5日吸金,合计金额超1.5亿元!

【纳指芯片巨头股价大涨后纷纷进行1拆10股票拆分,降低投资门槛!】

6月7日收盘后AI芯片全球龙头英伟达完成了1拆10的拆股计划,持有英伟达普通股的股东收到额外九股,从6月10日起以拆分调整后的基础开始交易。在第一财季,英伟达总共回购了价值77亿美元的股票,并支付9800万美元的股息。

纳指另一个芯片巨头公司博通紧随英伟达的步伐,计划在季度业绩乐观和近期股价大幅上涨的情况下分拆股票。博通计划在7月12日盘后进行1股拆10股的拆股,从7月15日起以拆分调整后的基础开始交易。

【重磅!纳斯达克100指数迎调仓!】

根据纳斯达克公告,Arm已经取代Sirius XM,进入纳斯达克100指数,本次调整已经于6月24日生效。公开资料显示,Arm是软银集团旗下的芯片架构设计公司,成立于1990年,总部位于英国剑桥。主要业务涉及设计、开发和许可高性能、低成本、节能的CPU产品和相关技术,许多世界领先的半导体公司和原始设备制造商都依赖这些产品和技术来开发产品。Arm于2023年9月14日正式登陆纳斯达克,相对于51美元的发行价,截至6月18日其上市以来的累计涨幅高达241.43%。

得益于ARM架构的广泛应用,Arm成为“AIPC”龙头股之一。目前,高通、英伟达、AMD、联发科都与微软合作,并相继推出了基于ARM架构的处理器产品。大摩预计到2027年,WoA(Windows on ARM) PC芯片销量将达到5000万颗,将带来100亿美元的PC CPU收入。

隔夜Arm强势三连阳首度回调1.99%,最新市值仍超1700亿美金。

【上半年美股近六成涨幅由纳指五巨头贡献】

截至2024年6月28日收盘,标普500指数上半年累计上涨14%,纳斯达克100指数累涨17%。

AI热潮成为支撑美股涨势的关键,上半年,美股近60%的涨幅由仅五家科技巨头贡献——英伟达、微软、亚马逊、Meta和苹果,其中仅英伟达一家的涨幅贡献就高达31%。

中信建投认为,随着GenAI(生成式人工智能)的兑现,纳指顶级科技巨头的估值水平有望得到系统性的提升。成长性维度,如果GenAI能在未来1-2年持续落地,有望增厚主要公司3-5ppts的收入增速;利润端能够增厚约3%-5%的营业利润。

渤海证券指出,当下正处于由人工智能引领的第四次科技革命的浪潮之中。一方面AI可以通过产品和服务的创新对生产要素的需求和组合产生改变;另一方面采用AI的过程中也会对广泛的经济环境造成一定外部性影响。预计到2030 年,AI发展每年会给全球GDP多带来约1.2%的增长。

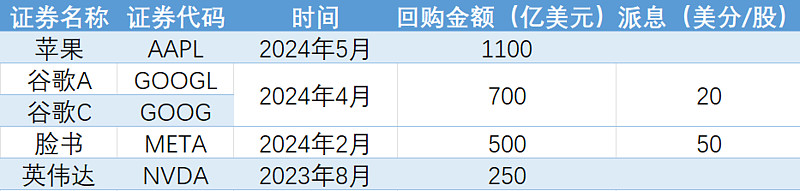

【纳指7大巨头派息回购双管齐下,持续提振投资者信心!高盛预测2025年美股回购总金额将超1万亿美金!】

价值面上,纳指7巨头中多家科技巨头借鉴价值股做法——支付股息及提高股票回购规模,当前多家科技巨头首次推出了季度回购和派息计划。这一系列举措一方面是为投资者带来了直接的投资回报,另一方面也增强了投资者信心,激发了市场投资热情。

5月2号,苹果董事会批准增加1100亿美元(约合人民币近8000亿元)用于回购,据悉,这一回购计划超过了2018年创下的1000亿美元的历史纪录。截至2024年3月30日,苹果公司董事会已授权在2023年5月4日宣布的股票回购计划下,回购高达900亿美元的公司普通股,其中已有599亿美元被使用。

同时,谷歌于4月宣布首次分红,表示将派发每股20美分的股息,并且将额外股票回购提高至700亿美元。

此前在今年2月,Meta宣布首度派息,表示派发每股50美分的股息,并宣布将再回购500亿美元股票。

2023年8月,英伟达在股价上涨超2倍之际仍决定回购250亿美元。

根据纳指100科技巨头的财报数据,自2023年6月1日至2024年6月1日期间,苹果“大手笔”回购了价值830亿美元的股票,为“纳指七巨头”中最大规模回购。5月,苹果董事会批准新增1100亿美元的股票回购,为美国有史以来最大的股票回购计划。董事会表示,回购是基于“对苹果未来的信心,以及我们在苹果股票中看到的价值”。

此外,谷歌期内回购630亿美元的股票,Meta、微软和英伟达回购规模相对较小,分别为250亿美元、200亿美元和170亿美元。

高盛预测,到2025年,美股的回购总额将超过1万亿美元,这一增长将由科技公司强劲的盈利增长和较低的利率所推动。

【纳指7巨头分红回购明细图】

(风险提示:以上指数成份股仅作展示,不代表任何形式的个股推荐!)

最新数据显示,美股七大科技巨头今年已经耗费近585亿美元用于股票回购,分配给股息的资金接近110亿美元。

此外,Salesforc和Bookin等科技公司也于今年宣布派发股息。

美股科技巨头天量回购计划和过往较高金额使用率提振了市场信心,点燃了美股科技股市场投资热情。回购是美股股票市场长牛的重要因素之一,美股科技巨头近期派息和回购双管齐下,其市场行情值得期待。

【普通投资者如何布局纳指100?】

纳指100ETF(159660)紧密跟踪纳斯达克100指数,该指数成分股由纳斯达克股票市场100家上市规模最大、最具创新性的非金融公司组成,其中七大科技巨头为重仓标的。纳指100ETF(159660)及其联接基金(A类:018966;C类:018967)有望受益于科技巨头公司亮眼的业绩以及回购和派息计划带动的市场行情。

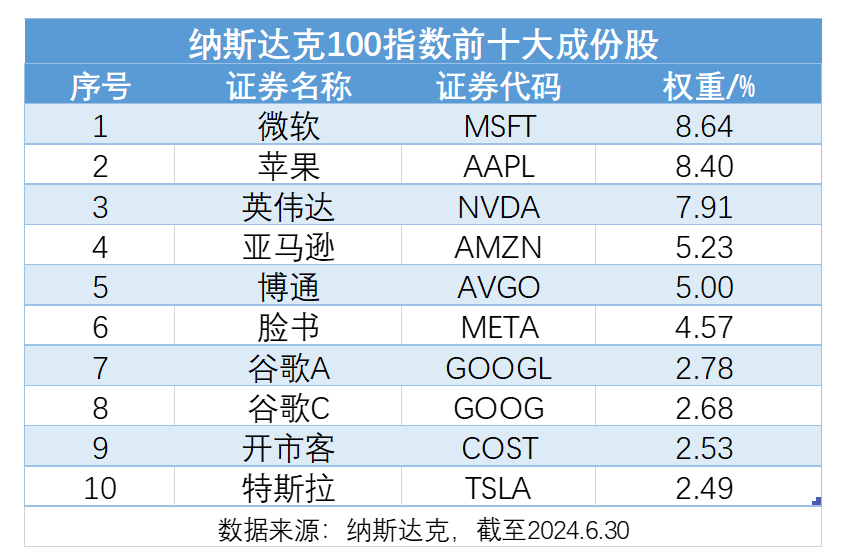

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如微软、苹果、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股,纳斯达克100指数前十大权重占比超50%,龙头属性集中。纳指100ETF(159660)管理费0.5%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

关注美股顶级科技巨头,认准纳指100ETF(159660),场外联接(A类:018966;C类:018967)。

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。纳指100ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员