6月26日,达晨财智中小基金二期顺利完成首轮募集关闭。去年,同样是6月,达晨官宣了首关金额超 50 亿、总规模为80亿的创程基金募资消息。

时隔一年,达晨又一期基金完成首关,基金总规模约30亿元,背后LP为国家中小企业发展基金。据了解,这也是继达晨财智中小基金一期后,达晨财智再次通过国家中小企业发展基金遴选而设立的科技基金,

值得关注的是,该基金落地达晨的“老家”——湖南长沙。在方向上,将继续投早投小投科技,并锚定新兴战略产业进行投资。

达晨,又募了30亿

据了解,本期基金LP包括基石投资人国家中小企业发展基金、湖南省产业引导基金、长投控股、湘江国投、广州产投、安徽高新投、大连市引导基金、湖南云起盛世,以及达晨财智股东电广传媒等实力机构的注资,为基金长远的稳定持续发展,提供了资金及丰富的地方产业资源助力。

能再次获得国家中小企业发展基金的青睐,源于达晨多年来积累的硬实力。回顾达晨财智中小基金一期,投资了不少明星项目,如捷希科技、通嘉宏瑞、和隆优化、东德实业、长弢新材、馥昶空间、脉得智能、汇萃智能等,这些具有核心竞争力的优质企业逐渐崭露头角,使得一期基金“硬科技”成色进一步提升。

近几年来,募资已经成为行业最重要的问题之一。谈及当前创投环境,达晨财智创始合伙人、董事长刘昼曾在融中2024(第13届)中国资本年会上表示“现在整个行业的现状就是,全员搞募资、全员做返投、全员卷硬科技、全员干退出。但‘难’只是表象,底层逻辑是全球格局和中国发展逻辑重构,创投行业生存环境发生剧变。”

彼时,刘昼表示,当国资成为LP主力,对GP的需求与考核维度更多了,如何一一实现是不小的难题。面对这样的募资环境,“要拥抱好国资,必须打造强大的生态和产业赋能体系,和国资所在区域的优势和行业资源匹配好,才能形成社会效益和资本增值的高效结合。”

在投资端,硬科技已经成为确定性最高的赛道,无论是外币还是人民币基金,大家都在“投小投早投科技”。面对这样的投资集中度,刘昼警示,VC/PE机构扎堆硬科技赛道,让这些潜力行业迅速卷成红海,其中同质化风险值得警惕。

刘昼表示,在新的国际形势与市场环境下,“投资机构的命运和国家的命运前所未有的紧密联系在一起,未来VC/PE投资,对解决科技‘卡脖子’、现代化产业体系‘补短板’和对社会有益的项目,才更有可能赢得市场、获得好的退出机会。”

基于对行业的了解和观点,达晨着重于对硬科技的投资,投出了一批优秀的项目,如今逆势完成新一期基金募资,不仅源自达晨核心团队对行业的判断,更是来源于达晨24年一路走来的积累。

24年,本土创投之路

今年6月3日,是达晨24岁生日。

根据官网显示,截至目前,达晨管理基金规模近500亿元,投资了750余家企业,成功退出290家,其中142家企业上市,累计103家企业在新三板挂牌,包括了爱尔眼科、亿纬锂能、华友钴业、软通动力、佰维存储、瑞芯微、新洁能、道通科技、中望软件、吉比特、蓝色光标、和而泰、凌云光、铖昌科技、天味食品、康希诺、明源云、尚品宅配等标杆上市企业及智谱AI、爱诗科技、锐石创芯、时代华鑫、欧普曼迪、追觅科技等众多非上市明星企业。目前累计有168家投资企业入选国家级“专精特新”小巨人名单。

可以说,达晨24年之路,见证了人民币基金的崛起、波动和迭代。在二十余年时间中,人民币基金从小荷才露尖尖角,逐渐向美元基金靠拢,在硬科技时代站上舞台中央,再到历经行业周期的波动。

一切成功,都是熬出来的。

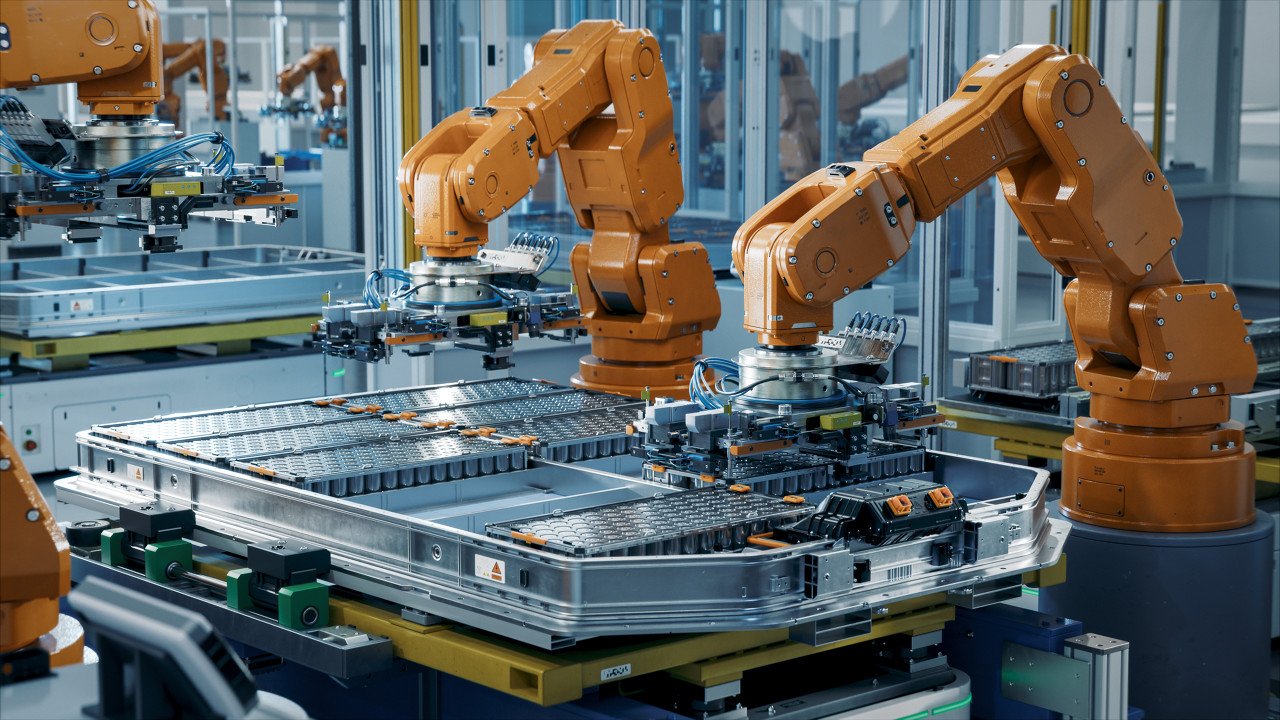

如今,在当今日新月异的科技浪潮之下,硬科技已成为国家竞争力的重要体现。随着国家“十四五”规划的实施,高端装备、人工智能、新材料、新能源汽车、生命健康等战略性新兴产业成为推动经济高质量发展的新引擎。在这样的时代背景下,达晨财智设立中小基金二期,将专注于投资符合国家新兴战略产业导向、具有高成长潜力的中小企业。旨在通过资本的力量,助力科技企业快速成长,为夯实技术创新和产业升级贡献创投力量。

近几年,达晨不断求变,逐渐放开投资的视野,在早期阶段投资了智谱AI、时代华鑫、追觅科技、爱诗科技等众多明星企业,打破了市场对于人民币基金过分传统的看法。

在创新之余,达晨也在持续加长自身的长板。通过深耕深耕智能制造、信息技术、医疗健康及军工等产业领域,达晨挖掘了如亿纬锂能、康希诺、软通动力、佰维存储、新洁能、道通科技、中望软件、和而泰、凌云光等一批标杆上市企业。

硬科技是国家竞争力的核心,也是推动经济高质量发展的关键,早期中小科技企业是未来硬科技发展的生力军、影响着产业升级发展的纵深。达晨财智表示,未来,将继续精深核心产业技术研究、集中优势产业资源,进一步加强与链主企业及高校、科研机构的合作互动,挖掘更多科技优质企业,为高质量发展添砖加瓦。

准产业投资,深度赋能企业

如果要总结达晨最近几年的风格和动作,有两个重点。其一、在投资方向上,偏好于“准产业投资”;其二、在投后管理上,持续加强生态赋能的作用。

近几年,达晨合伙人肖冰多次强调“准产业投资”这一逻辑,具体方法,就是在过去投资的图谱上持续深度挖掘,沿着产业链投资。

一个典型案例就是2022年6月上市的铖昌科技。这一投资背后,还要追溯到20年前达晨的另一笔投资——2005年,达晨合伙人梁国智在一份创新企业50名单上看到了和而泰的名字,按照这种黄页式排查找到了刘建伟。之后的故事是,本就十分弱小的达晨顶住了市场和股东的压力,投资了同样刚起步的和而泰,开启了达晨与和而泰长达二十年的缘分。此后,和而泰将旗下的项目分拆上市,达晨再次抓住了机会。

而抓住这次投资的另一面,则是达晨准产业式布局——通过六七年的系统性打造,达晨在某一领域已经初步形成了一个优质的生态圈,然后以产业链和已投资项目为锚点,挖掘那些产业内未被发掘的机会。

除了投资端贯彻“准产业”投资模式,达晨也在加紧建立生态赋能办公室。在此前的采访中,肖冰告诉融中,“最终的目的就是加强与企业家的合作,从而挖掘产业链中的机会。只有这样,我们才能维持在科技投资中的已有优势,将长板继续做长、建立更强的竞争力”。

生态办公室的建立,一方面帮助达晨找到优秀项目,第二方面,也能调动如此多的资源进行募资,而第三方面,能够通过宝贵的企业家群体资源,帮助生态内的企业家成长。

真正实现,配合募资、挖掘项目、支持被投企业、和上市公司产生更多互动,不断放大价值、共享价值的核心作用。

这一办公室的设立,从资源上进行深度深挖,短期看是整合放大,但从长期看,这或许将成为达晨未来的第二增长曲线。

如今,逆势完成30亿基金的募资,聚集更多弹药的达晨,正在穿越行业大雾,坚持着走向明天。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员