新国九条公布两个多月以来,强制退市标准趋严,加速了一大批乱蹭概念收割股民的垃圾公司的出清,今年来锁定退市的问题股数量已经接近去年。

其中就有一家公司,在还没被ST前是曾号称光伏电池技术的领军玩家,不料却连续陷入巨额亏损,公司在外被四处追债的囧境,更让股民质疑的是,公司的实控人一直在股票上不断减持套现,公司却还公开喊话不会被ST。

没想到话喊完没多久,公司就被ST然后一连三十一个跌停板最终行将退市,把28万户股东看懵了。它就是近期被股民送上热搜的ST爱康。

01

退市板上钉钉

6月22日的两则公告,彻底把爱康科技钉在了退市的十字架上。

公司收到了深交所下发的《事先告知书》。股价在2024年5月21日至2024年6月18日期间,通过本所交易系统连续二十个交易日的每日收盘价均低于1元,触及股票终止上市情形,深交所拟决定终止公司股票上市交易。

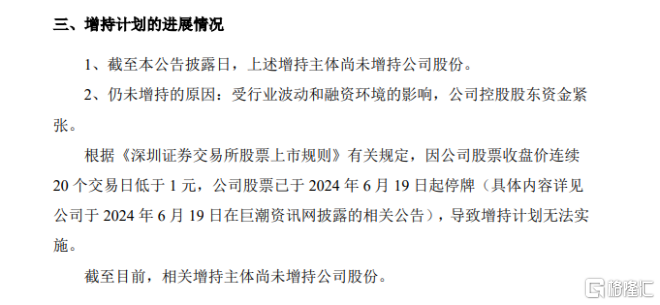

另一则是关于控股股东及其关联方股份增持计划的进展公告。

公司控股股东爱康实业及其关联方计划自2024年2月27日起6个月内增持公司股份,拟增持金额1-2亿元,增持价格不超过3.5元/股。结果6个月过去一大半,相关增持主体依旧没有增持一点公司股份。

理由很简单,资金紧张。

然而,走向退市的过程,可一点都不简单。

爱康科技成立于2006年,总部位于浙江杭州,原先主营光伏铝制边框和光伏电站投建运营,并于2011年上市。2016年公司业务布局往电池组件延伸,产能开始堆砌,成为业内小有名气的组件供应商。

公司市值的转折点始于2020年,当Perc电池主导行业时,公司率先宣布N型异质结电池成功试样生产。这是一款发电效率要领先于Perc和TopCon,被认为众多主流电池路线之一的新型电池。

公司声称,爱康科技处于国内异质结太阳能电池量产效率第一梯队,是全球异质结电池前三龙头企业。生产基地量产异质结电池平均转换效率已达到25.5%,双面率实现95%。

靠着光伏曾经的beta和公司自身的差异化定位,巅峰时期,爱康科技的总市值一度高达275亿元。

但此时异质结电池相对其他路线性价比优势并不突出,等到公司把电池做出来投产,光伏行业已经开始走向寒冬,而量产中的研发、材料成本投入相对较大,缺少规模支撑,这完全是烧钱的无底洞,尤其当前融资环境已然趋紧,接下来会发生的事情如同安排好了剧本一样。

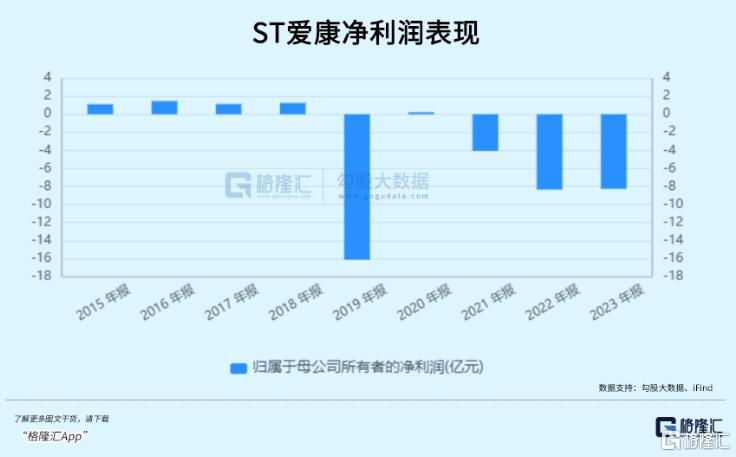

2023年公司亏了8个多亿,导致已经连续三年亏损,累计超过20亿元,带上了“ST”的帽子,今年一季度业绩还在恶化。

资产端,今年一季度,公司资产负债率已高达80.09%,货币资金仅15.69亿元,但其短期有息负债规模合计34.05亿元。

产能方面,公司实际执行力比规划差了一大截,去年底公司仅有3.2GW HJT电池产能,远远不及此前预期。但根据5月9日的业绩说明会,公司对外宣称还握有价值50亿元的在手订单。

而今年6月份,爱康公告其苏州、赣州、湖州、舟山四大生产基地中三处将临时停工停产,此前有媒体记者探访爱康在杭州的总部,所有子公司几乎都到了一个办公地,但只有零星的员工在里面留守。

如今人去楼空,设备积灰,下一步有可能就是破产清算了。

经营恶化不过一年时间,背后28万股民被拉下水,户数跟21年股价最高点相差无几,如果能及时发现原大股东背后这些猫腻,还有必要在这种股票上浪费时间吗?

02

不止坑了散户

在公司经营状况开始露出马脚之际,实控人邹承慧则是最早机智抽身的一批,从中抽出的资金,足够完成十几次上面的增持。

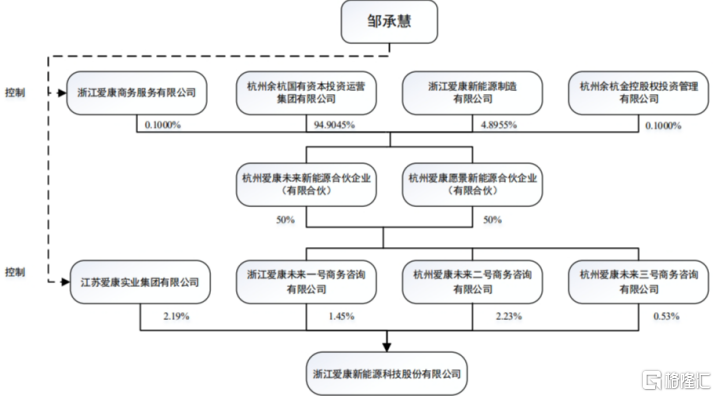

据同花顺ifind数据,ST爱康的实控人邹承慧家族在上市之初合计持有56.58%的股份,但上市后持股比例不断降低,至2023年度末仅剩下2.74%。而这剩下股权中的2.72%,早在2022年11月就全数被北京第二中级人民法院冻结。

有网友猜测,如果不是这部分股权被冻结,其或许早已把它减持掉了。

更令股民窝心的是,精准减持过后,业绩果然开始大变脸。

而另一方面,据不完全统计,邹承慧家族至今已经累计套现超过25亿元。

2023年报披露,爱康前五大股东分别是未来二号、爱康实业、香港中央结算有限公司、未来一号、未来三号。

巧的是,除了香港中央结算公司,另外四家企业的实控人均是邹承慧。

不仅如此,质押和担保也玩得转。

邹承慧家族多年以来一直将持有股份近乎满额质押,2022年10月其质押的1.22亿股被公开拍卖,合计套现3.65亿元。

A股戴帽子的公司里,爱康净资产规模不算最小,去年净资产规模23.13个亿,而去年公司担保金额比净资产居然高出3倍。

爱康资金来往还有其他耐人寻味的地方,比如通过资金总监个人账户向非金融机构拆借资金累计发生额4.1亿元、支付利息2263万元,再通过其账户支付其他费用3067万元。

近几年,光伏行业大规模的扩产计划中,地方政府也扮演了很重要的角色。

爱康资本运作体系里,还涉及到一家国有资本投资平台——余杭国投,曾在爱康困难之际为其纾困,如今却间接成为单一最大股东。

上述四家公司,余杭国投都参与了出资,但后来股权比例继续向这家平台集中,动机是用来抵偿作为优先级合伙人的债券,但抵债完成后,上市公司对应股票价格的涨跌损益需要自行承担,而且36个月内不谋求控制权。

结果现在钱估计还没还上,股票价值也即将沦为一张废纸。

公司旗下这些生产基地也并非爱康一家公司的投入,背上还拉着国有企业,以及地方政府旗下的投资平台。

5月15日爱康公告,全资子公司苏州爱康光电科技及赣州爱康光电与赣州市南康区城市建设发展集团有限公司(简称“南康建发”)签署了《股权合作协议》。

南康建发拟出资不超3.5亿元向赣州爱康光电增资或受让苏州爱康光电持有的赣州爱康光电股权,占赣州爱康光电股权比例不低于51%。

这个南康建发,又是地方国有资本;投资的赣州爱康呢,去年年底公告说要投资建设4.6GW HJT电池项目,固定资产总投资21亿元。

公司有的项目还是先由政府筹资建设,建好了让爱康来负责运营。如今大部分生产项目进度停滞,相对于散户来说,被爱康忽悠了的地方政府应该更为头疼,项目烂在手里,还得排着队讨钱。

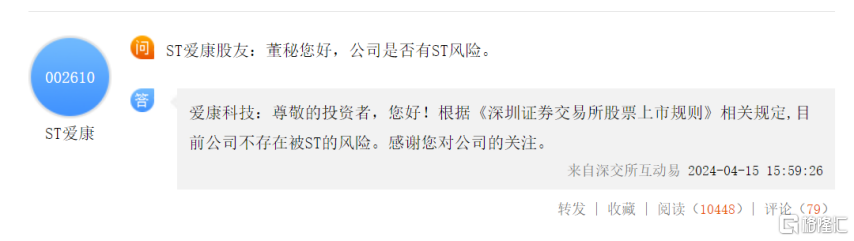

更令人匪夷所思的是,4月15日,亲自担任公司董秘的邹承慧在互动平台公开扯谎,信誓旦旦地说公司不存在ST的风险,结果连一个月不到公司就被ST,此后利空连袭,5月6号以后再没有打开过跌停。

6月13日的公告显示,爱康及实控人邹承慧因涉嫌信披违规,已被证监会立案调查。

03

尾声

今年公开调研中,爱康依然坚称自己是异质结HJT全球前三的龙头企业。

展望了一下,全年产能将达到3.2GW异质结电池和6.4GW的组件产能,支架和边框产能分别为10GW和5GW,满产状态下,就可实现不含税销售收入80亿元。

公司一字跌停期间,还上国外新能源财经媒体筛选的优秀企业榜单,和现状相比,这不是莫大的讽刺?

这是新国九条颁布之后,并且行业格局面临重塑的典型。

前段时间的光伏座谈会也提到,地方政府的招商引资政策要规范管理,优化产能建设,提升关键技术指标要求。

HJT的进展,2023年东方日升就已经实现了2GW左右的组件出货,去年突破的银包铜技术让HJT具备了抵御银价上涨的能力,让其成本逐渐与TOPCon趋平,具备溢价能力。

如今环境下融资趋紧,定增无路,这意味着没办法随随便便扩产,炒HJT、钙钛矿等新概念也不再性感。

连市值千亿的巨头们都得缩紧腰带过日子,骗子又如何横行呢,总会有一些企业被淘汰的。

爱康的例子,值得我们深思。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员