摘要

5月以来,CCFI运价涨幅显著扩大。除外需回暖外,集运“涨价”还有哪些催化因素,或如何影响后续出口?

一问:装箱航线运价大幅上涨背后?5月以来运价明显上涨,与外需复苏、出口改善相互印证

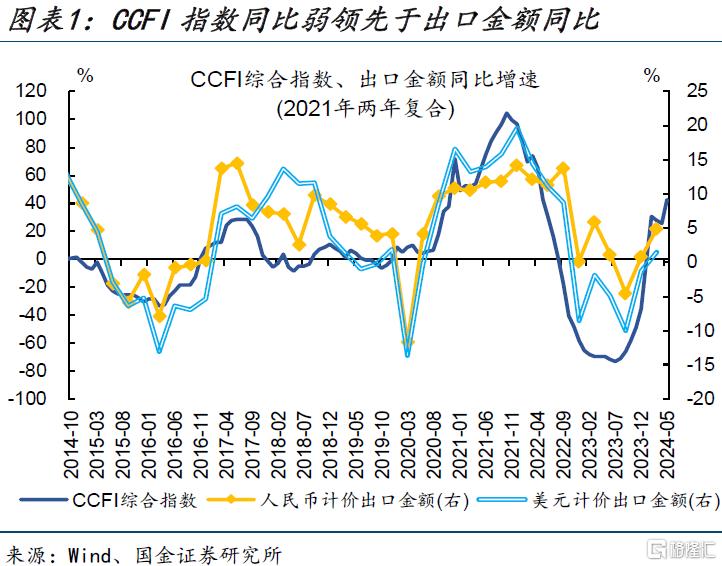

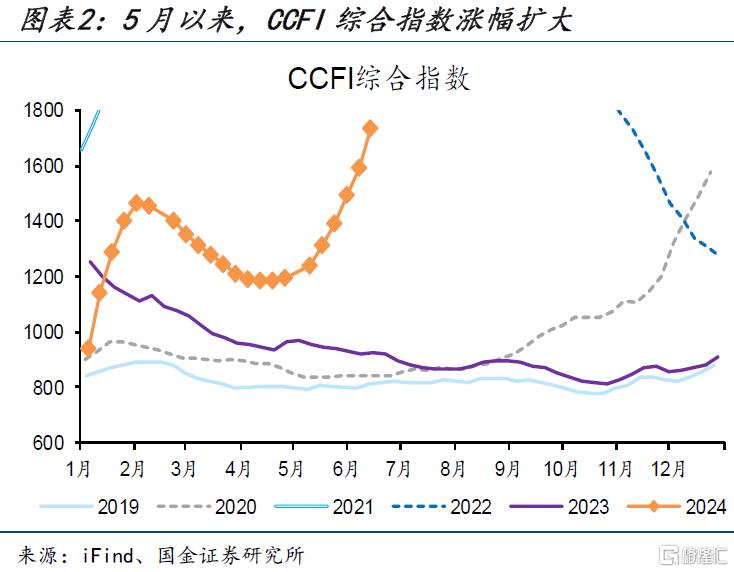

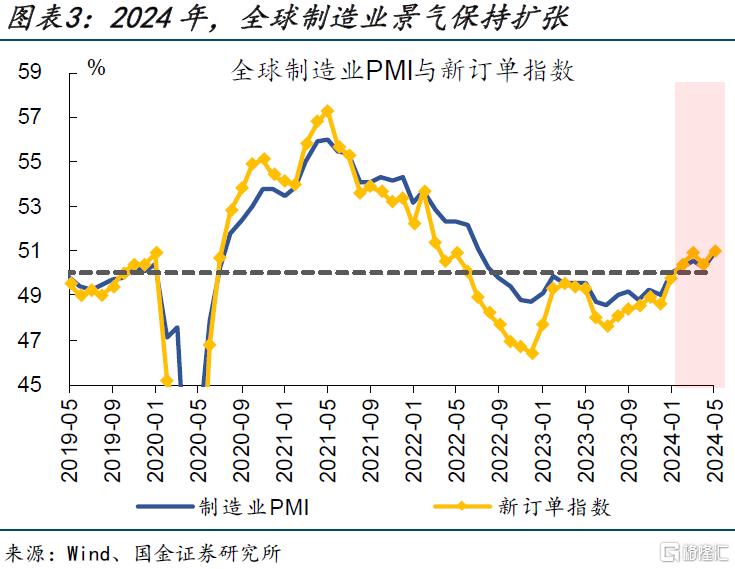

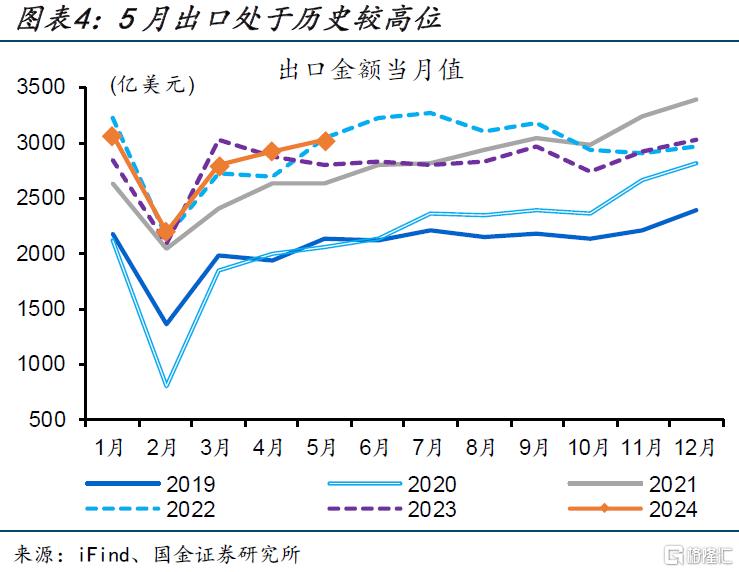

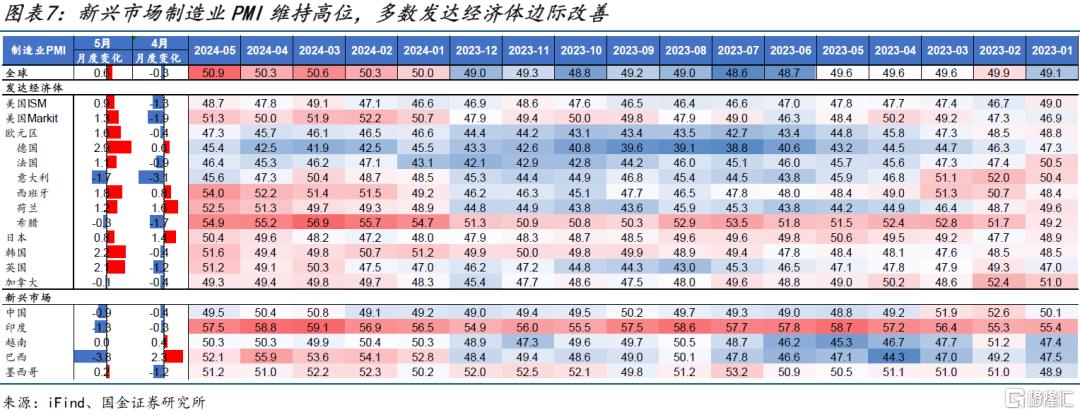

年初以来,外需复苏带动集装箱运价回升,5月以来CCFI综合指数涨幅显著扩大。经验显示,CCFI运价指数作为航运市场“晴雨表”、可较好反映我国出口景气度。2024年,CCFI综合指数明显高于去年同期,5月以来涨幅显著扩大。同时,全球制造业PMI连续五个月站上荣枯线,我国出口表现“强势”,1-5月出口金额同比增长2.7%。

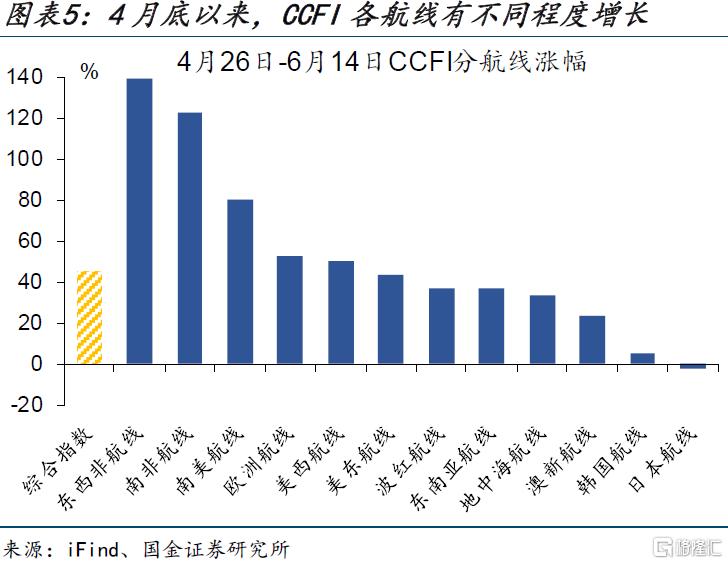

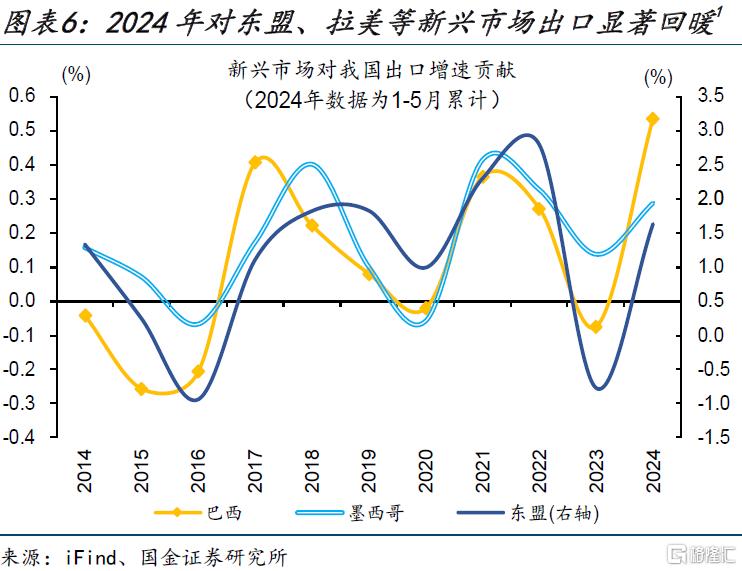

细分航线看,新兴市场制造业景气保持扩张,东南亚、南美航线运价明显上涨。今年以来新兴市场经济景气维持高位,我国对东盟、拉美等地出口增速提升。对新兴市场出口向好可与东南亚航线、南美航线运价涨幅扩大相互印证;高频指标显示,6月14日CCFI东南亚航线、南美航线指数分别较4月26日增长80.5、36.5个百分点。

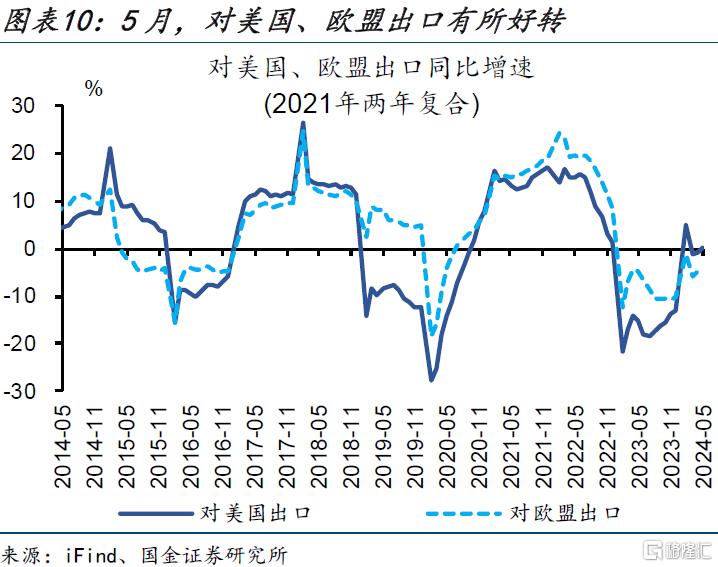

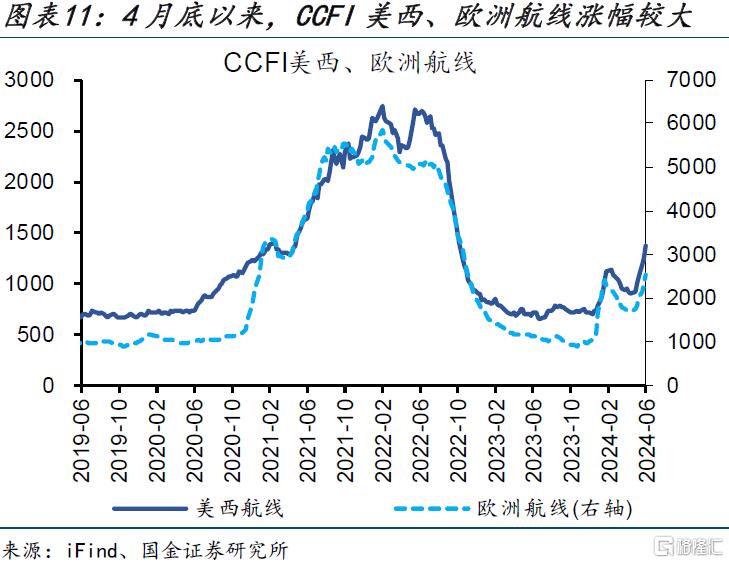

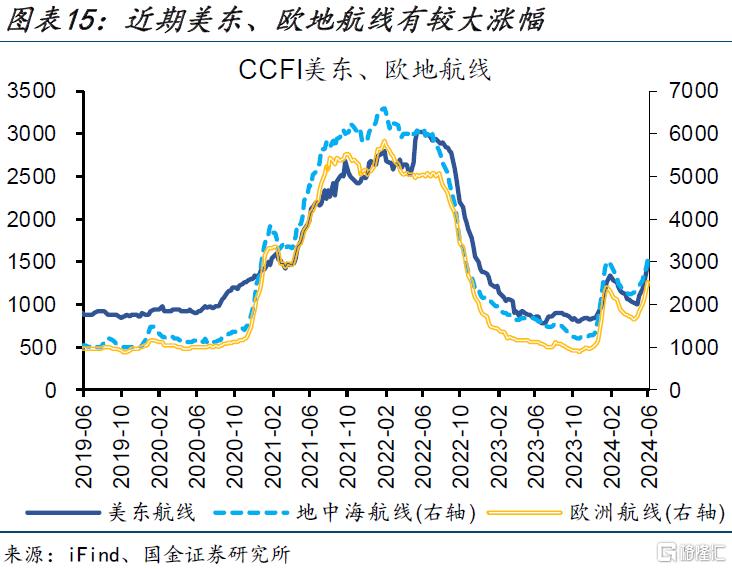

对发达经济体出口边际回暖,对应方向航线运价也有较大增长。近期美国库存回补或能提振进口需求,对我国出口形成带动。5月我国对美国出口当月同比自2022年8月以来首次转正,CCFI美西航线指数也有较大增长。同时,欧元区经济景气改善,1-5月我国对欧盟出口同比降幅较去年末收窄,CCFI欧洲航线指数边际增加52.6个百分点。

二问:“红海危机”如何扰动集装箱航线运价?船只绕行、运力紧张,进一步助推CCFI运价向上

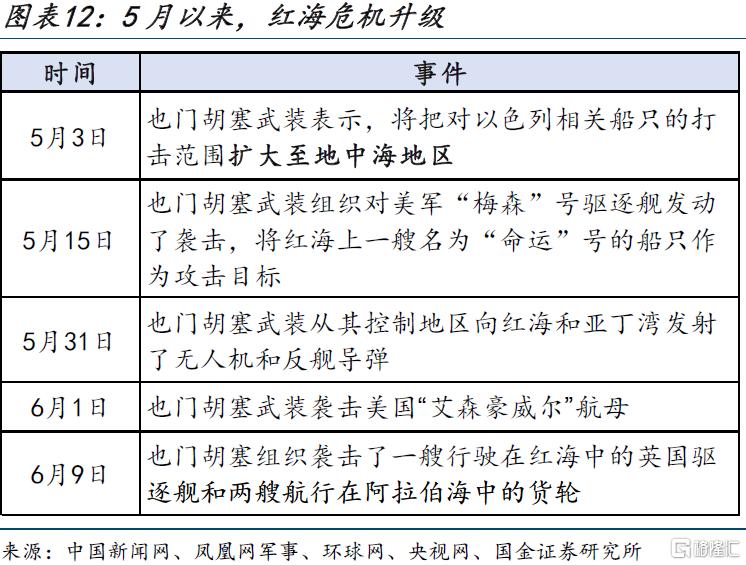

除外需回暖外,近期红海事件再度升级,对部分航线运价或起到明显“助推”作用。今年5月,也门胡塞武装宣布扩大对以色列相关船只打击范围。作为航运要道,红海局势直接影响集装箱供应;特别地,欧地、美东部分航线途经红海,运价或受更大扰动。5月CCFI地中海、美东航线同比分别为50.5%、26.2%,6月更是扩大至79.2%、67.1%。

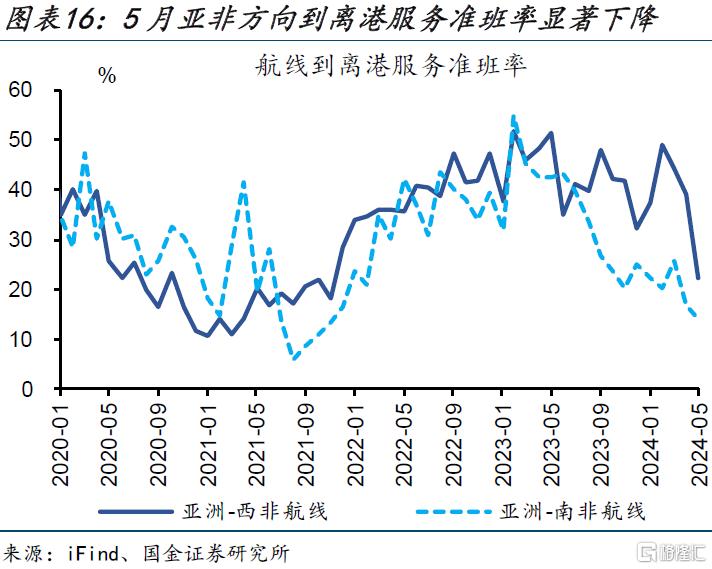

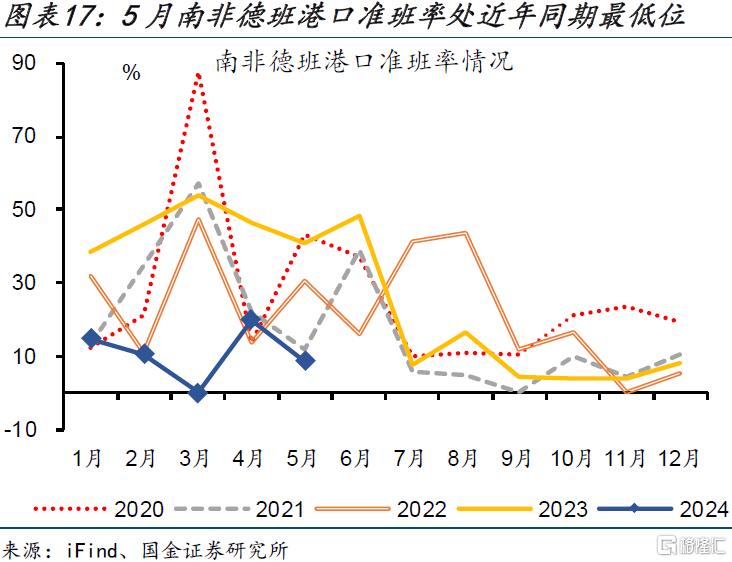

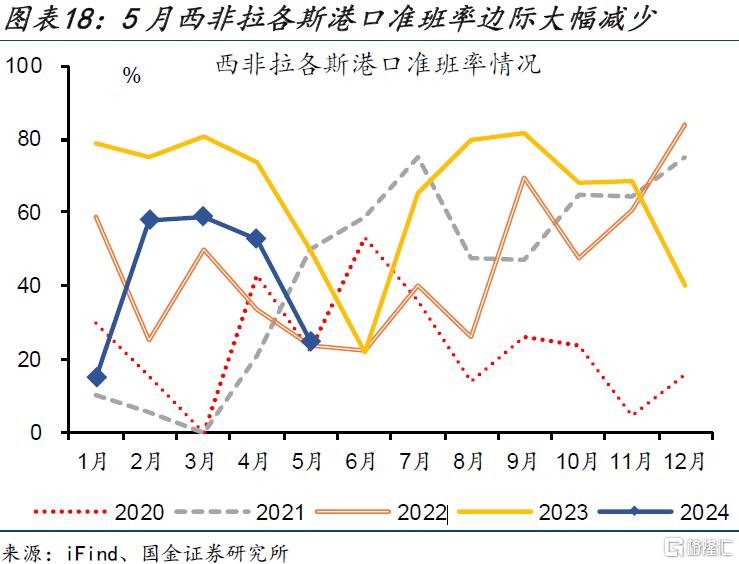

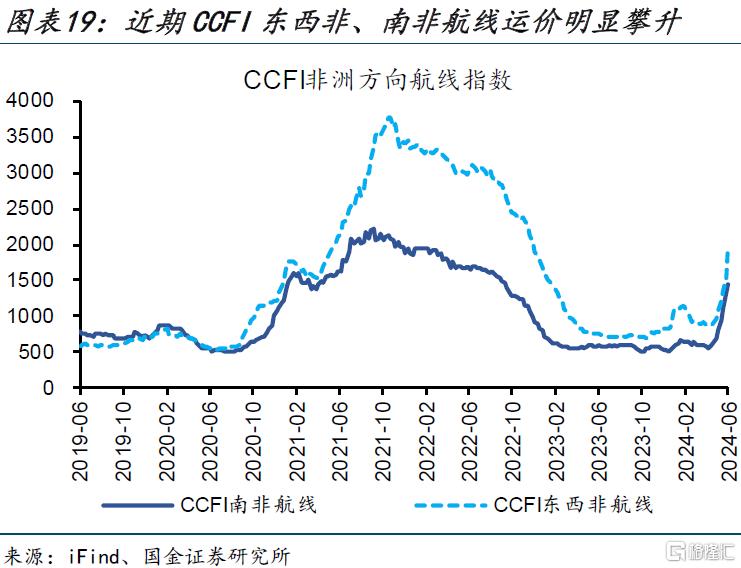

欧美方向船只绕行好望角的过程中,造成非洲方向运力紧张、航线运价加速上涨。欧美方向集装箱绕行好望角,使非洲航线运力紧张,5月亚洲-西非、南非到离港服务准班率分别降至26.4%、17.1%的历史低位,拉各斯、德班港口班轮准班率分别边际减少27.9、11.3个百分点。非洲方向集装箱供应紧缺,CCFI南非、东西非航线随之大幅提升。

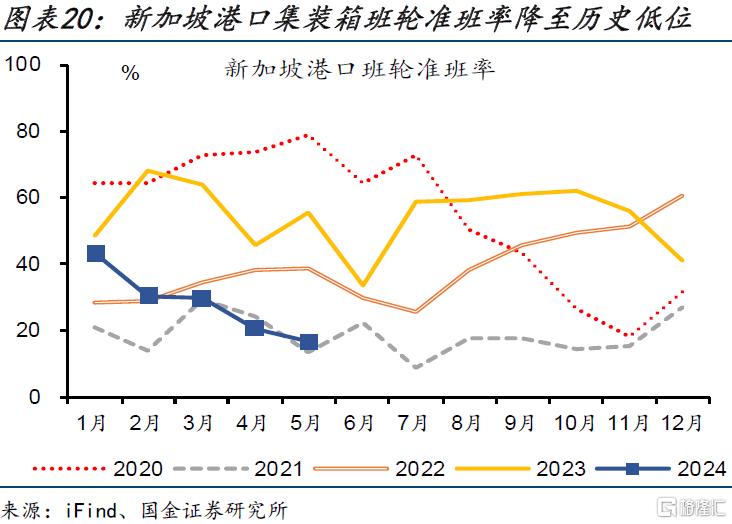

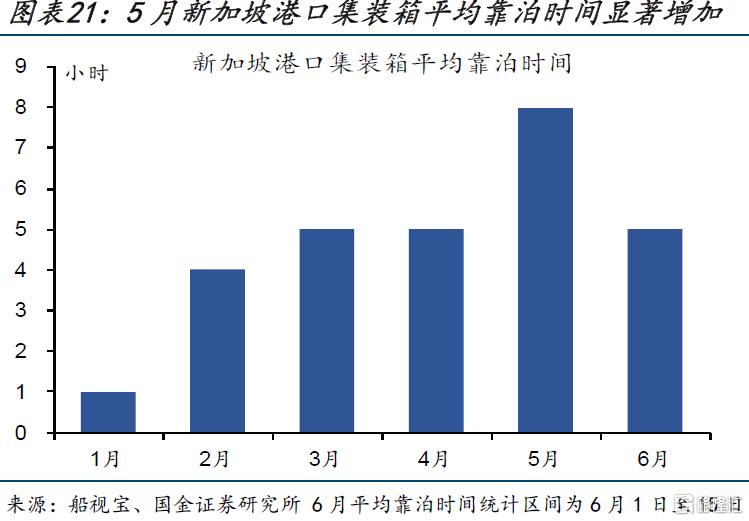

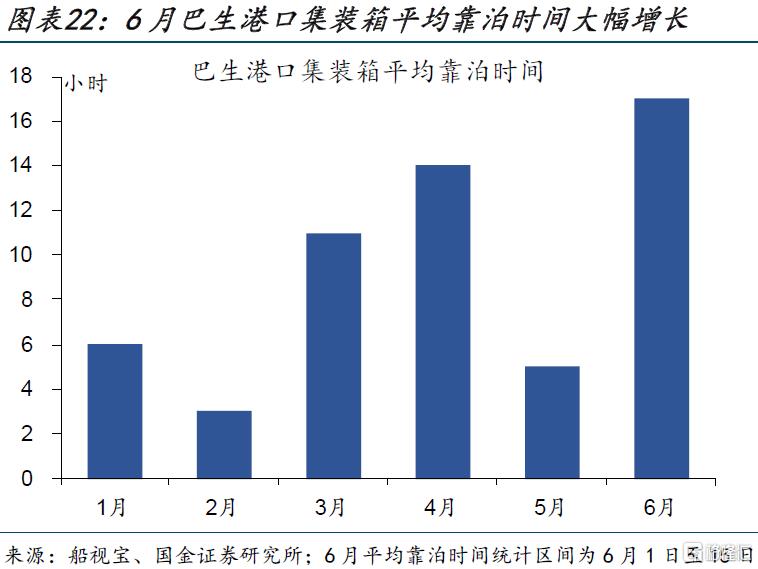

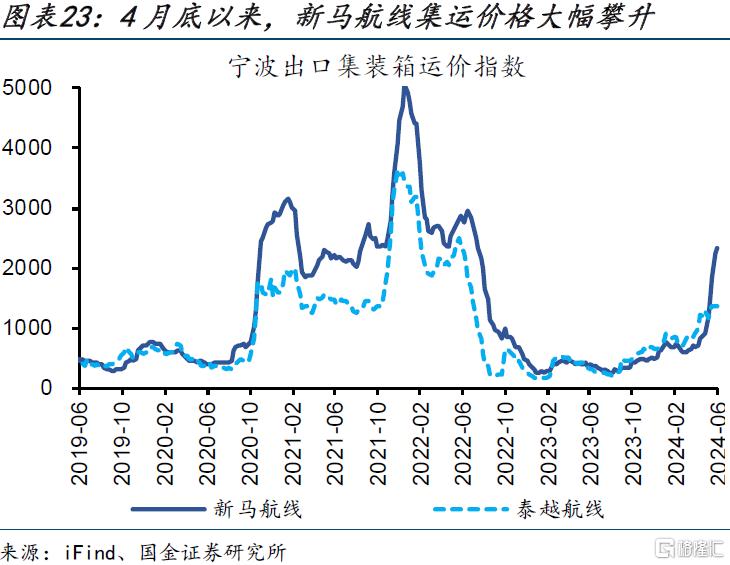

船只改道也使新加坡等中转港口出现集装箱“拥堵”现象,间接推升相关航线运价。5月新加坡等中转港口集装箱靠泊时间明显上涨,班轮准班率显著下滑。然而周边港口吞吐能力有限,短期内新加坡港周转恢复缓慢。新加坡港拥堵使其所在航线运价加速上涨,6月14日新马航线运价边际上涨186.1%,明显超过泰越航线运价12.8%的涨幅。

三问:运价上涨对后续出口影响几何?集运涨价对出口影响有限,外需韧性或部分对冲成本压力

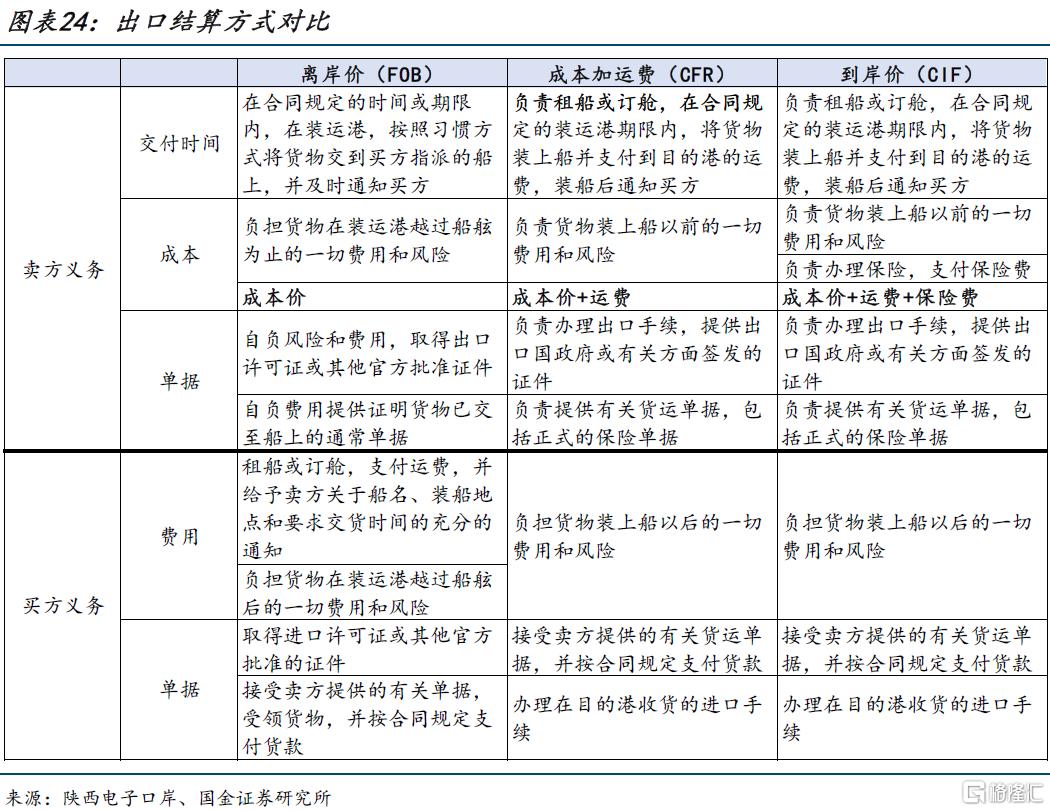

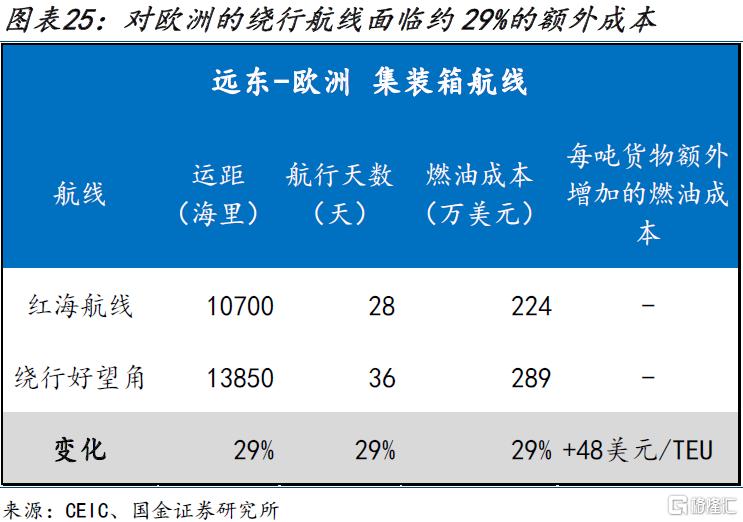

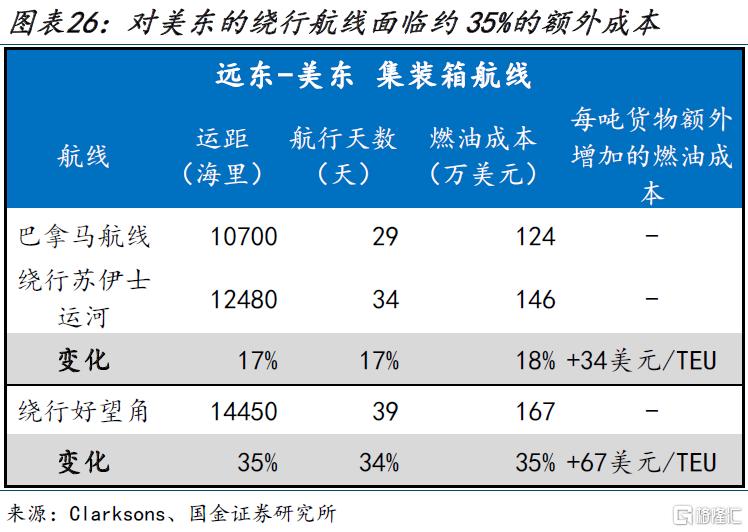

不同结算方式下,运价上涨对出口商存在异质影响。大型公司出口结算方式向FOB模式切换。该模式下航运成本和风险由进口商承担,短期来看运价上涨对其影响有限。而中小企业多采用CFR或者CIF结算模式,直接承担运价上涨压力。根据Clarksons测算,中国对欧洲、美东的绕行好望角集运航线将分别面临约29%、35%的额外海运成本。

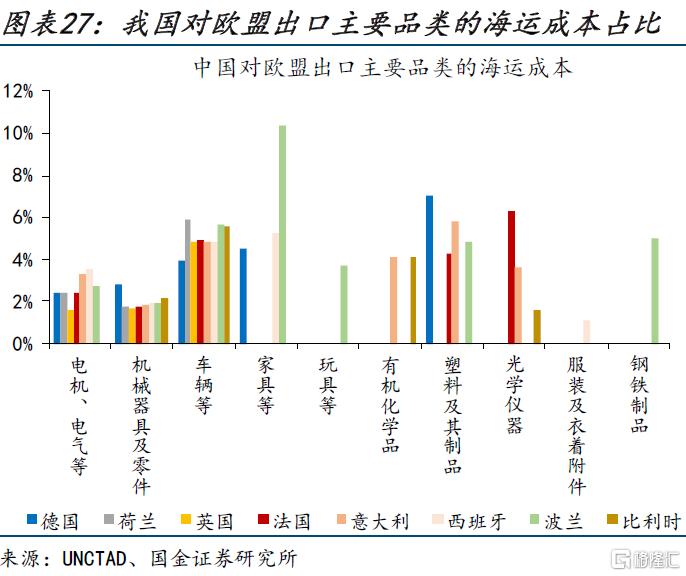

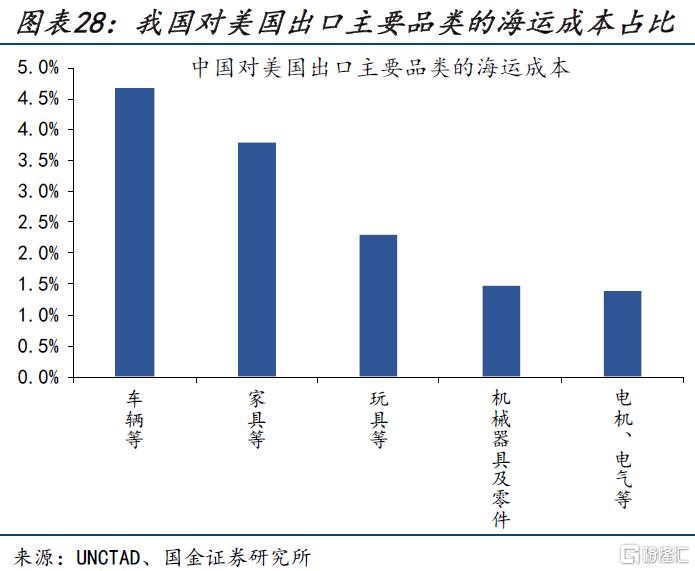

海运成本占比较高的商品,受集运涨价的影响或更大。汽车、家具、玩具等品类海运成本占比相对较高,绕行后或造成商品到岸价约1.5个百分点的涨幅。而以电机、电气为代表的主要品类海运成本分别仅占欧洲、美国平均到岸价的2.6%、1.4%,运费上升使价格仅上涨0.8%、0.3%,影响或相对有限。机械器具类与之类似。

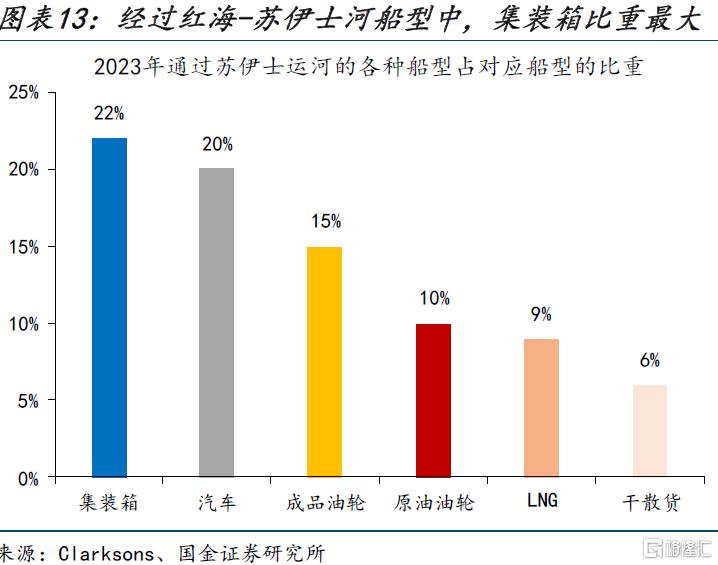

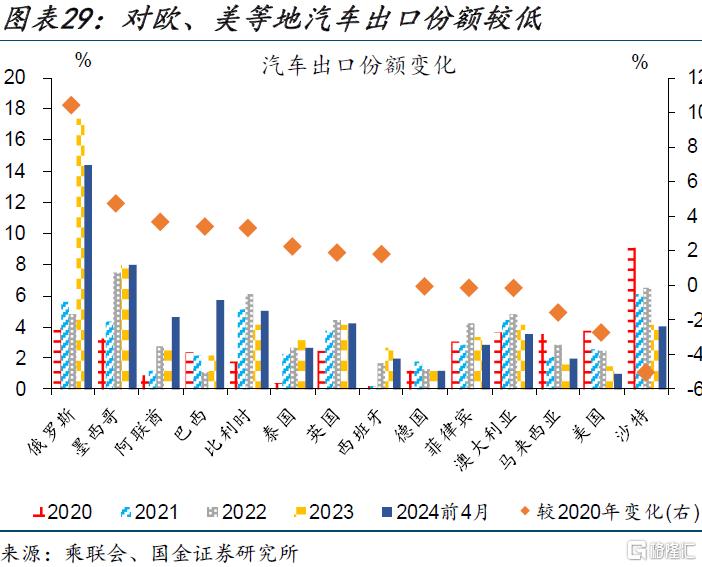

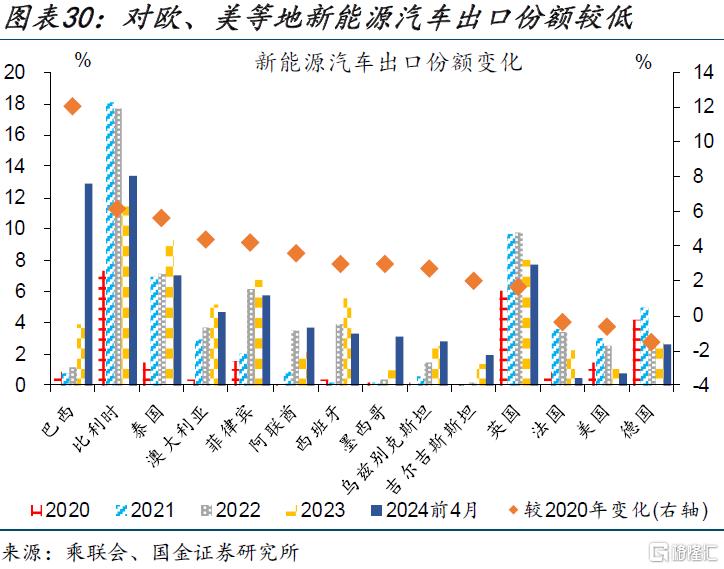

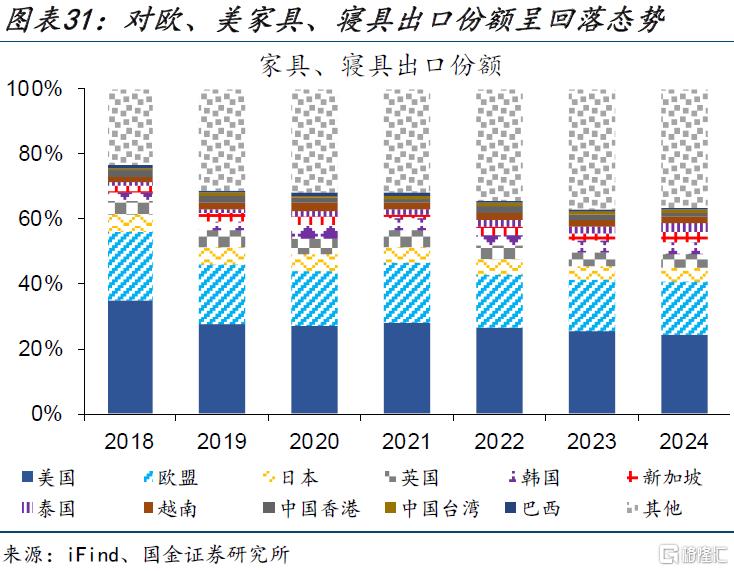

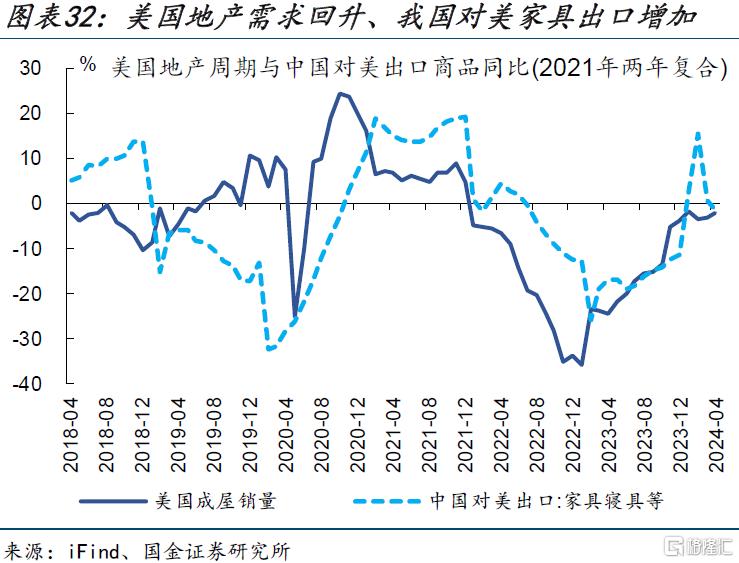

受运价上涨影响更大的汽车、家具等,需求形势或具备一定韧性,从而部分对冲运费上涨的成本压力。我国对欧美等地汽车出口份额下滑,运费增加带来的额外成本有限。家具方面,近期美国对我国家具进口需求增多,可部分对冲运价上涨后的成本压力。玩具方面,德、美对华进口依赖度分别达48%、75%,卖方市场下需求弹性相对较低。

风险提示

经济复苏不及预期,政策落地效果不及预期。

+

报告正文

1、热点思考:地缘旧风险,出口新波折?

5月以来,CCFI运价涨幅显著扩大。除外需回暖外,集运“涨价”还有哪些催化因素,或如何影响后续出口?本文梳理,供参考。

1.1、一问:集装箱运价大幅上涨的背后?

年初以来,外需复苏带动集装箱运价回升,5月以来CCFI综合指数涨幅显著扩大。经验显示,CCFI运价指数作为航运市场“晴雨表”、可较好反映我国出口景气度。2024年,CCFI综合指数高于去年同期,5月以来涨幅显著扩大,同比较上月增加17.3个百分点。与此同时,全球制造业PMI连续五个月站上荣枯线,新订单指数也保持扩张;外需修复下,我国出口表现“强势”,1-5月出口金额同比增长2.7%、较去年末回升7.4个百分点。

细分航线看,新兴市场制造业景气保持扩张,东南亚、南美航线运价明显上涨。今年以来新兴市场经济景气维持高位,越南、印度、墨西哥、巴西等主要经济体制造业PMI均处于扩张区间;我国对东盟、拉美等出口增速提升,1-5月东盟、拉美等地分别拉动我国出口增速上升1.6%、0.8%,较去年末增加2.4、1个百分点。对新兴市场出口向好可与东南亚航线、南美航线运价涨幅扩大相互印证;高频指标显示,6月14日CCFI东南亚航线、南美航线指数分别较4月26日上涨80.5、36.5个百分点。

对发达经济体出口边际回暖,对应方向航线运价也有较大增长。近期美国销售及库存增速均有回升,且从领先指标PMI自有库存分项来看,中期内补库仍有持续性。补库作为需求的加强项,库存回补或能继续提振美国进口需求,对我国出口形成带动。5月我国对美国出口当月同比3.6%、自2022年8月以来首次转正;高频指标中,映射美国出口的CCFI美西航线有较大增长,6月14日该指数较4月26日上涨50.3个百分点。与此同时,欧元区等国经济景气改善,进口需求也有增多。1-5月我国对欧盟出口同比降幅较去年末收窄0.9个百分点;4月26日至6月14日期间,CCFI欧洲航线边际增加52.6个百分点。

1.2、二问:“红海危机”如何扰动集装箱运价航线?

除外需回暖外,近期红海事件再度升级,对部分航线运价或起到明显“助推”作用。2023年底,红海危机持续发酵,对全球航运造成明显冲击。今年5月,也门胡塞武装宣布将对以色列相关船只的打击范围扩大至地中海地区,进一步加剧红海危机。作为航运要道,红海局势直接影响集装箱供应,引起运价攀升;特别地,欧地、美东部分航线途经红海-苏伊士河航道,受红海局势扰动或更大。5月CCFI地中海、美东航线同比分别较上月增加15.4、10.6个百分点50.5%、26.2%,6月中上旬涨幅更是扩大至79.2%、67.1%。

欧美方向船只绕行好望角的过程中,造成非洲方向运力紧张、航线运价加速上涨。红海危机升级下,欧美方向大多船只改道、绕行好望角,非洲方向海运航线运力紧张;5月亚洲-西非、亚洲-南非集装箱到离港服务准班率分别边际回落16.8、2.5个百分点,降至26.4%、17.1%的历史低位。同时,非洲港口较为拥堵,船期可靠性进一步降低;代表性港口中,西非拉各斯、南非德班港口班轮准班率分别边际减少27.9、11.3个百分点,降至29.7%、9.9%的历史低位。非洲方向集装箱供应紧张,集运价格随之大幅提升,近7周CCFI南非、东西非航线领涨,分别大幅攀升139.1、123个百分点。

船只改道也使新加坡等中转港口出现集装箱“拥堵”现象,间接推升相关航线运价。船只绕航引发全球主要港口规划混乱,新加坡港作为中转枢纽,更是出现了船舶“扎堆”现象;5月该港口集装箱等待靠泊的平均时间明显上涨,班轮准班率有显著下滑。然而周边的巴生港和科伦坡港吞吐能力有限,难以分担新加坡港大部分流量,短期内港口周转恢复缓慢。新加坡、巴生等港口拥堵使其所在航线运价加速上涨,6月14日宁波出口集装箱的新马航线运价指数较4月26日上涨186.1%,明显超过泰越航线运价12.8%的涨幅。

1.3、三问:运价上涨对后续出口影响几何?

不同结算方式下,运价上涨对出口商存在异质影响。大型企业对外贸易出口中多为长协,结算方式向离岸价(FOB)模式切换。该模式下航运成本和风险由进口商承担,短期来看运价上涨对企业影响有限。而中小企业多采用成本加运费(CFR)或者到岸价(CIF)结算模式,直接承担运价上涨压力。根据Clarksons测算,中国对欧洲、美东的绕行好望角集运航线将分别面临约29%、35%的额外海运成本,每TEU增加运费约48、67美元。

海运成本占比较高的商品,受集运涨价的影响或更大。汽车、家具、玩具等品类海运成本占比相对较高、约有5%,绕行后或造成商品到岸价约1.5个百分点的涨幅。而以电机、电气为代表的主要品类海运成本分别仅占欧洲、美国平均到岸价(CIF)的2.6%、1.4%,即便海运运费分别上升29%、22%,价格涨幅仅0.8%、0.3%,影响或相对有限。机械器具类与之类似,其占对欧、美出口比重达16.4%、17.7%,但海运费用占比仅2.0%、1.5%。

受运价上涨影响更大的汽车、家具等,需求形势或具备一定韧性,从而部分对冲运费上涨的成本压力。汽车品类方面,我国对新兴市场出口份额上升,而对欧洲、美国等地区出口份额有所下滑,运费增加带来的额外成本较为有限。家具品类方面,随着美国后地产链条的家电等销售同比增速回升,美国对我国家具、寝具等进口需求增多,可以部分对冲运价上涨的成本压力。此外,以玩具为代表的品类,德国、美国对华进口依赖度分别达48%、75%,卖方市场下需求弹性相对较低。

经过研究,我们发现:

(1)集装箱航线运价大幅上涨背后?年初以来,外需复苏带动集装箱运价回升,5月以来CCFI综合指数涨幅显著扩大。细分航线看,新兴市场制造业景气保持扩张,东南亚、南美航线运价明显上涨。对发达经济体出口边际回暖,对应方向航线运价也有较大增长。

(2)“红海危机”如何扰动集装箱航线运价?除外需回暖外,近期红海事件再度升级,对部分航线运价或起到明显“助推”作用。欧美方向船只绕行好望角的过程中,造成非洲方向运力紧张、航线运价加速上涨。船只改道也使新加坡等中转港口出现集装箱“拥堵”现象,间接推升相关航线运价。

(3)运价上涨对后续出口影响几何?不同结算方式下,运价上涨对出口商存在异质影响。海运成本占比较高的商品,受集运涨价的影响或更大。受运价上涨影响更大的汽车、家具等,需求形势或具备一定韧性,从而部分对冲运费上涨的成本压力。

风险提示

1、经济复苏不及预期。海外形势变化对出口拖累加大、地产超预期走弱等。

2、政策落地效果不及预期。债务压制、项目质量等拖累政策落地,资金滞留金融体系等。

注:本文选自国金证券证券于2024年6月19日发布的研究报告:《地缘旧风险,出口新波折?》,证券分析师:

赵 伟(执业S1130521120002)zhaow@gjzq.com.cn

张云杰(执业S1130523100002)zhangyunjie@gjzq.com.cn

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员