投 资 要 点

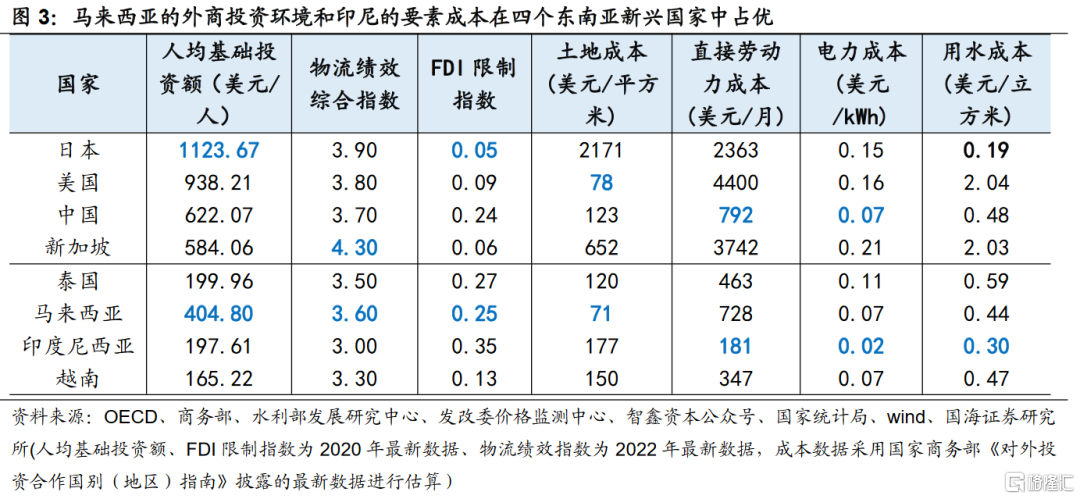

1、2019年以来,东南亚成为我国企业出海建厂的主要目的地,其中,马来西亚外商投资环境和印尼的要素成本在四个东南亚新兴国家中占优。

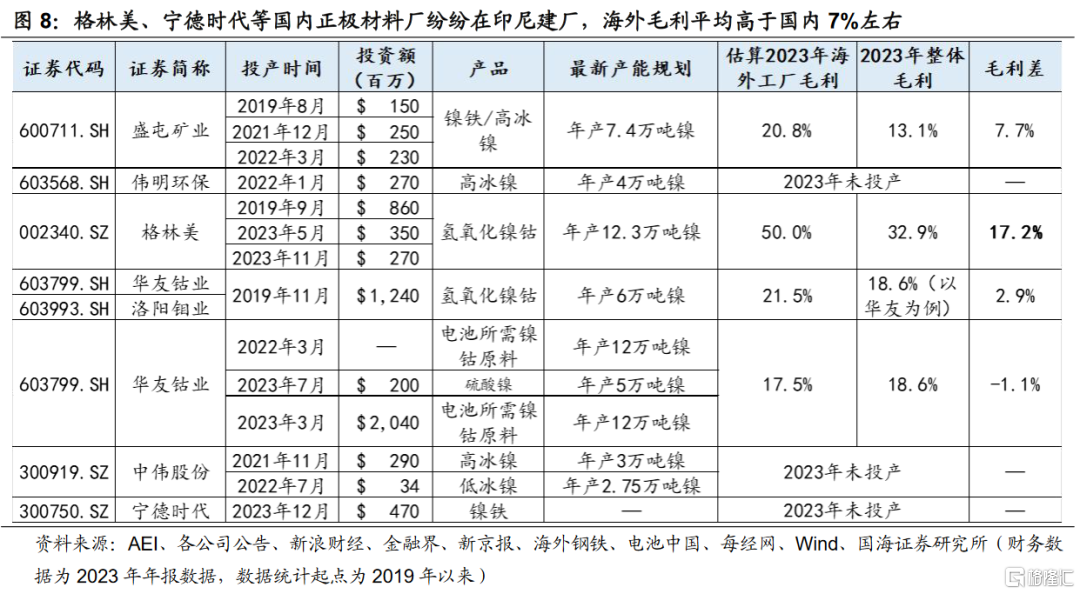

2、东南亚产能出海的第一种类型是依托当地资源禀赋建厂的,如印尼的镍矿加工品、泰国的轮胎和马来西亚的造纸,海外毛利率高于公司整体毛利率5-10%左右。

3、东南亚产能出海的第二种类型是新能源汽车、锂电,在当地政策支持力度较大,如泰国的“30/30”绿色转型目标,马来西亚的国家能源转型路线图,出海建厂起到量价齐升的效果。

4、东南亚产能出海的第三种类型是部分高端制造业,如光伏、消费电子,主要目的是规避贸易壁垒和配合重要客户布局,具有一定的不确定性,这一类型企业出海效果可能相对有限。

5、综合考虑盈利提升,市场潜在空间,投资环境以及要素成本,东南亚产能出海首选第二种类型的相关行业如新能源车、锂电,其次是第一种类型的相关行业如轮胎、造纸、镍加工。

风险提示:研究方法(历史回溯法)的局限性,数据可得性缺陷(部分数据存在较多缺失值),中美摩擦加剧,地缘政治突发风险,海外流动性宽松不及预期,产业政策不及预期,经济结构等国别差异使跨国比较存在局限性。

正 文

在《产品出海的三个视角——出海系列专题2》一文中,我们从产品出海的角度提出了当下布局出海的核心受益方向,本篇我们以制造业产能出海为视角,探寻2019年以来我国制造业出海的新路径和主要受益产业。我国企业在当地建厂聚焦于哪些行业?主要驱动因素是什么?聚焦到A股市场,出海建厂的产能规划和毛利优势如何?本篇将作重点讨论。

01

产能出海为何要重视东南亚?

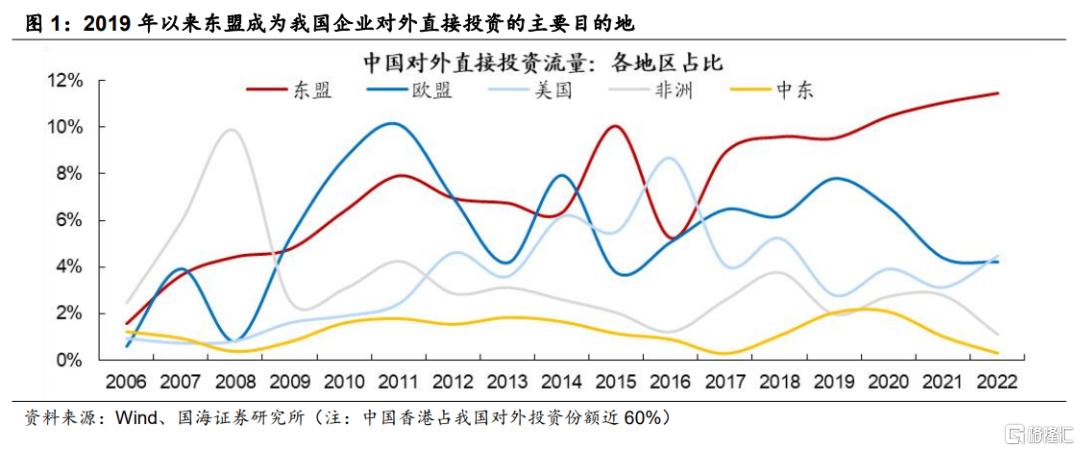

2019年以来,东盟成为我国企业出海建厂的主要目的地。近年来,在我国制造业优势逐渐扩大、东南亚新兴经济体寻求工业升级、全球贸易摩擦加剧的背景下,我国企业出海的诉求和目的地均发生变化,从过去以寻求技术合作、销售渠道扩张为目标,转变为当下以消化产能、节约生产成本、规避贸易争端为主要诉求;投资地区也从欧美国家逐步转向具有成本优势和广阔市场规模的东南亚地区。截至2022年,我国对东盟地区的对外投资流量占比达11%,剔除对中国香港地区的投资金额后占比达28%,远高于欧盟和美国地区。

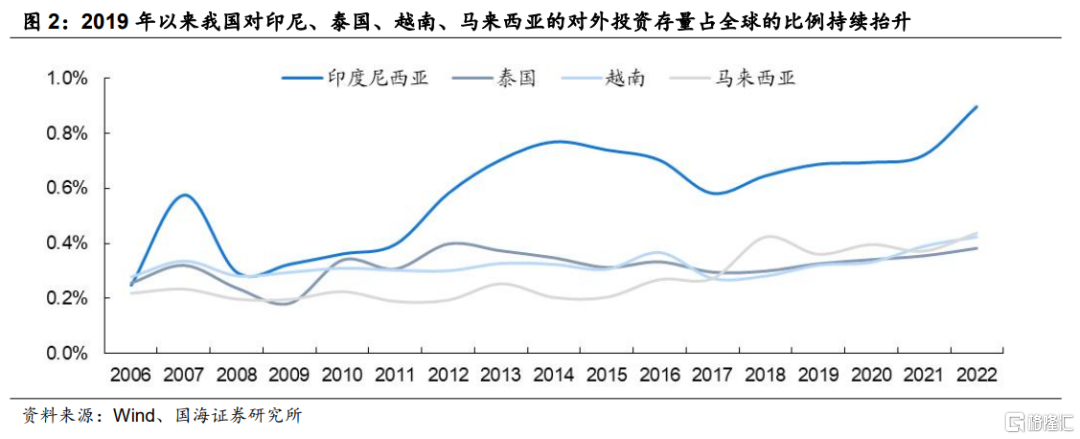

2019年以来我国对印尼、泰国、越南、马来西亚的对外投资存量占全球的比例持续抬升,马来西亚外商投资环境和印尼的要素成本在四个东南亚新兴国家中占优。从各国外商投资环境指标(人均基础投资额、物流绩效、FDI限制)和要素成本指标(土地、电、水、劳动力)两方面看,四个东南亚国家中马来西亚的外商投资环境更好,其人均基础投资额、物流绩效指数位居东南亚四个新兴国家第一,与此同时FDI限制指标较低;印尼的要素成本更低,劳动力平均工资、电价、水价居于四个国家的末位。

02

近年来产能出海东南亚的主要行业是什么?

以东盟四国为例(印尼、泰国、越南、马来西亚),我国企业出海东南亚的共同考虑因素包括成本低廉、区位优势以及政策优惠等,具体到行业看又分为三种类型:一是依托当地资源禀赋建厂的,如印尼的镍矿加工品、泰国的轮胎和马来西亚的造纸;二是高端制造业,分两种(1.潜在增长空间较大的汽车、锂电;2.规避贸易摩擦需要的光伏);三是配合重要客户在东南亚布局的如消费电子。

从毛利角度结合市场潜在空间看,未来东南亚出海产能盈利前景较佳的或是高端制造中的汽车、锂电相关产业,其次是能依托当地资源禀赋发挥异地优势的产业如镍矿加工品、轮胎等。

1)印尼:镍矿加工品

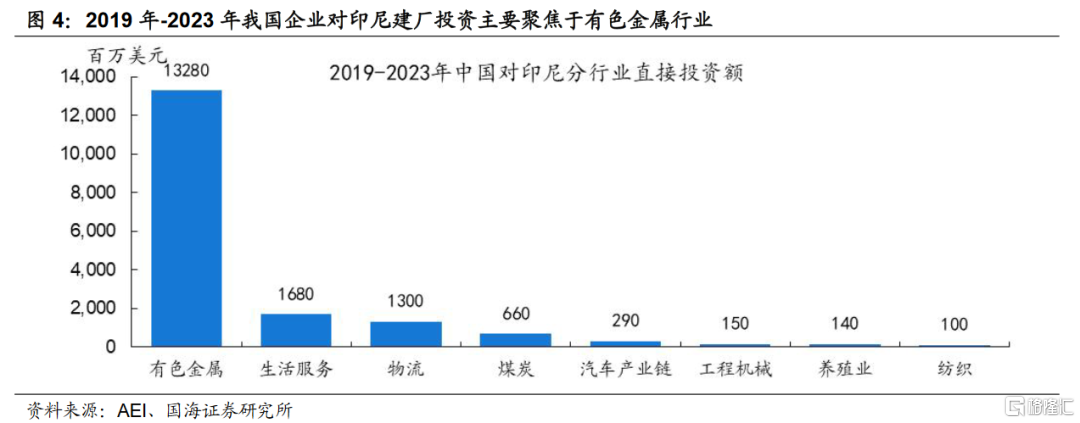

我国企业对印尼建厂投资主要聚焦于有色金属行业,以不锈钢和新能源电池的原料——镍矿加工品为主。根据AEI中国企业对外投资数据,2019年-2023年期间我国企业对印尼建厂投资总额合计176亿美元,其中,对有色金属板块的投资金额为133亿美元,占比高达75.5%。

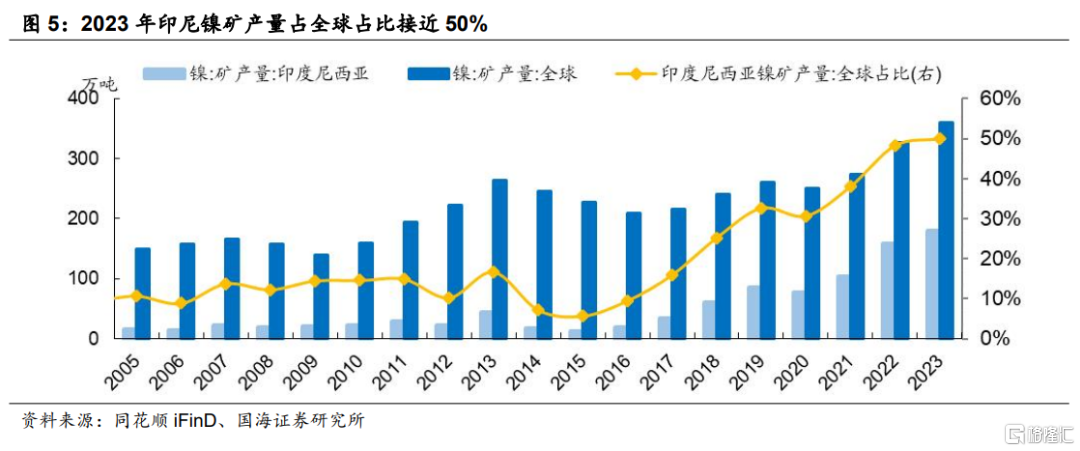

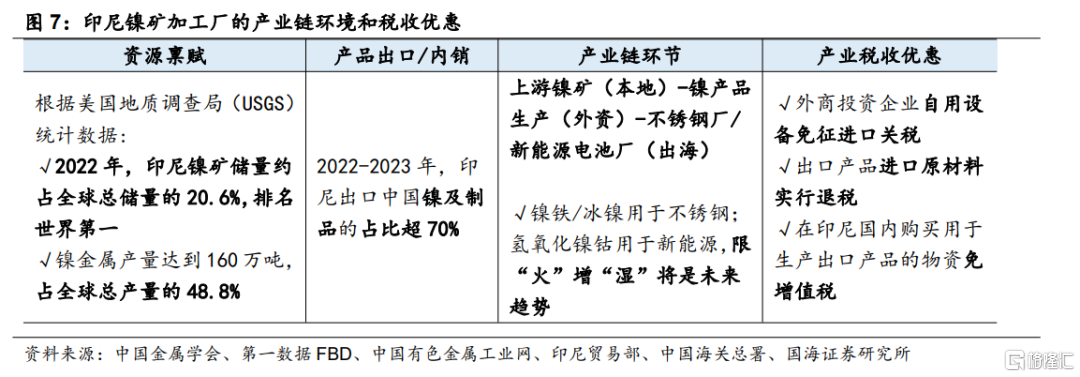

印尼红土镍矿储量丰富但镍矿加工业“空白”是外资选择建厂的主要原因。在新能源汽车产业快速发展下,我国对于电池原料——氢氧化镍钴(MHP)需求也在不断扩大。印尼凭借丰富的镍矿资源,最受投资者青睐,根据美国地质调查局(USGS),2022年印尼镍矿储量约占全球总储量的20.6%,排名世界第一,镍金属产量达到160万吨,占全球总产量的48.8%。2020年印尼政府为保留下游工业制造能力开始禁止镍原矿出口,企业纷纷计划出海在印尼布局镍冶炼项目。

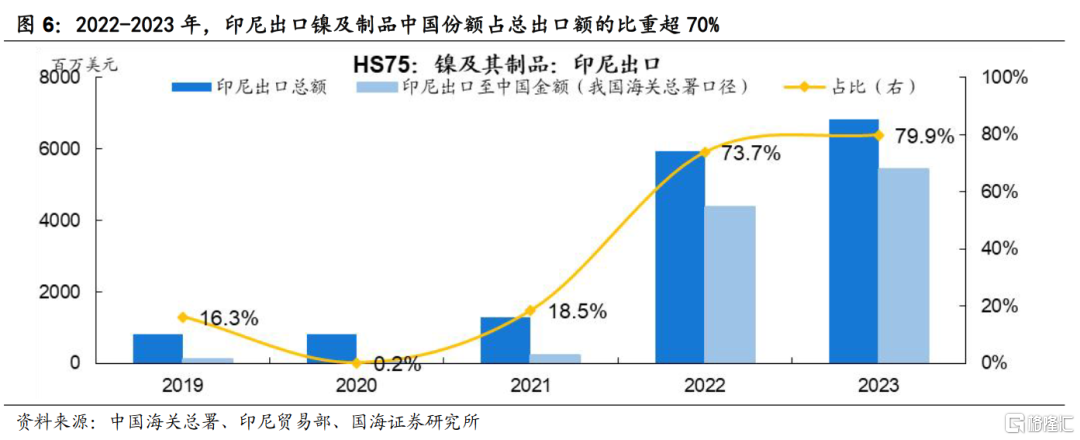

格林美、宁德时代等国内正极材料厂纷纷在印尼建厂,产成品镍钴材料大多出口中国用于电池生产,海外毛利平均高于国内7%左右。印尼工厂具备更高的成本优势,一方面,印尼给予外资电池材料企业力度更高的税收优惠,如宁德时代印尼工厂享受“10年减免 100%企业所得税,后两年所得税减半”政策;与此同时,在“一带一路”政策的支持下,催生了以青山工业园、德龙工业园区为代表的综合性园区模式,基础设施建设得以完善。印尼生产的镍制品大多回流中国用于电池生产,2022-2023年,印尼出口镍及制品中国份额占总出口额的比重超70%,相对出口欧美国家的政策风险更低。经公司年报披露的海外工厂净利和期间费用率估算,A股海外工厂的毛利率高于同产品业务整体毛利率7%左右。

2)泰国:汽车产业链

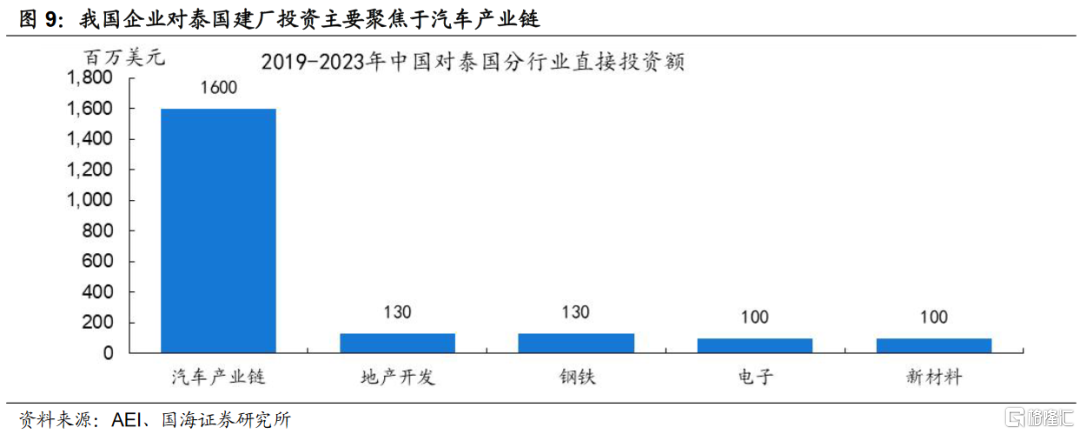

我国企业对泰国建厂投资主要聚焦于汽车产业链,以轮胎和整车制造为主。根据AEI中国企业对外投资数据,2019年-2023年期间我国企业对泰国建厂投资总额合计20.6亿美元,其中,对汽车产业链的投资金额为16亿美元,占比高达78%。

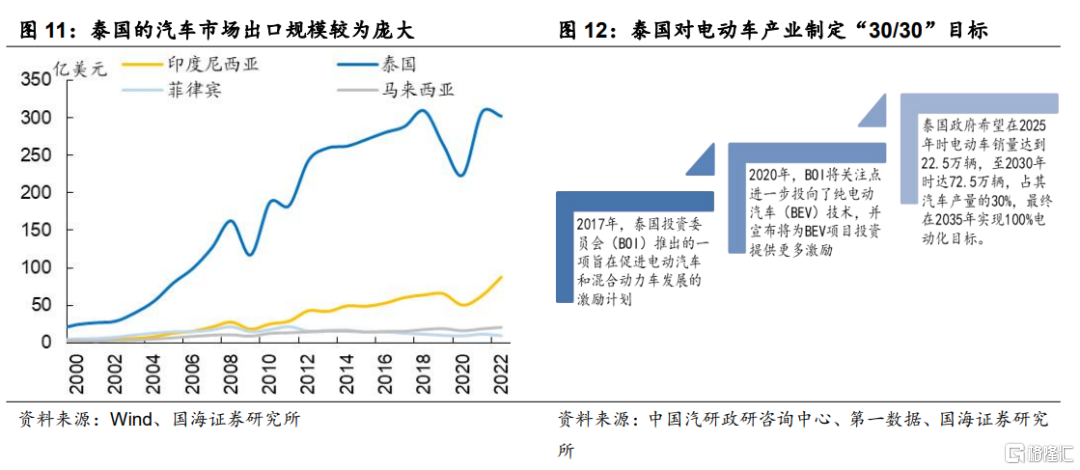

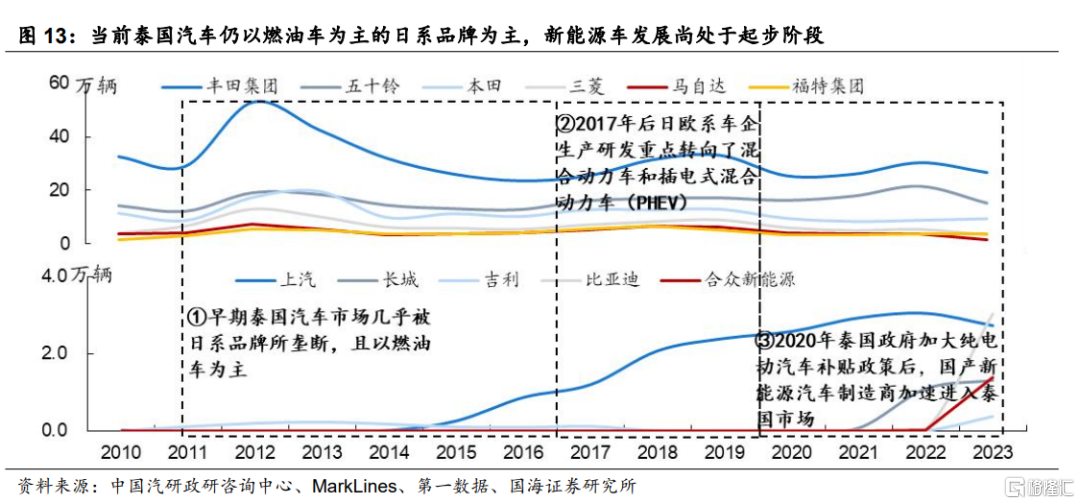

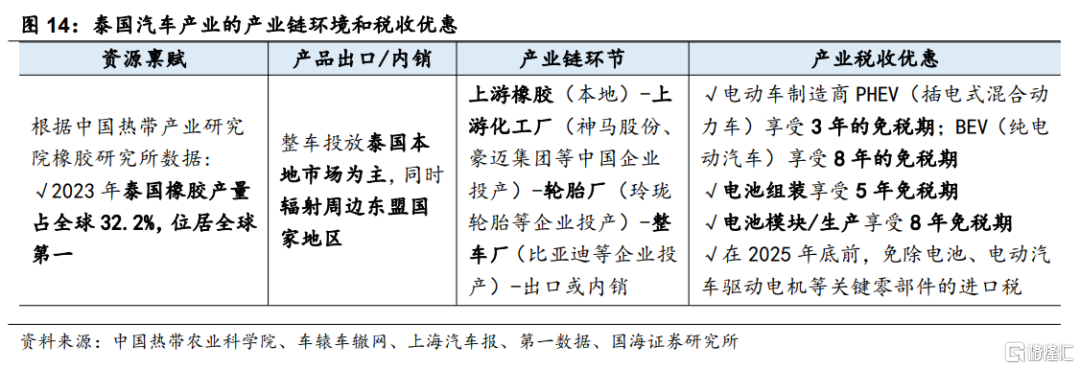

泰国是东南亚汽车制造中心,产业配套完善且轮胎制造具备橡胶资源优势,政府推动绿色转型是我国新能源车和轮胎厂出海投资的主要原因。泰国汽车产业链配套齐全,一方面,上游橡胶资源支撑当地轮胎生产,2022年泰国橡胶产量占全球的31.6%;另一方面,泰国是东南亚汽车制造中心,具备产业配套基础。当前泰国汽车仍以燃油车为主的日系品牌为主,新能源车发展尚处于起步阶段,国产新能源车于2020年后才加速进入泰国。泰国2021年提出“30/30目标”即2030年电动汽车占汽车总产量至少30%,政策“倒逼”绿色转型,国产新能源产业的出海空间较广。

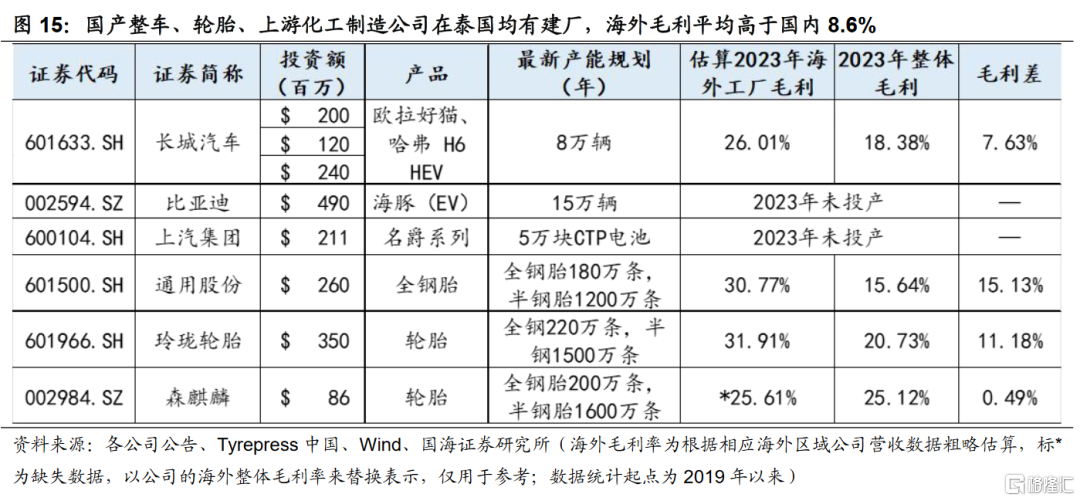

国产整车、轮胎、上游化工制造公司在泰国均有建厂,产品投放泰国本地市场为主,同时辐射周边东盟国家地区,海外毛利平均高于国内8.6%。泰国全面支持新能源车产业链得外资投产建厂,税收优惠覆盖整车厂、电池组装、电池模块生产、充电桩提供商等多个板块,享受3-8年不等得免税期。国产整车泰国工厂制造的汽车多以泰国本土为主要市场,同时受益于东盟成员国免税优惠(如果零部件的本地化率达到40%以上)出海东盟其他国家。经公司年报披露的海外工厂净利和期间费用率估算,A股海外工厂的毛利率高于同产品业务整体毛利率8.6%左右。

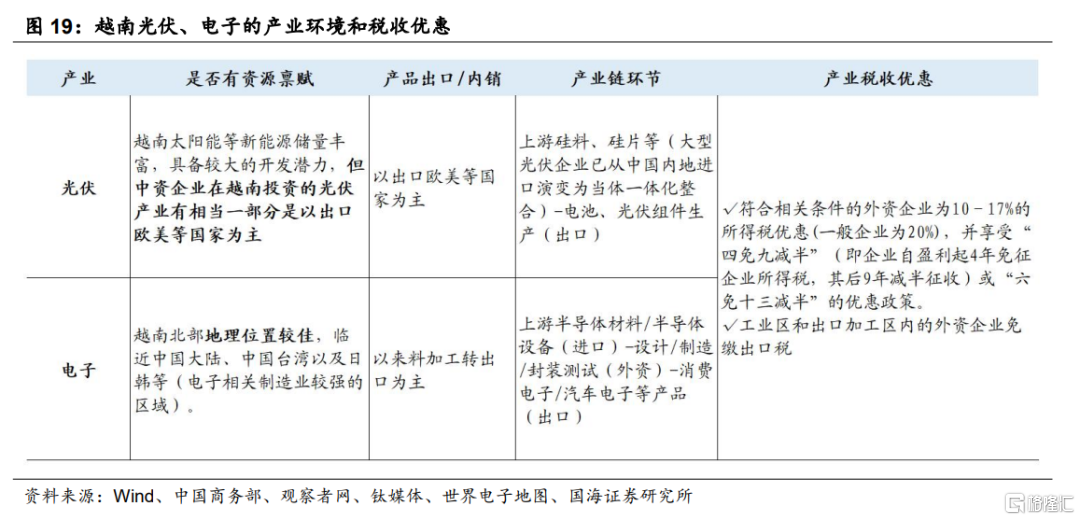

3)越南:光伏和消费电子

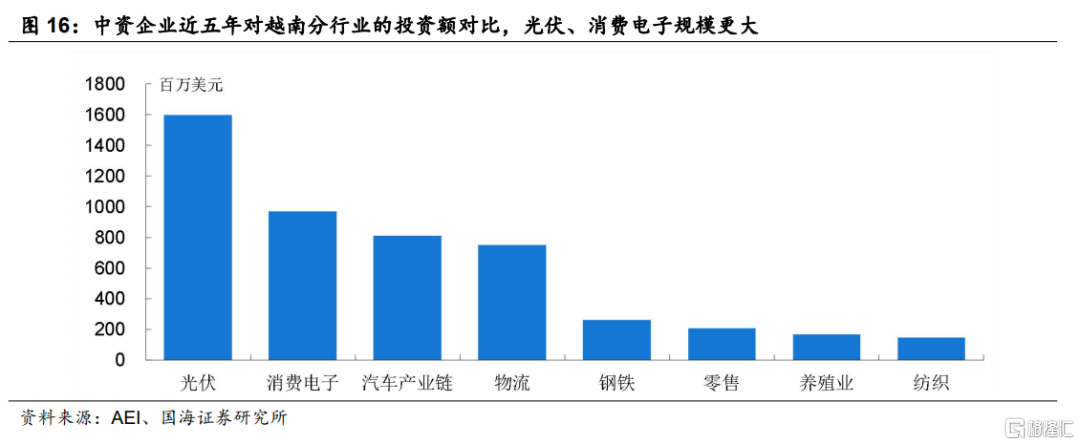

中国近五年在越南投资建厂规模较大的行业是光伏以及消费电子。根据AEI数据,中资企业2019年以来在越南新增投资中,投资规模较大的分别是光伏以及消费电子产业,投资额分别为16.0、9.7亿美元,占中国对越投资比重为32.5%、19.7%。

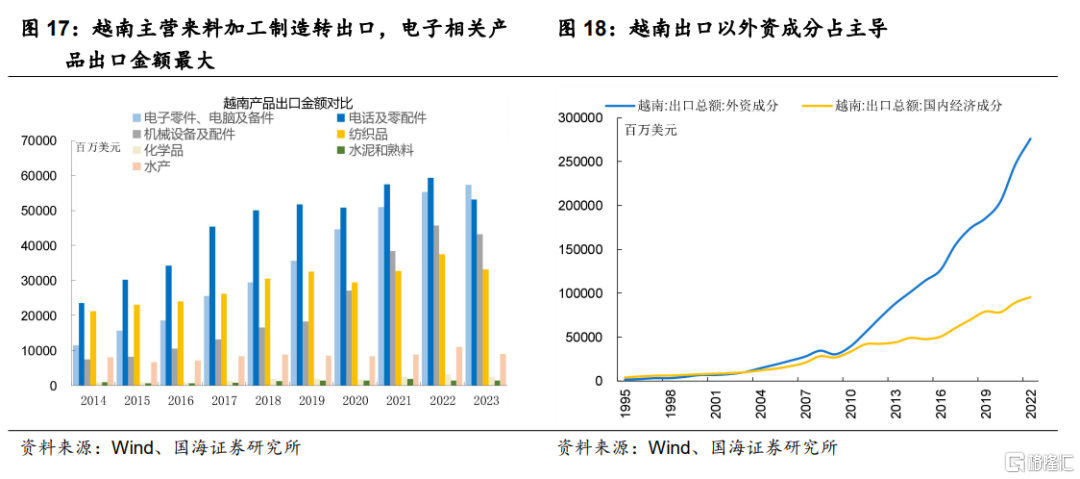

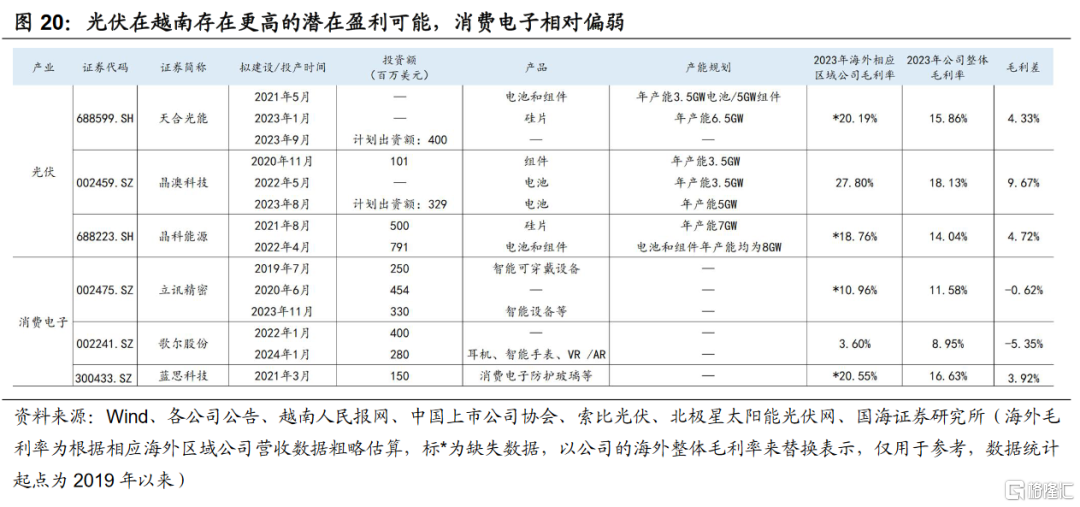

我国企业在越南新增光伏产能的一个重要原因是可以规避贸易摩擦,而消费电子方面以果链出海为主,企业主要出于配合链主的考虑。我国在越南的光伏企业产品以出口到欧美等地区为主,尤其光伏产品在美国仍有较高的利润空间,毛利率可达30%以上,其他地区毛利率已基本低于20%,而美国对中国光伏企业又存在贸易限制措施,企业在越南生产可以很大程度上规避相关制裁,但需要注意的是,今年6月初美国进一步加码贸易壁垒,已通过东南亚“双反”初裁,目前存在一定的不确定性。消费电子方面主要是以“果链”为主,包括三大巨头立讯精密(手机和耳机代工)、歌尔股份(耳机、VR/AR代工)、蓝思科技(手机玻璃),产能出海主要考虑苹果产业链布局整体向东南亚倾斜有关。

我国出海越南的光伏企业海外毛利率高于整体毛利率约5-10个百分点,而对苹果依赖度高的果链企业海外毛利率偏低,出海效果可能相对有限,更多是保全份额为主。从毛利率角度来看,光伏企业海外毛利率普遍高于企业整体水平,天合光能、晶澳科技、晶科能源海外毛利率可高于整体毛利率约5-10个百分点,根据晶澳科技数据,越南公司毛利率约27.8%,显著高于整体毛利率18.1%的水平。而越南电子制造以来料加工为主,处于相对较低的附加值环节,因此毛利率并不高,对苹果依赖度更高的立讯精密、歌尔股份海外毛利率水平甚至低于整体水平,当地成本、税收优势可能较难扭转这种状况,出海或是以价换量为主。

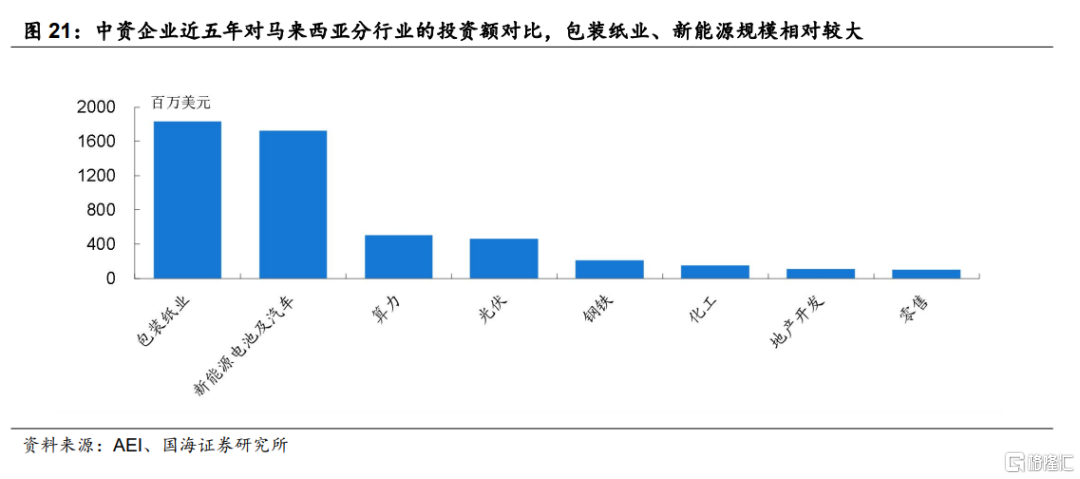

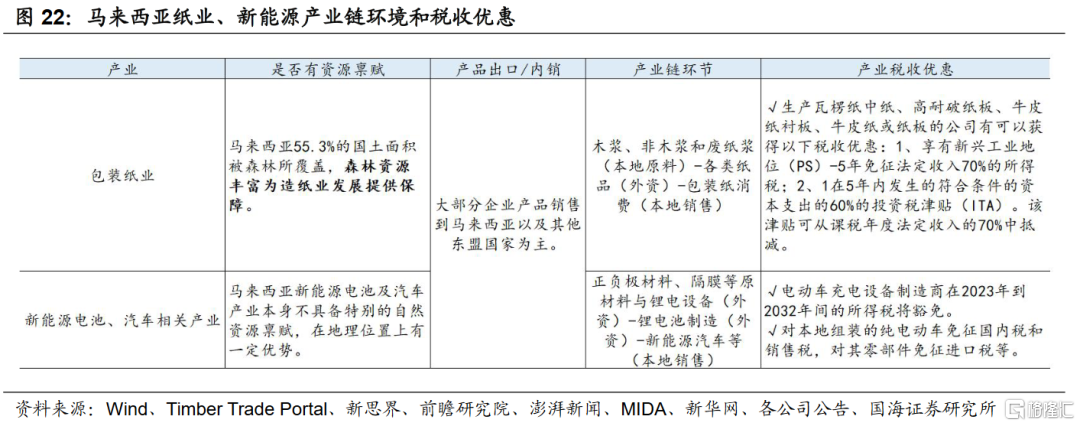

4)马来西亚:造纸和新能源相关产业

中国近五年在马来西亚投资建厂规模较大的行业是包装纸业和新能源相关的电池、汽车产业为主。根据AEI数据,中资企业2019年以来在越南新增投资中,投资规模较大的分别是包装纸业以及锂电池、汽车产业,投资额分别为18.3、17.2亿美元,占比分别为36.0%、33.9%。

马来西亚森林资源丰富是中资企业在马建设纸厂的重要原因之一,锂电项目主要基于马来西亚较高的能源转型诉求考虑,汽车主要是吉利集团的布局为主。马来西亚55.3%的国土面积被森林所覆盖,森林资源丰富,我国造纸企业基于原料优势等方面的考虑纷纷在马来西亚建厂。锂电产业链主要考虑了东南亚整体较强的能源转型诉求,如2023年马来西亚发布国家能源转型路线图推动能源的全面绿色转型,而如两轮车领域,东南亚国家目前燃油摩托车保有量十分庞大,截至2023年马来西亚摩托保有量为1687万台,潜在增长空间也是吸引一些锂电池厂商前来建厂的原因之一。马来西亚汽车发展战略以品牌本土化为主,早在2017年吉利已经通过收购宝腾来进军东南亚,当前已占据先发优势,产能出海马来西亚的公司目前以吉利为主。

我国在马来西亚的造纸企业,产成品销往东盟、中国为主,依托成本等优势提升毛利率,锂电企业海外毛利率水平也相对更高,待产能铺开后有望带来盈利能力的提升。造纸企业在马来西亚投资的原因包括自然资源丰富、地理位置较佳,可成为进入东盟市场和中东澳新市场的桥梁,产品可在马来西亚销售,亦可利用地缘优势将产品市场延伸至东盟其他国家等,景兴纸业在马来西亚的毛利率达到16.8%,高于6.0%的整体水平。此外企业在经济特区、免税区设厂还可以享受免税待遇。从锂电企业海外毛利率水平看,基本都高于企业整体水平,待东南亚产能进一步铺开以后有望提升盈利能力。

风险提示

研究方法(历史回溯法)的局限性,数据可得性缺陷(部分数据存在较多缺失值),中美摩擦加剧,地缘政治突发风险,海外流动性宽松不及预期,产业政策不及预期,经济结构等国别差异使跨国比较存在局限性。

注:本文来自国海证券证券研究报告《如何看待东南亚产能出海的机会—出海系列专题3》;报告分析师:胡国鹏、袁稻雨SAC编号:S0350521080003、S0350521080002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员