主要观点

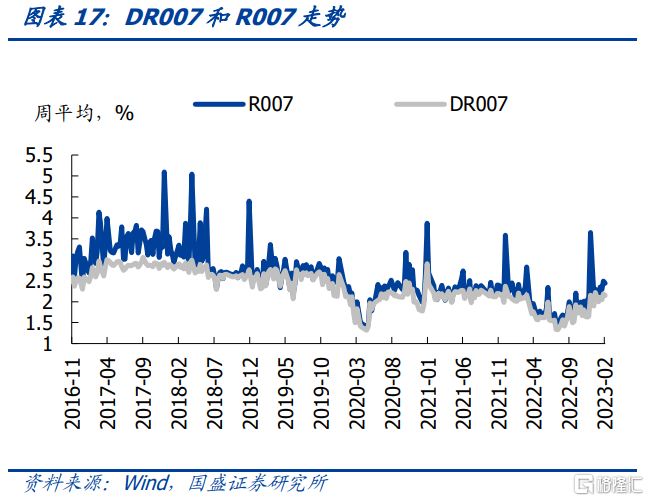

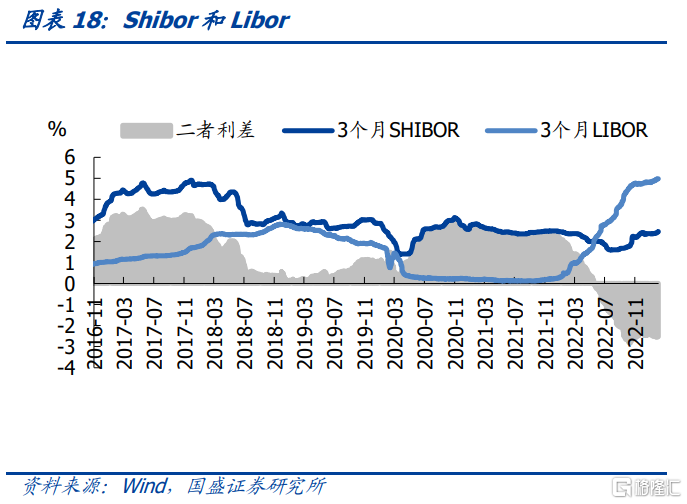

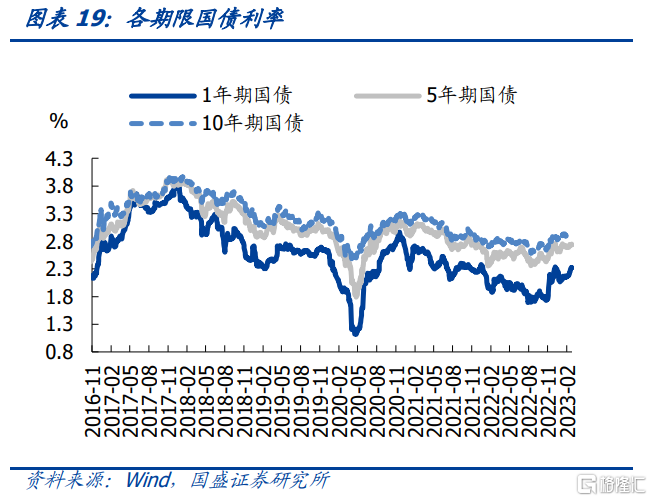

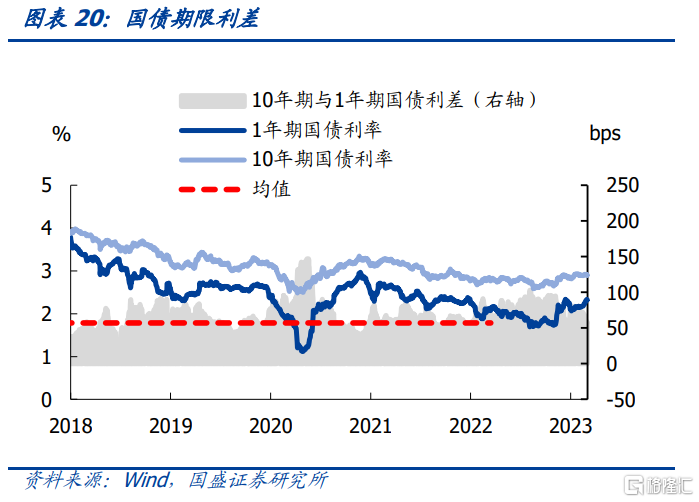

当前利率走势与基本面背离,基本面改善情况下债市总体震荡。本周公布的经济数据显示经济继续处于回升进程之中,2月PMI上升至52.6%,创过去十余年新高,虽然部分由于春节因素,但即使1-2月平均之后,也有51.4%的水平,显示经济在快速回暖。同时,高频数据显示经济同样在恢复进程之中。但债券市场反映不大,长端利率基本震荡。虽然基本面在快速回升,但长端利率却并未随之攀升。10年国债利率甚至在本周小幅下行1.0bps至2.9%。短端利率小幅上行,1年AAA存单利率小幅上升1.7bps至2.75%,已经与1年期MLF持平,总体来看,本周债市变化不大,对基本面的回升并未给予较强的反映,特别是长端利率。

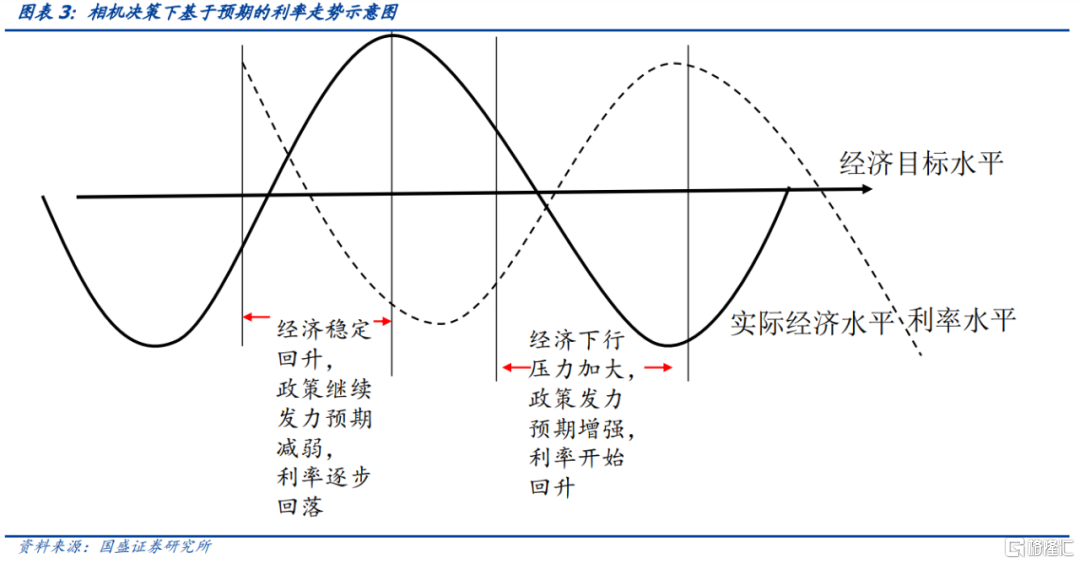

我们理解,这种长端利率与基本面不一致的走势是政策相继决策之下,市场反映预期变化的结果。相机决策是指为实现宏观政策目标,机动灵活的采取某种宏观调控措施。简单来说,就是确定适度的经济目标水平,当经济低于该水平时采取刺激措施,而经济有高于此水平趋势时适度放缓甚至结束刺激政策。如果政策确定的给予这种运行模式,这将导致市场提前对政策应对作出反映。在经济快速回升时,市场将预期政策回撤,经济未来高度受限,因而利率将在此时不再上升,甚至小幅下降,而在经济下行速度加大时,市场将预期政策明显发力,因而利率将不再下降甚至再度上升。这会导致利率与基本面相背离的走势。

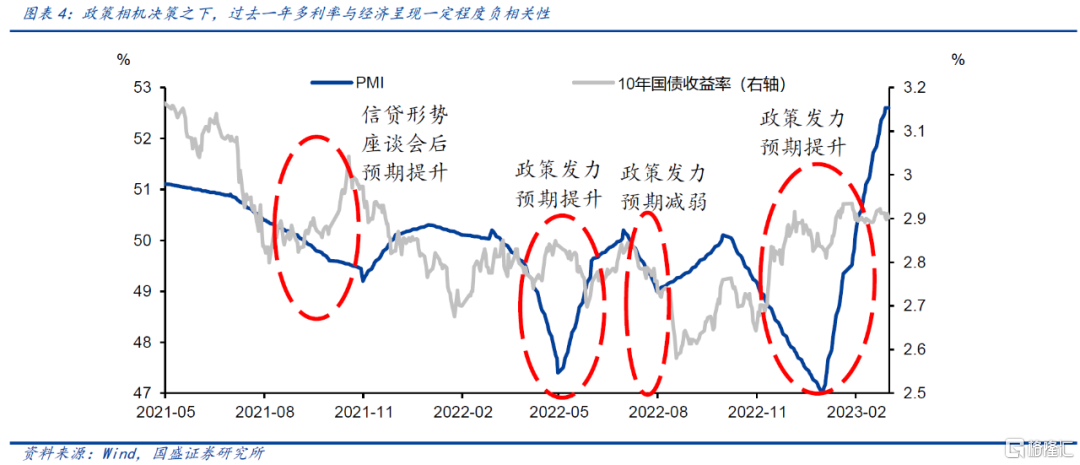

过去一段时间,相机决策政策下债市走势与基本面呈现相反状态,而且由于政策传递效率提升,相机决策的周期缩短导致市场反映周期同样明显缩短。21年中以来,利率变化与基本面已经不再具有显著的正相关性,而是呈现一定的负相关性,这与2019年之前走势不同。相机决策之下,市场往往基于对政策的预期作反应,而非对基本面作反应,导致利率表现并不与基本面一致。而且随着政策执行力的提升,这种相机决策的频度显著提高,导致市场变化的节奏明显加快,较长的趋势难以形成。

当前情况下,经济恢复预期高于预期,这可能带来政策发力节奏再度阶段性放缓。年初以来经济快速恢复,恢复速度超过政策与市场预期。近期央行官员对于经济基于相对乐观表态。在信贷方面,1月过快的信贷投放可能带来透支未来额度的风险,因而监管存在适度引导银行放缓信贷投放节奏的可能。而这些政策节奏的放缓将带来市场预期的改善,进而市场对利率走势的判断。从目前情况来看,长端利率向上风险有限。

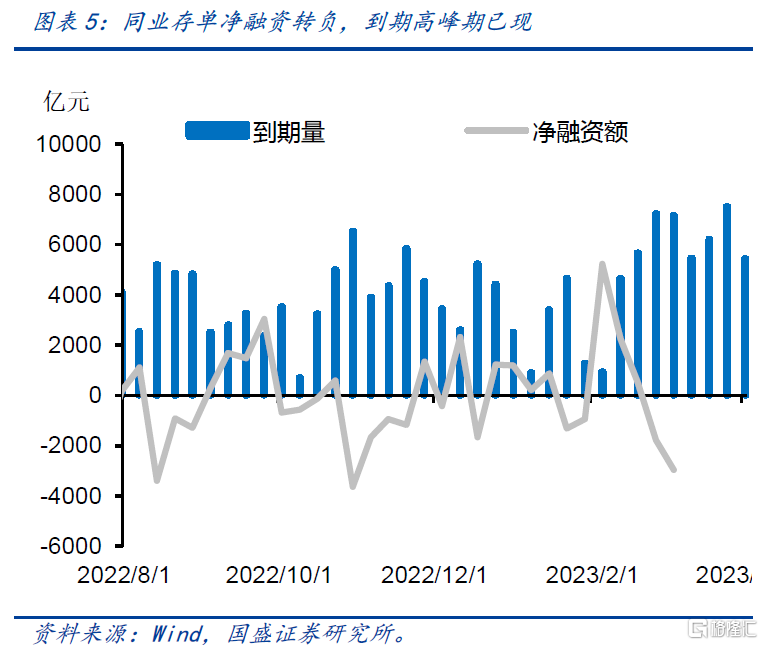

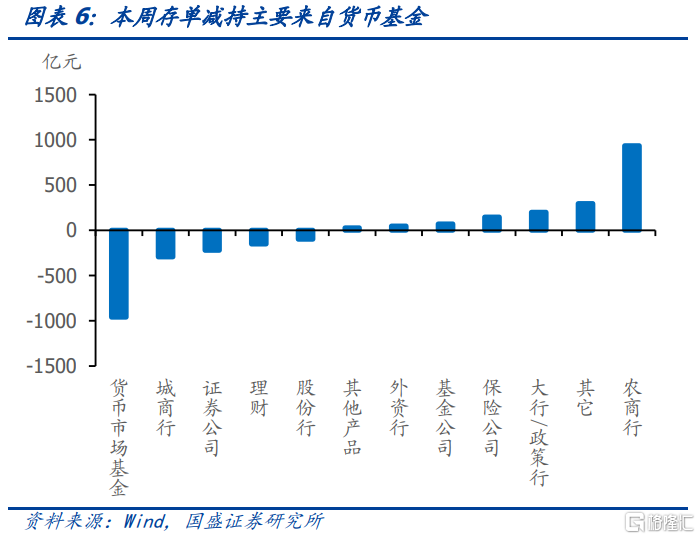

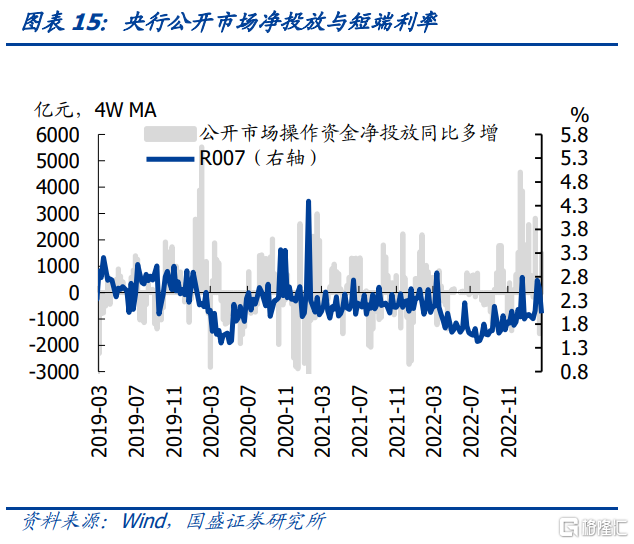

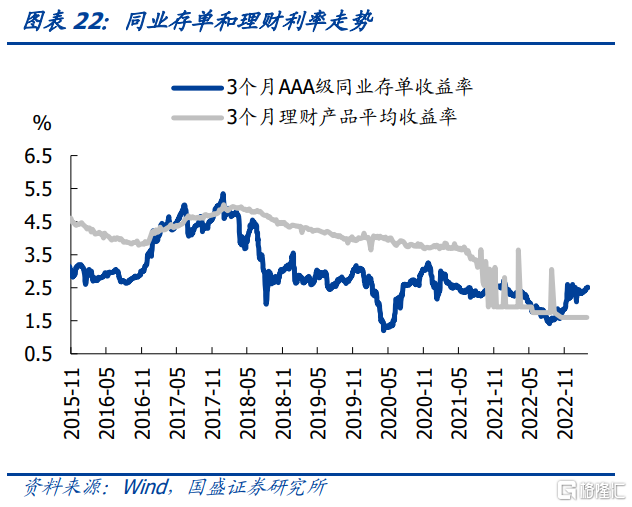

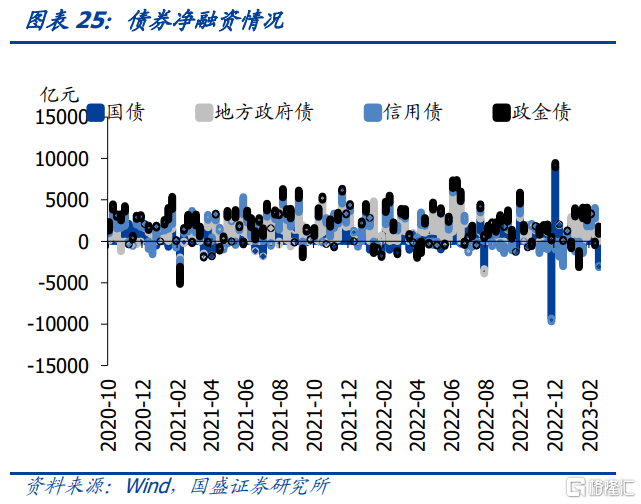

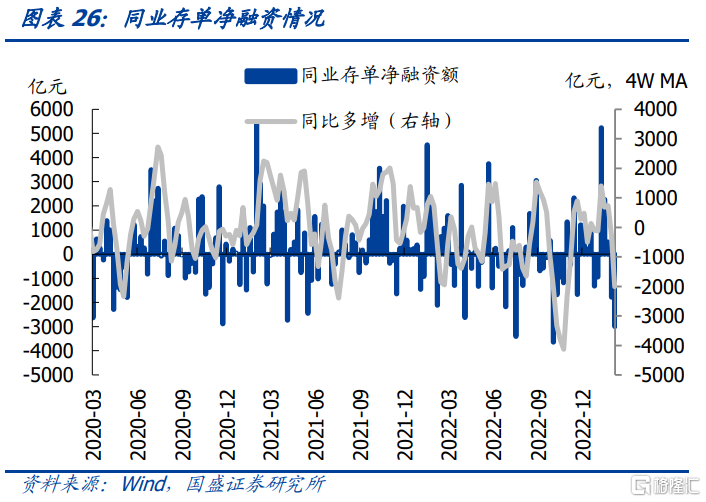

存单利率高点或已出现,未来或逐步回落。本周存单利率继续高企,已经达到与1年MLF持平的水平。从交易结构来看,货币基金是主要的卖出者,本周货币基金大幅减持存单960亿元,可能受到银行资本管理办法新规的影响。但考虑到近期存单利率上升已经超过了风险权重调整后银行资本占用成本提升幅度,因而难以继续推升存单利率。同时,我们也需看到边际变化。随着信贷投放节奏放缓,银行负债端压力缓解,存单净融资规模连续两周下降,本周净偿还2966亿元,且到期高峰期已过,因而存单供给端压力下降。同时,信贷节奏回落之后,央行无需通过相对偏紧的资金来平抑信贷投放,资金价格也将回落,并且央行行长易纲近期表示将继续采取降准等措施投放货币,目前来看,3月存在降准可能。因而,流动性重回合理充裕将带来存单配置力量的增强,因而当前存单继续调整空间有限,随着供给变化和流动性重回宽松,存单利率将逐步回落。

再度交易预期,债市勿过谨慎,短端债券和信用债更具配置价值。虽然经济基本面在恢复,但由于此前市场已经对经济恢复有所预期。因而当前市场交易逻辑主要在政策变化后的经济预期走势。如果经济内生动力足够强,则利率存在持续调整压力,否则,利率则可能再度回落。考虑到出口偏弱、内需恢复持续性有待观察,因而短期经济对市场压力有限。政策节奏变化之后长端利率存在阶段性下行机会,10年国债有望下行至2.8%-2.85%左右。而近期资金价格上升推高短端利率,但从边际变化来看,信贷冲量节奏将有所放缓,同时央行也无意引导资金价格进一步上升,因而目前短端利率从票息和安全保护上均有配置价值。而对信用来说,随着理财赎回压力缓解,现券已经进入增配阶段,但信用供给依然低迷,因而信用债配置力量逐步强于供给,信用将持续走强。对短端信用来说,由于持有至到期,因此在城投保持刚兑背景下,可以适度下沉。而在银行风险权重调整,二永利率上升之后,目前中长端二永对非银机构更有配置价值。因而我们建议信用债短端在城投上适当下沉,中长端增配二永债。

风险提示:政策变化超预期。

报告正文

1、政策相机决策下的市场

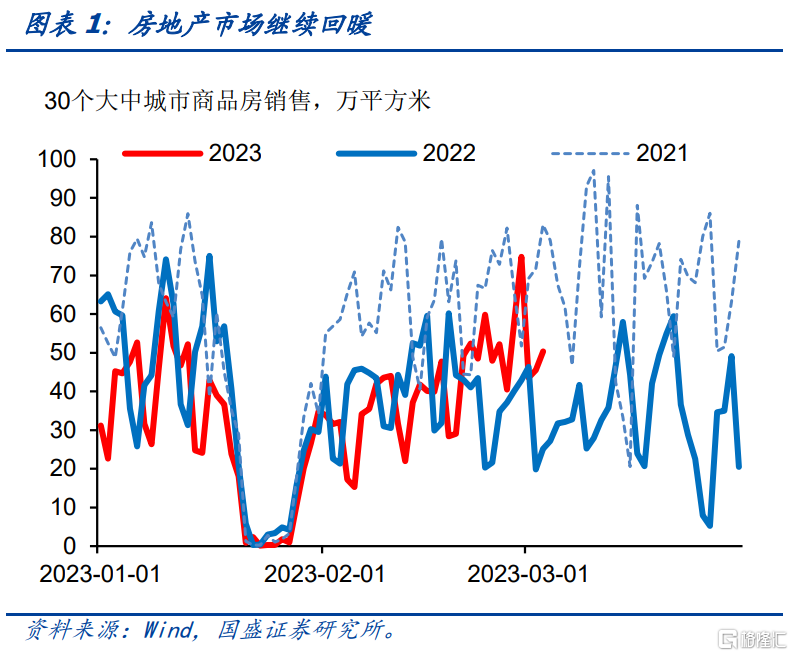

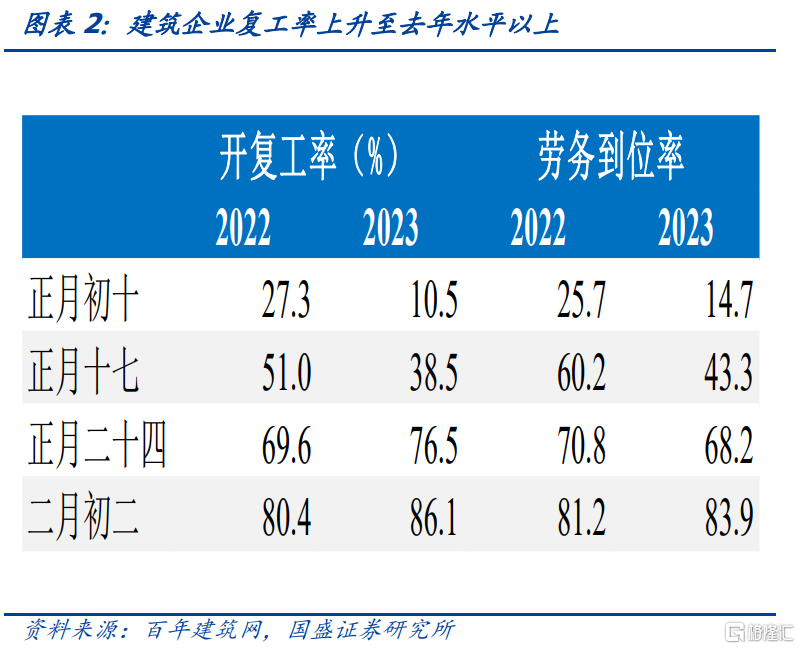

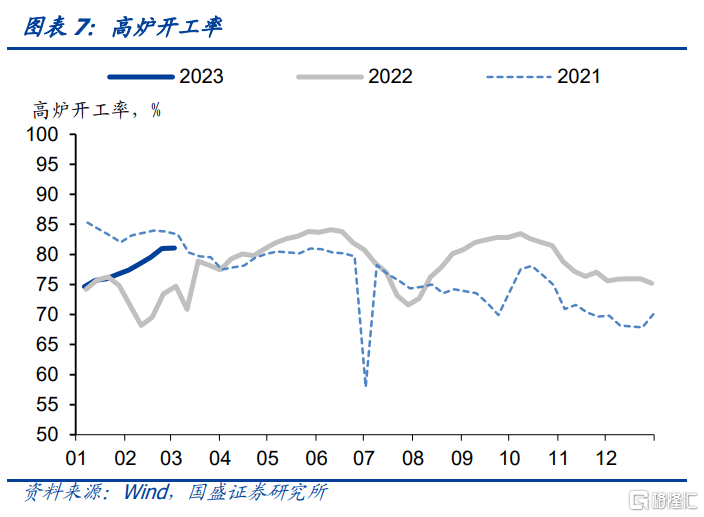

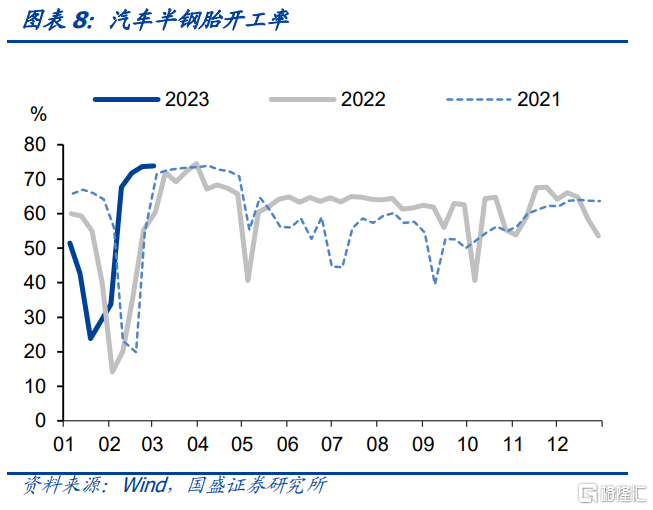

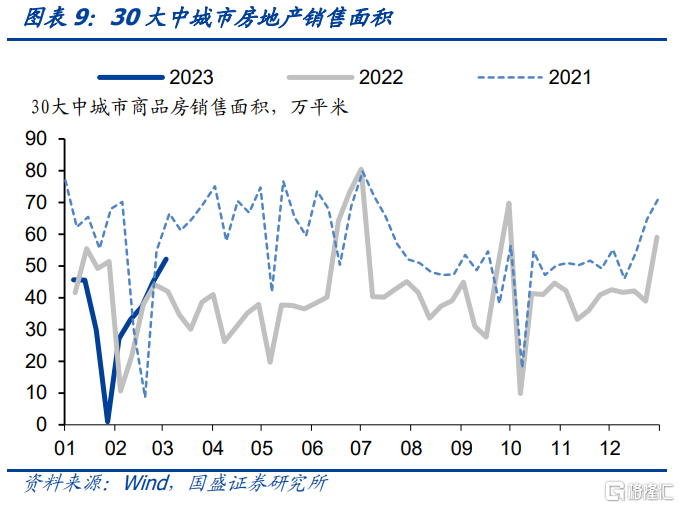

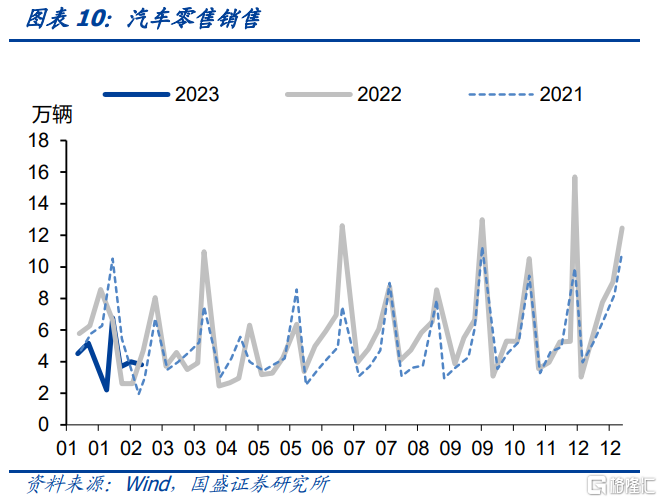

经济处于恢复过程中,基本面指标超预期增长。本周公布的经济数据显示经济继续处于回升进程之中,2月PMI上升至52.6%,创过去十余年新高,虽然部分由于春节因素,但即使1-2月平均之后,也有51.4%的水平,显示经济在快速回暖。同时,高频数据显示经济同样在恢复进程之中。房地产方面,无论是30个大中城市新房销售面积,还是14城二手房成交面积,都有较为明显的回升,特别是二手房销售,已经超过19年同期水平。同时,基建方面建筑企业复工率已经超过去年同期,今年正月初二,建筑企业开复工率上升至86.1%,高于去年同期水平5.7个百分点,劳务到位率也上升至83.9%,高于去年2.7个百分点。

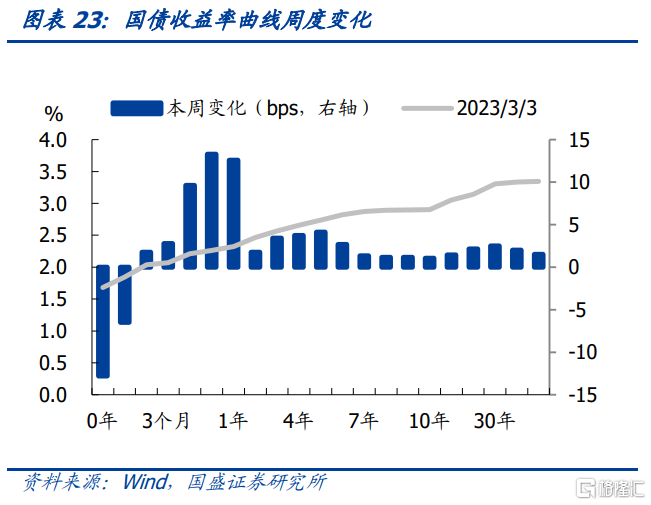

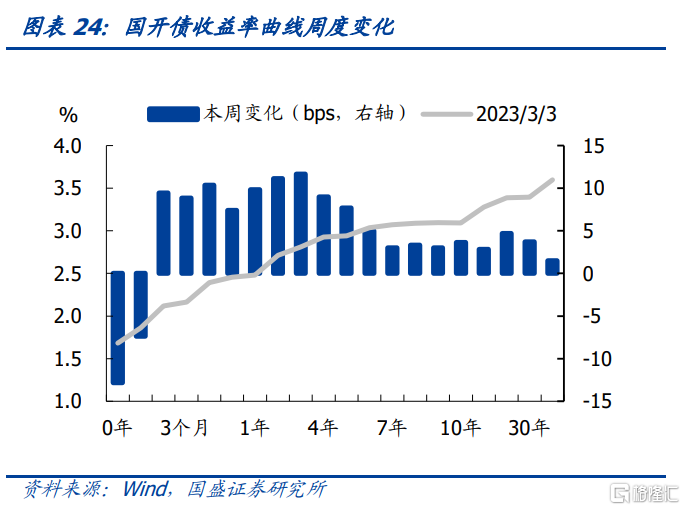

但债券市场反映不大,长端利率基本震荡。虽然基本面在快速回升,但长端利率却并未随之攀升。10年国债利率甚至在本周小幅下行1.0bps至2.9%,10年国开债也基本上在3.09%附近震荡,变化不大。短端利率小幅上行,1年AAA存单利率小幅上升1.7bps至2.75%,已经与1年期MLF持平,而1年AAA城投和中票则分别上升5.4bps和3.7bps至2.87%与2.86%。总体来看,本周债市变化不大,对基本面的回升并未给予较强的反映,特别是长端利率。

我们理解,这种长端利率与基本面不一致的走势是政策相继决策之下,市场反映预期变化的结果。相机决策是指为实现宏观政策目标,机动灵活的采取某种宏观调控措施。简单来说,就是确定适度的经济目标水平,当经济低于该水平时采取刺激措施,而经济有高于此水平趋势时适度放缓甚至结束刺激政策。如果政策确定的给予这种运行模式,这将导致市场提前对政策应对作出反映。在经济快速回升时,市场将预期政策回撤,经济未来高度受限,因而利率将在此时不再上升,甚至小幅下降,而在经济下行速度加大时,市场将预期政策明显发力,因而利率将不再下降甚至再度上升。这会导致利率与基本面相背离的走势。

过去一段时间,相继决策政策下债市走势与基本面呈现相反状态,而且由于政策传递效率提升,相继决策的周期缩短导致市场反映周期同样明显缩短。21年中以来,利率变化与基本面已经不再具有显著的正相关性,而是呈现一定的负相关性,这与2019年之前走势不同。例如在21年9、10月经济在放缓过程中,但在当年8月信贷形势座谈会之后对经济恢复预期上升,因而利率出现趋势性攀升,而后经济恢复证伪后,利率再度下行。22年4月基本面下行伴随着政策发力预期上升,因而利率出现上行,22年6月基本面恢复后政策继续发力预期减弱,7月利率开始下行。10月之后政策明显变量,经济恢复预期提前反映。导致利率明显上升。相机决策之下,市场往往基于对政策的预期作反应,而非对基本面作反应,导致利率表现并不与基本面一致。

当前情况下,经济恢复预期高于预期,这可能带来政策发力节奏再度阶段性放缓。年初以来经济快速恢复,恢复速度超过政策与市场预期。本周国新办会议上,央行副行长刘国强表示国内经济恢复是肯定的,结合上周央行货币政策执行报告表态,决策层对经济恢复的判断改善。在信贷方面,1月过快的信贷投放可能带来透支未来额度的风险,因而监管存在适度引导银行放缓信贷投放节奏的可能。而这些政策节奏的放缓将带来市场预期的改善,进而市场对利率走势的判断。从目前情况来看,长端利率向上风险有限。

存单利率高点或已出现,未来或逐步回落。本周存单利率继续高企,已经达到与1年MLF持平的水平。从交易结构来看,货币基金是主要的卖出者,本周货币基金大幅减持存单960亿元,可能受到银行资本管理办法新规的影响。但考虑到近期存单利率上升已经超过了风险权重调整后银行资本占用成本提升幅度,因而难以继续推升存单利率。同时,我们也需看到边际变化。随着信贷投放节奏放缓,银行负债端压力缓解,存单净融资规模连续两周下降,本周净偿还2966亿元,且到期高峰期已过,因而存单供给端压力下降。同时,信贷节奏回落之后,央行无需通过相对偏紧的资金来平抑信贷投放,资金价格也将回落,并且央行行长易刚近期表示将继续采取降准等措施投放货币,目前来看,3月存在降准可能。因而,流动性重回合理充裕将带来存单配置力量的增强,因而当前存单继续调整空间有限,随着供给变化和流动性重回宽松,存单利率将逐步回落。

再度交易预期,债市勿过谨慎,短端债券和信用债更具配置价值。虽然经济基本面在恢复,但由于此前市场已经对经济恢复有所预期。因而当前市场交易逻辑主要在政策变化后的经济预期走势。如果经济内生动力足够强,则利率存在持续调整压力,否则,利率则可能再度回落。考虑到出口偏弱、内需恢复持续性有待观察,因而短期经济对市场压力有限。政策节奏变化之后长端利率存在阶段性下行机会,10年国债有望下行至2.8%-2.85%左右。而近期资金价格上升推高短端利率,但从边际变化来看,信贷冲量节奏将有所放缓,同时央行也无意引导资金价格进一步上升,因而目前短端利率从票息和安全保护上均有配置价值。而对信用来说,随着理财赎回压力缓解,现券已经进入增配阶段,但信用供给依然低迷,因而信用债配置力量逐步强于供给,信用将持续走强。对短端信用来说,由于持有至到期,因此在城投保持刚兑背景下,可以适度下沉。而在银行风险权重调整,二永利率上升之后,目前中长端二永对非银机构更有配置价值。因而我们建议信用债短端在城投上适当下沉,中长端增配二永债。

2、利率债周度跟踪

2.1 实体经济高频数据跟踪

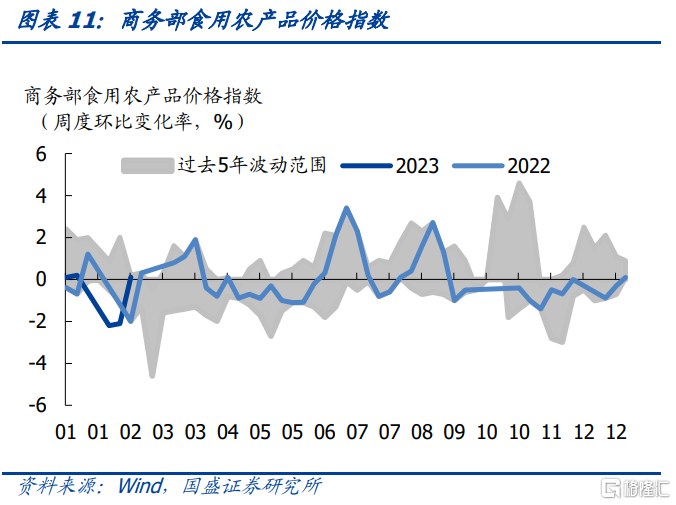

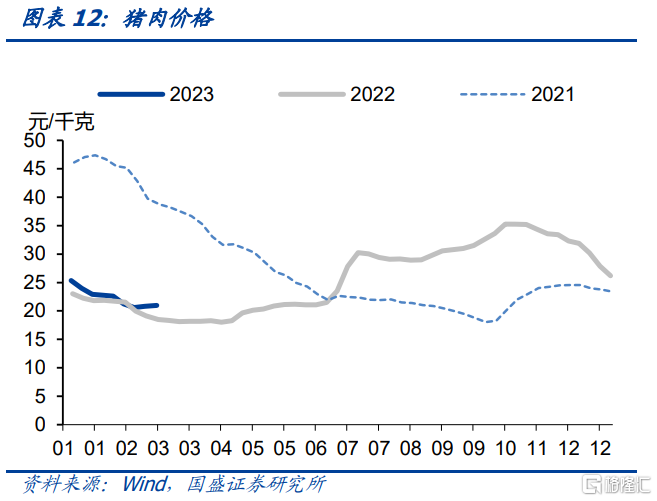

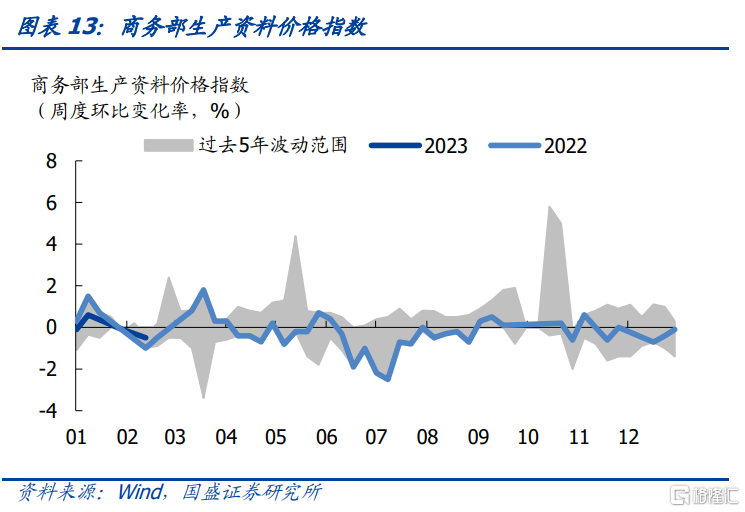

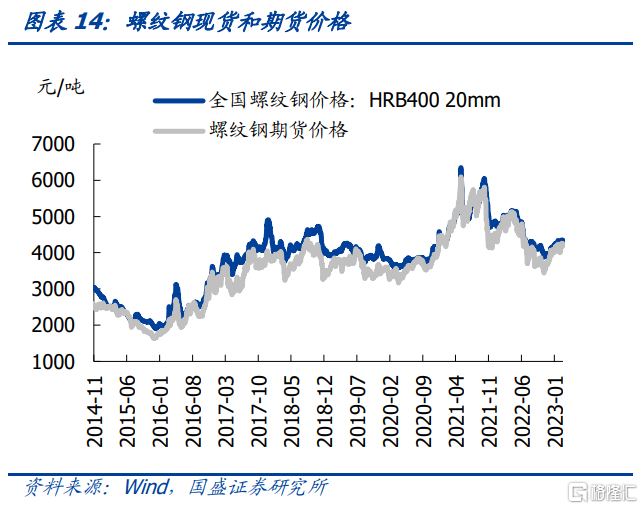

30大中城市地产销售面积平均为52.1万平米,同比(较2.20-2.24,下同)上升24.4%,增幅较前值扩大了22.3个百分点。农产品批发价格指数环比基本持平,增幅较前值收窄了0.4个百分点。猪肉平均价格环比上行1.8%,增幅较前值扩大了0.7个百分点。蔬菜平均价格环比下行2.0%,环比由正转负,前值为环比上行0.3%。南华综合指数环比上升1.5%,增幅较前值收窄了0.1个百分点。

2.2 流动性跟踪

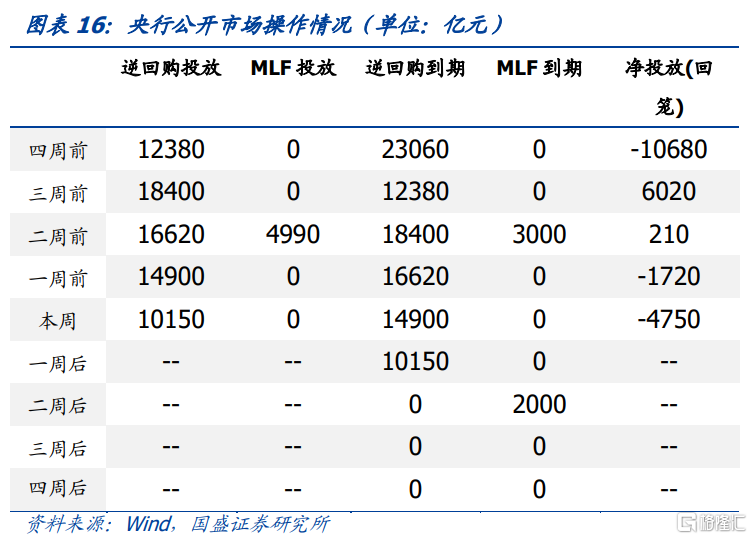

本周逆回购投放10150亿元,MLF投放0亿元,逆回购到期14900亿元,MLF到期0亿元,因而央行净回笼4750亿元。

风险提示

政策变化超预期。

注:本文节选自国盛证券研究所于2023年3月5日发布的研报《政策相机决策下的市场》,报告分析师:杨业伟 SAC编号:S0680520050001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员