事件:北京时间10月27日晚8点30分,美国公布三季度GDP数据。

核心结论:美国三季度GDP环比折年率2.6%,净出口拉动率达2.8%,很大程度上反映的是“衰退式顺差”效应,经济动能依然较弱。数据公布后,美股和美债收益率下跌,加息预期小幅降温。我们认为,美国消费仍有韧性,但企业债务风险较高并且已开始出现大量违约,美国经济可能在明年3月前后发生温和衰退。

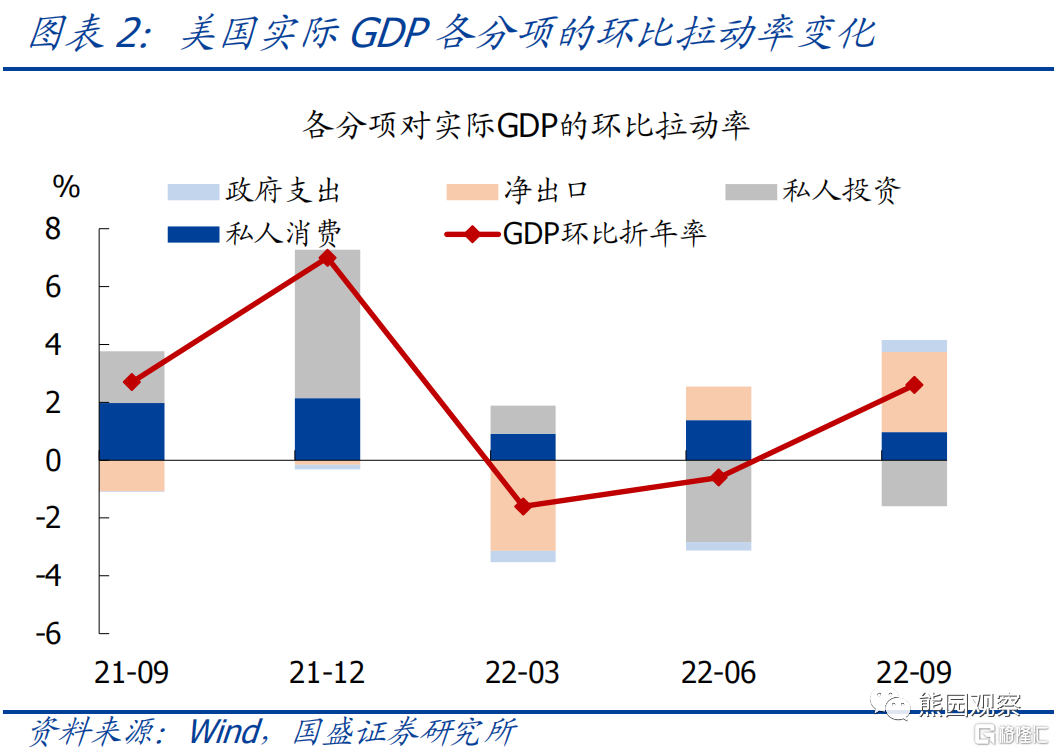

1、美国Q3实际GDP环比折年率2.6%,私人消费、私人投资、政府支出、净出口的拉动率分别为1.0%、-1.6%、0.4%、2.8%。净出口高增主因进口大幅下滑,即“衰退式顺差”效应。剔除净出口看,美国实际GDP环比折年率仅为-0.2%,经济动能仍弱。

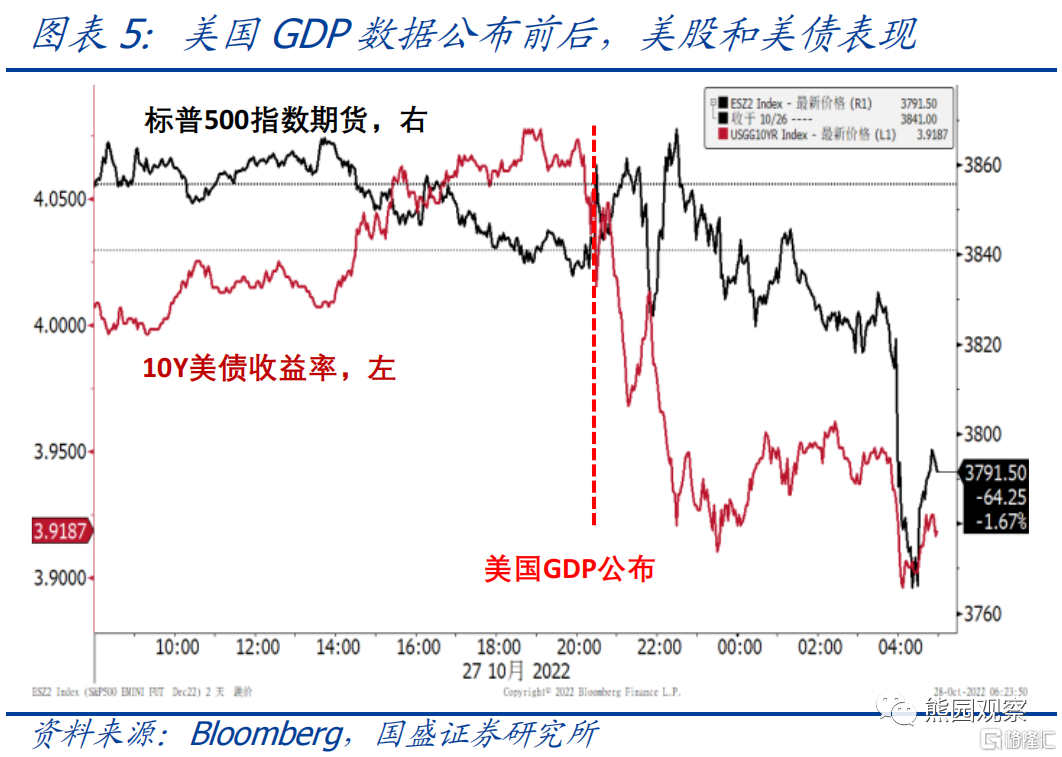

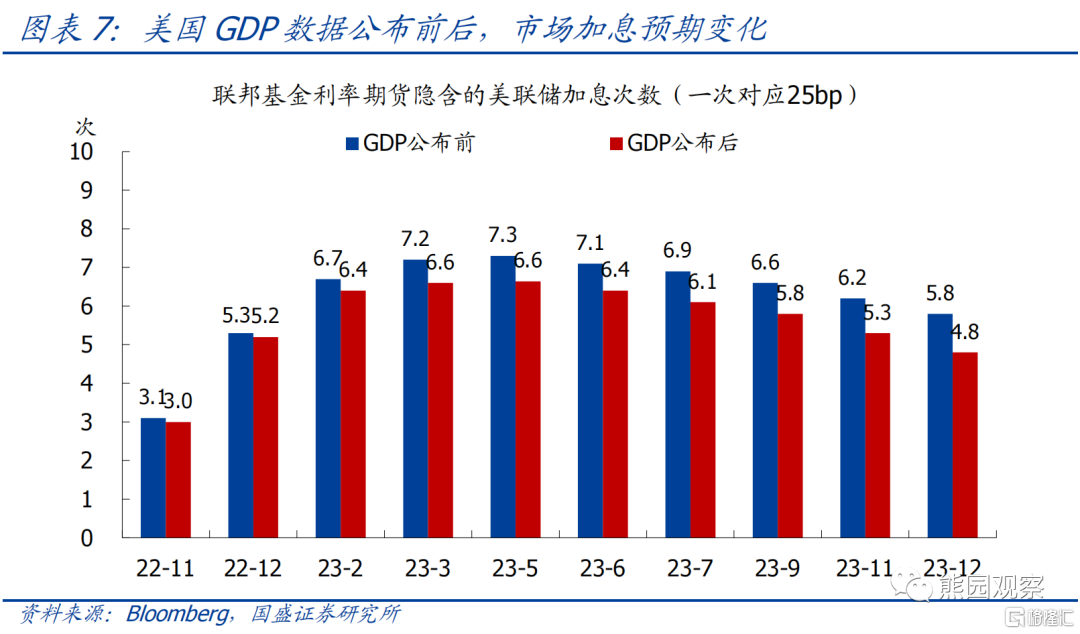

2、美国GDP公布后,美股和美债收益率小幅走低,加息预期小幅降温。目前市场预期11月加75bp,12月加50bp,明年2月再加25bp后停止加息,明年下半年降息50bp。

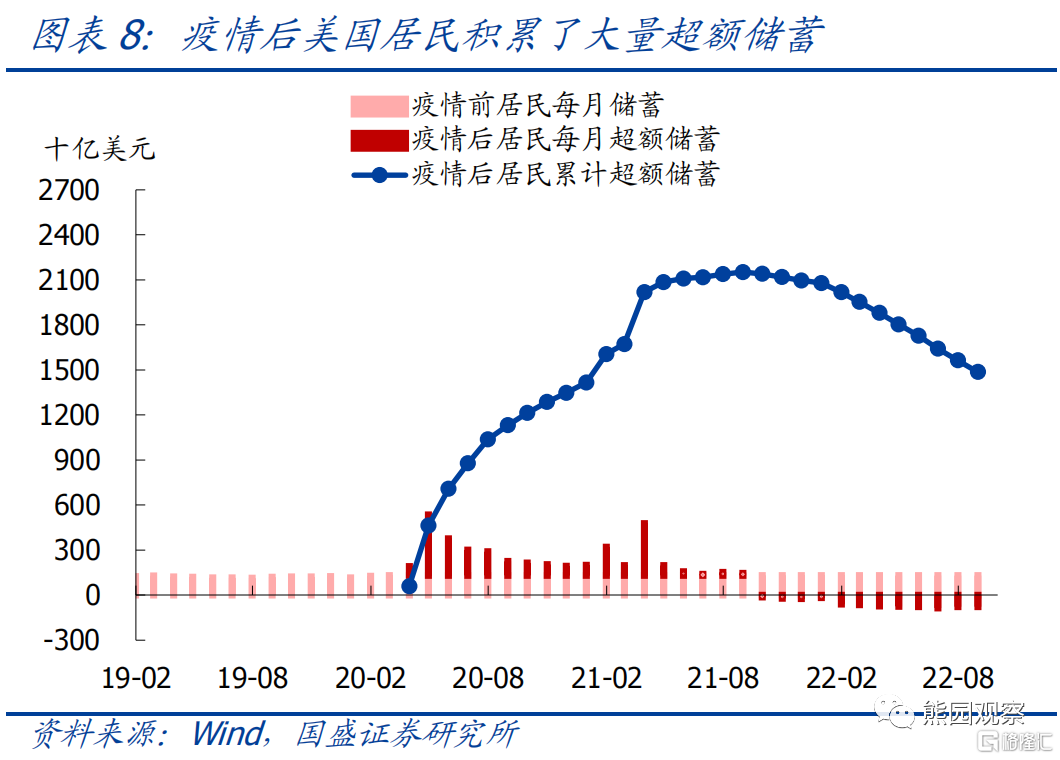

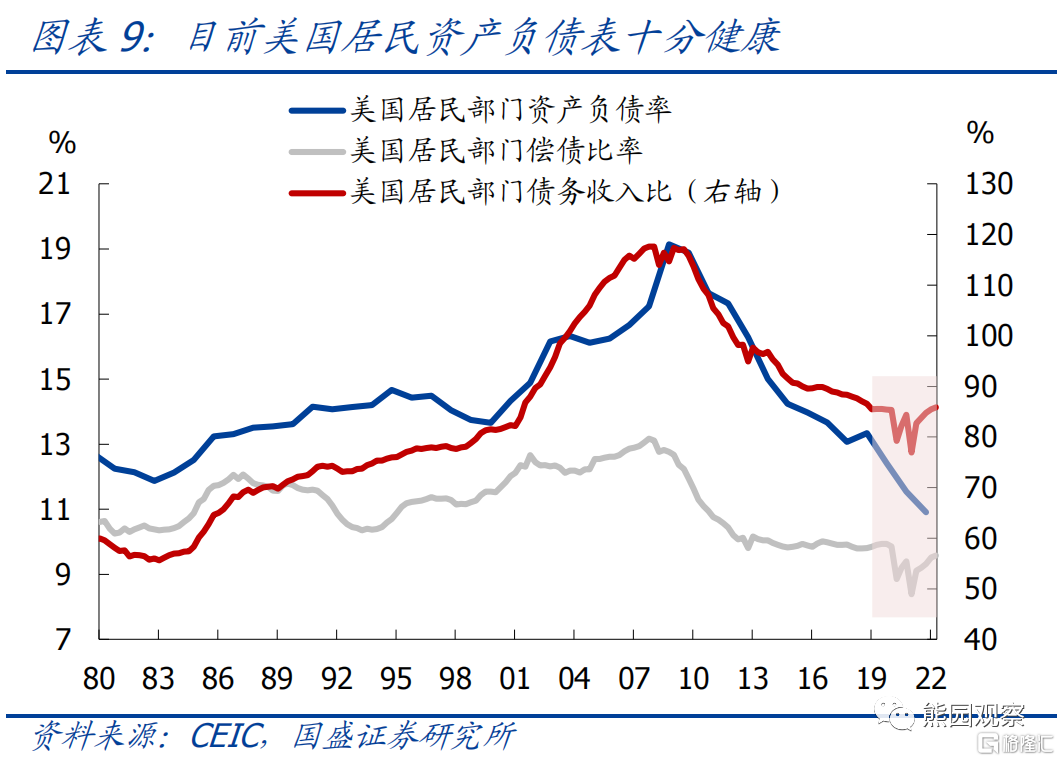

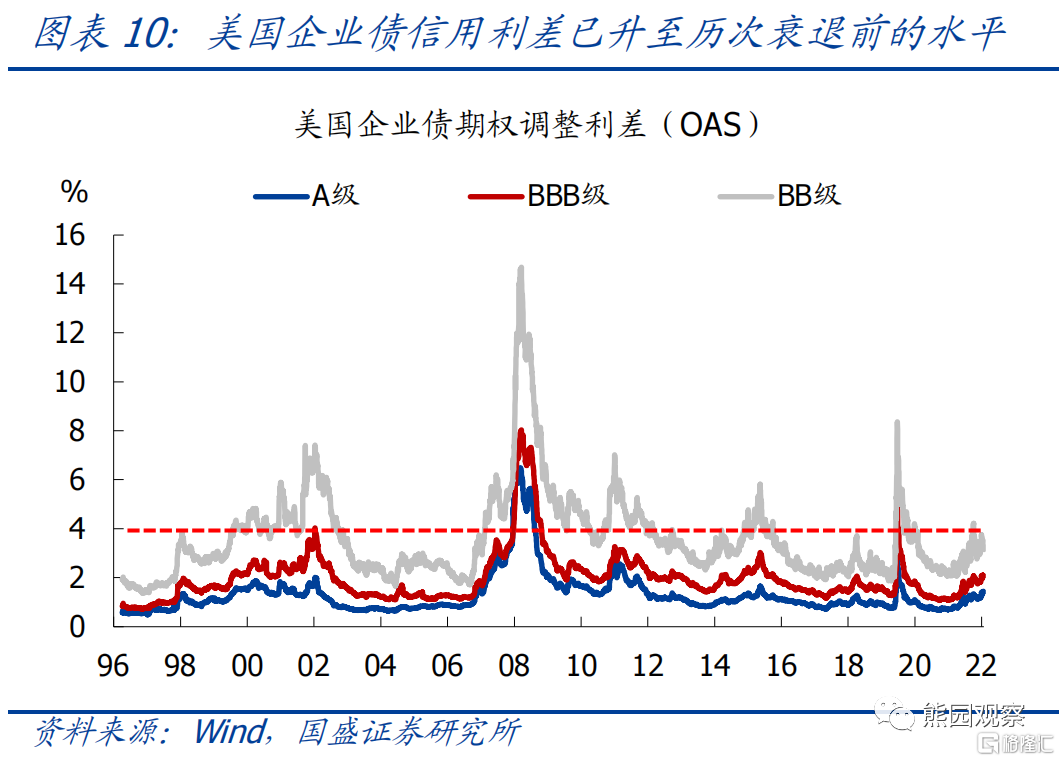

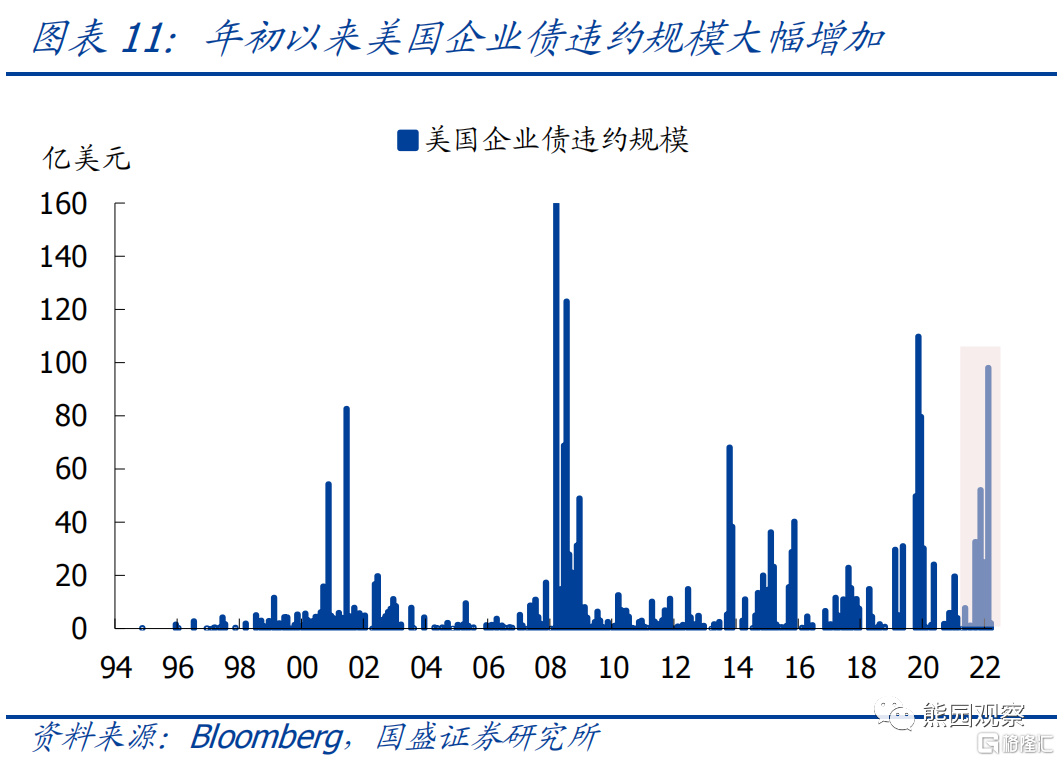

3、美国消费韧性较强,一是由于居民积累了大量超额储蓄,二是居民资产负债表十分健康,三是就业市场依然强劲。但美国企业债风险较高,目前信用利差已达到08年和01年危机前的水平,年初以来企业债违约规模达217亿美元,是去年全年的5.5倍。

4、重申前期观点:美国经济可能在明年3月前后发生温和衰退,美联储大概率在明年初停止加息,并在明年下半年重新降息,11月是观察美联储是否转向的关键窗口。

正文如下:

1、美国三季度GDP环比回正并小幅高于预期,净出口和服务消费是主要拉动项。

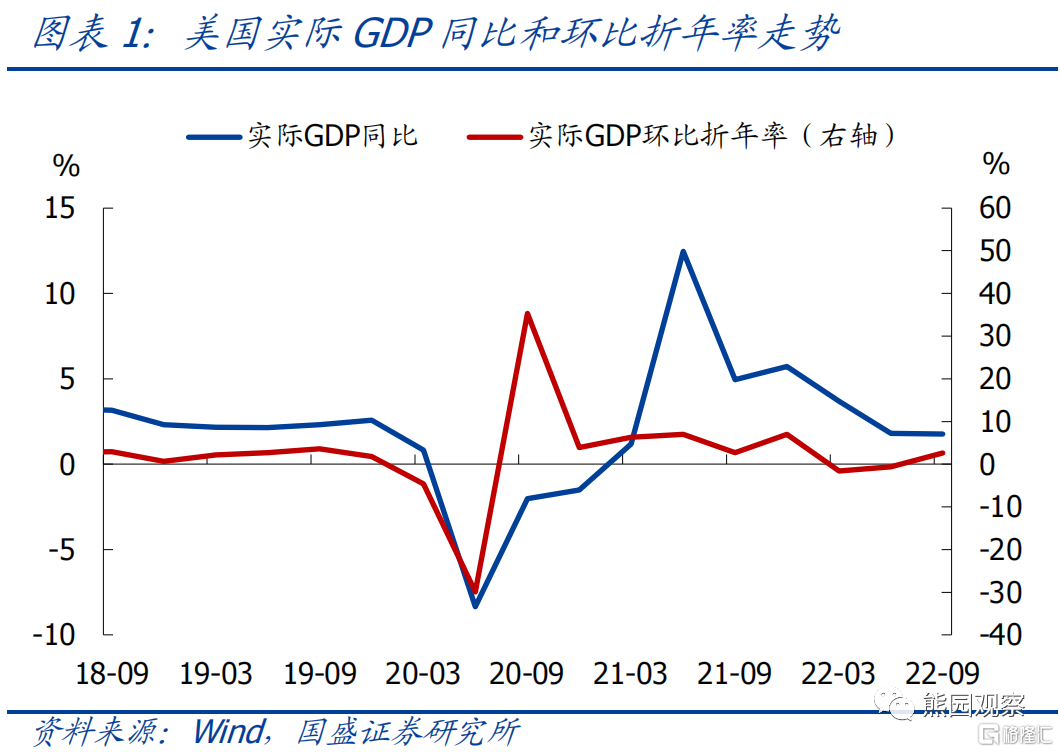

>整体表现:美国三季度实际GDP环比折年率2.6%,高于预期值2.4%和前值-0.6%,在连续两个季度环比负增后重新回正;三季度实际GDP同比1.8%,高于预期值1.6%,与前值持平,是2021Q1后的最低水平,并且低于2000年至今的均值2.0%。

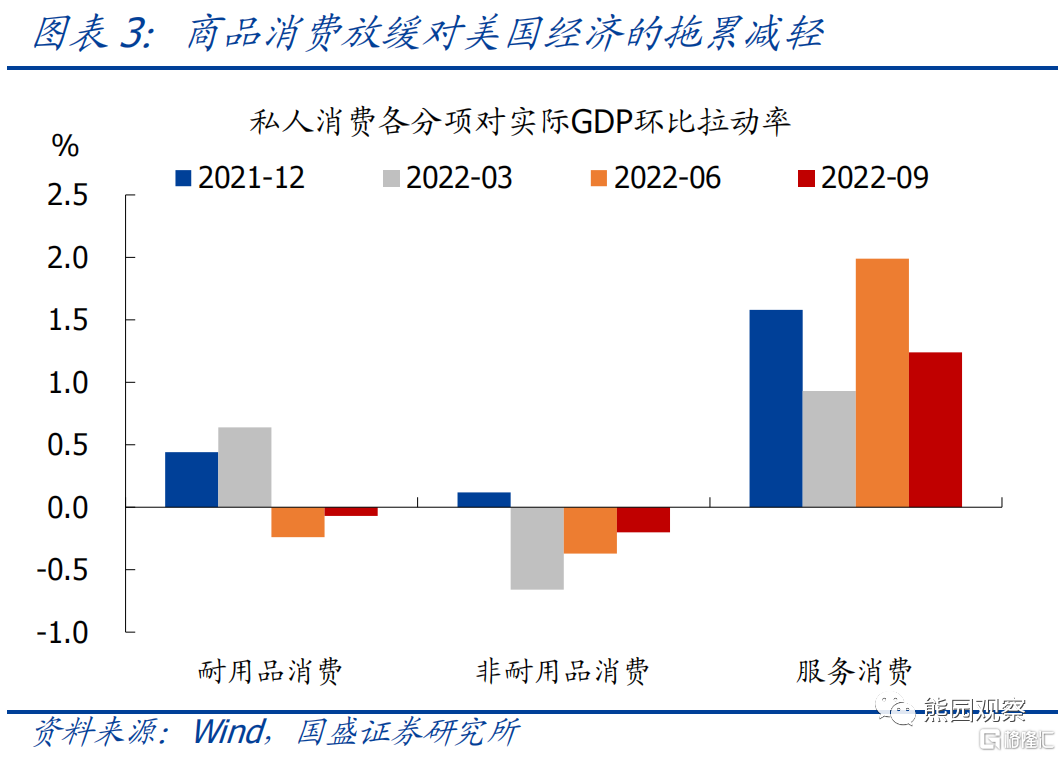

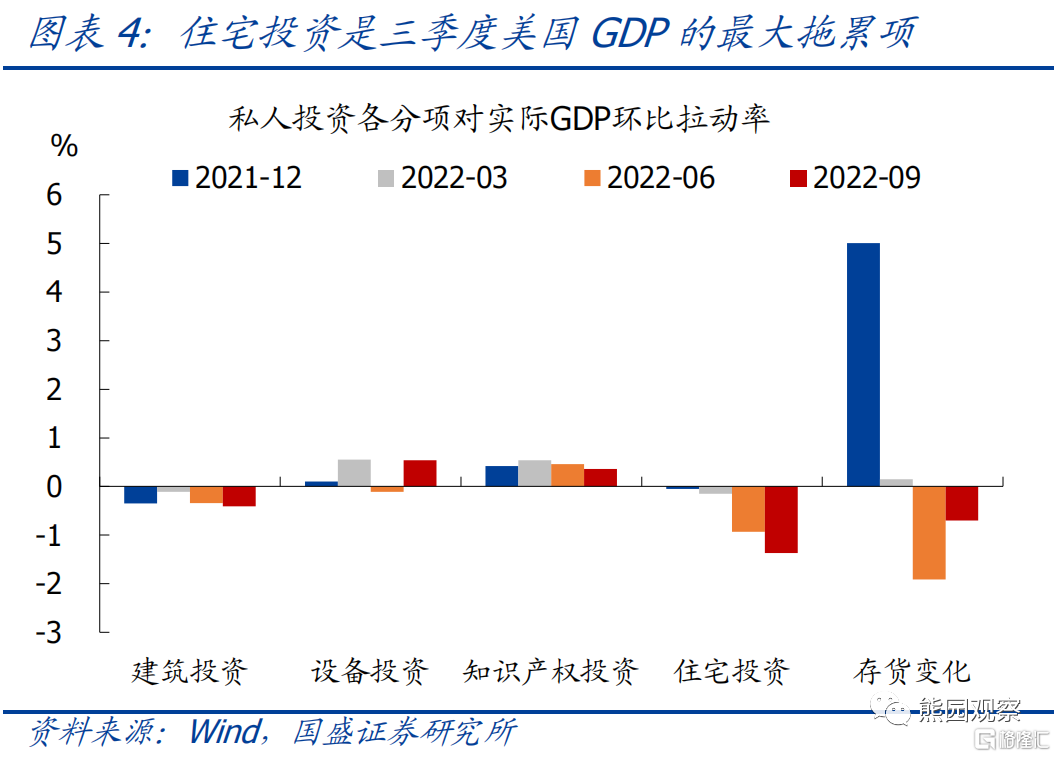

>分项表现:三季度美国私人消费、私人投资、政府支出、净出口对实际GDP的环比拉动率分别为1.0%、-1.6%、0.4%、2.8%,与上个季度的差异分别为-0.4%、+1.2%、+0.7%、+1.6%。从细分项看,私人消费各分项对实际GDP的环比拉动率分别为:耐用品-0.1%、非耐用品-0.2%、服务1.2%;私人投资各分项对实际GDP的环比拉动率分别为:建筑-0.4%、设备0.5%、知识产权0.4%、住宅-1.4%、库存变化-0.7%。因此,美国三季度GDP主要拉动项是净出口和服务消费,二者合计拉动4个百分点;主要拖累项是住宅投资和库存变化,二者合计拖累2.1个百分点。值得注意的是,三季度美国实际贸易逆差减少1566亿美元,其中实际出口金额增长863亿美元,实际进口金额下降703亿美元,因此净出口对GDP的高拉动很大程度上是由于进口大幅下降,效果类似“衰退式顺差”,这反映出实际经济动能依然较弱。若剔除掉净出口,Q3实际GDP环比折年率仅为-0.2%,Q1和Q2分别为1.5%、-1.8%。

2、美国GDP数据公布后,美股和美债收益率小幅走低,加息预期小幅降温。

>大类资产表现:本次GDP数据公布后,美股和美债收益率持续走低,美元指数震荡上行,黄金持续波动。截至当日收盘,标普500、纳斯达克指数分别下跌0.6%、1.6%,道琼斯指数上涨0.6%;10Y美债收益率下行9bp至3.92%;美元指数上涨0.8%至110.6;现货黄金价格下跌0.1%至1663.1美元/盎司。需注意的是,美国GDP公布的前15分钟,欧洲央行10月议息会议决定加息75bp,但整体表态偏鸽派,这也在很大程度上影响了资产价格表现以及美联储加息预期变化。

>加息预期变化:利率期货数据显示,GDP数据公布后,市场对11月和12月的加息预期变化不大,即11月加75bp、12月加50bp,但对后续的加息预期有小幅降温。GDP公布前,市场预期最后一次加息在明年3月,峰值利率在4.9%左右,明年下半年大概率只降息25bp;GDP公布后,市场预期明年2月就会是最后一次加息,峰值利率在4.7%左右,并且明年下半年大概率会降息50bp。

3、美国消费仍有韧性,但企业债风险较高,可能在明年上半年发生温和衰退。

>消费的韧性:过去两年的财政刺激,导致美国居民积累了大量储蓄,根据我们统计,截至8月,美国居民超额储蓄总计约为1.5万亿美元,占2021年全年名义GDP的比重约为6.4%,按照当前的下降速度,这些超额储蓄还要20个月左右才能耗尽,这意味着后续消费放缓的斜率不会太陡峭。除此之外,美国居民部门资产负债表状况十分健康,就业市场依然维持强劲,均会对消费形成支撑。

>企业债风险:随着经济放缓、货币政策收紧,美国企业信用状况已持续恶化,截至10月末,BBB级企业债期权调整利差(OAS)达2.1%,已升至2008年和2001年危机前的水平。与此同时,年初以来,美国企业债累计违约规模已达217亿美元,是去年全年违约规模的5.5倍,并且近几个月有加速爆发的迹象。

>衰退的判断:重申前期观点:随着企业债务风险释放,美国经济衰退基本不可避免;但由于居民和金融部门十分健康,本次衰退的程度大概率较为温和。时点方面,我们构建的景气指标模型显示,可能会在明年3月前后发生衰退。美联储大概率在明年初停止加息,并在明年下半年重新降息,11月是观察美联储是否转向的关键窗口。

风险提示:美国通胀、美联储货币政策、地缘冲突等超预期演化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员