海外经验来看,“转按揭”是政府提振经济的政策选项之一。以美国、日本为例,当地产景气度低、居民收入压力较大的阶段,政府通过出台相关政策置换存量房贷,缓解地产相关风险,降低居民支出压力,进而稳定经济。

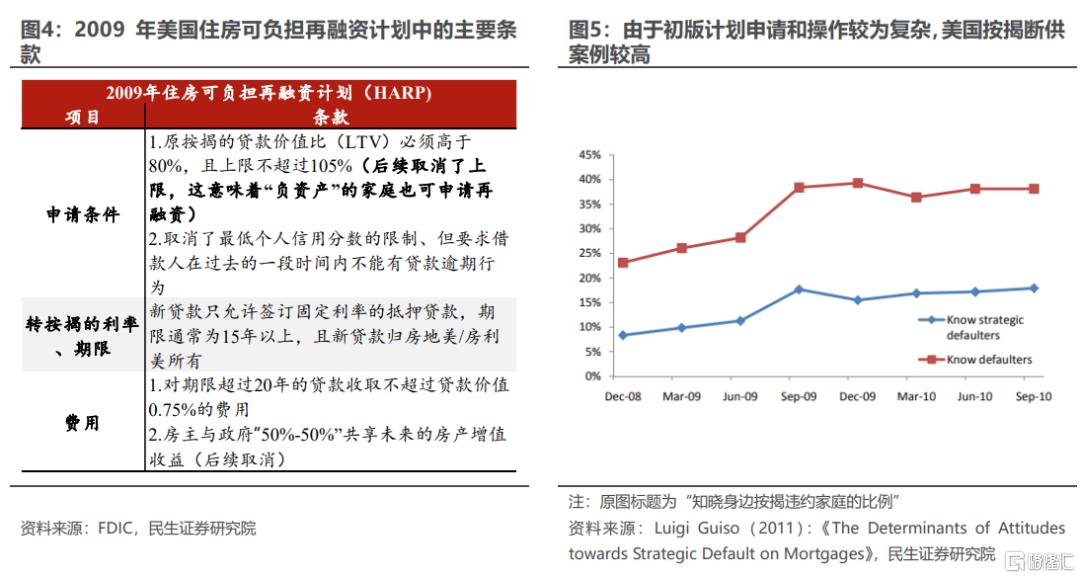

但值得注意的是,海外转按揭政策实施过程中不仅依靠居民和银行,更依赖政府参与和主导。由于转按揭涉及到银行、居民等多个部门,海外在实施转按揭政策时,政府会先设立一个特定目的主体,用于收购存量房贷,再由该主体给居民提供新的贷款,这样既保证了商业银行的资产负债表的健康,也保证了按揭政策实施的范围和效果。

美国的经验:历史上两度推出转按揭政策,均由政府主导

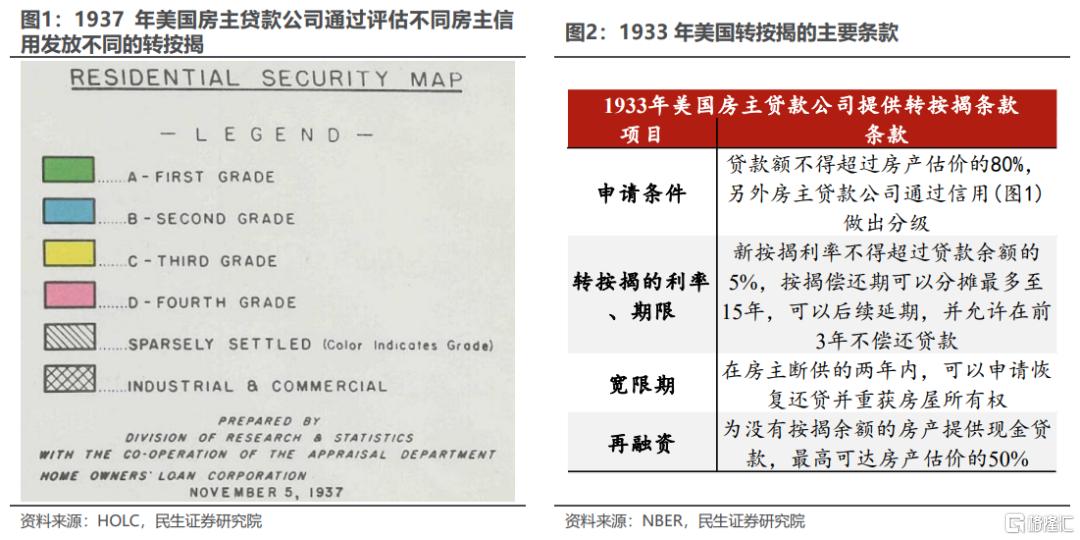

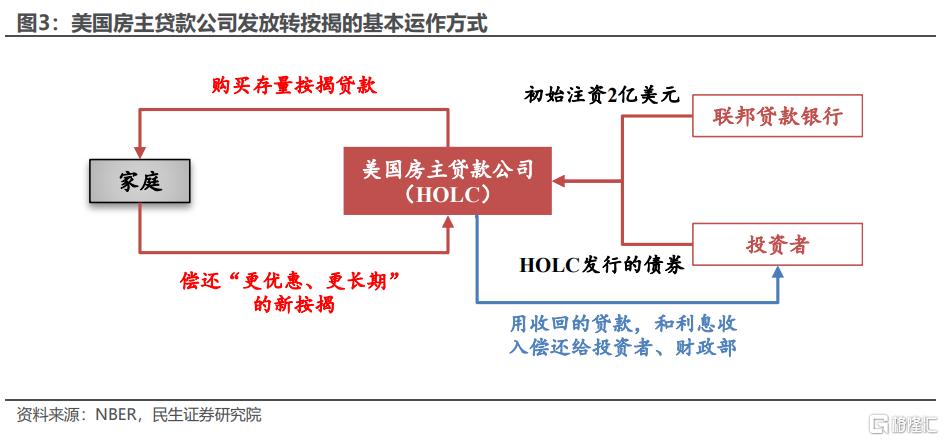

• 第一段是1930s美国经济大萧条期间。罗斯福政府推出了《1933房主再融资法案》(Home Owners' Loan Act of 1933),政府成立了房主贷款公司(HOLC)旨在向房主提供“更优惠、更长期”的按揭再融资。

“政府出钱”是主要手段。房主贷款公司在联邦贷款银行(联邦住房金融局的前身)的基础上成立,其初始资本为财政部提供的2亿美元。同时房主贷款公司获准发行不超过20美元的自有债券,用于现金销售或者交换住房抵押贷款,债券最长期限为18年,由美国政府担保。

转按揭项目最终以“小幅盈利”退出。在最初的三年里,房主贷款公司向100多万个家庭提供了近35亿美元的转按揭。到1950年,公司已经收回了95%以上的贷款,并通过贷款收益支付了自身的管理费用,美国政府当时预计,当房主贷款公司完全清算时,财政部将全额偿还其资本预付款,外加数百万美元的盈余。

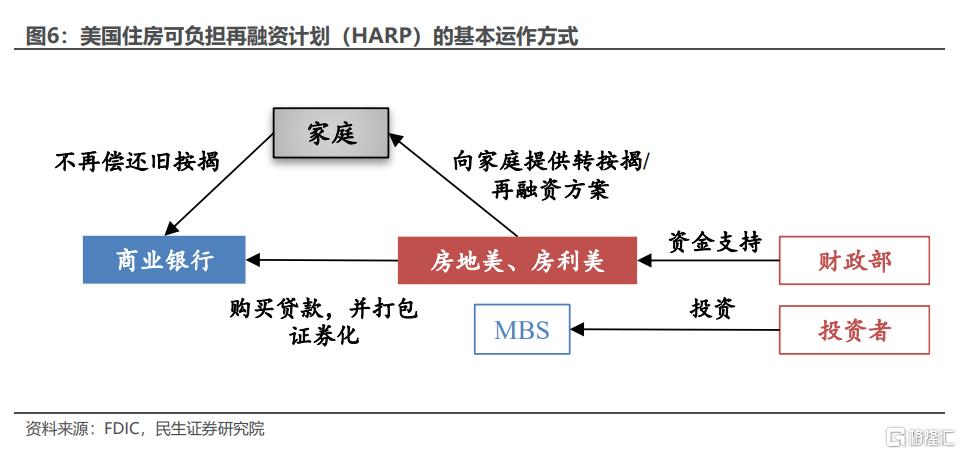

• 第二段是2008年金融危机前后,美国房地产市场面临严重压力,美国政府再度推出了转按揭相关的政策。

2008年7月美国推出《住房和经济复苏法案》(Housing and Economic Recovery Act of 2008),其中联邦住房管理局提供新贷款来置换困境家庭的住房按揭贷款。

这项转按揭方案公布之初计划实行3年,承保高达3,000亿美元的抵押贷款,预计将为约40万房主提供服务,但实际效果不佳。截至2009年2月,联邦住房管理局仅收到451份申请,批准了25笔贷款。一方面是因为政策落地较慢,错过了还贷困难家庭最需要的时间;另一方面是因为高费用、高利率,以及需要分给政府一半的未来房产增值收益,导致许多家庭选择直接断供。

2009年2月奥巴马政府签署了《美国复苏与再投资法案》(American Recovery and Reinvestment Act of 2009),由联邦住房管理局进一步推出了住房可负担再融资计划(HARP),向房产“资不抵债”的房主放宽再融资条件。

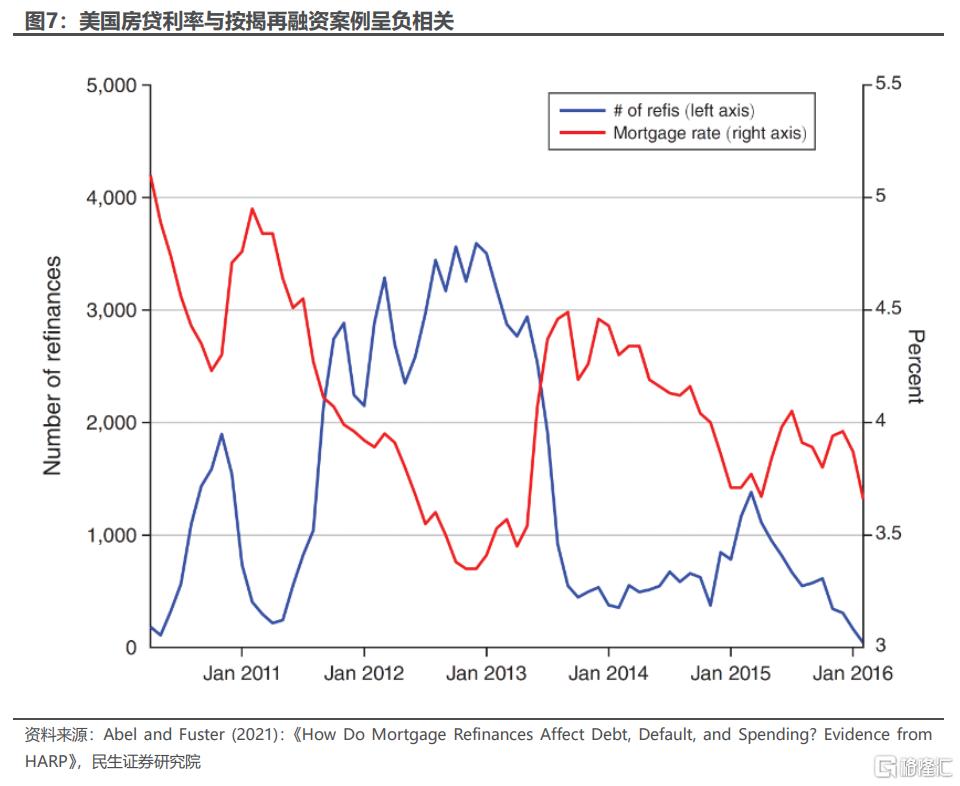

计划实施初期,由于“抵押贷款保险”的限制,许多房主在向原贷款人进行再融资时遇到了困难,不过随着计划每年由国会更新,按揭再融资的阻碍逐渐打通,并在金融危机后逐渐增加规模,2009年直至2018年该计划终止期间,近350万户家庭利用HARP再融资来降低利率或降低抵押贷款的负担。

由于HARP较好的政策效果,美国至今依然有存续的“类HARP”的再融资政策。截至2022年第四季度,美国有120万笔抵押贷款处于负资产状态,他们可通过“两房”各自的救济政策进行再融资,但申请资格较HARP有所收紧。

日本的经验:转按揭政策成本较高,主要依靠合同条款创新

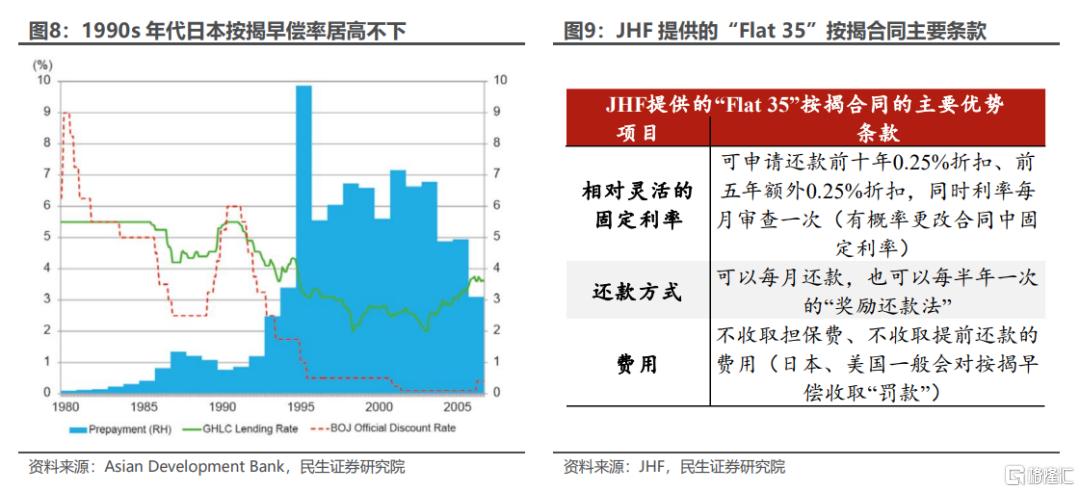

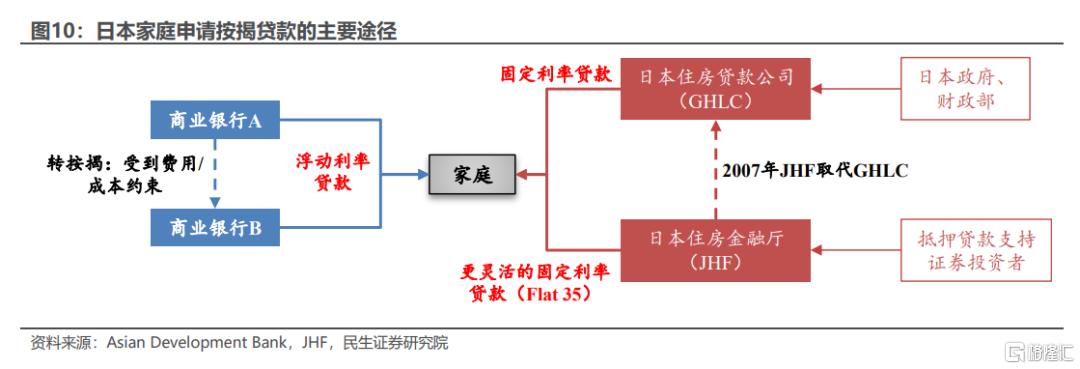

• 1950年后日本财政部注资的日本住房贷款公司(GHLC)向大量日本居民提供了房屋及按揭贷款。1990s日本地产泡沫破灭后,日本央行大幅下调政策利率。但由于许多日本家庭与住房贷款公司签订了固定利率按揭合同,且政府缺乏如上述美国较好的转按揭措施,按揭早偿现象居高不下。

2007年日本住房金融厅(JHF)取代了亏损的住房贷款公司,继续向家庭提供长期、固定利率的按揭贷款,但优化创新了合同条款,例如“Flat 35”,旨在帮助居民更从容地应对利率变动或偿债困难。

日本家庭也可与商业银行、信用合作社签订浮动利率按揭合同,同时理论上可以在不同银行之间转按揭,寻求节省利息、调整期限。但由于产权转让、估价、以及按揭保险产生的费用,日本住房转按揭的成本较高,因此在现实中的实践较少。

风险提示:海外环境与国内不同,政策可能不可比;历史经验不代表未来。

注:本文来自民生证券发布的《“转按揭”的海外经验》;分析师:吴彬 李潇宇

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员