媒体营造了黄金市场多空对决信息

桥水狂卖央行劲增

英伟达带领纳斯达克蹦极

2024年09月04日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

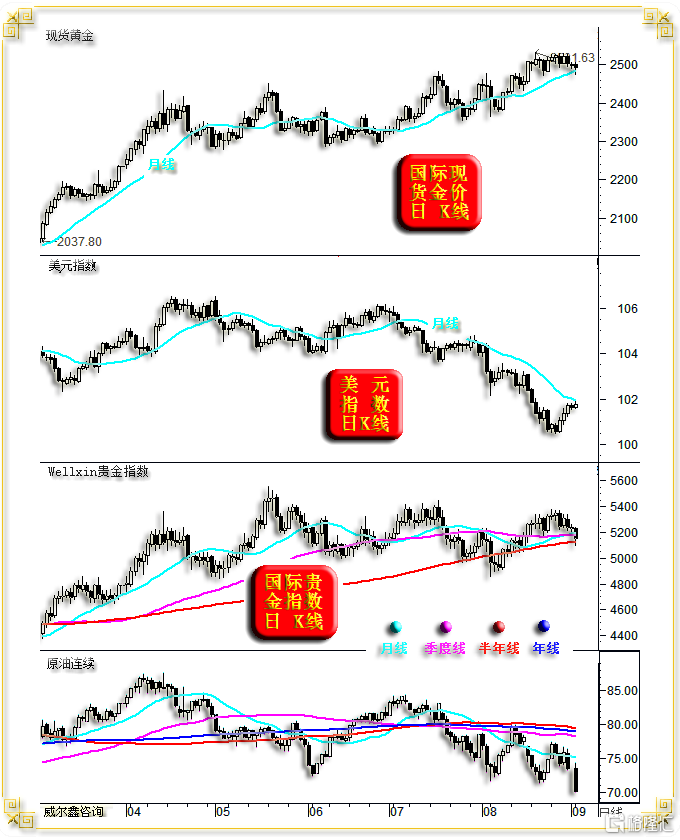

周二国际现货金价以2500.12美元开盘,最高上试2506.18美元,最低下探2473.4美元,报收2492.99美元,下跌6.26美元,跌幅0.25%,日K线呈震荡回软小阴线。

周二美元指数以101.62点开盘,最高上试101.91点,最低下探101.57点,报收101.75点,上涨120点,涨幅0.12%,日K线呈震荡反弹小阳线。

周二well**n贵金指数以5225.89点开盘,最高上试5235.88点,最低下探5099.13点,报收5153.25点,下跌71.71点,跌幅1.37%,日K线呈震荡下行中阴线。

周二:

国际现货银价下跌1.61%,报收28.04美元;

国际现货铂金价格下跌2.47%,报收907.15美元;

国际现货钯金价格下跌3.58%,报收943.75美元;

NYMEX原油价格下跌4.66%,报收70.22美元;

伦铜下跌2.49%,报收8988美元;

伦铝下跌0.35%,报收2415.5美元;

伦锌上涨0.56%,报收2849.5美元;

伦镍下跌1.14%,报收16480美元;

伦锡下跌1.2%,报收30900美元;

伦铅上涨0.15%,报收2065美元;

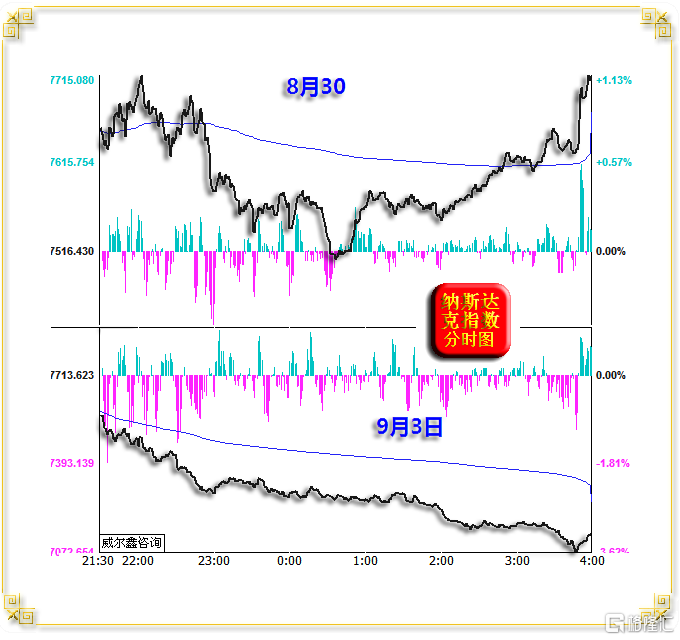

美股道琼斯指数下跌1.51%,纳斯达克指数下跌3.26%,标准普尔下跌2.12%。

周二市场波动有很强“情绪”成分,市场风险厌恶情绪较重。

就贵金属市场观察,商品属性最弱、金融属性最强的金价跌幅最小,商品属性最强的钯铂金价跌幅最大。

其它商品市场,基本金属虽然顺应市场风险厌恶普跌,但总体跌幅不大,或与近月总体下跌较透有关。周二国际原油价格表现“独特”,成为大宗商品市场中被刻意打压而跌幅较大的品种。

就油价日K线形态观察,在技术“死蜘蛛”效应冲击下,油价创出年内新低,且看似破位下行动能充足。

就大宗商品市场表现观察,确实有基于经济衰退预期的运行特征。商品金属因为近月跌幅较大而看似抗跌。原油作为工业血液,通胀之母,当前价格并不高,且两年来的回调比商品金属更彻底,但欧美依然“痛恨”当前油价定位,认为油价“太高”,这是因为当前欧美绝对通胀水平依然高企,且美国原油战略库存处于40年低位水平,急需在有利位置回补库存,故有刻意利用市场预期打压油价,即助降通胀,亦助补国家战略库存的双重目的。

周二无论美元,还是金价,甚至贵金属,实际上都在考验、冲击、测试月线作用力,金价表现为支撑,美元体现为反压。贵金指数同样体现为支撑,但贵金指数月线位置叠加了半年线、季度线共振作用力,进而令短期、阶段支撑更强。

周二美股在英伟达暴跌约10%的引领下,“熊像”略显夸张,这一定程度上是8月30日美股刻意通过大型科技股“画月K线”后回吐形成的恶果:

8月末“尾盘”,美股刻意通过科技科、银行股拉抬股指美化月线收高,使得七八月美股出现“见顶异象”,异象“症状”详见笔者8月31日文章“美股再现罕见异象 结合巴菲特持续卖出行为思考 远离美股 远离美国金融资产吧”威尔鑫时评·׀美股再现罕见异象 结合巴菲特持续卖出行为思考 远离美股 远离美国金融资产吧分析。美股9月开篇重挫,纳斯达克指数大幅下跌3.26%。

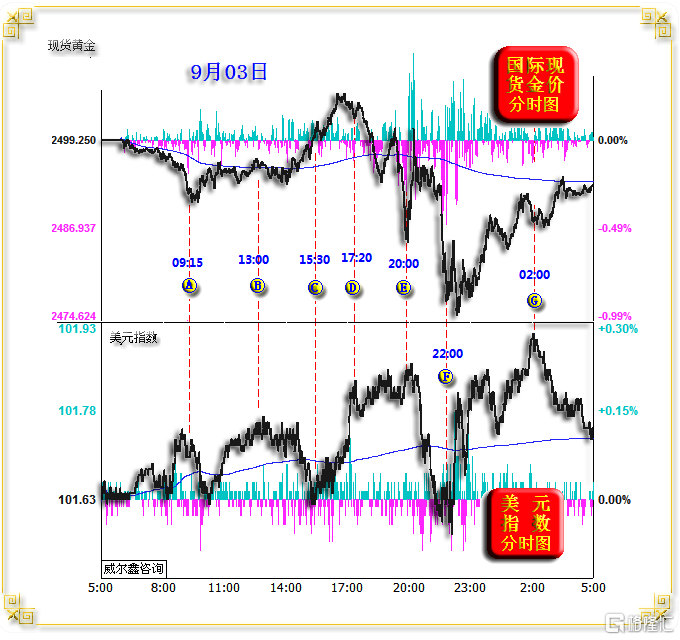

周二金价虽然一度下跌约1%,然结合美元盘口观察,周二金价的下跌过程有很大情绪性因素:

在17点20分前的亚洲盘面与欧洲初盘,金市盘口总体与美元指数反向波动,且体现出一定强势韧性。CD区间,即北京时间15点30分至17点20分之间,金价无视美元盘口强势而走强。

但DE区间的欧洲交易时间上半段,以及EF区间的美盘初段,金价在美元高位震荡后的回软过程中大幅下跌,彰显相对于美元表现指引的关联弱势。

22点后,美股下跌且跌幅不断放大,刺激避险情绪关注黄金,金价无视美元强势而转强。

周二金价、美元的盘口关联度并不高。进入美盘后,黄金在美股下跌过程中的避险需求韧性显而易见。

美盘前的黄金市场为何总体承压,我认为桥水(中国)狂卖黄金ETF的报道对当日金市一度构成较大负面影响。消息显示:今年上半年,全球对冲基金巨头桥水至少卖出2760万份易方达黄金ETF。

报道进一步显示:桥水卖出黄金ETF的时机,似乎正是在金价迭创历史新高,黄金市场“人声鼎沸”时。这潜意识传达出当大众在黄金市场中继续贪婪时,桥水展现了“恐惧”性卖出的智慧。

我认为报道夸大了桥水(中国)卖出黄金ETF的利空。首先,这仅仅是桥水中国的市场行为。其次,中国黄金ETF的总规模很小,总计也才60-70吨左右。桥水中国2760万份易方达黄金ETF,就276公斤(1份ETF的黄金对应0.01克),总价值也就一亿元人民币多一点,相较于全球最大黄金ETF-SPDR的持仓变化,简直微不足道。媒体与市场的反应显然过度了。

而来自世界黄金协会的消息显示,7月全球央行黄金购买量倍增。世界黄金协会(WGC)欧洲、中东和非洲地区高级分析师Krishan Gopaul表示,尽管金价创下历史新高,但7月份全球各国央行的净购买量翻了一番多,达到37吨。在WGC的最新报告中,Gopaul指出,几个月来,各国央行继续囤积黄金。他表示:“虽然随着黄金价格继续反弹并迭创历史新高,各国央行报告的黄金需求整体水平已经降温,但仍然保持积极势头。这一趋势在7月份继续,因为从国际货币基金组织(IMF)和公开数据报告来看,全球央行的官方黄金储备净增加了37吨,是自1月增加45吨以来的最高月度增量,环比涨幅高达206%。

周二,你受到桥水(中国)“狂卖”276公斤黄金的消息影响了吗?如何看待全球央行在7月的37吨净购金规模呢?面对市场信息,我们该如何懂得区分芝麻与西瓜?!冷静一些,细心梳理信息,有助于规避认知陷阱。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员