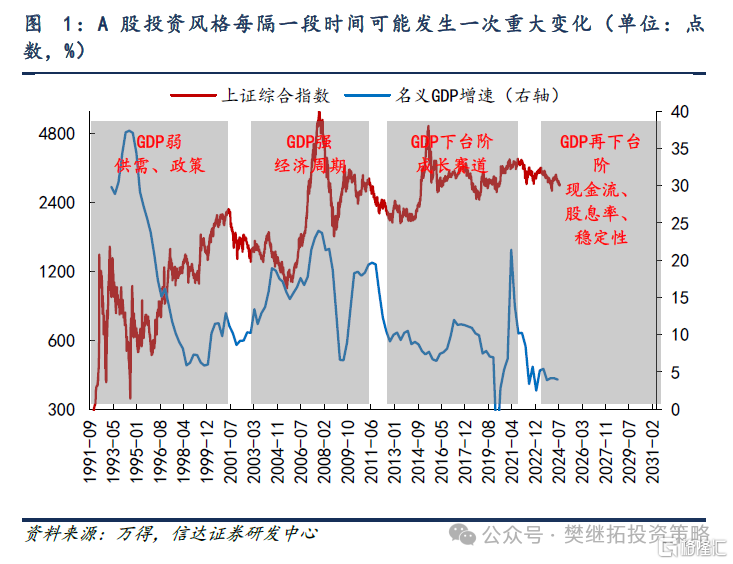

历史上,A股主流投资风格每隔一段时间可能会发生一次较为重大的变化。(1)1990-2000年,投资者更关注供需和政策。背后主要原因是,当时上交所和深交所刚成立,股市扩容是第一要务,供需政策对股市整体影响更大。而且1995年之后GDP明显偏弱,整体盈利也不是很强。(2)2002年-2011年,投资方法关注盈利,而且更关注自上而下宏观驱动的盈利。由于国内经济进入稳定快速增长期,GDP增速快速回升,大部分行业景气度大幅上行。政策层面股权分置改革,理顺了大小股东的利益关系,让股市定价回归到了关注盈利。(3)2012年-2021年,投资者更关注成长产业的Alpha。由于经济增长中枢下台阶,国内经济的主要动力来自消费升级和结构转型,产业投资越来越重要。而且创业板、科创板、新三板等陆续扩容,也让成长股更容易成长起来。综上,能够看到,一旦GDP中枢发生系统性的变化、政策关注的重点出现转移,则股市投资方法、投资风格可能会出现长期的主流投资方法变化。最近两年,GDP中枢(特别是房地产)再次出现较大变化,政策上新国九条的侧重点也有很多变化。由此导致最近2年的投资风格变化可能是长期的。如果出现长期的主流投资方法变化,股市可能会出现时间更长更难熬的低迷期,2001-2005年和2011-2014年Q2是A股之前最长的两段持续低迷期,恰好也是投资方法较大变化的时期,期间新投资方法形成的时间早于熊市结束的时间。

(1)历史上,A股投资风格每隔一段时间可能会发生一次较为重大的变化。最早期1990-2000年,股市规模较少,专注投资的机构占比较少,大部分投资者刚开始接触股市,投资者对盈利研究较少,而且期间GDP增速在1995年之后有明显的下降,整体盈利也不是很强。投资者更多关注股市供需,特别是股市监管政策。第二个阶段是2002年-2011年,由于国内经济进入稳定快速增长期,GDP增速快速回升,大部分行业景气度大幅上行,投资者开始更关注盈利。同时以公募基金为代表的机构投资者开始出现,股市进入宏观经济周期主导的时代,投资方法关注盈利,而且更关注自上而下宏观驱动的盈利。第三个阶段是2012年-2021年,由于经济增长中枢下台阶,国内经济的主要动力来自消费升级和结构转型,产业投资越来越重要。从2021年开始,国内的经济中枢再次面临变化,全球通胀和利率环境也出现了中枢变化。所有这些变化导致2022年以来,产业赛道投资越来越难,鉴于这些变化出现在GDP(特别是房地产)增速再次变化的时候,而之前的两次长期主流投资方法变化,也都是出现在经济中枢出现较大变化的时候,我们认为,有可能这种风格的变化是比较长期的,未来很长时间现金流、股息率、稳定性可能都会是比较重要的。

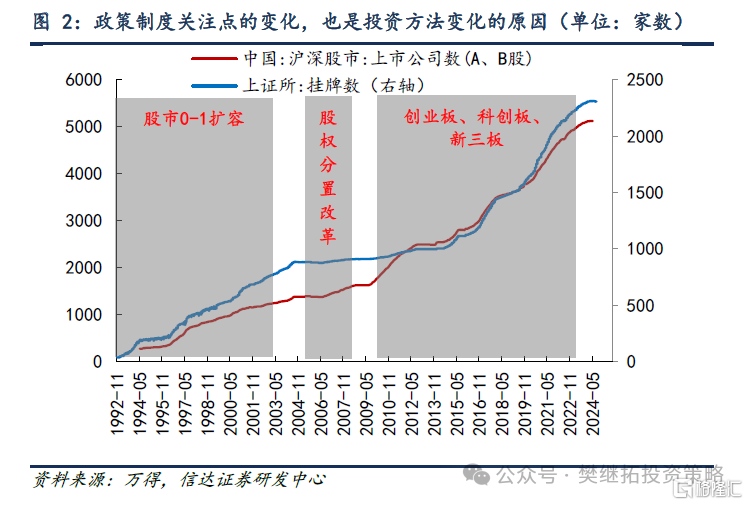

(2)经济环境是风格形成的最重要原因,政策、制度和投资者结构变化也是投资方法变化的重要因素。1990-2000年,之所以投资者更关注供需和政策,很重要的背景是,当时上交所和深交所刚成立,股市扩容是第一要务。而扩容期间又要考虑监管配套制度的建设、吸引投资者参与,所以上市公司盈利的重要性不是很强。股市体量还比较小,股票供给或吸引投资者的政策很容易让股市供需快速变化,对市场影响比盈利更大也是正常的。股市扩容后,股市存在大量流动股和非流通股利益不一致的问题,而且2001年股市估值过度虚高,和业绩不匹配,由此导致,2001-2005年股市进入持续熊市。之后的2005-2007年,政策层面通过股权分置改革,理顺了大小股东的利益关系,让股市定价回归到了关注盈利。2010年之后,伴随着经济结构转型,为了解决部分成长行业直接融资较难的问题,创业板、科创板、新三板等陆续扩容,带来了成长股融资的增长,这种政策支持对成长股投资方法的形成也是至关重要的。2024年随着新国九条的发布,政策重心的变化可能会让二级市场的投资方法更关注分红、内生盈利的质量,也会进一步强化投资者的权益保护。

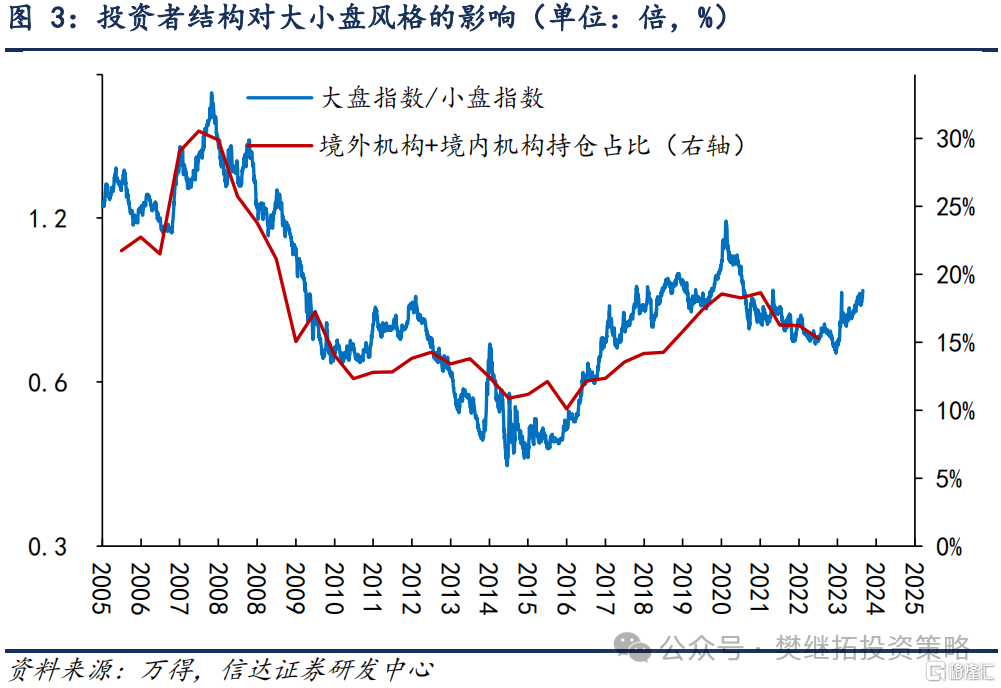

另一方面,投资者结构的变化也会对投资风格产生很大的影响。2006-2007年公募基金规模快速增长,股市中机构占比提升,市场风格偏大盘。2008-2015年,公募占比下降,流通股增加导致产业资本影响扩大,随后私募、两融规模快速成长,让市场的风格更偏向小票。2016-2021年公募和外资等机构投资者数量的增加让市场风格偏向大盘,最近1年,ETF规模逆势快速增加,也强化了红利风格。

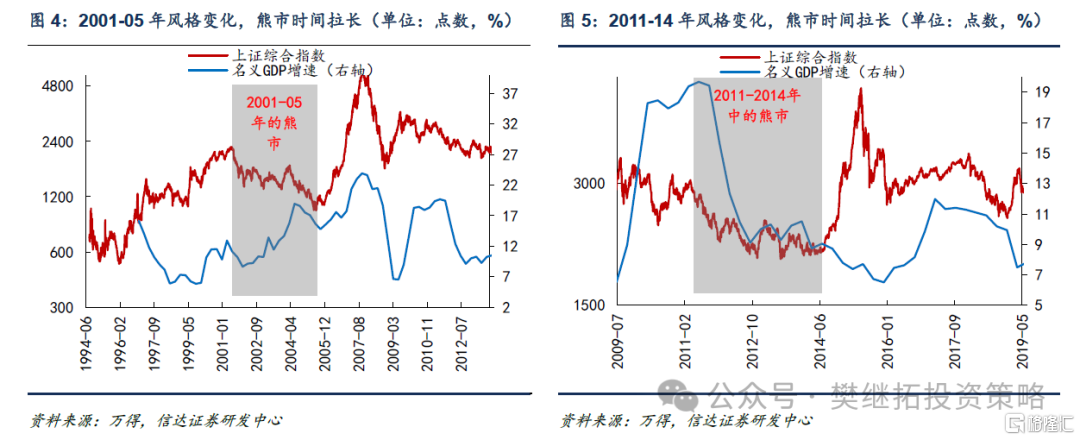

(3)之前两次较长的熊市都是出现在投资方法较大变化的阶段。几乎每一次熊市结束后,市场的领涨赛道均会出现变化,投资风格也会出现变化,但不一定是投资方法的变化。而如果出现长期的主流投资方法变化时,股市可能会出现时间更长更难熬的低迷期。2001-2005年和2011-2014年Q2是A股之前历史上较长的两段持续低迷的时间,恰好也是前文所说的经济中枢、政策制度变化导致的投资方法较大变化的时期。

同时需要注意的是,新的投资方法往往在熊市的时候已经开始演绎了。2003-2004年,股市已经开始提前演绎更关注盈利的“五朵金花”行情,而牛市直到2005年下半年才开启。2013年全年,TMT已经进入牛股频出的牛市,但上证指数依然还在震荡,直到2014年下半年才进入牛市。

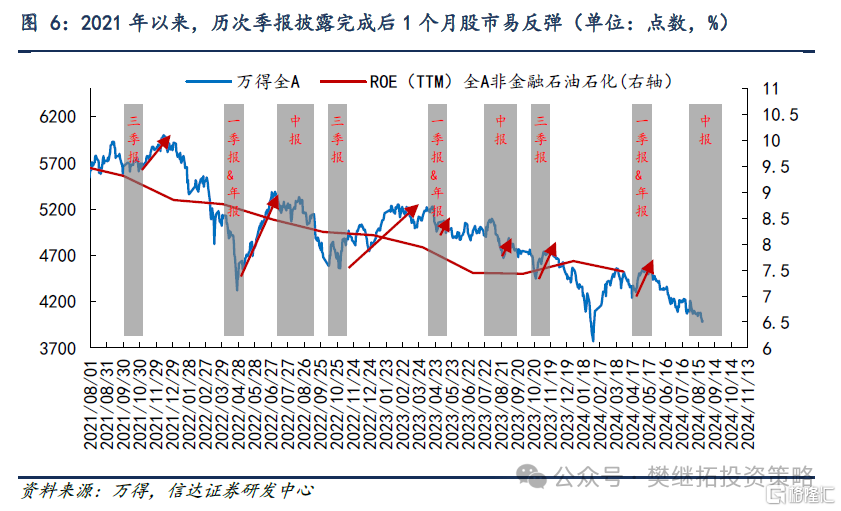

(4)短期A股策略观点:8月底开始,可能会有反弹,能否反转观察铜价和二手房销售。从2021年Q3上市公司盈利进入下行周期以来,几乎每一个季报披露期,股市都是偏弱的,但随着季报披露完成,反而比较容易出现反弹。2023年一季报和中报后反弹最弱,随后一个月市场只是进入的横盘震荡。2022年一季报和三季报后反弹较强,均出现了季度上涨。2021年三季报、2023年三季报和2024年一季报后,均出现了月度的反弹,而且反弹大多都是从季报披露末期开始。

能否反转?观察铜价和二手房销售。(1)每年Q2,经济预期通常都会有季节性下降。花旗中国经济意外指数从4月下旬开始走弱,和历年走弱的时间类似,后续观察库存周期的支撑能否让经济下滑稳住。(2)年初铜、PPI、制造业库存、全球PMI、出口等指标已经在改善了,近期有所反复。历史上经济下降到后期,经济指标大多会出现反复,甚至有时候会出现局部经济指标改善后,股市先见底,但债市和汇率市场依然偏弱的情况。如果后续出口数据和铜价能稳住,则意味着经济局部开始逐渐复苏,股市也会开启反转。

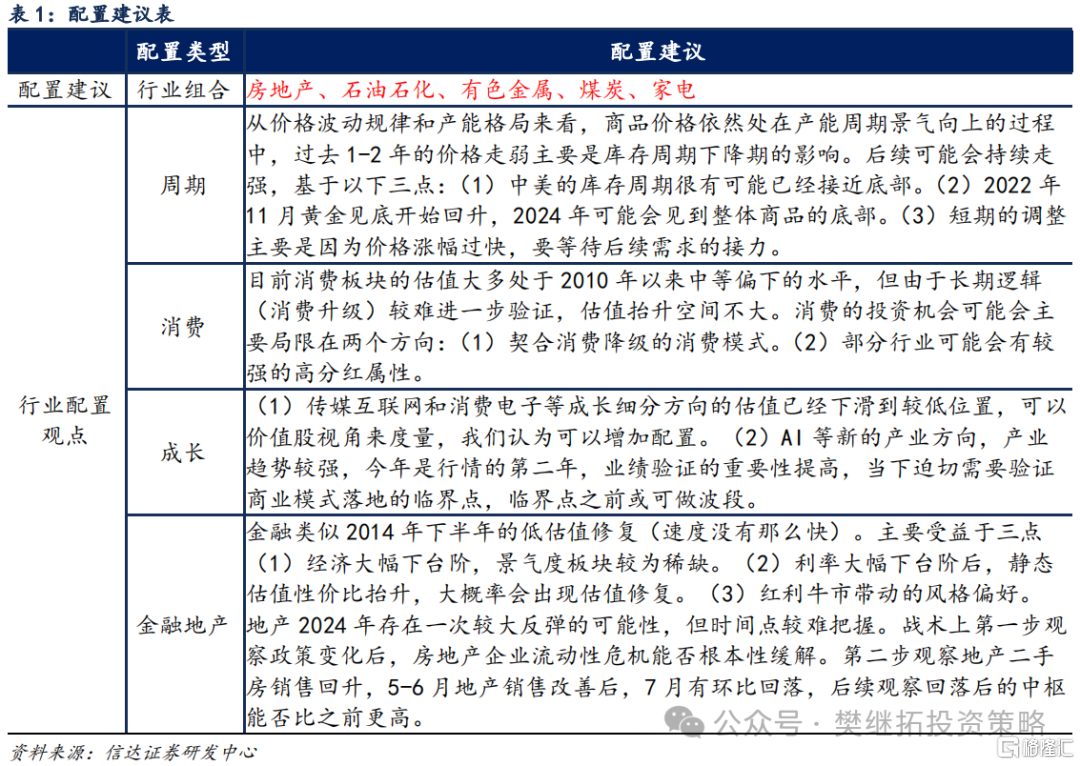

年度建议配置顺序:上游周期>传媒互联网、消费电子>出海(汽车汽零、家电)>金融地产>AI、医药&半导体&新能源>消费。大部分板块都处在库存周期的底部,传统周期股的库存周期和成长的库存周期(半导体库存周期)历史上大多是同步的,所以我们认为库存不是行业排序的核心。核心是有比库存周期更强的Alpha,或至少没有负Alpha。上游周期产能格局的Alpha会让商品价格下跌幅度可控,出海板块海外需求强的Alpha有望对冲基于特朗普政策预期产生的担心,同时考虑到估值的变化和持续3年成长股的估值收缩,部分成长股可以开始配置。

风险因素:房地产市场超预期下行,美股剧烈波动。

本报告完整版请参考信达策略团队发表的研报全文。

注:本文源自信达证券2024年8月25日报告《主流投资风格可能发生重要变化》,报告作者:樊继拓 S1500521060001 ;李畅 S1500523070001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员