文|天峰

来源|财富独角兽

经历上一轮白酒医药行情,公募行业造就了一批顶流基金经理,但随着板块轮动,一些顶流基金经理纷纷跌落神坛,基金业绩下降也令基民们很受伤。据了解,近一年万家基金旗下主动权益类产品跌幅超过40%的有6只,跌幅超过30%的16只,跌幅超过20%有约35只。

其中基金经理黄兴亮管理的产品跌幅居前,黄兴亮目前在管的基金产品业绩表现属实有些惨淡,旗下管理的基金无一翻红,近一年收益率亏损幅度普遍超过30%,其中万家自主创新混合表现最差,近1年收益率为44.15%,近3年的收益率为-59.05%。笔者还发现,刘宏达旗下2只基金相互抄作业。

01

刘宏达旗下2只基金相互抄作业

据天天基金网显示,刘宏达曾任永灵通金融集团投资分析师、投资经理兼研究总监。长期从事港股研究及投资工作,自2015年开始管理港股基金产品。2017年6月加入浙商基金管理有限公司,担任基金经理,曾任浙商全景消费混合型证券投资基金基金经理。

2019年10月30日起担任浙商港股通中华交易服务预期高股息指数增强型证券投资基金基金经理。2019年6月27日至2020年12月15日担任浙商沪港深精选混合型证券投资基金的基金经理。2020年12月进入万家基金管理有限公司,现任投资研究部基金经理。现任万家瑞兴灵活配置混合型证券投资基金、万家沪港深蓝筹混合型证券投资基金的基金经理。目前累计任职6年又40天,管理的规模5.82亿元,在管基金最佳任期回报-18.50%。

(数据来源于天天基金网 截至7月2日)

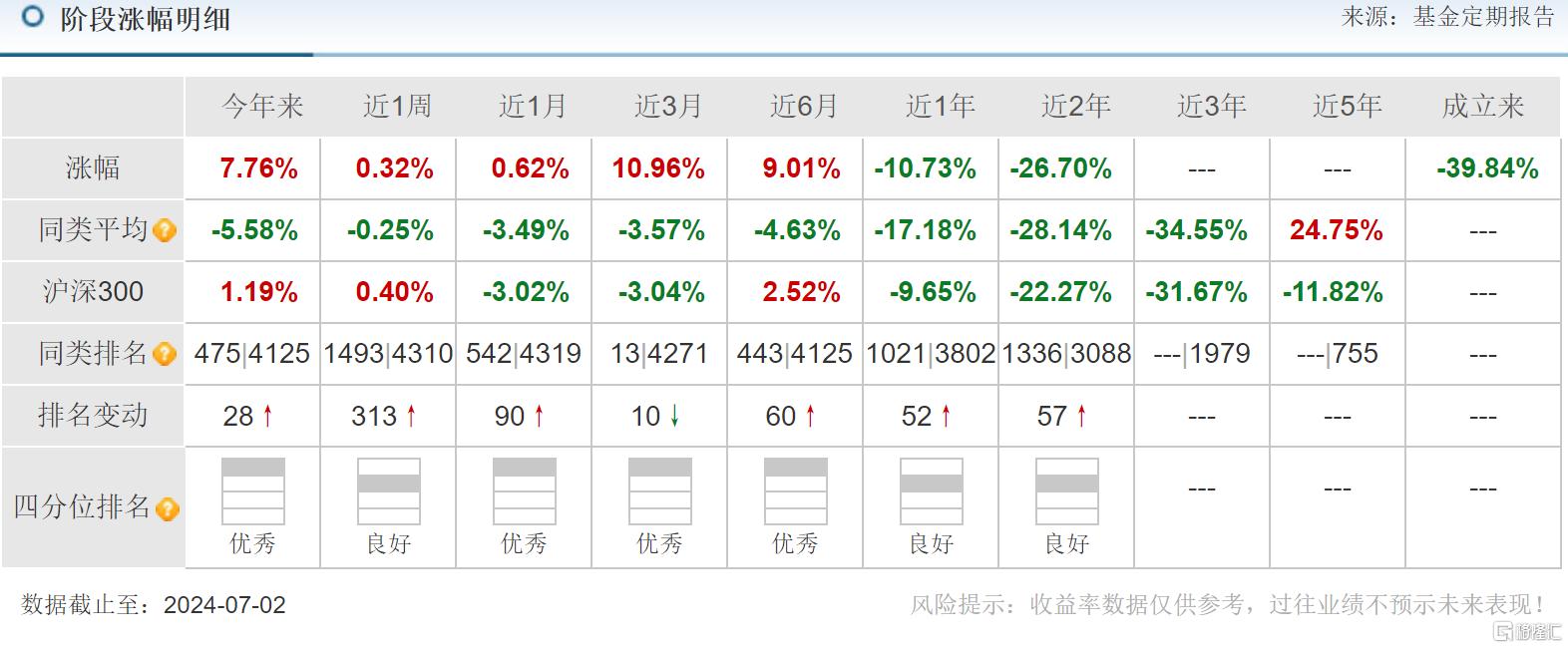

笔者发现,刘宏达旗下基金中万家沪港深蓝筹混合A业绩不太理想。据天天基金网显示,万家沪港深蓝筹混合A成立于2021年11月1日,目前规模2.66亿元。截至7月2日基金单位净值0.6016,自基金成立来收益率-39.84%,今年来收益率7.76%,近3月来收益率10.96%,近6月来收益率9.01%,近1年来收益率-10.73%,近2年来收益率-26.70%。

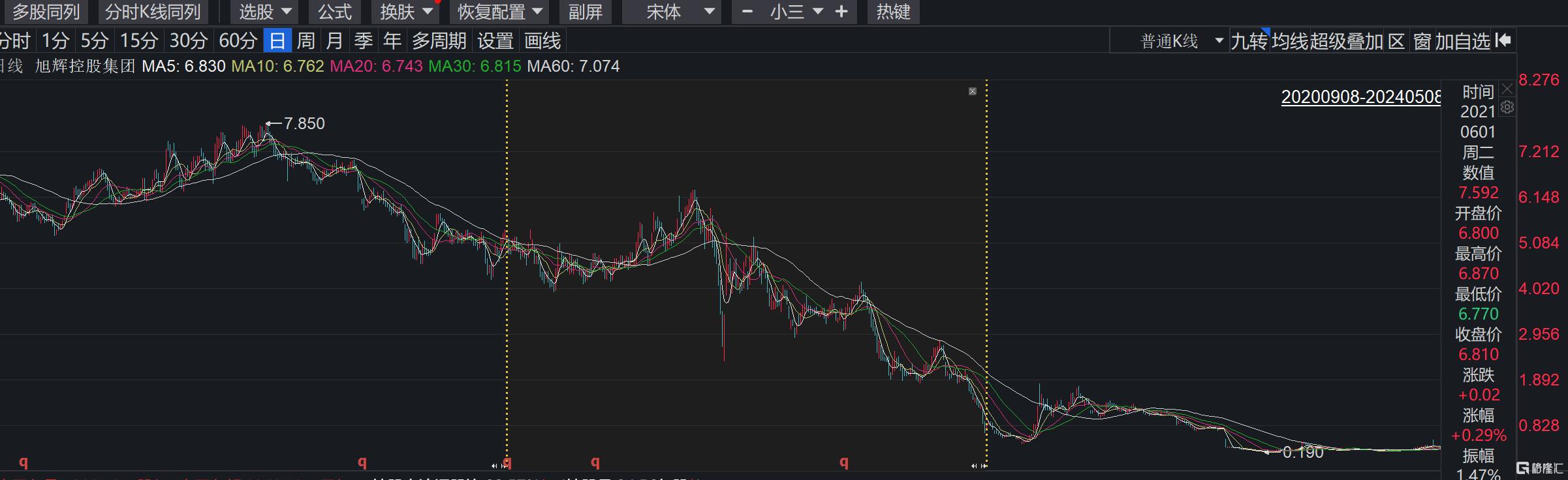

笔者发现,该基金在2021年4季度持有380.91万股的旭辉控股集团,2022年1季度持有686.91万股,2022年2季度持有714.39万股,到了2022年3季度已经没有了旭辉控股集团的持仓,在这期间从2021年10月4日-2022年9月30日股票价格下跌了84.91%。

我们可以看看2022年时的业绩,旭辉控股发布截至2022年12月31日止年度的全年业绩。公告显示,2022年,旭辉控股录得的已确认收入约为474.4亿元,按年减少56%;2022年的报表毛利约为66.2亿元,相对2021年下降68.2%。

2022年,旭辉控股的股东权益应占净亏损约为人民币130.49亿元,而于2021年的股东权益应占净利润则约为76.13亿元;股东权益应占核心净亏损约为52.02亿元,而于2021年的股东权益应占核心净利润则约为72.84亿元。

于2022年12月31日,旭辉控股土地储备总建筑面积约为4650万平方米,而应占土地储备建筑面积约为2530万平方米。

笔者还发现,该基金还在2021年4季度持有9.00万股的美团-W,2022年1季度持有16.50万股,2022年2季度持有23.72万股(前十大首位),2022年3季度持有20.00万股(前十大首位),2022年4季度持有10.30万股。到了2023年1季度已经没有了持仓,在这期间2021年10月7日-2023年3月31日股票价格下跌了38.76%。

笔者还发现,该基金在2024年1季度持有15.00万股,不过,这期间美团股票价格走势不错,在这期间美团股票价格出现上涨,在2024年1月3日-2024年6月28日股票价格上涨了38%。这样可以抵消前半段时间持仓所造成的亏损。

值得关注的是,该基金在2022年2季度持有207.10万股的越秀地产,2022年3季度持有232.10万股,2022年4季度持有162.10万股。2023年1季度持有206.10万股,2023年2季度持有195.00万股,2023年3季度持有186.00万股,2023年4季度持有186.00万股。2024年1季度已经没了持仓,该基金在2022年4月1日-2024年3月30日股票价格下跌了47%。

越秀地产此前披露的2023年财报显示,2023年公司营业收入约802.2亿元,同比上升10.8%;毛利率约为15.3%,同比下降5.1个百分点;权益持有人应占盈利约为31.9亿元,同比下降19.4%;核心净利润约为34.9亿元,同比下降17.5%。公司总资产为4011.8亿元,同比增加15.8%;现金及现金等价物及监控户存款461亿元,同比增加31.3%。

笔者还发现,该基金在2022年2季度持有70.00绿城中国,2022年3季度持有99.45万股,2022年4季度持有37.60万股。到了2023年1季度已经没有了持仓,然而,在这期间股票价格出现下跌,在2022年4月1日-2023年3月30日绿城中国股票价格下跌了28.91%。

在近1年中,该基金的下行风险为14.0925%,持平同类平均;最大回撤为31.2234%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为中。在近3年中,该基金的下行风险为-,小于同类平均;最大回撤为52.5228%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

(数据来源于天天基金网 截至7月2日)

(数据来源于天天基金网 截至7月2日)

笔者还发现,万家沪港深蓝筹混合A和万家港股通精选混合A的持股较为一致,我们先以2023年4季度为例,2只基金在腾讯控股、深圳国际、中船防务、固生堂、越秀地产、中国宏桥、康哲药业、友邦保险,2只基金有8只持股一致。到了2024年1季度,2只基金在中船防务、中国海洋石油、巨子生物、美团-W、紫金矿业、深圳国际、中国石油股份,2只基金有7只股票是一致的。

基金相互抄作业,持股同质化有可能放大市场波动,基金的同质化极有可能放大了市场的波动。市场能不能逐步降低其波动性,基金的同质化对于降低波动性是一个非常大的障碍。笔者发现,如果买的时候大家都在买,卖的时候一起卖,而看到基金有很多的名字,但是实际上基本投资风格和投资特点都随着市场形势的变化而变化,这最终也只是是千人一面。

持股同质化也会导致基金净值集体缩水,如果随着市场估值水平的不断推高,系统性风险的压力导致业绩优良的基金重仓股也呈现杀跌走势,“不怕看不准,就怕跑得慢”的潜规则势必引发基金间的相互厮杀,从而导致股票的大幅下跌以及基金净值的集体缩水。

02

黄兴亮重仓持有卓胜微

证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,提升投资者长期回报。督促行业机构强化服务理念,持续优化投资者服务,严格落实投资者适当性制度,健全投资者保护机制,切实提高投资者获得感和满意度,持续维护好社会公众对行业的信任与信心。

考察一家基金公司赚钱能力的关键指标之一还是主动权益产品业绩,而主动权益产品中,头部基金经理的业绩表现又决定着该公司当下和未来对投资人的吸引力及潜在规模。从这个维度看的话,万家基金旗下一些基金的业绩并不理想,不仅存在刘宏达旗下2只基金相互抄作业的问题,而且黄兴亮旗下基金也深陷亏损泥潭。

(数据来源于天天基金网 截至7月2日)

谈到万家基金,尽管刘宏达的业绩不太理想,但毕竟基金规模不大,其实,黄兴亮的旗下基金的业绩是外界最为关注的,不过,这次笔者先不展开写,4月份刚写完黄兴亮的业绩分析,计划相隔几个月,再回头看看业绩亏损是否有所缩小。

这次先看看黄兴亮旗下的万家创业板2年定期开放混合A (161914)业绩,该基金成立于2020年8月14日,该基金目前规模5.9亿元。截至7月2日基金单位净值0.5310,该基金一直由黄兴亮单独管理,自成立来收益率-46.90%,今年来收益率-26.61%,近1月来收益率-9.57%,近6月来收益率-25.22%,近1年来收益率-39.92%,近2年来收益率-41.03%,近3年来收益率-55.28%。

(数据来源于天天基金网 截至7月2日)

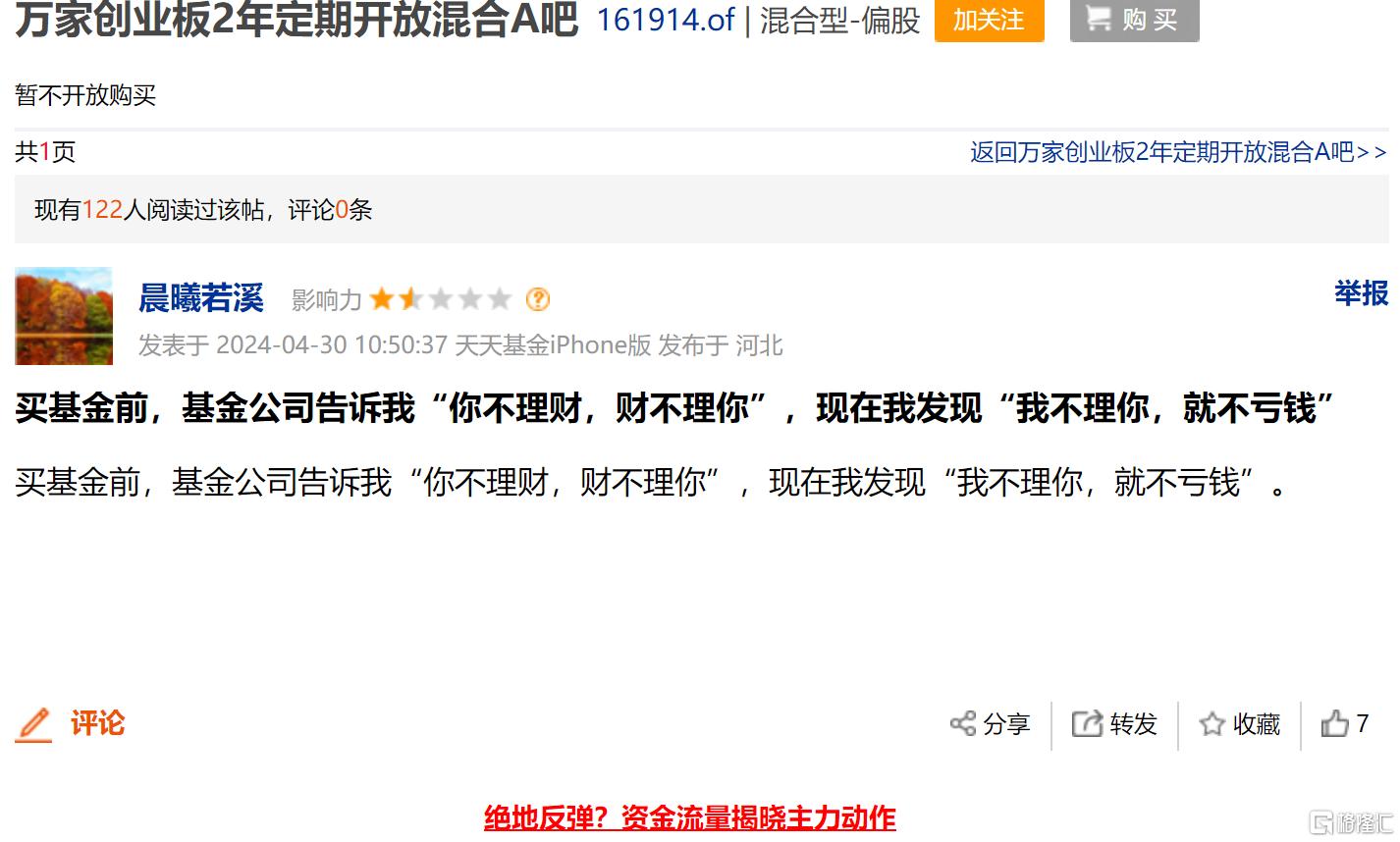

基金业绩亏损,有基民表示,买基金前,基金公司告诉我“你不理财,财不理你”,现在我发现“我不理你,就不亏钱”。也有基民表示,每次打开你心头有一万匹羊驼跑过,基金经理有没有自购,基金公司有没有自购,是不是已经摆烂。甚至有基民表示,发行四年了,亏损百分之40,严重跑输大盘,闭着眼买股票也不至于这样,肯定有利益输送。

笔者发现,黄兴亮旗下基金也在2020年4季度持有该股票14.88万股的卓胜微,2021年1季度持有16.66万股,2021年2季度持有26.66万股,到了2021年3季度已经没了持仓,不过,这期价持股的涨跌幅是-6.83%。2021年4季度持有29.99万股,2022年1季度没有了持仓,这期间从2021年10月8日-2022年3月31日卓胜微下跌了40%。

2022年2季度又持有50.00万股,到了2022年3季度持仓又被平掉了,这期间从2022年4月1日-2022年9月30日股票价格下跌了57.88%。2022年4季度又买进49.99万股,2023年1季度持有56.66万股,2023年2季度持有66.66万股,2023年3季度持有66.66万股,2023年4季度持有49.99万股,2024年1季度持有60.00万股。然而,尽管从2022年10月10日-2024年7月2日卓胜微股票价格涨跌幅-16.90%,这一轮的持股又开始出现亏损。

不过,黄兴亮的持股节奏看,差不多是从最高点跌至100元/股,股票价格一路下跌,特别是2021年、2022年下跌周期反而隔一个季度就买进卖出,没有即使止损,导致基金净值进一步亏损。令笔者疑惑的是,老黄为何如此热衷卓胜微?

据悉,2022年上半年,卓胜微的业绩已经出现下滑,营业收入与归母净利润同比下滑5.27%、25.86%,当年前三季度的归母净利润同比减少35.5%,第四季度的营收与净利润同比下滑30.48%、86.13%,盈利能力出现断崖式下滑,全年营收净利润分别同比减少20.63%、49.92%。也正是在业绩下降的过程中,蔡嵩松2022年仍“举牌”卓胜微,这是外界质疑的焦点,这次黄兴亮还大举增持60.00万股,这是觉得到底部可以抄底了吗?

卓胜微4月28日晚间发布年度业绩报告称,2023年营业收入约43.78亿元,同比增加19.05%;归属于上市公司股东的净利润约11.22亿元,同比增加4.95%;基本每股收益约2.10元,同比增加4.95%。尽管2023年业绩保持增长,但增幅并不大,而且股票价格一直在下跌,这对基金净值影响角度较大。

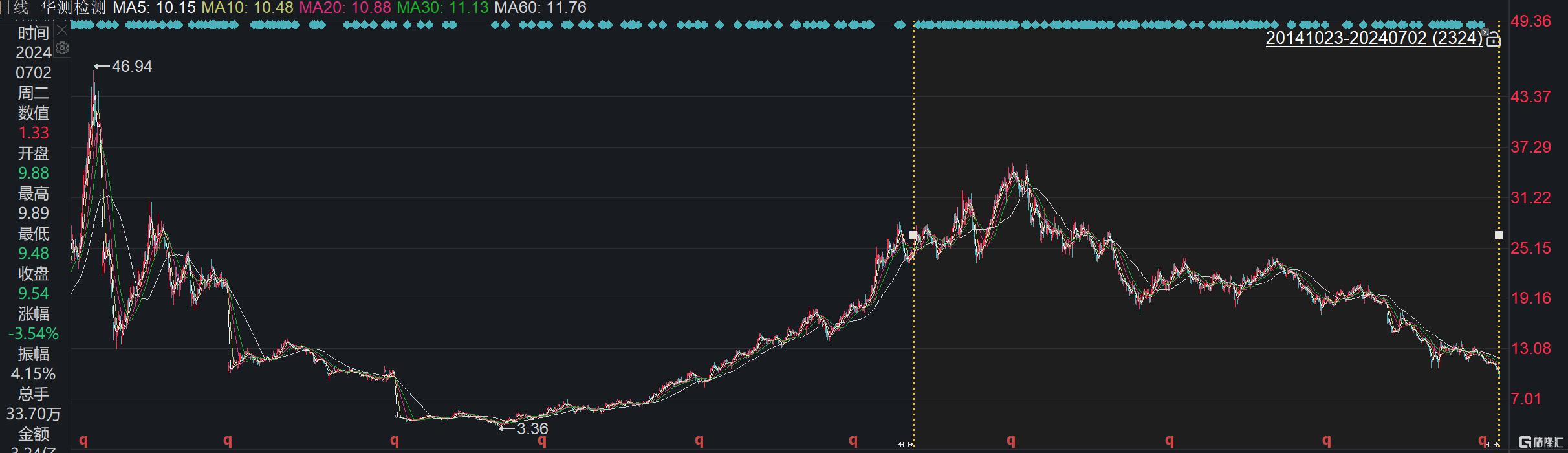

笔者还发现,黄兴亮还长期持有华测检测,其股票也是自买入之日起至今出现腰斩。该基金在2020年4季度持有550.00万股(股票价格位于26元位置买入),2021年1季度持有533.33万股,2021年2季度持有566.66万股,2021年3季度持有666.66万股(股票价格出现下跌之际,该基金选择加仓。),2021年4季度持有666.66万股。

2022年1季度709.99万股,2022年2季度持有566.66万股,2022年3季度持有366.66万股,2022年4季度持有399.99万股。2023年1季度持有399.99万股,2023年2季度持有449.99万股,2023年3季度持有399.99万股,2023年4季度持有439.99万股,2024年1季度持有500.00万股,这是又加仓的节奏。回顾一下该基金在华测检测的持股周期,从2020年10月9日-2024年7月2日华测检测股票价格下跌了60.95%,等于是从高位的每股25元下跌至了现在的每股10元左右

不过,笔者觉得,黄经理这个时点大举押注是否合适?2024年04月19日,华测检测(300012.SZ)发布2024年一季度业绩报告。公司实现营业收入11.92亿元,同比增长6.70%,实现归母净利润1.33亿元,同比下降8.12%,实现经营活动产生的现金流量净额-1.7亿元,同比持续恶化,资产负债率为22.22%,同比下降1.97个百分点。

公司销售毛利率为45.28%,同比下降1.86个百分点,实现基本每股收益0.08元,同比下降8.24%,摊薄净资产收益率为2.10%,同比下降0.48个百分点。如果2024年华测检测的业绩未能好转,估计又会令股票价格承压,这自然会对基金业绩造成影响。

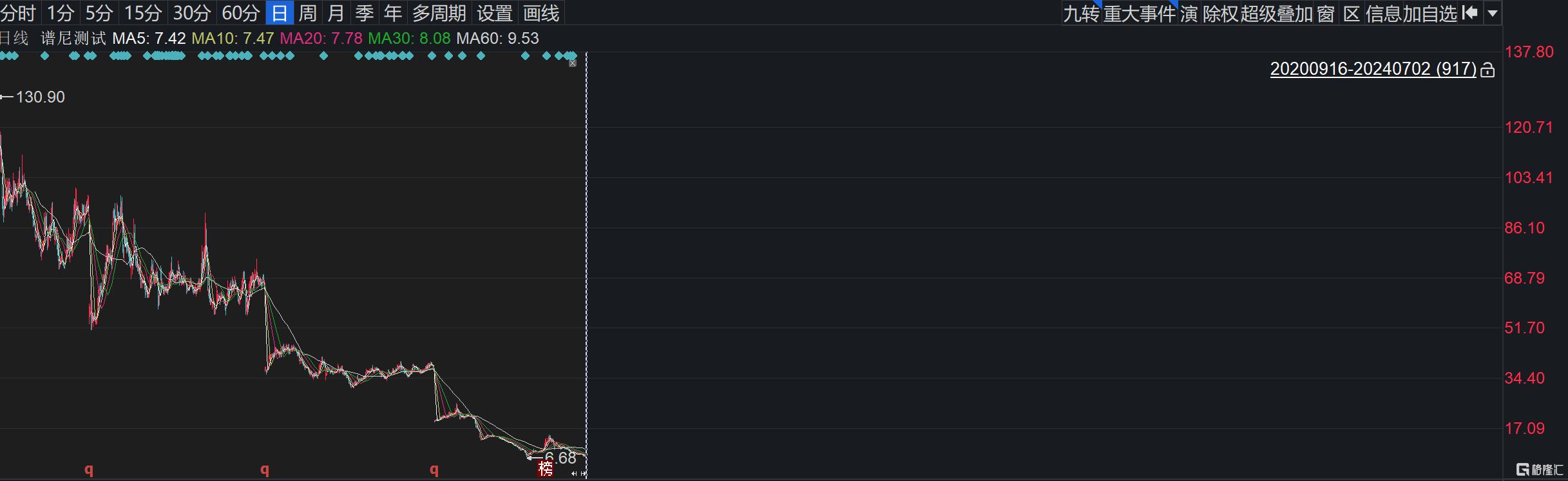

除了华测检测,笔者还发现,该基金在持有谱尼测试时存在高位持股的问题,该基金在2020年4季度持有96.02万股(每股130多元左右价格),2021年1季度持有116.67万股(股票价格暴跌,该基金选择加仓。),2021年2季度大举增持至210.00万股(处于下跌趋势,该基金加倍持有。),2021年3季度持有266.66万股(继续加仓),2021年4季度持有249.99万股。

2022年1季度持有226.66万股(前十大首位),2022年2季度持有340.00万股(继续在下跌趋势中加仓,而且是重仓,黄经理没有风控意识吗?万家基金风控制度失灵了吗?亏了就卖出,越低越买如此操作,只能导致基金亏损扩大。),2022年3季度减仓至200万股,2022年4季度持有200.00万股。

2023年1季度持有200.00万股,2023年2季度持有200.00万股,2023年3季度持有200.00万股(前十大首位),2023年4季度持有200.00万股。2024年1季度持有500.00万股,没想到到了2024年瞬间买入500万股,再一看谱尼测试的股票价格,2024年2月6日股票价格曾跌至6.68元,这是奔着抄底去了吗?从每股130元到现在的每股6.68元,这样的抄底思路的确令人崩溃。笔者发现,该基金从2020年9月16日-2024年7月2日谱尼测试股票价格下跌了93.03%。

根据wind数据显示,黄兴亮去年负责的6只基金在近一年中跌幅均超过30%,其中有三个基金的跌幅甚至超过40%。在2023年期间,黄兴亮管理的基金为投资者累计亏损达到20.87亿元,而在同期他所收取的管理费用高达2.36亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员