2024上半年,A股黯然收官!大家普遍认为是“弱市”,主要体现在两方面:

一方面,尽管上证指数仅下跌0.25%,但是双创板块、微小市值风格跌幅都较深。Wind数据显示,创业板指下跌10.99%,科创50下跌16.42%,中证2000下跌23.28%,万得微盘股指数下跌25.44%。与上半年翻红的上证50、沪深300等大市值指数,形成了鲜明的对比。

另一方面,对比主流境外指数,比如日经225指数(+18.28%)、纳斯达克100指数(+16.98%)、标普500(+14.48%)、印度SENSEX30指数(+9.40%)、英国富时100指数(+5.57%),A股表现让人大失所望。

并且,大市值风格指数也并非都一帆风顺!巨潮指数显示,大盘价值上涨13.67%,大盘成长下跌6.68%,价值风格才是上半年真正的赢家,间接也反映了目前仍是“防御性”市场。

可能有小伙伴会问,价值与成长因子有何区别?“价值”指标主要是指,每股收益与价格比率、每股经营现金流与价格比率、股息收益率、每股净资产与价格比率;“成长”指标主要是指,主营业务收入增长率、净利润增长率、净资产收益率(ROE)。可见,前者更侧重于基本面稳健,后者偏向于成长性增速。

从板块表现来看,31个申万一级行业指数中,上半年仅8个行业录得正收益!其中,银行、煤炭、公用事业,涨幅均超过10%,位列行业排名前三;计算机、商贸零售、社会服务、传媒、医药生物、房地产跌幅都超过20%,行业跌幅都较深。

总而言之,仅红利、高股息特征突出的行业和题材,上半年走出了结构性行情!

那么,在“弱市”环境下,有哪些主动权益(股票仓位超过60%),上半年实现了逆风翻盘?哪些延续2023年跌幅,又下跌较深呢?

司令整理后发现,有12只主动权益(多类份额,均选A类。下同),2023年下跌超过15%,今年上半年逆风翻盘,2023年以来净值飘红!

司令列举几只,一起来看下!

宏利景气领航、宏利景气智选、宏利成长、宏利高研发,4只产品现任基金经理都是王鹏。以宏利成长混合2024Q1持仓为例,前十大重仓股行业分布较广,覆盖于电子、通信、医药生物、家用电器、电力设备,比如沪电股份、工业富联、立讯精密、九典制药、金盘科技,风格偏向于大盘平衡。投资理念上,主要方向是成长行业类别中,内在价值被相对低估,与同行业类别上市公司相比,具有更高增长潜力的上市公司。

永赢长远价值,现任基金经理许拓,2024Q1前十大重仓股行业,主要集中在公用事业,比如中国核电、华电国际、浙能电力、皖能电力、华润电力(H)。今年上半年,公用事业在31个申万一级行业中排名第三,及时抓住了市场板块风格。

东方红启恒三年持有混合,去年年底时大家对它颇有争议,今年上半年交出了不错的答卷。现任基金经理张锋等,2024Q1前十大重仓股行业,分布于公用事业、石油石化、有色金属、钢铁、基础化工等行业,比如长江电力、中国海洋石油(H)、紫金矿业、宝钢股份、华鲁恒升,偏向高股息特征较明显的行业和个股。

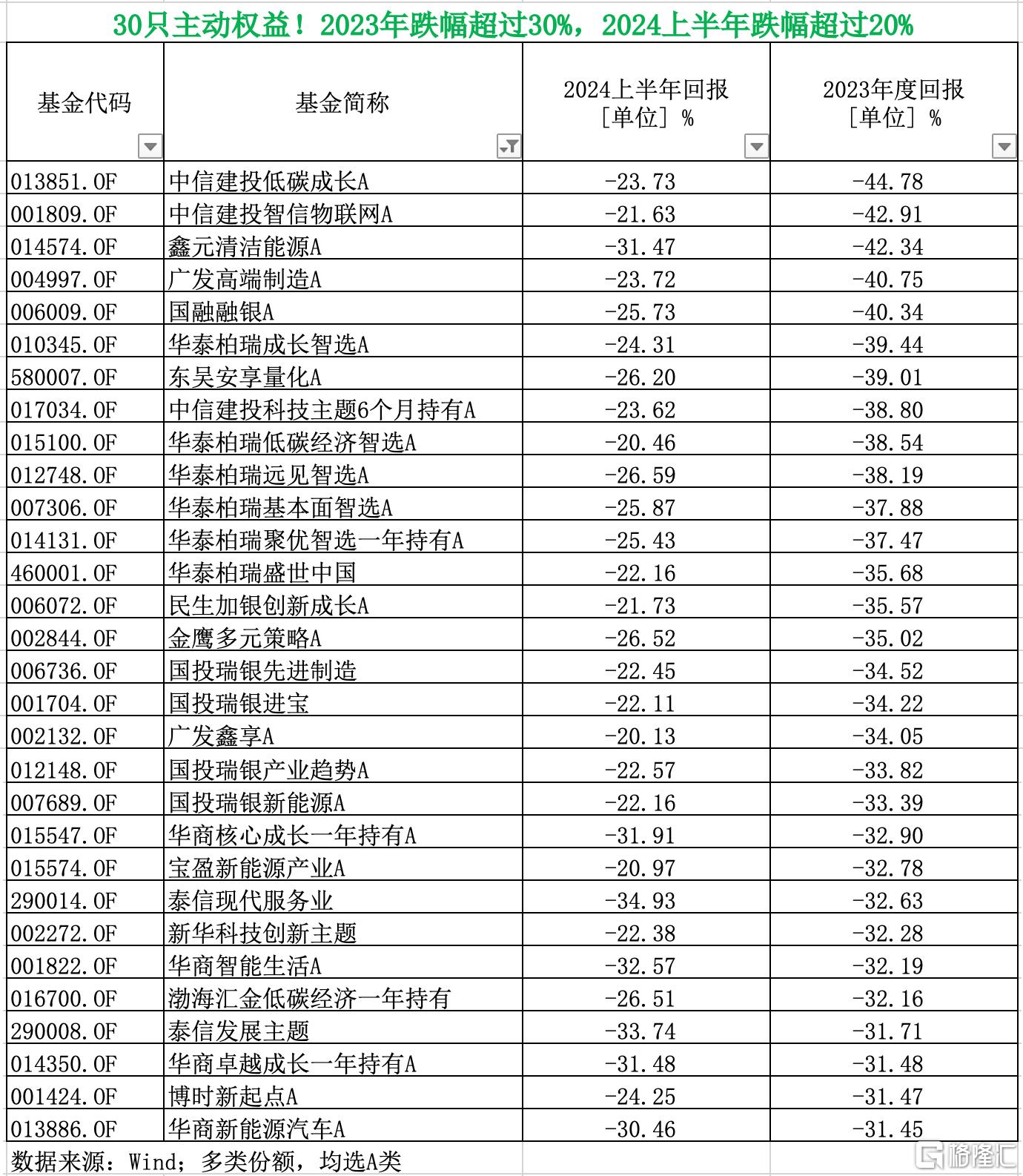

有喜就有悲!司令还发现,有30只主动权益,2023年跌幅超过30%,今年上半年继续下跌超过20%。也就是说,2023年以来净值腰斩以上!

以上表现较差的产品中,有几位还是老牌基金经理。同样来看下!

广发高端制造、广发鑫享,现任基金经理都是郑澄然,相信对这位曾经的“冠军”,不少人都不陌生。2024Q1前十大重仓股行业,主要集中在电力设备,比如阳光电源、晶科能源、锦浪科技、德业股份。而今年上半年,新能源板块表现依然疲弱,是业绩不理想的根本原因。

华泰柏瑞远见智选、华泰柏瑞盛世中国、华泰柏瑞低碳经济智选等,现任基金经理都是牛勇。2024Q1行业分布尽管较为分散,但是“定向与定量”相结合的选股方式,结果依然不理想。

国投瑞银先进制造、国投瑞银进宝、国投瑞银产业趋势,现任基金经理都是施成。2024Q1前十大重仓行业,同样集中在电力设备,比如宁德时代、亿纬锂能、璞泰来、天齐锂业、华友钴业,最终落得上半年依然黯然收场。

展望下半年,表现滞后的行业和板块能否逆袭,高股息特征行业是否依然高歌猛进,一切归于两个字:信心!投资者的信心,从何而来呢?归根结底,还是需要一场普涨行情,而不是极其分化的结构性行情。希望我们最后错失的仅是时间,而不是空间!

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。请注意,内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员