有位哲人说过,生活就是一地鸡毛,但仍要捡起来做鸡毛掸子。

我怀疑他不是说生活,而是说股市。

毕竟,在股市待久了,谁没有点“股市虐我千百遍,我待股市如初恋”的感受?

这几天,又破3000点了,沪深两市成交额缩量到6000亿的水平。

好像又回到了半年前的状态。

不过,经历了这么多的跌宕起伏,我总忍不住问自己,3000点,真的有必要纠结吗?

或许,真正需要改变的,只是我们自己而已。

01

大票,该坚守就坚守

最近,茅台批发价大跌的新闻天天上热搜。

很多人的第一感觉,就是信仰在崩塌。

因为买茅台,屯茅台,在很多人眼里曾是通向财富自由的不二路线。现在,这条路线不仅行不通,还可能把原先赚的钱都亏光,怎能不纠结?

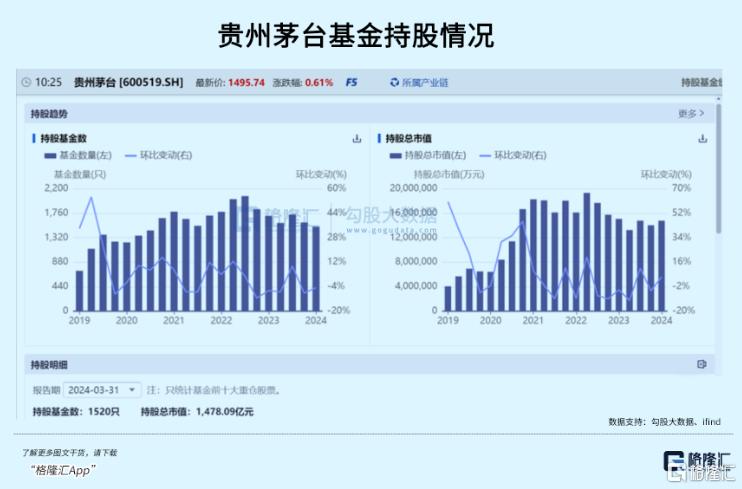

对于茅台的投资者更是如此,如果说A股有价投神话的,大概也就只剩下茅台了。即使股价高位回落不少,但茅台依然是各大机构重仓股,大的散户也是茅台的重要持仓者。

作为A股指数的定海神针之一,茅台下跌,指数同样很难独善其身。现在市场依然在3000点上下徘徊,跟蓝筹白马表现低迷有很大关系。

现在好的资产,好的标的并不多,如果连茅台这种公司都遭遇滑铁卢,那实在不足知道应该买什么,已经够剧烈的A股资产荒会更加剧烈。

这个时候,考验的,就是大家的信仰了。

实际上,如果从商业模式,从供需角度,茅台变化并不大。

需求端,茅台依然是各大政商社交场合唯一摆得上台面的白酒,虽然经济没有那么好,需求可能没有以前火爆,特别是来自地产、基建行业所催生的需求在急剧萎缩,但底盘依然很坚实,更不会消失。

供应端上,茅台的产能控制就摆在那,而且也没有谁能够杀进去取代。

任何人都可以说出一大堆看空茅台的理由,但茅台依然是那个茅台,基本面并没有改变,变的是估值。现在茅台的动态PE跌到25,不算贵,当然也不算便宜,因为历史上曾经达到过8倍,也就是2013年反腐高峰期。

我不敢说现在茅台是特别好的买入机会,还得看茅台酒在二级市场的批发价格变化,如果企稳,不再下跌,那股价继续下滑的概率就降低了。但如果止不住,特别是茅台公司出手调节后,依然不改下行趋势,那就只能再等等了,等黄牛都出清了再说。

又或者,批发价虽然下跌,但股价一直横着不跌,也有可能是市场已经意识到茅台的价值。

还是那句话,先看看吧,别着急。

02

小票,该扔就扔

跟茅台这种大票频繁上热搜的,是一堆风雨飘摇的小票。

退市的阴霾一直笼罩着这些小票,连可转债都被带沟里去。

我们在很多文章都一直强调小票的高风险,也一直在应验。

但我想,还是有很多人不以为然,因为大家都是散户,散户很难从认知上抵御小票的风险和诱惑。

仔细看看那些暴跌的可转债,背后都是什么垃圾公司?

今天元宇宙,明天新能源,后天人工智能。

蹭概念比谁都快,一看操作猛如虎,一看业绩二百五。不过,人家背地里玩得也很起劲,大股东各种花式减持,甚至还有的配合量化做空自己的公司,赚的钱比经营公司多得多。

实在经营不下去,大不了公司不要了,全给投资者。

这就是A股无良小票公司的现状。如果说以前经济还有增量,流动性充足,韭菜多,还可以有块遮羞布,现在则遮羞布都懒得要了。

当然了,小票存在很多风险,在全世界的市场都是普遍存在的,并不是A股独有。比如港股上的小票,炒着炒着就变成老千股;美股上的小票更惨,绝大部分都是没有成交的僵尸股。

重点并不在于有没有小票风险,而是应该如何处置这些公司。

在美股,股价跌破1美元,直接退市。我们这边倒好,明明生意做得很烂,管理层是一草台班子,经常坑蒙拐骗,还能大摇大摆地待在股市里割韭菜。

其实这些公司,一早就应该清除出股票市场。

去年9月份的时候,有位国内的券商首席经济学家,说中国股市得感谢散户,是散户撑起了这么多年来中国资产的证券化。如果散户不来股市的话,那融资市根本起不来。

其实,感谢不感谢都不重要,让那些该退市的退市,才是最好的感谢散户的方式。

现在上头开了退市的口子,就是非常好的做法,说一千道一万,只有清除了这些害群之马,才有可能改变股市的生态。

03

别纠结3000点了

不知道从何时起,大家对3000点特别来劲。

好像打赢了3000点保卫战,就赢得了什么似的,没打赢就输掉什么似的。

这其实也是一种认知误区,因为6000点时有人亏钱,2000点时也有人赚大钱。

既然如此,何必纠结?

你要做的,还是保护好自己的仓位,做一些实实在在能盈利的投资。

要知道,虽说大A一直在打3000点保卫战,但结构性的投资机会还是不少,价值投资并没有在大A消亡。

之所以有那么多人都在吐槽3000点保卫战,根本原因还是没赚到钱。

这些人,要么选股出问题,要么择时不对。

就如,AI是一个代表未来的产业,但如果你在A股买AI,多半是亏损比盈利多。因为A股真没有什么特别好的AI公司,有的只是AI概念。

寻找好的公司,依然是投资者的第一要务。特别是那些经过长期市场经验的好公司,虽然现在利空不断,但若干年之后再看,这点利空,早已是轻舟已过万重山。而那些不好的公司,直接把他们扔到垃圾堆就可以了,不管现在他们有多好。

有了好公司,如果再配合一下好的时机,那就一切顺利了。

择时,并不是说你要在左侧或者右侧买入,当然这没有错,但要想真的实现投资翻N倍的神话,只需要两个字:趁早。

在国内被封神,又被数落的香港李超人,就很懂得这个道理。

1990年代初,他大规模投资中国内地,得益于先发优势,在国人还不明白什么叫房地产的时候,人家就已经大肆购入土地。几十年之后,国内地产开始繁荣,很多所谓的大老板一起风气,但人家李生,已经赚得盘慢钵满。

赚不到钱,除了后知后觉,还在于过度技术分析,最好是画几条线,然后买入,再画几条线,卖出,在然后,钱就赚到了。轻车熟路,毫不费力。

但,这其实也一种偷懒。

市场弱式有效市场假说告诉我们,如果这种假说有效,技术分析根本没有用,投资者也不可能通过技术分析来获得超额收益。

说白了,还是要趁早。只有早,一切风险都不是风险,一切成本都不算成本。因为风险有足够的时间去消化,成本有足够的时间去平摊,收益也有足够的时间去积累。

一切的投资收益,最终都是时间的馈赠。

早,换一种说法,就是多点耐心,多一点长线投资思维。

最后,以一个小故事结尾。

亚马逊的创始人贝佐斯有一次问巴菲特:你的投资方法都很简单,但为何其他人都不用呢?

巴老回答:因为普通人都不喜欢慢慢变富。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员