摘要

宏观回顾:美国国会上调联邦赤字预算

6月18日,美国国会预算办公室表示本财年联邦预算赤字预计将上调27%,达到约1.9万亿美元。最新预测值比该机构2月发布的数值高出约4000亿美元[1]。我们认为财政发力强化或将进一步提振美国工业品需求。但进一步宽财政或也意味着紧货币的延续,年内降息概率再度走低。

本周主题:中国对欧盟猪肉反倾销调查的影响简析

6月17日,商务部发布公告,决定自即日起对原产于欧盟的进口相关猪肉及猪副产品发起反倾销调查[2]。从绝对量上看,中国猪肉消费主要依靠自产,对外依存度较低,发起反倾销调查对国内生猪供给影响较小。据海关总署数据,2023年猪肉进口155万吨左右,消费量为5460万吨左右(卓创资讯),对外依存度不足3%。近年来,中国从南美洲进口猪肉数量占比逐步提升,而从欧盟进口的猪肉数量占比逐步下降。南美占比由2019年的15.17%增至2023年的31.60%,主要原因是从巴西进口的数量由22.21万吨增至40.22万吨。据海关总署数据,中国从欧盟进口的猪肉占中国猪肉进口总量的比重由2019年的63.18%下降至2023年的51.68%,冻猪杂碎进口量的比重由2019年的70.42%下降至2023年的57.13%。而对欧盟猪肉产业而言,反倾销调查或导致其猪肉产品在国内的竞争力削弱,所占比重或进一步下降。现阶段,中国是欧盟重要的猪肉出口国,短期内其拓展新市场并不容易。

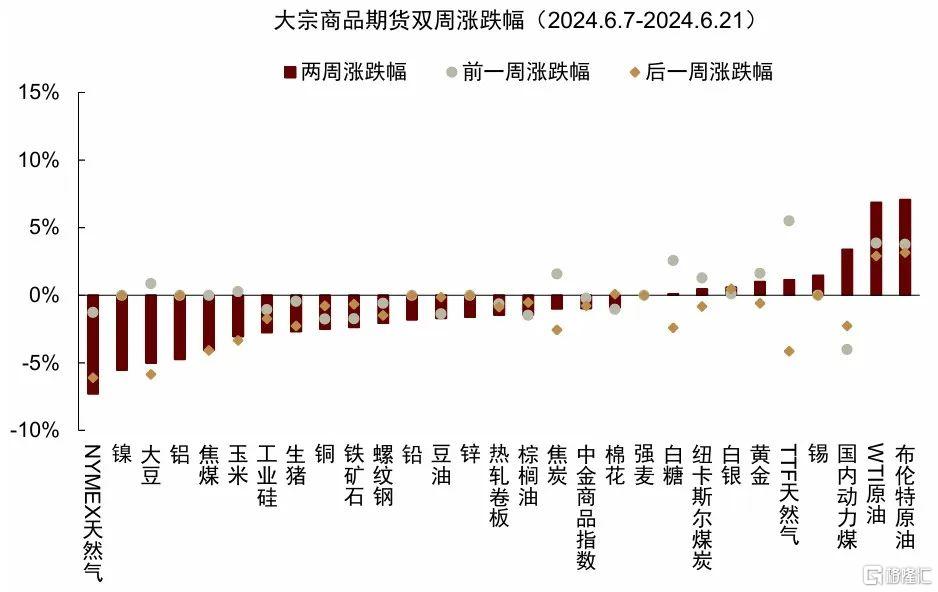

过去两周大宗商品价格涨跌幅排序为:布伦特原油:7.1%;WTI原油:6.9%;国内动力煤:3.4%;锡:1.5%;TTF天然气:1.1%;黄金:1%;白银:0.6%;纽卡斯尔煤炭:0.5%;白糖:0.1%;强麦:0%;棉花:-0.9%;中证中金商品期货综合指数:-1.0%;焦炭:-1%;棕榈油:-1.5%;热轧卷板:-1.5%;豆油:-1.7%;铅:-1.8%;螺纹钢: -2.1%;铁矿石:-2.4%;铜:-2.5%;生猪:-2.7%;工业硅:-2.8%;玉米:-3.1%;焦煤:-4.1%;铝:-4.8%;大豆:-5%;镍:-5.5%;NYMEX天然气:-7.3%。

图表:大宗商品期货过去两周涨跌幅

资料来源:Wind,Bloomberg,中金公司研究部

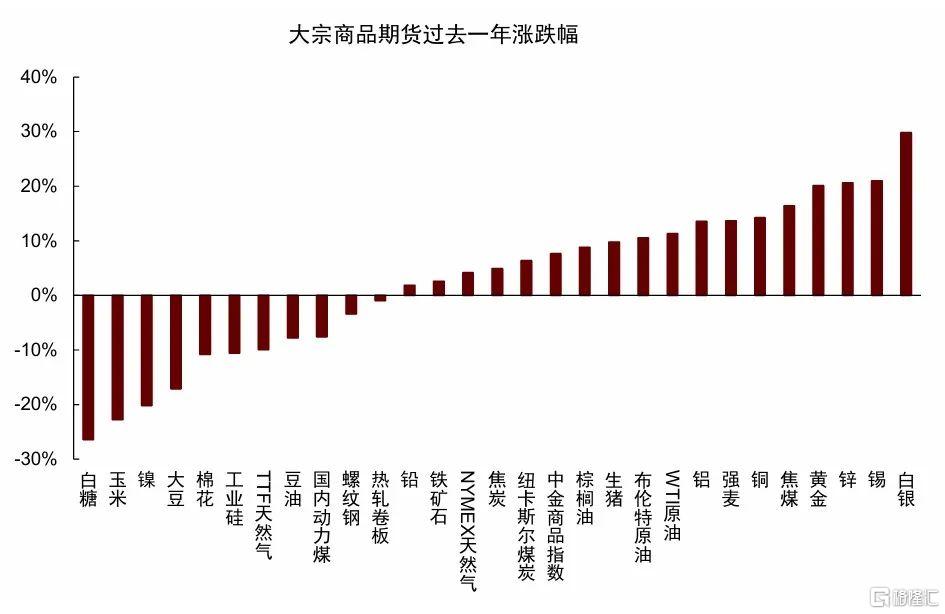

图表:大宗商品期货过去一年涨跌幅

资料来源:Wind,Bloomberg,中金公司研究部

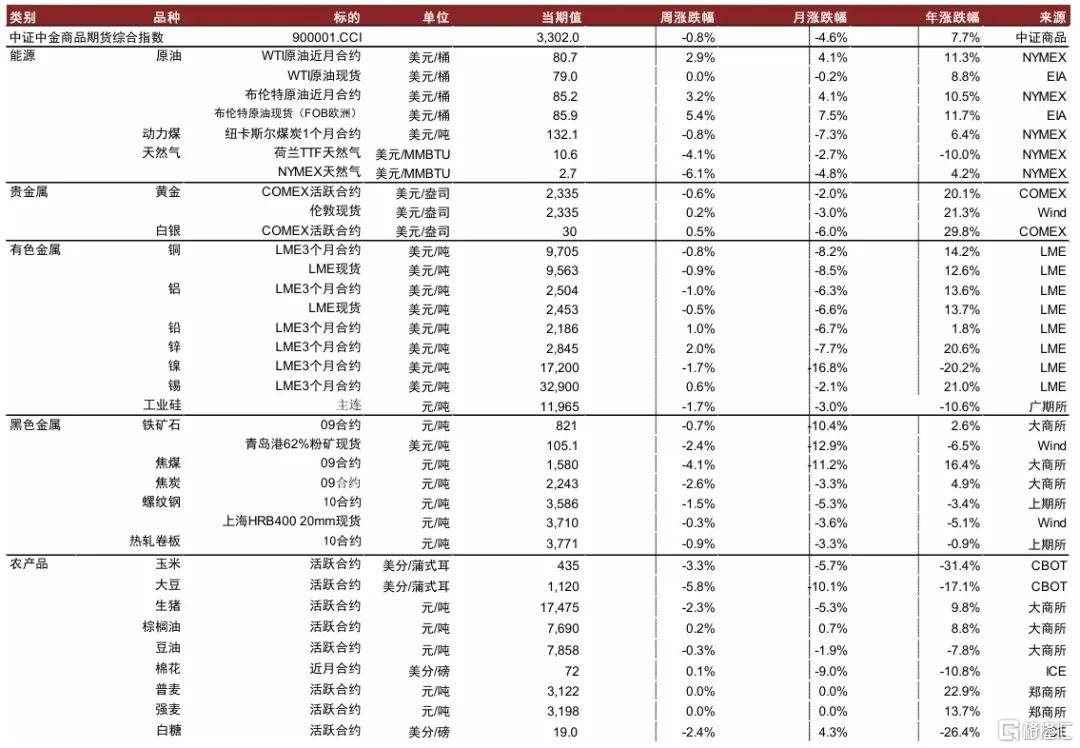

图表:大宗商品价格监测(截至2024年6月21日)

资料来源:国家统计局,IPE,郑商所,上期所,大商所,NYMEX,COMEX,LME,CBOT,MDE,Wind,Bloomberg,中金公司研究部

正文

能源:需求旺季考验将至

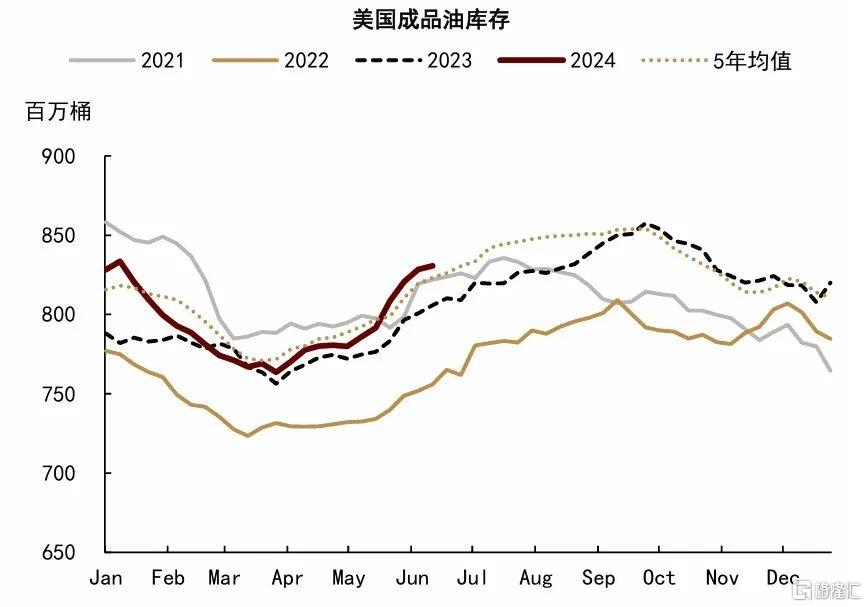

石油:市场情绪改善,布伦特原油期货管理基金净多头筑底抬升,布伦特油价上行至85美元/桶附近。EIA数据显示,6月第2周美国成品油消费环比抬升,出行旺季对汽油和煤油需求的提振如期兑现,美国商业原油库存和汽油、柴油、煤油库存均转为去化,美国原油产量稳定在1320万桶/天附近。展望下半年,我们认为原油价格或依然存在反弹空间。需求方面,随着市场预期初步走出季节性淡季影响,我们认为OECD国家的宏观预期改善和非OECD国家的内生需求增长仍可能继续修正需求预期。供给方面,OPEC+在6月产量会议释放逐步增产信号,或既印证了我们对于主动减产加重原油主产国财政压力的判断,也显示了在“保平衡”政策下,OPEC+对于下半年的石油需求预期可能有所上调。全球石油基本面短缺格局已经形成之际,我们认为OPEC+产量政策或已具备从绝对减量到控制增量的调整空间,基准情形下,我们预期2024年全球石油市场供需缺口或约89万桶/天,短缺压力可能在2H24进一步加重,布伦特油价中枢或有望抬升至90美元/桶。

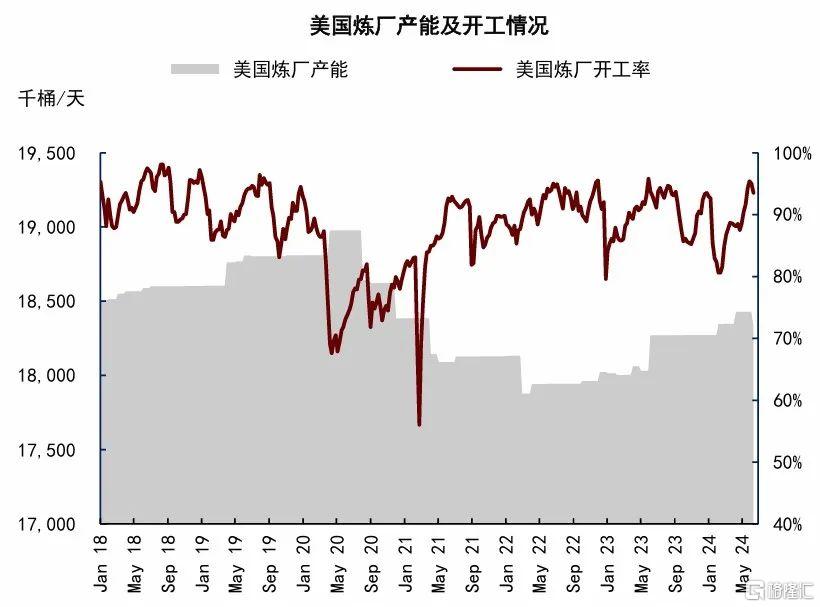

图表:美国炼厂开工率

资料来源:EIA,中金公司研究部

图表:美国成品油库存

资料来源:EIA,中金公司研究部

天然气:6月以来,美国天然气市场逐步进入夏季需求小高峰,截至6月10日,美国天然气库存较5年同期均值偏离度下降至23%。NOAA预测[3]7月美国气温可能偏高,我们提示或进一步推升用气需求,叠加美国天然气供给在主动减产后已企稳在2022年附近,美国天然气库存偏离度或有望在夏季加速下修至5-10%,美国NYMEX气价或在3Q24抬升至3-4美元/百万英热区间。欧洲方面,挪威至欧洲PNG出口已基本恢复正常,欧洲天然气库存较5年同期均值偏离度已下修至18%附近,荷兰TTF气价企稳10美元/百万英热上方。往前看,若补库进度持续不及预期,我们提示欧洲气价淡季中枢可能上移至10美元/百万英热上方。

动力煤:旺季日耗恢复不及预期,来水充沛,火电普遍承压,港口库存升至高位但去化不及预期,对价格形成明显的压制。往前看,我们预计动力煤基本面压力最大的时间段在2季度,下半年基本面有支撑因素,但价格向上空间能否打开的关键仍在需求。

黑色金属:铁水有支撑,但宏观转弱

过去两周,黑色系价格先涨后跌。铁水产量复产,叠加铁矿石港口库存见顶回落,驱动铁矿价格出现一定反弹。但宏观预期改善有限,压制价格上行空间。我们预计短期内黑色系价格或维持震荡走势。钢材方面,热卷需求维持韧性,但螺纹需求并未有超越季节性的表现,卷螺差再次走扩。后期基建补进度下螺纹需求或有一定修复空间,但地产拖累下不宜过度乐观。螺纹价格跌破电炉谷电利润,电炉开工率承压,我们预计螺纹库存或难见累库,螺纹或将继续维持供需双弱。热卷方面,需求有一定韧性,但在铁水增长的情况下,库存压力或将逐步体现,我们预计卷螺差或有一定收缩空间。

原料方面,铁水产量回升至接近240万吨的日均水平,考虑到钢厂盈利比例仍在50%左右,行业整体处在盈亏平衡点附近,铁水产量短期或仍维持高位,给予铁矿价格一定支撑。不过,我们预计铁矿供需基本面的压力仍将继续维持,后期或将逐步回归供需均衡点位。焦煤方面,蒙煤进口维持高位,对价格形成拖累,我们预计短期价格或将逐步企稳。

有色金属:需求淡季特征明显

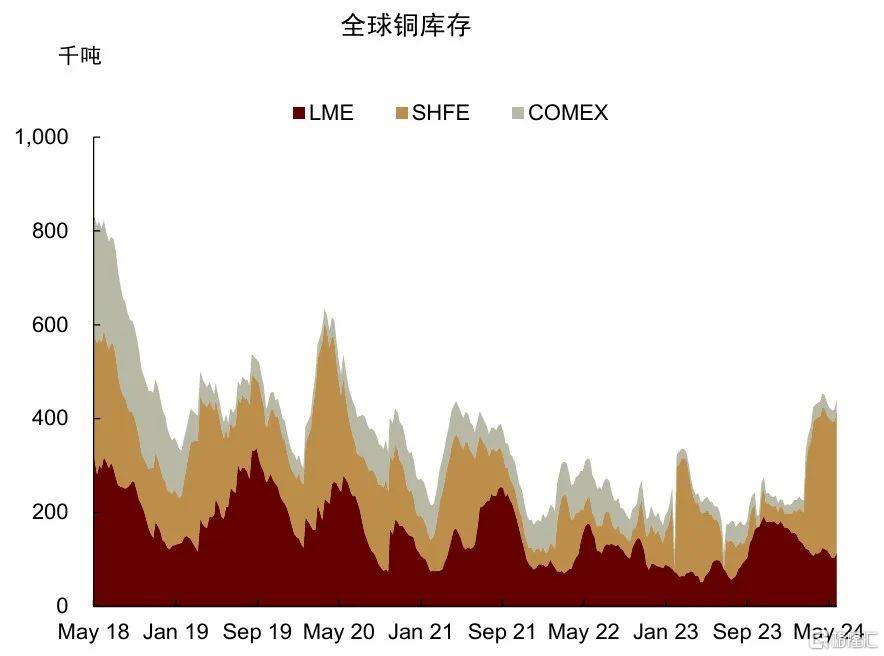

铜:英美资源下调产量指引,美国国会上调联邦赤字预算。6月18日,英美资源集团表示,其旗下的智利Los Bronces铜矿2025年产量预计将较历史水平减少30%,因为一家加工厂将停产维护。[4]年报中显示,2023年Los Bronces铜矿产量为21.6万吨。过去两周,LME铜库存上升至16.5万吨,而国内社会库存降至39.8万吨。高铜价带来的负反馈仍在持续。SMM数据显示,5月国内精铜杆产量73.44万吨,环比下降7.67万吨;开工率为57.3%,环比下滑6.0个百分点,同比下滑13.4个百分点。宏观方面,美国国会预算办公室表示本财年联邦预算赤字预计将上调27%,达到约1.9万亿美元。最新预测值比该机构2月发布的数值高出约4000亿美元[5]。但宽财政的强化或意味着紧货币的延续,年内降息概率再度走低。

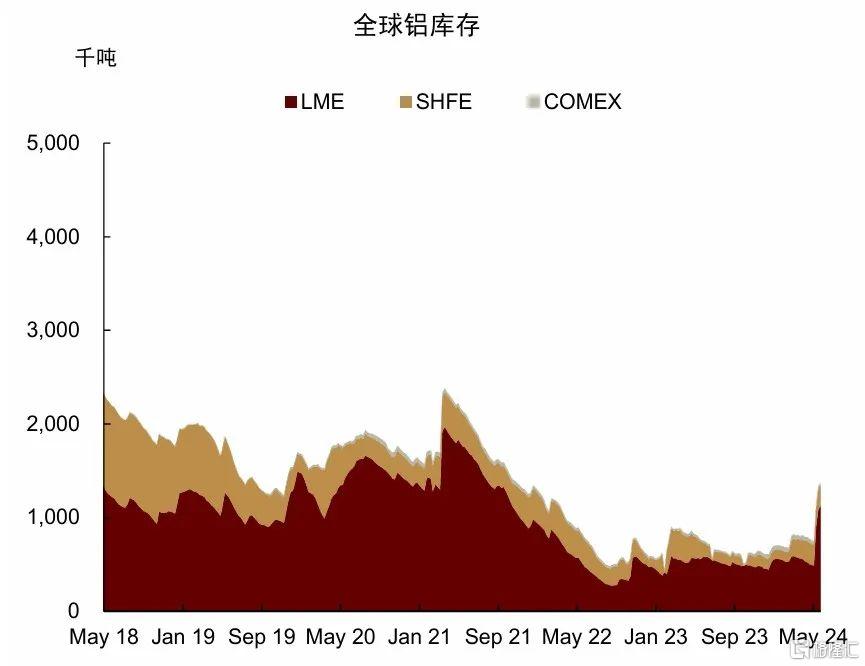

铝:需求淡季特征显著。根据SMM统计,上两周国内铝锭社会库存进一步下降至62.9万吨,铝棒库存先升后降至15.2万吨。而LME库存略降至105.5万吨。供给方面,根据百川盈孚调研,截至6月11日,云南地区已复产99.5万吨,我们预计剩余产能将在6月末释放完毕。上游铝土矿方面,截至5月底,据SMM调研,山西河南有少部分之前停产的铝土矿矿山开始复产,但数量级仍较小。我们预计北方铝土矿供给紧张仍将持续。供给干扰下,海外氧化铝价格仍在持续攀升,西澳氧化铝FOB价格本周上行至510美元/吨,进口亏损扩大。下游需求方面,淡季特征显著。本周SMM国内铝下游加工龙头企业开工率较上周继续下滑0.3个百分点至63.3%,与去年同期相比下滑0.5个百分点。分板块来看唯有国网特高压订单仍然充足,带动线缆需求持续高景气。

图表:全球铜库存

资料来源:Wind,中金公司研究部

图表:全球铝库存

资料来源:Wind,中金公司研究部

农产品:短期基本面偏宽松,关注生长期天气风险

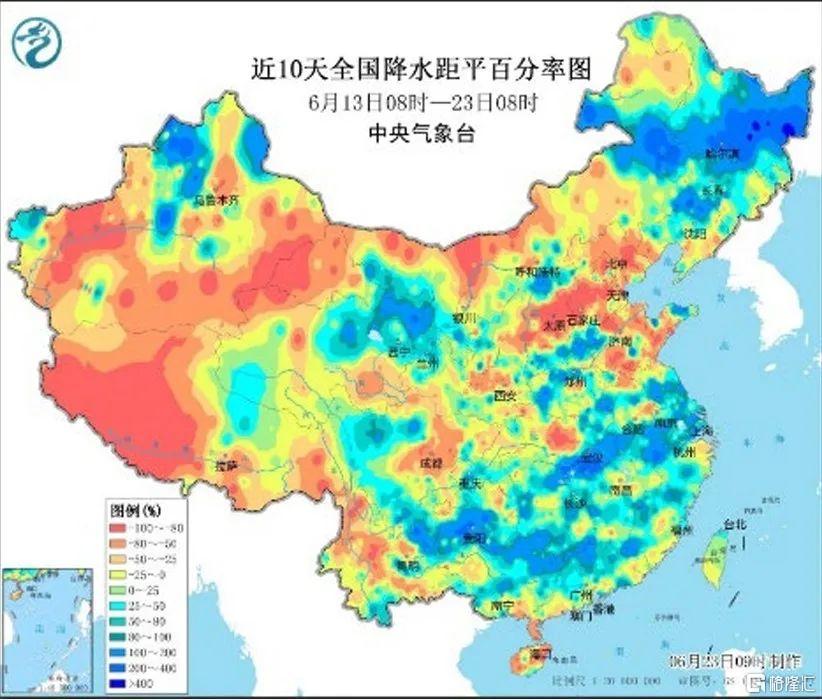

大豆:基本面维持宽松预期,但天气风险或逐步上升。USDA6月报告对全球基本面影响不大,仅旧作(2023/24年度)结转库存小幅上调,新季(2024/25年度)产量、压榨、出口等预估维持不变,总体中性偏空。当前,新季美豆长势整体良好,据USDA作物生长报告,截至6月17日,美豆播种进度为93%,去年同期97%,五年同期均值91%。同时,充沛的降水也有助于作物生长,对价格形成利空。新季大豆出苗率为82%,去年同期为90%,五年同期均值79%。优良率为70%,创下2018年以来最佳水平,远高于去年同期的54%。向后看,我们认为利空交易充分后,短期或有新行情指引。一是关注6月底发布的第二份作物种植面积报告。第一份种植面积报告(3月底公布)预估新季美豆种植面积或达8650万亩,较上年度提高3.5%,因此虽然当前USDA对于新季单产存在高估,但市场对于丰产容错率接受度较高。我们认为若种植面积不及预期,将为单产、产量炒作留下更多空间;二是7-9月天气风险或逐步上升,仍需持续关注美国中西部地区降水、气温情况及旱情演绎。

棉花:淡季消费疲弱持续压制价格。过去两周,内外盘棉花价格双双下跌,郑棉价格由15135元/吨下跌至14535元/吨,跌幅达4%;ICE2号棉花由73.74美分/磅跌至72.33美分/磅,跌幅约为2%。春播以来,北半球主产国新花播种进度及长势均较为乐观,截至6月16日当周,美国棉花播种进度已达90%,棉花优良率达54%,高于去年同期的47%;我国新疆地区天气条件同样较为有利,市场对于新季单产预期偏高。而从需求端来看,进入淡季后纺企开机率有所下滑,纱、布库存仍在累计,虽然企业加工利润随着成本棉花价格的下跌而有所修复,但对于未来消费前景的不确定性导致拿货意愿仍然较为刚性。我们认为,短期内在供强需弱的基本面之下棉花价格或将承压运行,后续仍需持续关注主产区天气情况。

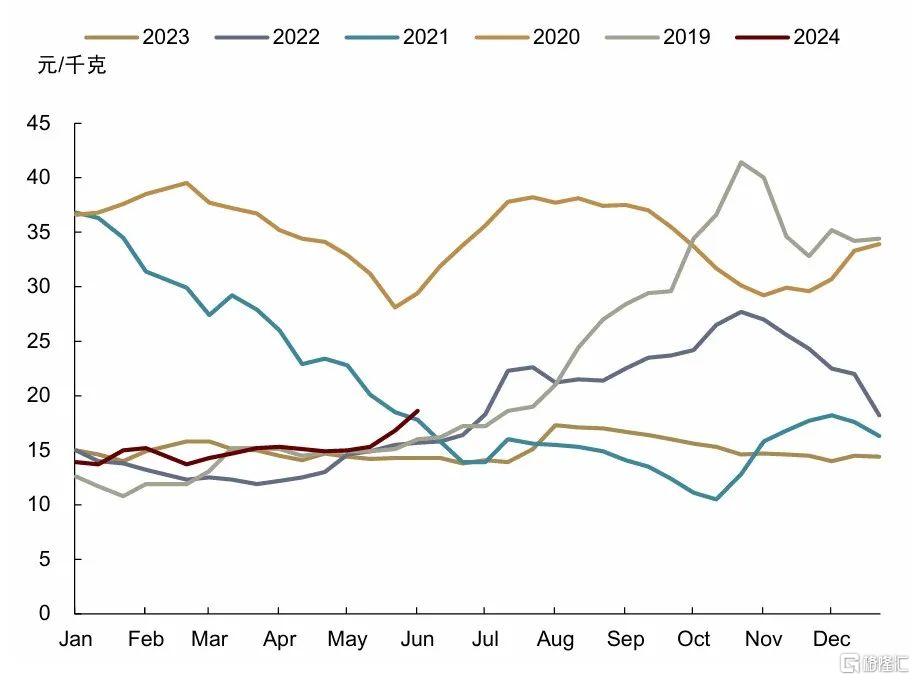

生猪:短期上行趋缓,但三季度看涨逻辑未变。5月中旬以来,受到压栏/二育影响,叠加供给自身兑现缩量,猪价快速拉升至年内高点。但我们看到需求淡季下终端消费一般,随着猪价拉涨养殖端认卖出栏积极性增加,市场短期推涨情绪有所回落。向后看,我们认为短期猪价上行趋势或有所放缓,但不改我们对三季度猪价看涨的判断。短期来看,一是出栏节奏或相对有所加快。除了高价刺激出栏外,前期二育也在陆续出栏,体重或保持小幅上涨态势;二是夏季需求偏弱,且二育出栏积极,标肥价差仍维持倒挂;三是仔猪价格走强推高补栏成本,抑制采购积极性,我们预计短期仔猪价格继续上行空间或有限。中长期看,7月供应缩量逐步开始兑现,且季末需求存季节性恢复,叠加压栏二育干扰,我们仍看好8-9月猪价表现。

图表:外三元生猪价格

资料来源:Wind,中金公司研究部

图表:我国近期降水情况

资料来源:中国气象局,中金公司研究部

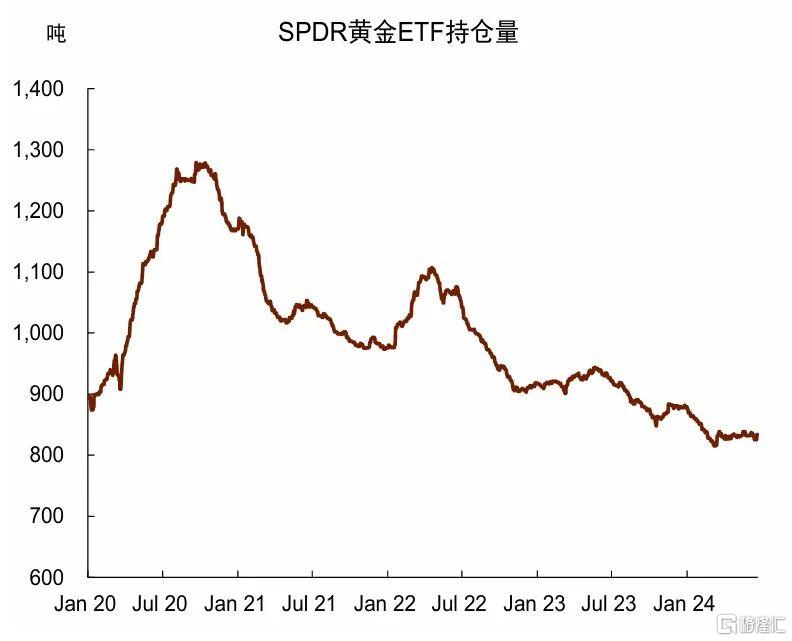

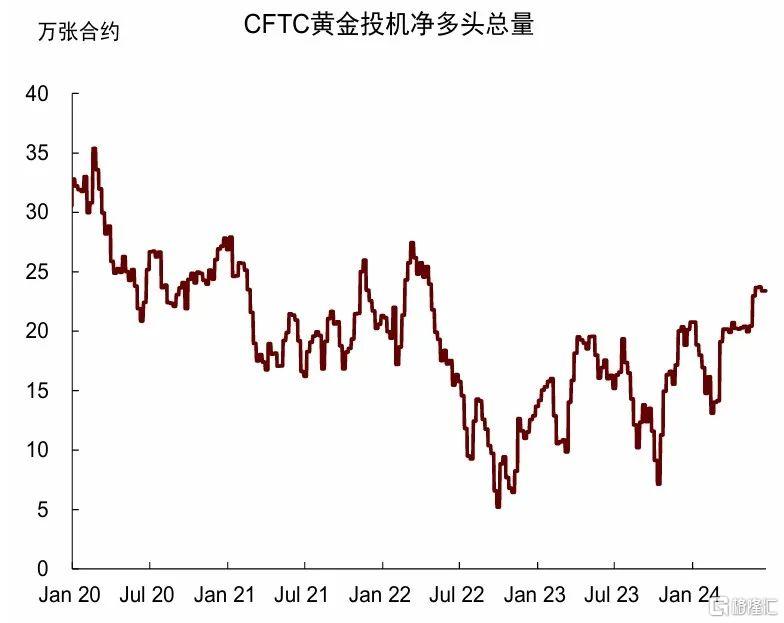

贵金属:重返利率预期驱动

虽然美联储6月FOMC会议下调降息预测,截至6月21日,CME数据显示市场仍预期美联储首次降息时点或在9月,年内合计降息50bp。近期贵金属价格维持高位震荡,CFTC数据显示,COMEX黄金期货投机净多头仍在历史高位,此外SPDR黄金ETF持仓也基本企稳。我们认为近期贵金属市场或已重返利率预期驱动,因而在美联储降息落地之前,期货投机市场对降息预期的提前定价可能会继续支撑金、银价格。同时,基本面的边际变化或显示黄金市场的远端反身性风险仍存,例如5月我国央行暂停增持黄金储备,我们提示市场对央行购金及其带来的风险溢价的线性预期可能迎来初步考验。

图表:SPDR黄金ETF持仓量

资料来源:Bloomberg,中金公司研究部

图表:CFTC投机净多头总量

注:本文摘自中金公司2024年6月24日已经发布的《图说大宗:能源旺季考验将至,工业品淡季氛围显现》;分析员 郭朝辉 SAC 执业证书编号:S0080513070006 SFC CE Ref:BBU524、分析员 王炙鹿 SAC 执业证书编号:S0080523030003、分析员 董霁旋 SAC 执业证书编号:S0080523090001、分析员 陈雷 SAC 执业证书编号:S0080524020004、分析员 李林惠 SAC 执业证书编号:S0080524060004、 庞雨辰 SAC 执证证书编号:S0080122080153、赵烜 SAC 执证证书编号:S0080123080030

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员