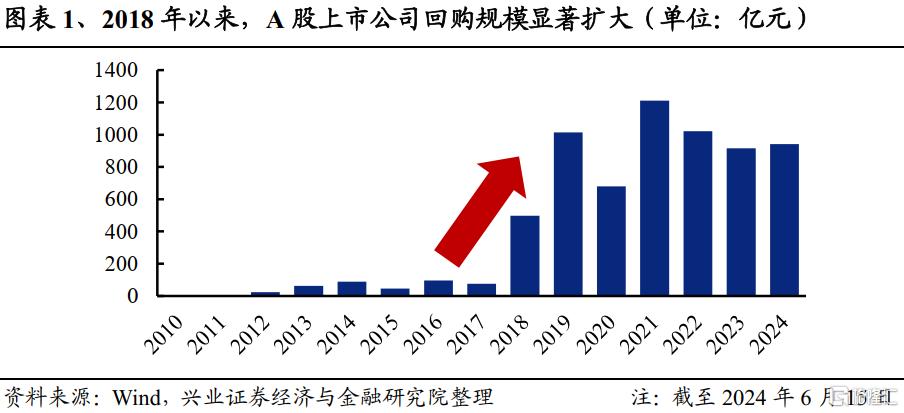

前言:近期监管层发布了一系列回购相关制度文件,积极推动股份回购,截至6月15日,2024年内回购规模(942亿元)已超过去年全年(916亿元)。回购对于优化资本市场投融资结构、维护公司投资价值、健全投资者回报机制的积极作用逐步凸显。同时,回购策略超额收益愈发显著,在新“国九条”推动资本市场高质量发展、监管层持续强调股东回报的背景下,我们需要提升对于回购的关注度。

一、近年来,A股市场回购相关制度建设加速推进、完善

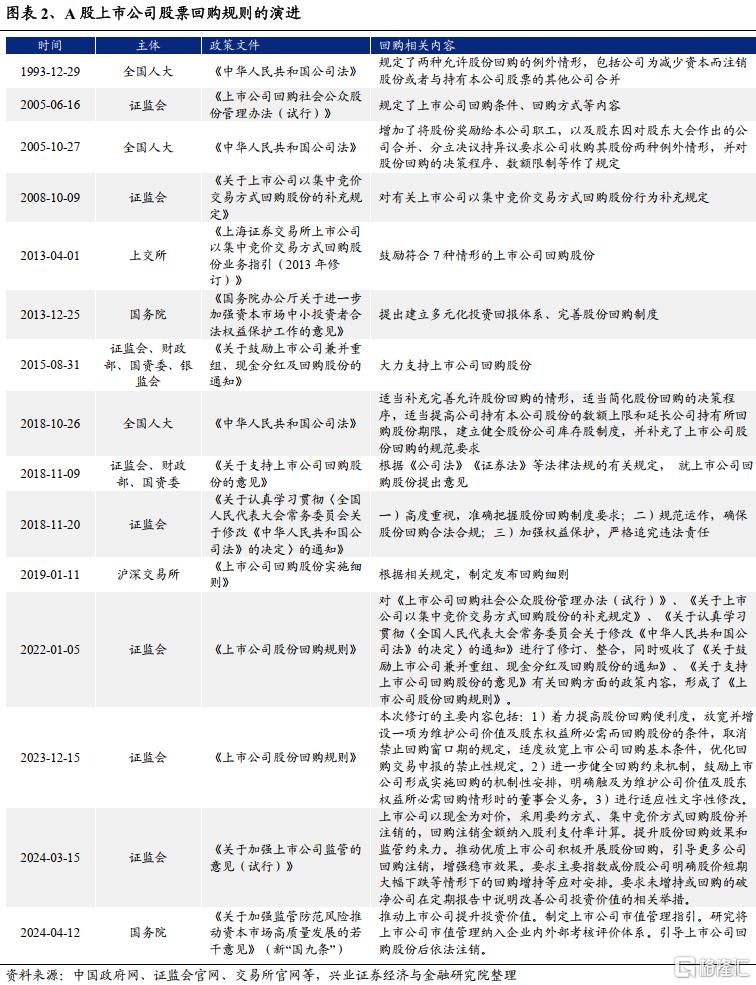

回顾A股上市公司股票回购规则,主要经历了几个重要阶段:

2005年之前,严格限制股份回购。1993年《公司法》对股份回购做出严格限制,原则上不允许上市公司进行股份回购,仅在为减少公司注册资本及与持有本公司股份的其他公司合并时,才能实施回购。

2005年开始,回购规则逐步放松。2005年《公司法》修订,增加两项可回购情形;证监会在2005年和2008年分别发布《上市公司回购社会公众股份管理办法(试行)》、《关于上市公司以集中竞价交易方式回购股份的补充规定》。

2013-2015年,监管层鼓励上市公司回购,完善回购制度。2013年上交所发布《上海证券交易所上市公司以集中竞价交易方式回购股份业务指引(2013年修订)》,鼓励符合7种情形的上市公司回购股份;2013年12月国务院提出建立多元化投资回报体系,完善股份回购制度;2015年,证监会、财政部、国资委和银监会四部门联合发布《关于鼓励上市公司兼并重组、现金分红及回购股份的通知》,大力支持上市公司回购股份。

2018年10月26日,《公司法》修订,从回购情形、决策程序、股份数额上限和持有期限、库存股制度等方面进一步夯实和完善相关政策,2018年以来A股上市公司回购规模显著增加。其中新增的3种回购情形包括:1)用于员工持股计划或者股权激励;2)上市公司为配合可转换公司债券、认股权证的发行,用于股权转换的;3)上市公司为维护公司信用及股东权益所必需的。

2022年1月5日,证监会对相关规则进行归并整合和修改完善,形成《上市公司股份回购规则》;2023年12月15日,证监会修订发布《上市公司股份回购规则》,对部分条款予以优化完善。

二、A股上市公司股票回购情况概览

考虑到2018年A股上市公司股票回购才开始大规模增加,因此本部分的分析重点将集中在2018-2024年至今[1]。

[1] 后文回购数据均截至2024年5月31日

2.1、回购情形及目的

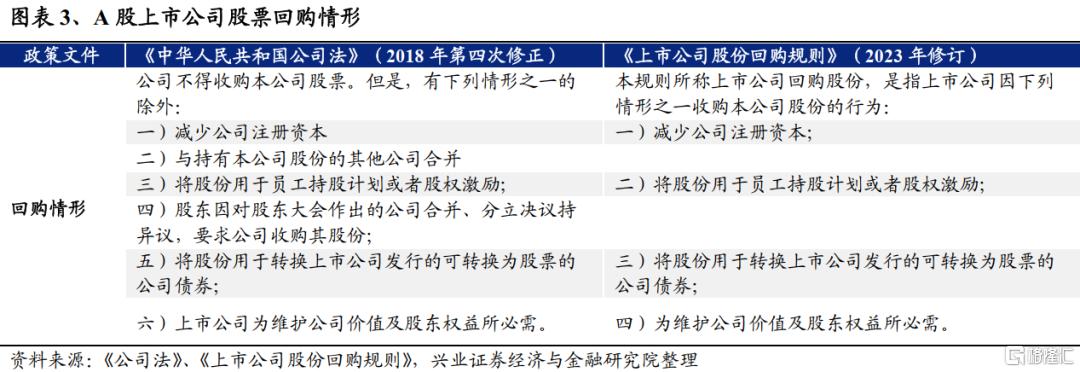

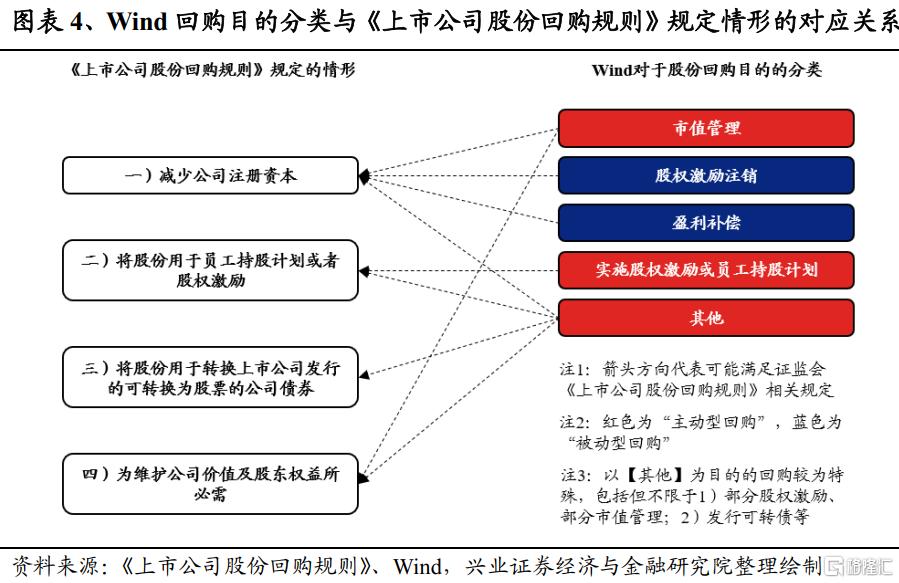

《公司法》、《上市公司股份回购规则》规定了公司回购的几种主要情形,Wind等金融数据商则通常按上市公司回购目的,将其主要分为五大类:1)市值管理;2)实施股权激励或员工持股计划;3)股权激励注销;4)盈利补偿;5)其他[2]。其中以【市值管理】、【实施股权激励或员工持股计划】、【其他】为目的股票回购是主动型回购。相反,以【股权激励注销】或【盈利补偿】的则往往是被动型回购。

[2] 以【实施股权激励】、【员工持股计划】、【实施股权激励或员工持股计划】为目的的回购均归类为【实施股权激励或员工持股计划】;以【重组】为目的的回购仅有两起,在分析中忽略

另外有三个注意事项需要关注:

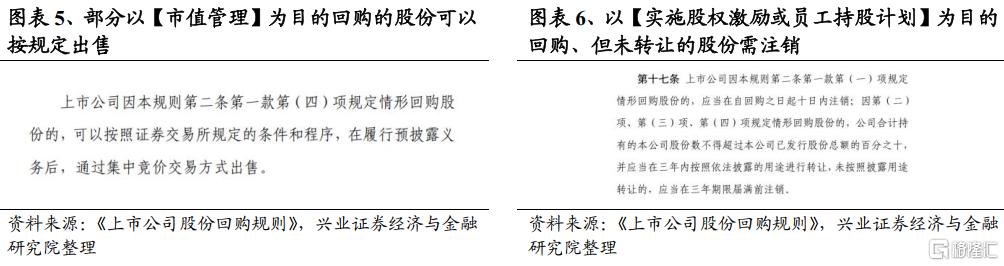

以【市值管理】为目的回购的股份最终并不一定注销。以【市值管理】为目的的回购注销满足“以现金为对价,采用要约方式、集中竞价方式回购股份并注销”,但以【市值管理】为目的回购的股份最终并不一定注销(见图表5);

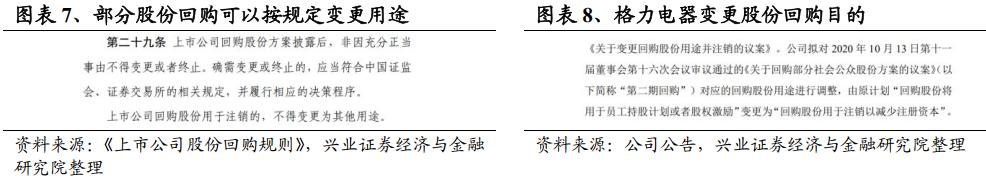

主动型回购注销并不一定完全以【市值管理】为目的。以【实施股权激励或员工持股计划】为目的回购、但未转让的股份也需要注销(见图表6),部分实施股权激励或员工持股计划、部分注销的回购就会被万得归类为【其他】;

回购目的并不一定一成不变。以【实施股权激励或员工持股计划】为目的的回购在符合规定的情况下也可以变更为以【市值管理】为目的(见图表7和图表8),根据股份注销的比例,万得会将其归类为【市值管理】或【其他】。

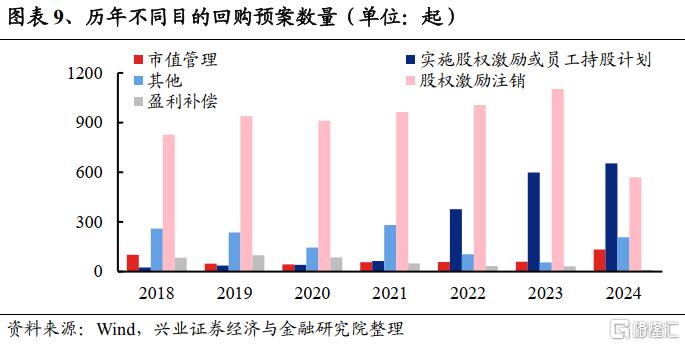

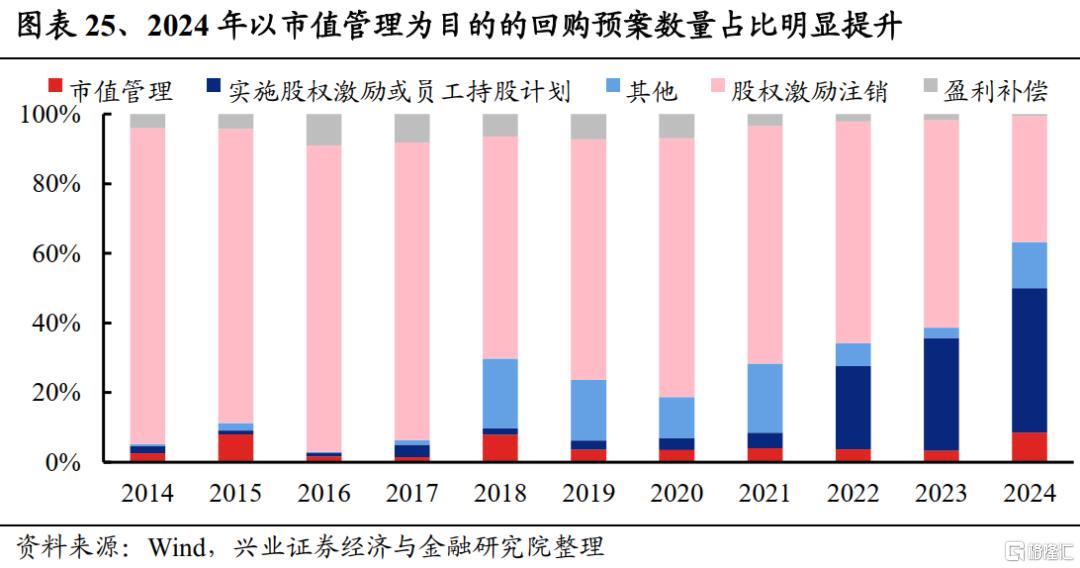

从回购预案数量上来看[3],2018年至今的A股市场中主动型回购数量占比仅1/3左右;其中以【市值管理】、【实施股权激励或员工持股计划】、【其他】为目的的回购预案数量分别为500起、1797起、1287起。以【股权激励注销】为目的的回购预案数量高达6319起,以【盈利补偿】为目的为395起。

[3] 不考虑未通过、停止实施和失效的回购;股东提议早于董事会预案,因此也不计算

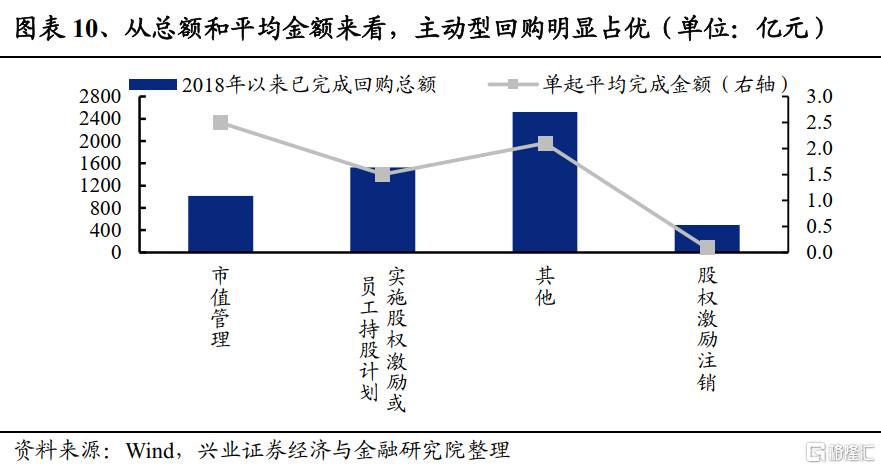

从已完成的回购金额来看[4],2018年以来,主动型回购的总额和平均金额均明显占优,其中主动型回购金额占回购总额比例高达9成,以【市值管理】、【实施股权激励或员工持股计划】、【其他】为目的的回购完成总额1015、1528、2522亿元,而【股权激励注销】仅492亿元[5];以【市值管理】为目的的回购平均每起完成2.49亿元,以【实施股权激励或员工持股计划】、【其他】为目的的平均回购完成额分别为1.50亿元和2.11亿元,【股权激励注销】平均则仅0.08亿元。

[4] 回购预计金额按首个预案日统计,实施和完成金额按最新公告日统计

[5] 以盈利补偿为目的的回购金额通常为 1 元之类的极小值

2.2、回购具有季节性效应

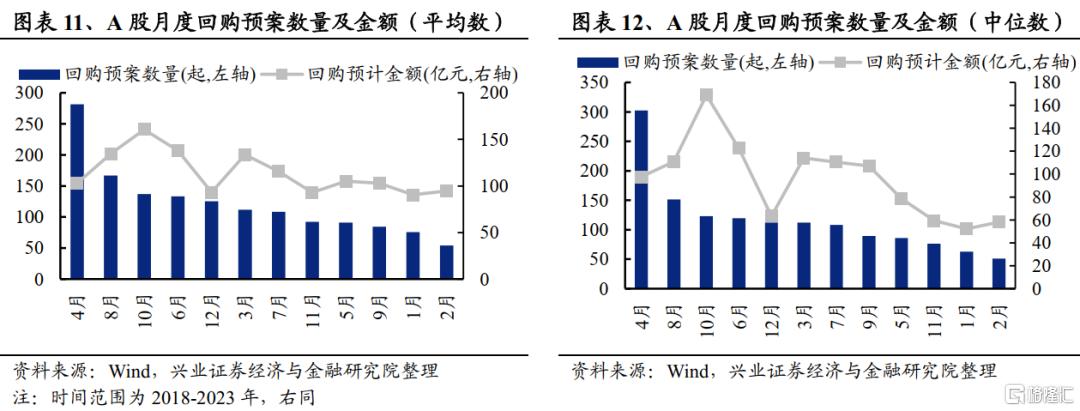

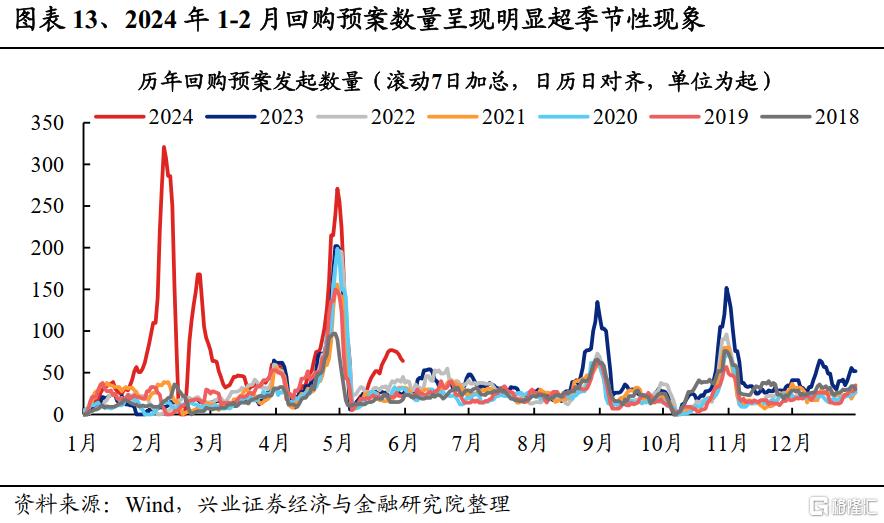

从2018-2023年的数据来看,A股市场股票回购具有明显的月度效应。4月和8月通常是上市公司回购的高发期,原因在于上市公司年报和半年报陆续发布,业绩状况得到确认。不管是从平均数、还是中位数角度,2018年-2023年期间,1月和2月回购预案发起数量在所有月份中排名倒数前二,而2024年1-2月回购预案的发起则呈现明显的超季节性。另外,从前五个月数据来看,2024年上市公司总共发起1573起回购预案,预计回购金额高达1324亿元。

2.3、回购的板块和行业分布情况

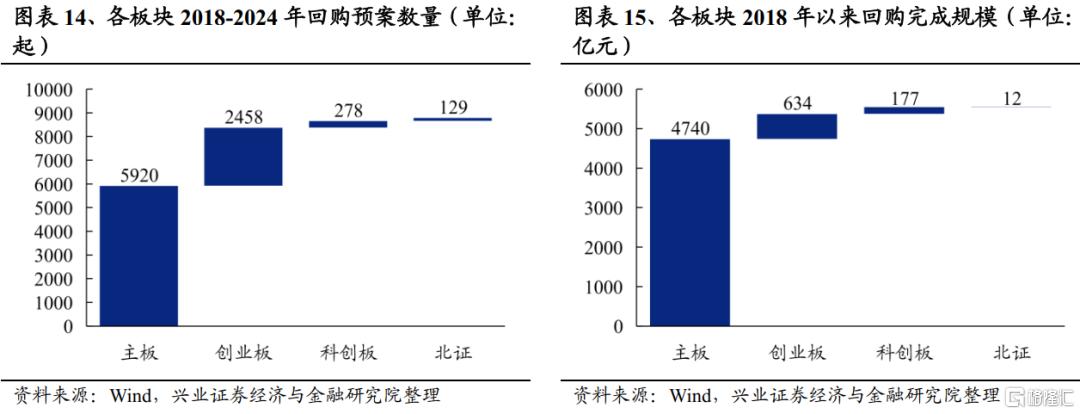

从上市公司所在板块来看,2018年以来A股发起回购的上市公司主要集中在主板(5920起),累计完成回购规模共4740亿元;创业板、科创板和北交所上市公司分别发起2458、278和129起回购预案,累计完成回购规模达634、177和12亿元。

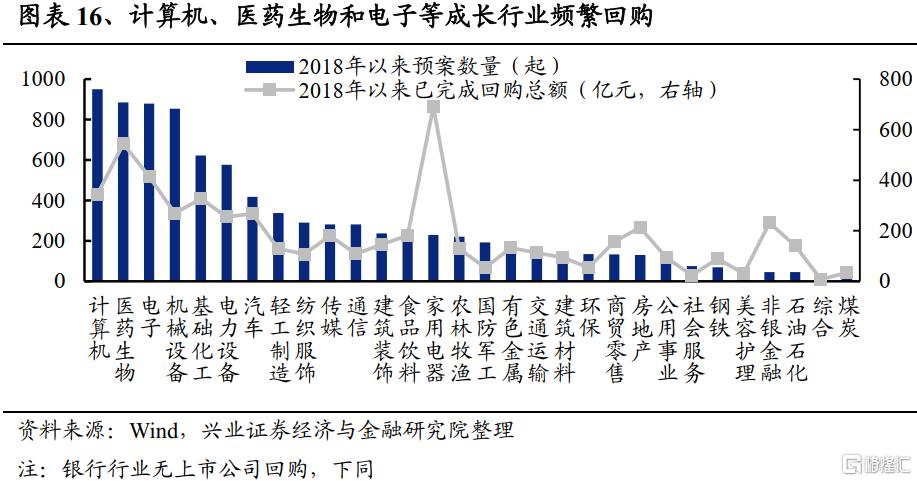

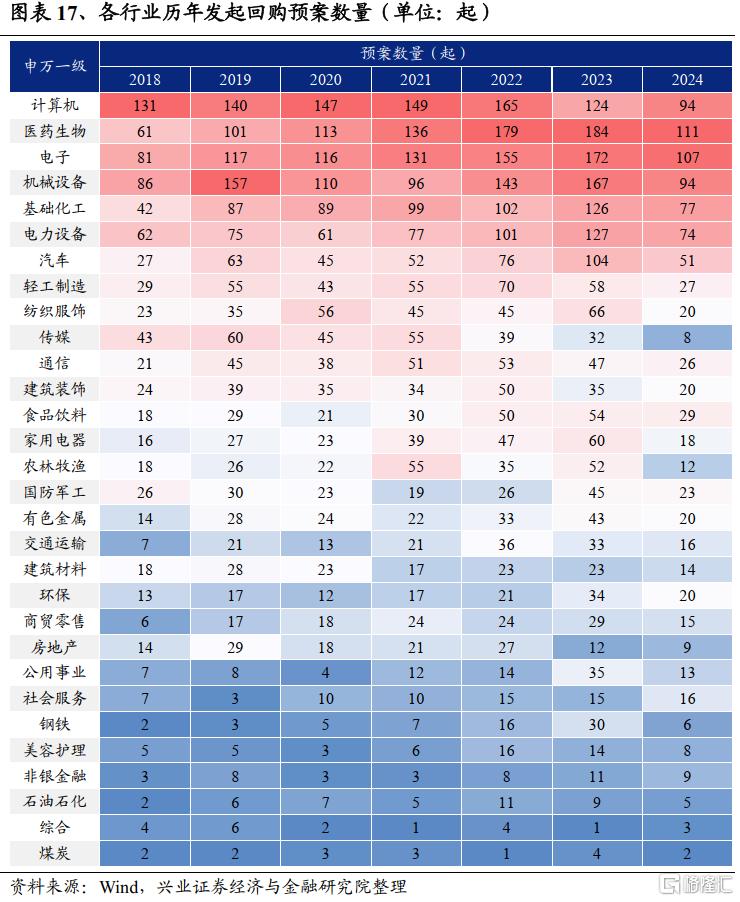

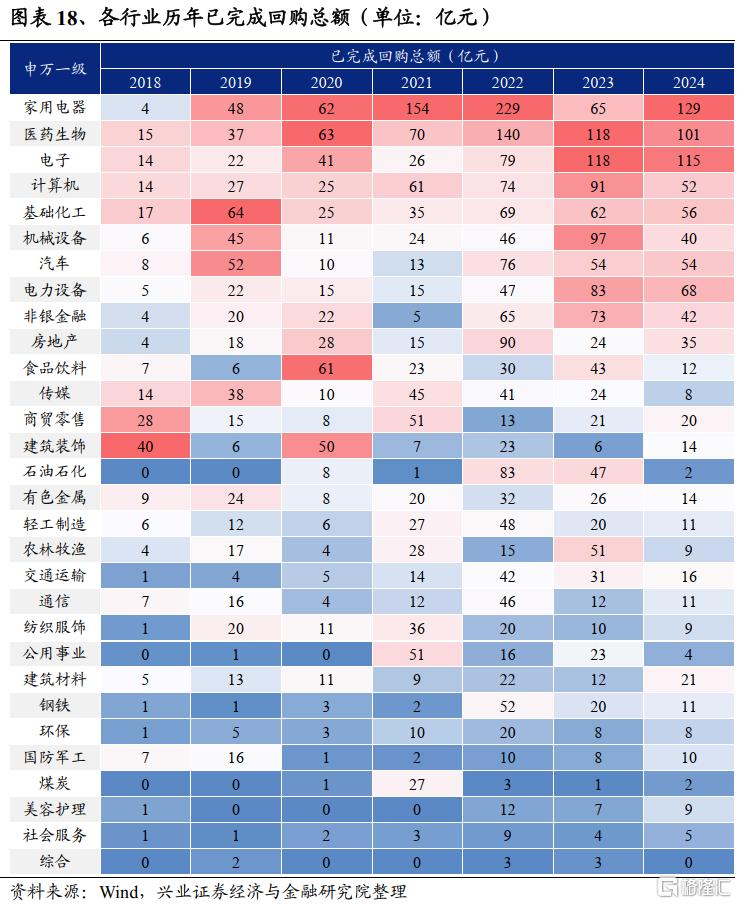

从上市公司所在行业来看,计算机、医药生物、电子等成长行业的公司发起回购较为频繁,家用电器回购完成规模较为突出。预案数量方面,2018年以来计算机(950起)、医药生物(885起)、电子(879起)、机械设备(853起)和基础化工(622起)排名前五;回购完成规模方面,家用电器(691亿元)、医药生物(544亿元)、电子(415亿元)、计算机(344亿元)和基础化工(328亿元)排名前五。

2.4、回购对于资本市场的积极影响

股份回购作为资本市场的一项基础性制度安排,具有优化资本结构、维护公司投资价值、健全投资者回报机制等方面的功能作用。

2.4.1、近年来,回购在A股资本市场投融资平衡发展中的重要性显著提升,随着分红回购规模的增加,资本市场生态结构已在改善。

2023年A股上市公司累计实施回购规模约916亿元,分红回购合计规模已超过市场资金需求(IPO+再融资+减持净额)。2024年以来,截至5月31日,上市公司实施回购的规模金额已达862亿元,远高于同期IPO规模(272亿元)。

2.4.2、A股历史上几次“回购潮”均对增强稳市、提振信心起到较好效果。

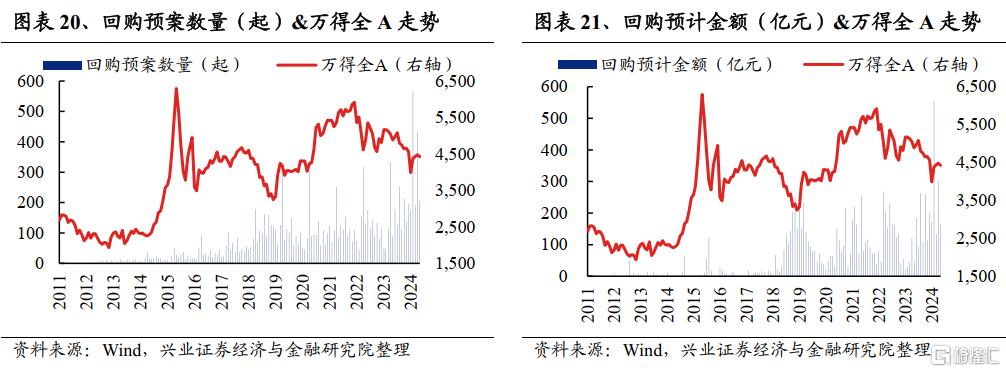

对于投资者而言,上市公司回购是一项重要的积极信号,往往表示公司对于盈利能力增长和盈利质量改善的信心,有助于维护公司价值;同时也能够向投资者释放积极信号,提振投资者对于上市公司整体后续发展的预期。A股历史上较为典型的“回购潮”主要包括:1)2015年6-9月、2)2018年10月-2019年3月以及3)本轮2023年12月-2024年2月,均出现在指数的阶段性底部。

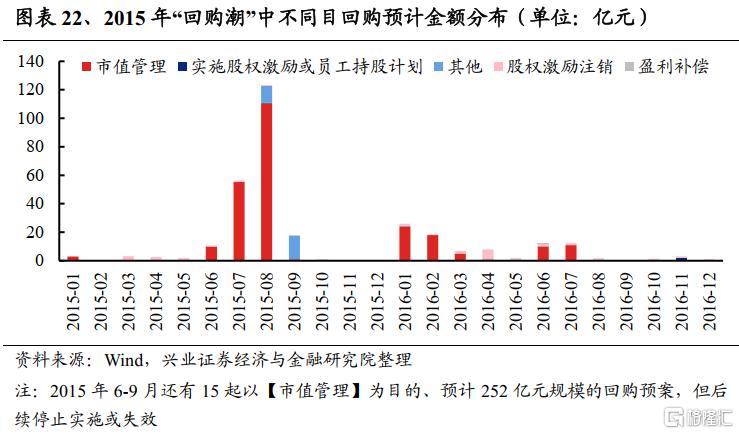

1)2015年6月开始,市场经历较大波动,大量上市公司主动发起回购以提振市场信心。2015年8月,证监会、财政部、国资委和银监会四部门联合发布《关于鼓励上市公司兼并重组、现金分红及回购股份的通知》,大力支持上市公司回购股份,指数也从月底开始逐步企稳。

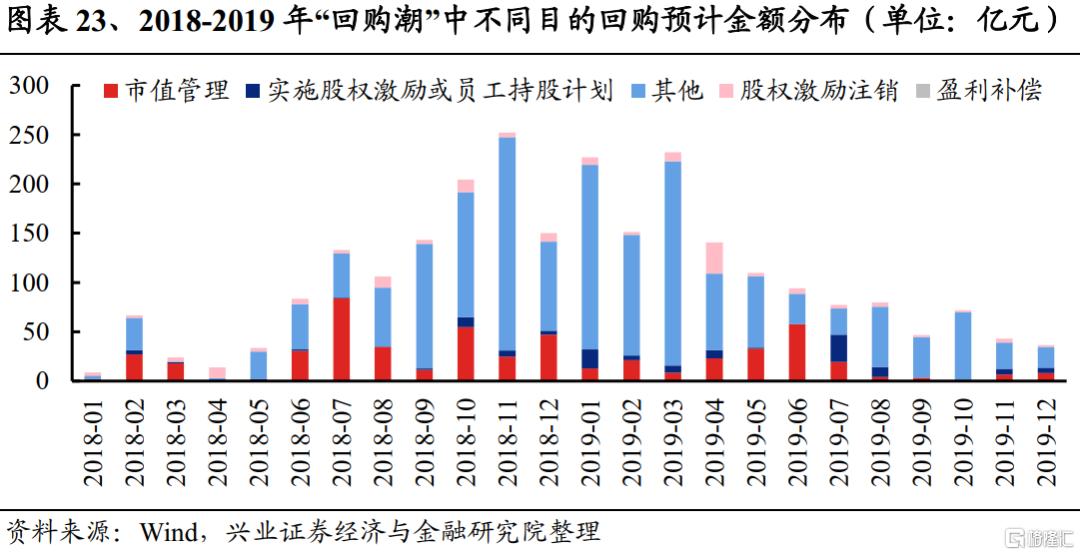

2)2018年中美贸易战爆发,美联储持续加息掣肘国内货币政策,A股市场也出现深度调整。2018年10月26日,《公司法》修订并从多方面对上市公司放松回购,新一轮 “回购潮”开启,市场最终在2019年1月触底回升。

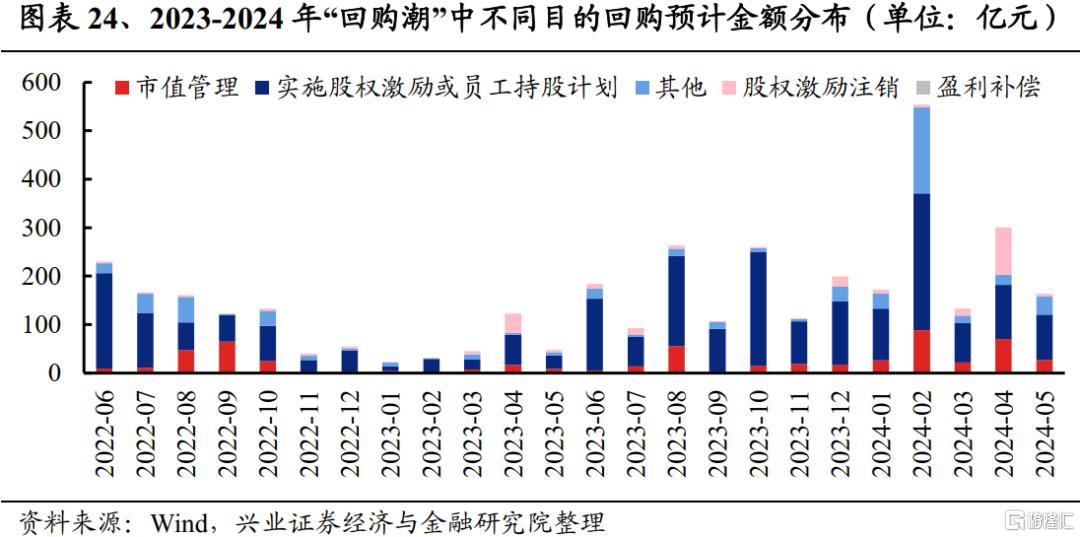

3)2023年四季度以来,国内经济复苏进程“波浪式发展、曲折式前进”,叠加海外风险持续扰动,A股投资者风险偏好收缩、资金面负反馈加剧,市场持续下行。监管层多次提出鼓励上市公司加大分红回购力度,并于2023年12月15日修订发布《上市公司股份回购规则》,对部分条款予以优化完善,其中包括了“着力提高股份回购便利度,放宽并增设一项为维护公司价值及股东权益所必需而回购股份的条件,取消禁止回购窗口期的规定,适度放宽上市公司回购基本条件,优化回购交易申报的禁止性规定”等内容。2024年以来,上市公司密集发布回购预案,呈现明显的超季节性现象;2月发起的回购预案数量(568起)及预计回购金额(554亿元)均远超此前历史最高值,指数也在2月迎来超跌反弹行情。

回顾过去几轮市场大波动,政策推动和稳市诉求下A股上市公司密集发布股份回购预案,“回购潮”在托底市场、提振投资者信心方面有着明显效益,指数迎来企稳回升。另外,“回购潮”期间有一个相对其余时段不同的鲜明特征,即以【市值管理】为目的的回购金额明显较高;同时,从全年维度,2015、2018和2024年以【市值管理】为目的回购数量占比均远超其余年份。

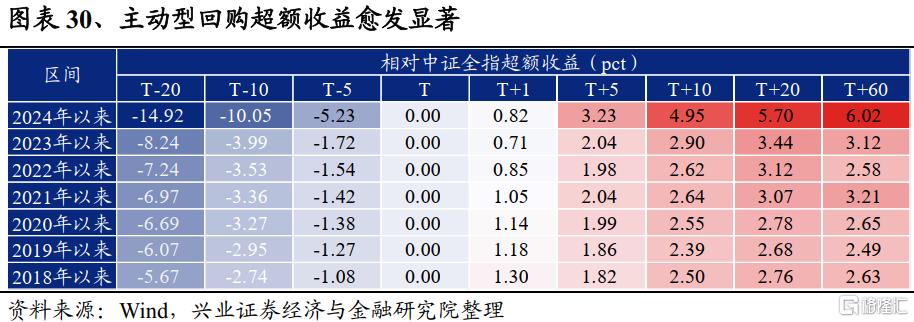

2.4.3、健全投资者回报机制

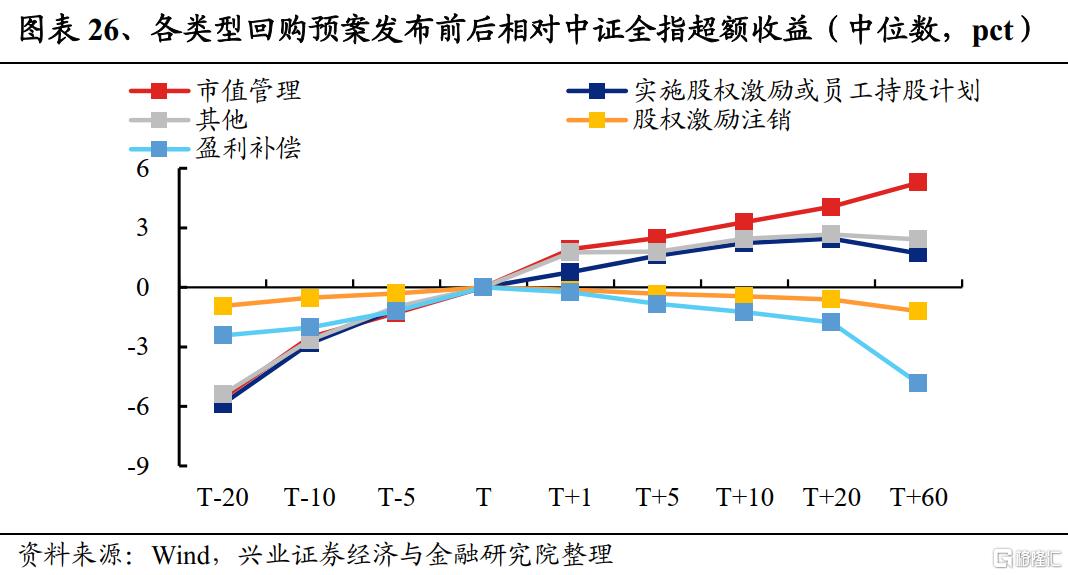

主动型回购具有公告效应,预案后公司股价相对中证全指具有明显超额收益。选取2018年以来发布回购预案的公司,计算其在发布公告前后相对中证全指的涨跌幅中位数。公告当日,发布以【市值管理】、【实施股权激励或员工持股计划】、【其他】为目的的回购预案的上市公司相对中证全指超额收益的中位数分别为1.93 pct、0.77pct和1.76 pct;公告日20个交易日后,分别实现4.07pct、2.45 pct和2.66 pct的超额收益;公告日60个交易日后,主动型回购的超额收益整体相对有所收敛,不过以【市值管理】为目的的公司仍然有持续的超额收益。相反,发布被动型回购预案的公司在公告日后仍持续跑输中证全指,发布以【股权激励注销】、【盈利补偿】为目的的回购预案的上市公司首日超额收益分别为-0.13pct和-0.25pct;公告日后20个交易日区间内,分别跑输中证全指0.62pct和1.78pct;公告日后60个交易日,被动型回购的相对负超额收益进一步扩大。

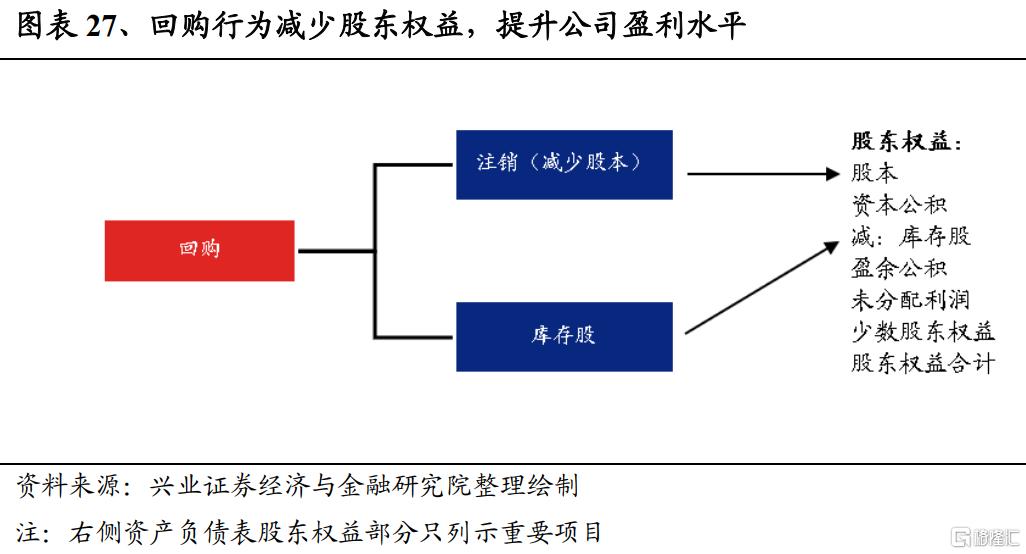

回购行为能够提升公司盈利和分红水平。一般而言,回购之后的股份有两种去向:注销(减少注册资本)和留作库存股(后续可用作激励奖励等),两者都会导致上市公司股东权益减少,进而提高上市公司ROE水平;其中注销式回购减少公司股本,能够直接提升EPS。另外,库存股实际上也不参与利润分配,因此在分红总额不变的前提下,回购之后投资者获得的每股股利将有所提升。

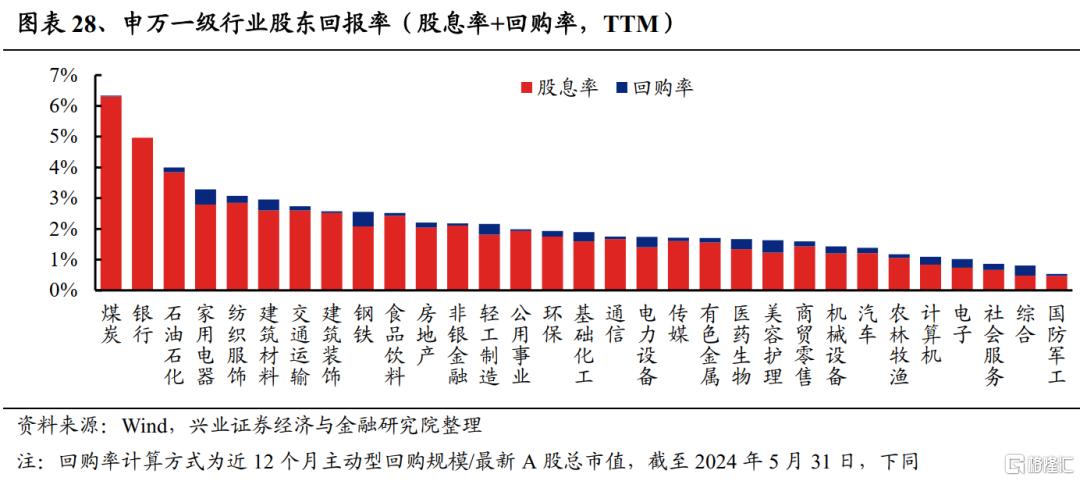

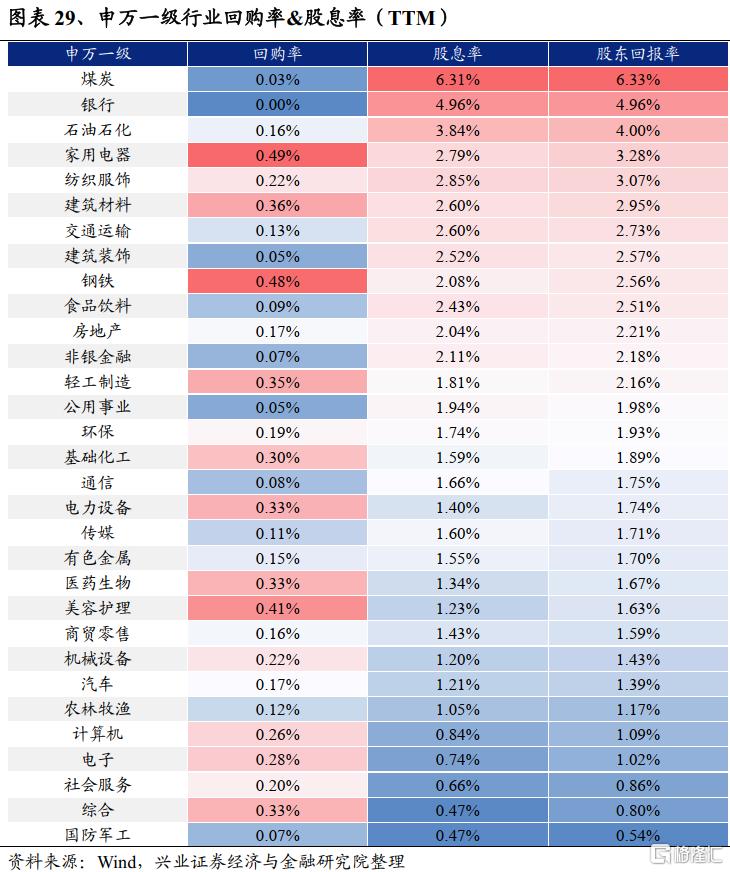

回购金额纳入分红计算,有望进一步增强投资者回报。2023年12月15日证监会修订发布《上市公司股份回购规则》,提及“上市公司以现金为对价,采用要约方式、集中竞价方式回购股份的,视同上市公司现金分红,纳入现金分红的相关比例计算”;2024年3月15日证监会《关于加强上市公司监管的意见(试行)》以及4月30日沪深交易所修订发布的《股票上市规则》也提及将满足要求的回购注销金额纳入现金分红计算。截至2024年5月31日,沪深300指数回购率TTM约为0.11%;申万一级行业中,家用电器(0.49%)、钢铁(0.48%)、美容护理(0.41%)、建筑材料(0.36%)和轻工制造(0.35%)等回购率TTM居前。政策落地有望持续提升上市公司主动回购比例,提高投资者回报。

三、回购策略超额收益愈发显著,需提升关注度

2023年底以来,A股回购政策不断优化,2024年仅仅不到半年,回购实施规模就已超过去年水平(916亿元)。同时,随着回购制度的发展和规模的扩大,我们可以看到,近年来主动型回购预案后股价相对中证全指的超额收益愈发显著(对应图表29越往右上角,红色越深),相关策略的有效性正在逐步提升。在新“国九条”推动资本市场高质量发展、监管层持续强调股东回报的背景下,投资者可以适时提升对于回购的关注度。

风险提示

数据统计不完备或口径不同带来的偏差、宏观经济数据波动、政策落地不及预期等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告《A股回购的历史、现状及几点新变化》,分析师 :

张启尧 SAC执业证书编号:S0190521080005

张倩婷 SAC执业证书编号:S0190521110002

胡思雨 SAC执业证书编号:S0190521110003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员