现在为止,A股市场整整回调了将近1个月,沪指期间累计跌了4.4%,深成指也下跌了近5%。板块上,医美、钢铁、传媒、生物医药等录得超7%的跌幅,仅有电子、公用事业、通信等几个行业的收益是正的。

市场在下跌同时,成交也愈发低迷。最近1个月,A股日成交基本在7000—8500亿的水平,相比年初屡见的万亿成交相去甚远。

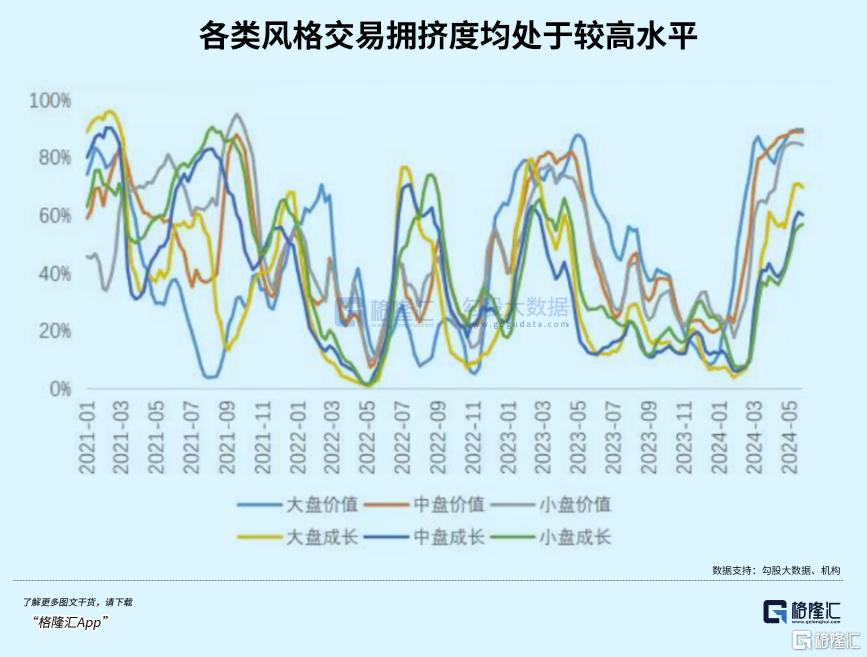

此外,A股市场主要交易风格拥挤度亦处于多年高位水平,也表明市场缺乏赚钱效应,有局部行情会选择一拥而上。比如当前的公共事业,尤其是水电几个龙头几乎天天创历史新高。

那么,A股本轮下探行情进入尾声了吗?

01

在我看来,本轮下跌调整最核心逻辑源于市场有些证伪前期经济复苏的乐观预期。

5月制造业PMI录得49.5%,大幅低于预期,且2013-2019年同期均值为50.6%。值得注意的是,制造业新出口订单大幅走弱,但5月实际披露的出口还比较强。

这其实是一个错位。从历史经验看,除非遭遇公共卫生事件扰动外,PMI出口新订单往往领先出口3个月。这也暗示了中国三季度出口大概率会走弱。

再看金融数据。M1同比负增长4.2%,创下历史新低。除了受高息揽储行为纠偏的阶段性冲击因素外,也一定程度上反映了实体信心尚待进一步修复。

另外,企业贷款和居民贷款均表现偏弱。其中,居民中长期贷款(房贷)5月仅514亿元,而2021—2023年同期分别有4600亿元、2800亿元、1600亿元。这还是在517楼市重磅大招之后发生的数据,可见政策对于楼市的提振效果并没有预期那么乐观。

这从市场表现也能看出端倪。4月底至5月17日,房地产板块快速大涨近30%,但政策落地之后便很快再度开启下跌模式,现价较高点回撤16%,快回到行情启动点了。再看商品市场黑色系,铁矿石、螺纹钢、玻璃、纯碱等地产相关品种均在5月23日前后开启了一波淋漓尽致的下跌。

最后看实际经济数据。5月社零消费同比增长3.7%,高于前值的2.3%,超市场预期表现。但工业增加值、固定资产投资均低于前值与预期。

其中,房地产市场仍在下行通道。前5月,全国房地产开发投资增速录得-10.1%,较前几个月仍在环比下滑。同期,新建商品房销售面积为36642万平方米,同比下降20.3%。要知道,2021年同期销售面积为66383万平方米,相当于短短3年间已下滑45%。

价格方面,70个大中城市新建商品住宅价格指数5月环比、同比降幅均较前值有所扩大,5月二手房价甚至少见地全部都出现了下滑。反映在房价下行背景下,销售投资均很难实质性好转。

今年2月初至5月20日,市场整体反弹较多,主要交易逻辑是对经济有较好复苏预期。而如今,经济复苏力度并不如预期,市场自然要向下调整回修。

不过,A股调整至此,再度下探的空间或不大了。

三中全会会在今年7月召开,市场在此之前或有一波博弈预期行情。更为重要的是,全年经济目标定在哪,接下来经济倘若继续趋弱,财政、货币政策有望继续加码稳经济增长。此外,地产领域政策也有望继续出台。

其实,在6月7日,国常会就曾强调“要充分认识房地产市场供求关系的新变化,着力推动已出台政策措施落地见效,继续研究储备新的去库存、稳市场政策措施”。

02

在市场回撤之际,A股股王茅台下跌之猛,令一些价值投资者担忧其投资逻辑生变。5月8日至6月13日,贵州茅台股价从1770元下挫至如今的1521元,累计跌幅达到12%。同期,中证白酒下跌了15%。

茅台暴跌主要有两个方面的因素。第一,批价因二级市场混乱导致连续崩跌,让一些投资者认为高端白酒需求不足,对未来长期业绩增长产生了一些担忧。第二,大盘持续下跌,市场情绪低迷,除公共事业等几个板块外,其余绝大多数板块均录得较差表现,包括白酒。

不过,对于茅台的大跌,尽管有不少声音认为短期的回调压力还会持续,但也有不少资金判断更多的是跌出机会,而不是风险。

首先,贵州茅台是国内白酒乃至全行业商业模式最佳的企业(或许没有之一)。量价齐升,未来数年内业绩仍能维持双位数增长,且确定性很强。近期批价下跌,与1169元的出厂价还有很大的缓冲空间,并不会实际上影响茅台的业绩增长。

其次,从资金面看,内外资均大幅重仓茅台,表达了最鲜明的态度。截止最新,北向资金持有茅台1333亿元(持仓比例6.88%),占北向持仓总市值的6.24%。近日,持仓比例有小幅下探,但在正常范围内,远比2022年10月恐慌的时候要高出不少。

目前,茅台PE来到24.5倍,略高于2018年底的时候。要知道,那时大盘从年初跌到年尾,市场情绪异常悲观。并且,茅台在当年三季度突现个位数增长,还吃过一个跌停板。但后来的故事大家都知道了。

对于茅台下跌,知名投资人段永平发帖称,市场短期是投票器,长期是称重机,所以市场还是那个市场,茅台也还是那个茅台。他还在跟帖中回复称,我们电子产品行业要是碰上不好卖的时候,后果是很严重的。茅台碰上不好卖的时候,只是被动地又多了一些年份酒而已(以后赚得更多)。

03

展望后市,A股大概率仍然是以结构化行情为主,整体趋势性牛市最好不要抱有期望。

从目前节奏看,配置周期>消费>成长(新能源、光伏、半导体等)>金融地产,可能是相对尚佳的投资路线图。

在《周期股,今年别轻易下车》一文中,详细阐述了2024年可能见到整体商品底部,未来几年有可能走出大级别的牛市行情。主要逻辑有三点:第一,全球库存周期有望见底回升;第二,全球主流央行将在今年进入降息周期;第三,商品供给端,地缘政治风险扰动不断。

当前,股市可能仅定价了高股息和价格稳定,对于未来价格的潜在上涨并没有充分定价。这或是未来的上涨驱动力。

消费大板块,目前估值处于2010年来中下水平,但此前预期的消费升级大逻辑发生了较为深刻的变化。

除白酒、啤酒等少数领域外,不少细分领域市场均见到了天花板,比如卤制品、榨菜以及酱油等等。而这些赛道均出现了消费降低态势,提价大逻辑有些走不通了。那么,这样一来,会冲击这些企业的盈利能力,估值大幅下移必然会发生。

那么,当前消费板块主要投资方向有两个方面。一方面,契合消费降级,业绩录得超预期增长的公司。另一方面,部分领域有较强分红属性的公司。

成长板块中,新能源、光伏赛道因产能过剩,导致价格大幅崩跌,导致上下游盈利能力大幅恶化,业绩也呈现明显的滑铁卢。未来,这会通过跌破成本的方式来达到产能出清的结果,但时间会比较长。不过,即便未来几年,市场供需达到相对平衡了,但没有驱动力驱动价格往上走,那么盈利预期还是出不来,整体投资机会可能并不大。

另外,半导体板块值得期待。因为行业周期在2021年见顶之后步入下行周期,且价格调整幅度远超预期,并已于2023年底见到了本轮周期底部。按照过往规律看,一旦上行,持续时间将长达2年。在该领域,可重点关注存储龙头。

金融地产排在最后。其中,地产虽有政策对冲,但基本面仍在下行周期中,政策只会让下跌斜率放缓,整体基本面并不支持大反转。

银行业,基本面其实在持续下行。一方面,由于信贷总量增速下行,导致量的大逻辑有所变化。另一方面,净息差伴随着持续降息,已经来到历史最低,接下来还有进一步下跌的空间。但好在银行有高分红高股息特点,股价并没有跌多少,但持续大涨动力不足,因为基本面并不支持。

总而言之,今年周期股可优先保持关注,主要投资机会或聚集于此。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员