作者 | 美股研习社

数据支持 | 勾股大数据(www.gogudata.com)

01 背景

太难了。

早间开盘腾讯跌破400,阿里破100,多头们的心理防线被一道道击穿。而海外的情况只差不好,纳指期货-2%,美国国债收益率继续跳水,石油和大宗继续飙升,美元指数接近100…

消息面上,还是俄乌的局势:据美国全国广播公司NBC报道,美国国务卿安东尼·布林肯(Antony Blinken) 在采访节目中表示,美国和欧洲盟国正在就禁止从俄罗斯进口石油进行“非常积极的讨论”。午间央视消息,美国会众议院正酝酿法案禁止俄罗斯石油出口,议长佩洛西(股神)表示,众议院正在探索孤立俄罗斯的立法方案…注意,是“立法方案”,这个性质有多严重可想而知。

佩洛西支持禁止俄石油出口

这给本就高企的油价又添一把火,布伦特原油涨超10%,暂时稳定在130美元关口,与之相对的是,全球股市的继续重挫,哀鸿遍野。

虽然鲍威尔在上周三的听证会上明确表态支持3月加息25基点,打消了市场的一些疑虑,但市场选择性忽视了一些潜在的利空,比如货币政策控制通胀能力有限,不排除更激进的加息行动(单次超过25基点)等。这样带来的反弹自然是脆弱的,换言之,现在最大的担忧无法解除——滞胀。

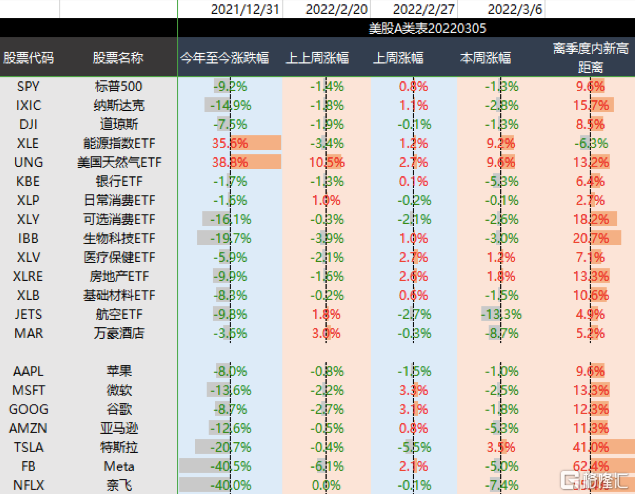

美股主要指数周复盘

来源:勾股大数据

上周五盘面反映已经比较明显了,经济数据其实是向好的,比如2月非农新增67.8万,大幅超过预期的40万;2月失业率3.8%,也好于预期的4%;就业数据好的同时,工资的增速有所下降,这意味着没有太多迹象表明会出现70年代工资物价螺旋上升的情况。

然而,市场对滞胀仍有浓烈的担忧情绪,并且这随着俄乌局势的恶化加剧,大盘并未能走回“经济软着陆”的逻辑。滞胀真的到了吗?

02 矛盾的数据

如前文所述,周五的数据并不能支撑滞胀的逻辑,但是市场没有买账。对此合理的解释也许只有“经济数据是滞后的”,市场更担忧的是俄乌的战事有进一步扩大的风险,以此为基点推出更持久的通胀,甚至引发经济衰退。

另外,参照70年代滞胀的历史,美联储的货币政策影响是有限的(正如鲍威尔听证会中所说)。从收益率曲线的数据来看,留给美联储的空间也似乎不多了。

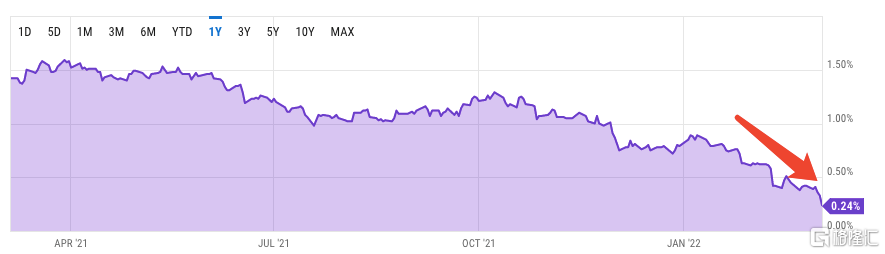

22年3月美债收益率数据

来源:官方渠道

近一年10年期与2年期美债收益率差

来源:Ycharts

如上图,可以直观看到美国10年期和2年期国债收益率在急剧缩窄,到目前只有24个基点(月初时候还有41个基点)。而麻烦的是,美联储还没有开始正式加息,这也就意味着在美联储开启加息后,可能很快就会出现收益率曲线倒挂的问题(2年期美债利率对加息敏感性更高,上升速度往往快于10年期)。

我们此前有文章分析过,收益率曲线倒挂往往意味着经济的衰退——

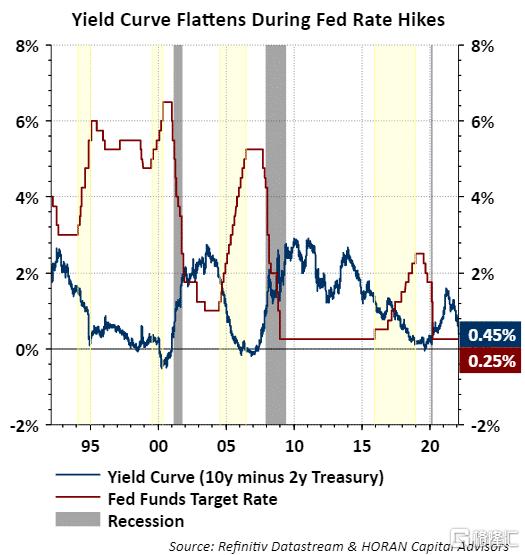

加息周期中收益率曲线扁平化

来源:Refinitiv Datastream

上图中红线部分为联邦基金利率,蓝线为收益率曲线(10年期和2年期国债收益率差),灰色阴影部分为衰退期,黄色阴影为加息次数。可以看到过去20年出现的两次经济衰退(00年和08年),之前都伴随着利率的上升,以及收益率曲线的扁平化乃至倒挂,而倒挂之后几个月到一年左右的时间,便出现了经济的衰退(市场崩盘)。

目前收益率差仅24个基点,加上仍未开启加息的美联储,市场的担忧程度可想而知。在这种情况下,拜登一边加码制裁,一边喊通胀可控,市场能信吗?显然,这是在侮辱智商。

03 如果真的滞胀了…

滞胀,无疑挺可怕的,但仍有人在滞胀的年代取得了不错的回报。参考巴菲特在70年代的持仓(77年开始给伯克希尔的股东写信),77年持仓主要是凯撒铝业、盖可保险、联众集团(广告)、华盛顿邮报(传媒),其中在大众传媒领域的仓位非常重。

后面美国经历了79年的两位数通胀,但盖可保险、华盛顿邮报、ABC美国广播公司始终在其持仓中,也就是说,保险和传媒给巴菲特带来了丰厚的回报。比如华盛顿邮报买入后虽然下跌浮亏了26%,但最终获利超百倍。

简单总结可以发现,通胀和加息初期能源大宗的表现通常很好,而最终取得高额回报的,却总是离不开时代的红利(如7、80年代的传媒)。科技的进步,新产业的发展带来增量空间与生产效率提升,往往是解决通胀的根本力量。

短期内能源大宗仍是市场的核心聚焦,而与此相对的,或许已有一部分投资者开始逢低加码日渐便宜的科技股了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员