截至8月29日,申万光模块板块共有10家上市公司发布2024年中报,整体表现超预期。据统计,已发布中报的光模块公司营收合计同比增长了53.63%,净利润规模同比增长105.35%。这一成绩,在目前的A股市场各细分板块中居于前列。

不过,需要指出的是,这一成绩最主要由行业龙头贡献所致。在披露中报的10家光模块公司中,以中际旭创为代表的龙头公司营收和净利润增长数据明显超出行业平均水平,分别同比增长了1倍和2倍以上。

业绩同比增长284%

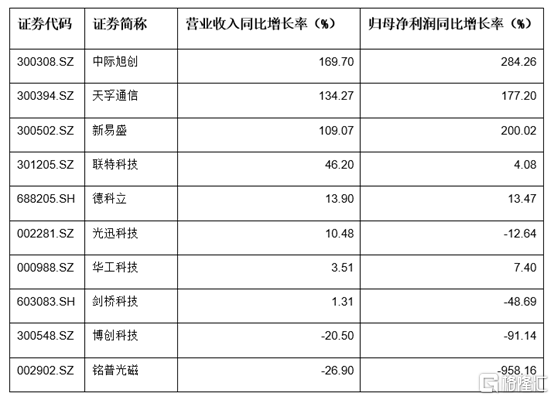

在人工智能(AI)市场需求井喷之下,产业链关键环节之一的光模块领域迎来业绩爆发期。统计数据显示,截至8月29日,A股市场共有10家光模块公司发布了2024年中报,整体实现营业收入275.52亿元,相比去年同期的179.34亿元增长53.63%;整体实现归母净利润48.11亿元,相比去年同期的23.43亿元增长105.35%(见表1)。

表1 10家光模块公司营收和净利润表现

数据来源:Wind

进一步观察可发现,上述10家光模块公司在2023年共实现营业收入401.26亿元,实现归母净利润52.54亿元,而今年上半年在营收相当于去年全年营收的68.66%的情况下,归母净利润达到去年全年净利润的91.57%,这一情况说明,行业净利润增速表现要明显好过营收表现。

在光模块行业,头部公司的规模和盈利优势愈发得到强化。以中际旭创为例,其107.99亿元营收规模不仅是10家公司中最大,且占10家公司营收合计的39.19%。同样,在归母净利润方面,中际旭创的23.58亿元业绩目前也是行业内最高,规模占10家公司合计净利润的49.03%,几乎占行业的半壁江山。

其实,头部公司的优势不仅体现在规模和占比上,营收和净利润同比增速上同样体现优势。截至今年中报,中际旭创的营收和归母净利润同比增速分别为169.70%和284.26%,均居行业第一位置,同行业公司天孚通信的营收和归母净利润同比增速分别为134.27%和177.20%,新易盛的营收和归母净利润同比增速分别为109.07%和200.02%(见表2)。

表2 10家披露2024中报的光模块公司营收和净利润情况

数据来源:Wind

净资产收益率明显提升

2024上半年,中际旭创的400G和800G等高端光通讯收发模块实现营收105.20亿元,同比增长了162.73%。高端产品销售火旺,意味着公司的毛利率表现好于预期。

据中报数据,中际旭创上半年销售毛利率为33.13%,对比去年同期的30.39%,增长了2.74个百分点(见表3),毛利率表现在目前的10家光模块公司中排名第3位。

费用率管理方面,中际旭创销售费用/营业总收入为0.97%,对比去年同期下降0.04个百分点;管理费用/营业总收入为3.16%,同比下降1.63个百分点。新易盛销售费用/营业总收入为1.33%,对比去年同期下降0.23个百分点;管理费用/营业总收入为2.40%,同比下降0.16个百分点。良好的三费管理,为中际旭创和实现更高的营收和更优的业绩创造了重要条件。

需要点出的是,中际旭创今年中期的净资产收益率相较去年同期出现量级变化,由去年中期的4.87%增长到今年中期的15.45%,提升幅度超过10个百分点。若从年化角度考虑,中际旭创年化净资产收益率将高达30.99%,这一数值表现不仅在光模块可比公司中高居第2位,且也暂时在申万通信设备行业中排名第2。

今年中期,申万通信设备行业目前的净资产收益率平均值(整体法)为5.72%,行业中值为1.88%,而中际旭创中期的15.45%净资产收益率目前仅次于天孚通信的18.83%。

资产与负债方面,虽然中际旭创资产负债率同比增加了约7个百分点,达到了29.82%,但若仔细观察可发现,这一数值在10家光模块公司中处于优质之列。10家光模块公司中,资产负债率低于中际旭创的有天孚通信(14.14%)、新易盛(24.81%)等,而华工科技、剑桥科技等公司的资产负债率均在45%以上。据Wind数据,同期,通信设备及器件行业的负债率中位值为38.48%。

表3 光模块公司盈利能力情况

数据来源:Wind

券商提升公司盈利预期

在8月25日的电话会议上,中际旭创回答了投资者关心的话题。对于下半年公司期间费用会有怎样变化的提问,公司表示,“期间费用并不会像收入一样线性增长,公司对费用的控制非常严格,会合理的持续优化各项费用开支。”这一表述意味着,公司毛利率乃至业绩表现将有保障。

对于今年和明年400G和800G高端光模块产品竞争格局演变的问题,公司进一步表示,“目前看光模块供应格局没有发生明显改变,或者说在主要客户这里并未看到新增的供应商。”

事实上,中际旭创的创新新品还在持续发力中。据中际旭创介绍,“公司400G ZR产品已进入海外客户,800G ZR产品正在市场导入阶段。未来在AI数据中心的 DCI互联场景,预计会产生更多的相干光模块需求。”另外,公司研发的1.6T的硅光模块已经供应大客户在测,“一旦量产的话,订单中预计也会包括1.6T 硅光方案。”

中际旭创创新产品的高迭代恰恰是其持续高研发投入的结果。今年上半年,公司投入研发费用达5.25亿元,同比增长了62.7%。

中信建投证券在最新研报中指出,中际旭创“是全球领先的光模块厂商,在多个领域均具有较强的竞争力,多款产品实现批量化出货……以 ChatGPT为代表的 AIGC 技术高速发展,有望显著拉动网络侧光模块的需求。同时,1.6T 光模块有望加速产业化,2025年及以后需求可期。” 该研报上调了中际旭创盈利预期,预计公司2024-2026年收入分别为 253.77 亿元、395.51 亿元和 491.96 亿元,归母净利润分别为 54.78 亿元、97.39亿元和128.52 亿元,当前市值对应PE值为28倍、16倍和12倍,维持“买入”评级。

招商证券也积极看好中际旭创的未来发展空间,其在研报中也指出,“算力需求爆发拉动800G/1.6T光模块迈入高景气通道。公司作为全球光模块龙头企业,800G产品批量交付能力业内领先,1.6T产品下半年有望开始出货,随着产能释放公司有望实现业绩持续高速增长。”预计公司2024/25/26年实现营业收入同比增长167%/62%/26%;实现归母净利润同比增长145%/83%/23%。维持“强烈推荐”投资评级。

免责声明:本文仅供参考,不构成投资建议。

广告

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员