35岁之前退休的梦破碎了。

随着反垄断一刀接着一刀砍下,大国博弈转换赛道,大厂不再享受10%税收优惠……让以为掌握了生产力发展方向的“大厂码农”们踩到了坑里。

他们用“青春“押注的互联网股票,被一遍又一遍的血洗,欲哭无泪。

变局早有警示,魔鬼藏在细节中。

每一次国运的转折,总是有人能够踏中。

只不过,先知先觉者不但要忍受寂寞,有时候还要忍受嘲笑。

2012年,八项规定出台,茅台股价跌入谷底。同年,一大批光伏企业即将面临破产。整个新能源产业链,仍在“骗补”环境中野蛮生长。

那一年,资金大量出逃,却有一个人默默杀入新能源,搞出了一个投资新能源的“宁组合”,而且一守就是十年。

2021年,随着外资渐渐减仓白酒,新能源异军突起。市场开始慢慢察觉到,变局来了。

开始有越来越多的人注意到了姚志鹏,注意到他那支盈利令人乍舌的”宁组合“。

投资是一门说不清的学问,短期要看节点,长期得看十年趋势。把握好高山低谷,才有可能赚取超额收益。

追寻核心资产,是每个投资者都在追问的永恒话题。

变局从730起

越是大变局,越是要读懂大环境和趋势。

核心资产的变局,要从730高层会议说起。

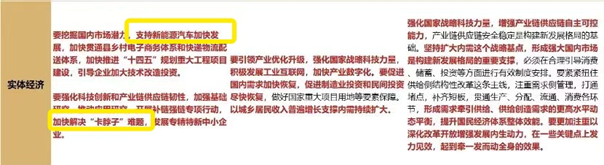

7月底的高层会议,第一次提到“支持新能源汽车加快发展”。

出于国内外环境考虑,极度需要一个能代表时代的新的支柱性产业,成为拉动内需和提振经济的核心引擎。

不同于其他行业的需求增速疲软,产销暴涨的新能源汽车无疑是最佳选择。

“据汽车工业协会统计,2021年1-6月,新能源汽车累计生产121.5万辆、销售120.6万辆,同比均增长2倍,累计销量已经与2019年全年水平基本持平。新能源汽车已经12个月刷新月度销售记录。”

7月汽车出口再创新高,新能源汽车出口增长贡献度占31.5%。

被赋予重要的战略作用,对新能源汽车,美国和中国所见略同。

8月12日老美宣战,美国参议院通过了阿拉斯加参议院丹·沙利文的提案,该提案将禁止任何使用中国产材料及技术的可再生能源项目获得联邦资金和补贴。

一旦国会进一步通过,对国内光伏组件、逆变器出口有一定影响。要知道美国90%的光伏组件来源进口,其中一半以上来源中国。

国内外因素交织,新能源的战略地位再攀升,市场焦点也变了。

A股有史以来最大民企定增,发生在新能源行业。8月12日,锂电池厂龙头宁德时代宣布天量定增,拟定增募资不超过582亿元,用于锂离子电池开发。消息一出便成了市场最关注的动向,并带动提锂板块集体上涨。

新能源庞大产业链中的小身影,储能也被正名。7月29日国家发改委发布《关于进一步完善分时电价机制的通知》,8月10日国家发展改革委、国家能源局发布《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》。这两个文件给予了储能行业更高的市场地位。

“最聪明的钱”,机构资金正在用屁股投票。

今年二季度公募基金,最受瞩目的变化是,第二大重仓股变成宁德时代,排在其前面的是茅台。今年上半年的冠军基金和去年的冠军基金,基本由重仓新能源的基金包揽。

一个产业崛起,核心资产大转移。在不眠的资本市场里,没有人会明晃晃告诉你。

但是每一次转换,总是有人能踩准步点。除了走狗屎运的,就只有少数潜心钻研、挖掘趋势的。

大多数人无法抓住趋势,但是至少可以退一步,选择跟对人。

新能源第一人

谁是新能源基金第一人?

时间回到9年前。

一位刚入职不久的研究员跑了实地调研和大量分析,包括当时建太阳能电池的主要基地格尔木。那个时候,从飞机往下看,太阳能电池还没建好,莫大的沙漠里零散布着黑色方块。那一年,他记下了隆基和通威。

这位研究员,就是研究新能源的老将,姚志鹏。

他颇为著名的一次投资,是2018年在日本旅游时。在东京街口,他发现日本年轻人都在玩电子烟,哪怕去到村子里,也有几个老人家在抽电子烟。回国后他再三思索,并推动所在的基金公司,成为第一家投资电子烟的基金公司,挖掘了研发锂电池和电子烟的亿纬锂能。

去年底智谷团队做了十年资产涨幅统计,亿纬锂能在过去十年A股涨幅排第二。

有长远目光去自上而下把握大趋势,也能挖掘具体行业中的优质公司。

在公募基金里,姚志鹏是特殊的存在。

尽管同行并不看好,他推算出新能源未来的市场空间,开始挖掘新能源小公司。而及早开始的研究经验,也促使他成为“宁组合”的最早一批挖掘者。

如果说“茅指数”意味着当下,那么“宁组合”则意味着未来。

为国家投资几个经典之战,给未来带来多少就业,比看历史业绩来得重要。这是姚志鹏反复和团队强调的。

自2013以来,高层对新能源车补贴累积3000亿元。只有中国敢砸千亿来搞一个新赛道,并且会继续砸钱。这一战,姚志鹏参与其中。

在新能源研究中资历丰厚,也使他成了稳定市场情绪的一个重要声音。

前段时间新能源涨得过猛,财联社联系了几位基金经理表达市场观点,而姚志鹏置于首位。“在新能源和材料体系对世界的变革,和中国优秀企业全球竞争力提升的大趋势下,持续看好相应趋势下的龙头公司,包括能源革命以及新兴材料技术等方向。”

在一众研究新能源的年轻基金经理中,姚志鹏确实是最早研究新能源、跨越牛熊周期的基金经理。

他曾说,“不要只关注大型整车集团,也要关注科技企业。”

于是,他的组合里还没有新能源车企。采访问道,他回复“还没有满意的公司出现。”

没说的话更为关键。除了车企,题眼在能源革命本身。

姚志鹏能够看清这一轮新能源产业链推动的核心和目的,不在车,而在其带动的能源革命,新能源带动起的从发电、运输到储能的技术研发。

摸透趋势,也要摸透企业内部。

在线上沟通如此发达的年代做调研,他能亲眼见绝不线上听。

姚志鹏出差行程总计飞行734次,里程数超过150万公里,相当于绕地球跑了37.5圈。不仅如此,他高度关心公司的管理层,还有竞争对手,上下游公司。

被行业内称为“A股最喜欢调研董事长的基金经理”,实实在在的调研狂魔。

如果用核心关键词概括他——新能源的十年,他的日复一日调研之路。

“新能源行业的企业将来都是奔着千亿、万亿去的,那时候大家不相信制造业,觉得肯定是忽悠人,现在已经实现了。”

投资是一门专业的学问,专业的事交给专业的人做,才能抓准趋势。

个人财富关乎内驱力

站在巨人的肩膀上,还不够。

“基金赚钱,基民不赚钱。”是普通投资者的共性。

如何解决这个问题?内驱投资,是下一个时代的投资方向。

现在的投资者买基金,越来越有信息搜索和研究能力。自驱力和主观能动性远比以前的投资者强。

《2020年抖音财经内容生态报告》显示:2020年,抖音金融内容的总观看时间、总评论量、总好评量和平均单次观看时间分别增长了164%、139%、88%和17%。截至2020年11月,对财经内容感兴趣的用户数量达到1.05亿,每月财经内容搜索量达到9414万。

在一众平台上搜索基金理财信息,也成了越来越多投资者的习惯。因为便利,省去跑银行的繁琐。

支付宝大家都很熟悉,但实际上它的搜索功能,可以链接投资者和基金经理,消除投资信息差。

想要共享新能源上涨的红利,却又不知道买哪位基金经理的主动基,可以在支付宝上搜索基金经理的名字。

比如在支付宝搜索“姚志鹏”,基金经理的业绩、获奖信息都一览无余,有助于投资者做决定。

事实上,如今投资者买基金,自我判断能力、和信息搜索能力都很强。大家需要一个“买什么”的判断吗?其实是一个更为全面、客观的数据库。

而支付宝成熟的搜索能力,轻而易举解决了咱们的需求。

他管理的嘉实新能源新材料、嘉实环保低碳、嘉实智能汽车均上榜主动股票型基金近三年业绩TOP20,近三年回报率依次分别为:253%、231%、224%。姚志鹏也是唯一一位有三只产品上榜的基金经理。

最近,考虑到投资者习惯性“追涨杀跌”,赚不到与基金同样的收益,他也推出一只新基金,这是一只三年封闭期的基金。

每个权益类基金经理都渴望管理持有期基金,能发行三年封闭期基金的基金经理都属于基金公司当家大咖,姚志鹏自有金刚钻,能为投资者负责,封闭期带来的持仓稳定,能给业绩实现更好的保障。

结语

投资,其实是投资信仰,投资确定的未来。

你可以像索罗斯一样,抓住一个国家经济结构的致命缺陷,看空一个国家。

他以泰国为突破口,一个接着一个新兴工业国家做过去,几乎无坚不摧,仅仅是做空泰铢,就狠赚42亿。要不是低估了中国大陆力挺香港的决心,索罗斯传奇、资本的血腥不会结束的那么早。

当然,你也可以选择看好一个行业,像姚志鹏那样,走遍中国的天山南北、大江两岸,从各种蛛丝马迹去寻找中国经济的方向,并坚定不移地走下去。

生在中国这样的大国,一个激荡的时代,能够让自己的方向和国家的方向相重合,是一件并不容易的事情。

把握好趋势,剩下的交给专业的人,才是投资的本义。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员