机构:光大证券

评级:增持

◆18年上半年业绩高速增长:公司18年上半年收入32.4亿港元(+42.2%)毛利18.7亿港元(+61.8%),净利润3.2亿港元(+53.2%),摊薄EPS12.89港仙。18年上半年毛利率57.7%,同比增加7PCT,净利润率9.75%,同比增加0.7PCT。公司盈利增长的主要原因在于:

1)公司核心产品竞争力提高,协同效应明显;

2)公司生物技术产品结构持续优化,盈利能力提升;

3)收购西安碑林与北京九和药业持续贡献增长。

◆制剂业务占比持续提升,生物技术板块牛磺酸贡献利润:上半年公司制剂业务实现收入15.6亿人民币,同比大幅增长43%,眼科、呼吸及耳鼻喉、心血管急救分别增长22.5%/69.9%/33.9%,共有6个过亿品种。独家产品切诺进入医保目录加推出儿童剂型,上半年收入4.4亿元人民币(+89%)。心血管产品利舒安收入2.7亿元人民币(+51%),进一步稳固领导者地位。公司有203个产品进入新版医保目录,产品布局较为全面,预计制剂业务占比将持续提升。生物技术板块收入同比增长21%,牛磺酸同比增长42%至2.9亿元人民币,目前牛磺酸价格水平有望持续贡献利润。

◆外延并购有序进行中:公司专注细分领域纵向并购,也注重企业整体协同效应。公司连续发布公告拟收购旭东海普55%股份、上海运佳黄浦制药公司100%股份,扩充心血管线、肿瘤一线重磅产品及OTC条线产品,与鼎晖共同收购澳洲公司Sirtex,帮助抗肝癌重磅新药钇-90进入中国肝癌市场。国内2笔外延并购如能顺利完成,将增厚公司全年业绩。考虑到并购时间的不确定性,我们暂未将并购标的利润计入盈利预测。

◆在研产品储备丰富:截止18H1公司在研产品30余个,在研产品主要集中在心脑血管和五官科药物及器械领域。罕见病领域5个品种完成药学研究,卡谷氨酸片(高氨血症)进入优先审批名单。公司心血管药涂球囊推进顺利,目前5个适应症中的3个项目结束入组,研究结果将于2018年年底公布,Sirtex项目正在进行中国落地前调研准备。

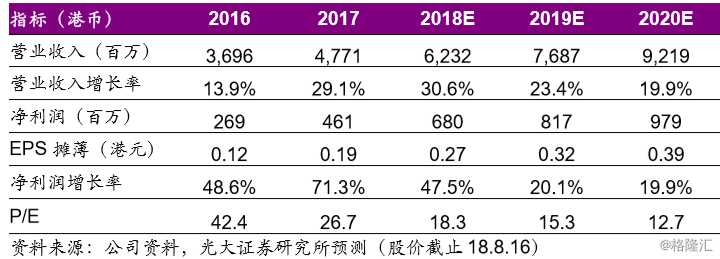

◆维持“增持”评级:公司医保品种持续放量,利润结构有望得到改善,不考虑收购并表,我们上调公司18~20年EPS(摊薄)分别至0.27/0.32/0.39港元,应对18-20年PE分别为18/15/13x。公司在细分领域的整合优势明显,维持“增持”评级。

◆风险提示:并购不及预期,原料药利润波动,应收账款占比较高。

业绩预测和估值指标

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员