作者:国信传媒 张衡团队

事项:

美国当地时间5月11日上午9点30分,虎牙成功在美国纽约证券交易所挂牌。虎牙当日以15.50美元开盘,较12美元的发行价上涨29.2%;以16.06美元收盘,较12美元的发行价上涨33.83%。

评论

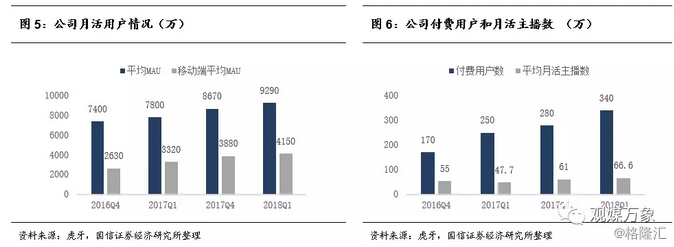

中国游戏直播第一股,用户规模及活跃度表现突出。虎牙直播于2014年作为YY的子平台成立,是国内首家成功上市的游戏直播平台。截至2017年底,公司平台注册用户近2亿,同比增长130%。2018Q1,公司平均月活用户数约9290万,同比增长19.2%,2016Q4及2017年,公司平均月活用户数和移动端日活用户数均位列国内直播平台中首位。

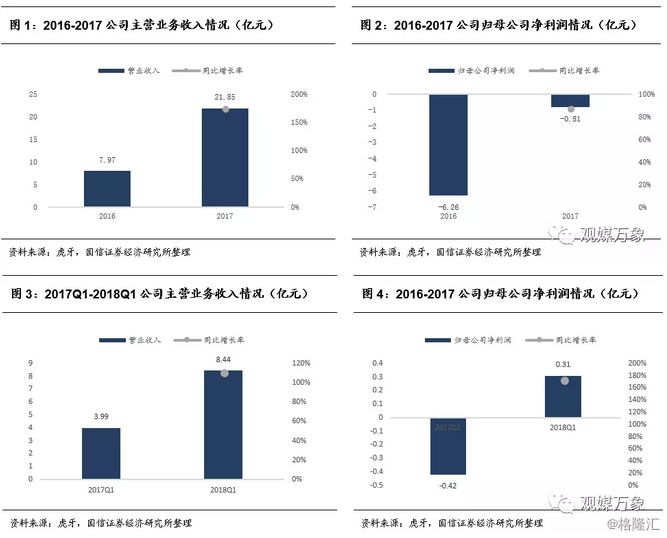

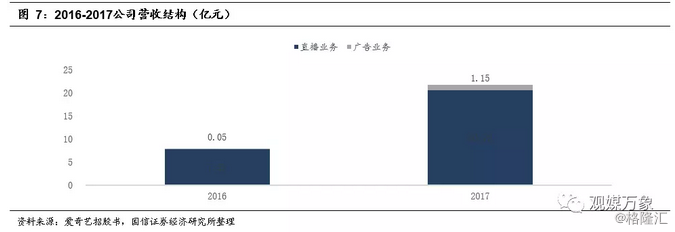

盈利能力持续改善,收入来源多元化。2018Q1,虎牙直播营业收入为8.44亿元,较2017Q1的3.99亿元同比增长111.5%。2017Q1、2018Q1归母公司净利润分别为-0.42亿元、0.31亿元,净利率分别为-10.45%、3.72%,2018Q1业绩扭亏为盈。2017年,虎牙直播营业收入为21.85亿元,较2016年7.97亿元同比增长174%,营收增长显著。2016-2017年归母公司净利润分别为-6.26亿元、-0.81亿元,净利率分别为-78.51%、-3.71%,亏损规模明显缩小。目前直播收入为公司最主要的收入来源,公司于2016年10月开始提供广告服务,并于2017年1月开始同第三方分销平台共同运营网络游戏,广告收入大幅增长2240%至1.15亿元。在保持广告业务收入持续增长的情况下,公司业绩有望实现扭亏。

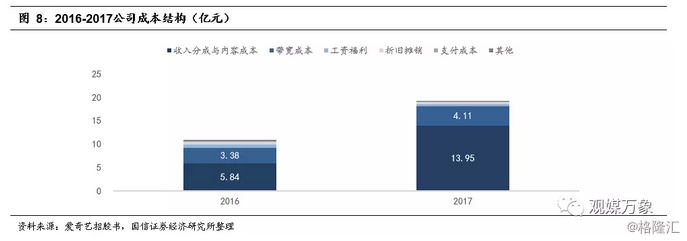

用户增长拉动成本上升,运营效率提高改善成本结构。虎牙直播成本由以下六个部分构成:收入分成及内容成本、带宽成本、工资福利支出、折旧摊销成本、支付成本和其他费用。其中,收入分成及内容成本占比最高,2017年,公司收入分成与内容成本为13.95亿元,相比于2016年的5.83亿元同比增长138.9%,主要原因系平台虚拟物品销售增长161.3%及扩大对电子竞技领域投资。同时,规模效应导致内容制作成本增速下降,使收入分成与内容成本占净利润比重由73.7%下滑到63.8%。

游戏直播行业进入黄金期,用户及技术优势保障龙头地位。2017年,中国网络游戏市场规模达322亿美元,同比增长16.7%,预计2022年市场规模将突破600亿美元。依托游戏行业火爆,游戏直播业务增势迅猛,2017年市场规模达43亿美元,同比增长79%,预计到2022年,市场规模将达到116亿美元。虎牙直播作为中国游戏直播领域第一股,卡位技术及用户优势,加之国内领先的游戏主播资源库,有望保持龙头地位。

虎牙直播:中国游戏直播第一股

中国游戏直播先锋企业,用户与技术优势保障增长

虎牙平台于2014年作为YY的子平台成立,于2016年作为虎牙直播单独建立,截至2016年12月31日完成全部资产、商标等的转移。虎牙直播是中国最大的游戏直播平台之一,是我国当前推进电子竞技直播行业发展的重要先锋。

平台表现:近年来,平台用户规模和活跃度表现亮眼。截至2017年底,公司平台注册用户近2亿,同比增长130%。2018Q1,公司平均月活用户数约9290万,同比增长19.2%,其中移动端月活用户数约4150万,同比增长25.0%。2016Q4及2017年,公司平均月活用户数和移动端日活用户数均位列国内直播平台中首位。

收入构成:内容层面,直播服务及广告业务是公司最主要的收入来源,2017年收入占比分别为94.7%和3.2%。其中,直播服务收入主要来源于虚拟物品销售,广告业务收入主要来源于平台的广告投放。加之公司与电子竞技游戏的开发者、代理商、赛事组织者等积极合作,现公司直播内容覆盖2100-2600款游戏,包括手机端、PC端及游戏机端,同时也正向选秀节目、户外活动、动画节目等其他娱乐直播领域拓展布局。

核心优势:平台层面,虎牙直播的核心优势主要表现在:用户活跃度和黏性位列中国首位、互动社区业务的重点投入发展、内容产品的动态化和多样化、尖端技术水平和规模化设施、强力股东支持与高效管理团队。

主要挑战:公司维持现有用户付费水平的风险、主播流失的风险、公司内容吸引力的不确定性、政府对互联网直播行业监管力度不确定性、与YY共同股东潜在利益冲突的风险等。

股权结构:YY为最大股东

截至招股书递交日,YY持股比例达48.1%,为虎牙最大股东;其次为腾讯旗下全资子公司Linen Investment Limited,持股比例为34.6%;公司董事高管合计持股6.5%,其中董事长李学凌持股约3.9%,CEO董荣杰持股约2.7%。除李学凌持A类股之外,其余股东均持B类股。预计IPO完成后,YY持股44.5%,Linen Investment Limited持股32%,李学凌持股3.6%,董荣杰持股2.5%。

业绩表现:盈利能力持续改善,亏损规模逐渐缩小

2017Q1及2018Q1归母公司净利润分别为-0.42亿元、0.31亿元,净利率分别为-10.45%、3.72%,业绩扭亏为盈。2017年,虎牙直播营业收入为21.85亿元,较2016年7.97亿元同比增长174%,营收增长显著。2016-2017年归母公司净利润分别为-6.26亿元、-0.81亿元,净利率分别为-78.51%、-3.71%。2018Q1,虎牙直播营业收入为8.44亿元,较2017Q1的3.99亿元同比增长111.5%,营收增长显著。业绩变动的主要原因系直播付费用户增长119%至810万人,同时,公司于2016年10月开始提供广告服务,并于2017年1月开始同第三方分销平台共同运营网络游戏,广告收入大幅增长2240%至1.15亿元。在保持该业绩增长趋势下,公司2018年有望实现转亏为盈。

运营数据

月活:公司2018Q1平均月活用户数为9290万,同比增长19.2%,环比增长7.15%,保持着较高的用户增长速度。其中,移动端平均月活用户数为4150万,占比基本稳定在45%左右。日均使用时长:2017年,平台移动端每活跃用户日均设备使用时长超过98分钟,相比2016年的91分钟有所提升,说明客户粘性在不断提高。主播数量:内容供给方面,2017年公司平均月活主播数为56万,相较于2016年的65.7万有所下降,主要原因是公司为响应国家监管要求和直播行业的严格管理,从2016Q4开始实施的主播实名注册。2018Q1,公司平均月活主播数达66.6万,同比增长39.62%,环比增长9.18%,呈上升趋势。付费用户数:2018Q1,平台付费用户数为340万,相比于2016Q4的170增幅高达100%。

资金募集用途

虎牙直播本次招股预计获得净收益1.492亿美元,若承销商全额行使超额配售选择权净收益或达1.722亿美元。募集资金将主要应用于以下四个方面:(1)约30%-40%用于内容生态系统升级,扩大内容形式,优化内容质量;(2)约30%-40%用于研发,即技术层面投资优化;(3)约10%-15%用于扩大产品服务,包括加强市场营销和品牌建设;(4)其余部分用于企业的一般发展,包括营运资金、潜在战略收购、投资及战略合作等业务。

收入及成本结构拆分

1. 收入结构

直播业务为主要收入来源,业绩增长迅速。2018Q1,公司直播业务营收为0.79亿元,较2017Q1的0.38亿元同比增长107.2%,主因系公司付费用户数量的增加和每位付费用户支出增加。同时广告及其他业务营收为0.51亿元,较2017Q1的0.16亿元同比增长212.4%,主因系公司继续扩展2016年10月开始提供的广告服务。2016-2017年,公司直播业务营收分别为7.92亿元、20.70亿元,占总营收比重分别为99%、95%,为最主要收入来源。2017年直播业务营收同比增长161%,主因系付费用户数量大幅增长119%,公司内容的投入和多元化建设成果得以验证;同时广告业务收入也取得显著增加,2017年,广告收入达1.15亿元,较2016年0.05亿元同比增长2240%,主要原因系公司自2016年10月起开始提供广告服务及2017年1月开始同第三方分销平台合作运营网络游戏。

2. 成本结构

用户增长拉动成本上升,运营效率提高改善成本结构,内容成本占净利润比重下降,带宽使用效率提高及云计算使用抵消部分带宽成本。虎牙直播成本由六个部分构成,1)收入分成及内容成本:(含按收入分成计划支付给主播或主播经纪公司的收入分成及内容制作成本)2017年,公司收入分成与内容成本为13.95亿元,相比于2016年的5.83亿元同比增长138.9%,主要原因系平台虚拟物品销售增长161.3%及扩大对电子竞技领域投资;同时,规模经济导致内容制作成本增速下降,使收入分成与内容成本占净利润比重由73.7%下滑到63.8%。2)带宽成本: 2017年公司带宽成本为4.11亿元,相比于2016年3.38亿元同比增长21.6%,主因系用户增加带来带宽使用的增加,以及直播视频质量的改善;带宽使用效率提高和云计算技术使用抵消了部分带宽成本,2016年部署的云计算占2017年近一半的带宽容量。3)工资福利支出:2017年工资福利支出为5240万,相比于2016年的6230万元同比降低16%,主要原因系运营效率的改善。4)折旧摊销成本:2017年,公司折旧摊销成本为3260万元,相比于2016年的6780万元同比降低52%,主要原因系公司从服务器使用转向云平台,减少了资产消耗。5)支付成本:支付成本为第三方支付渠道收取的渠道费用,2017年该部分成本为1410万元,相比于2016年的770万元同比增长83.1%,主要原因系销售虚拟商品增长。6)其他费用:(主要含IT设施相关的租金和维护等费用)。2017年,公司其他费用为2500万元,相比于2016年的3490万元同比下降28.5%,主因系运营效率提高。

3. 费用结构

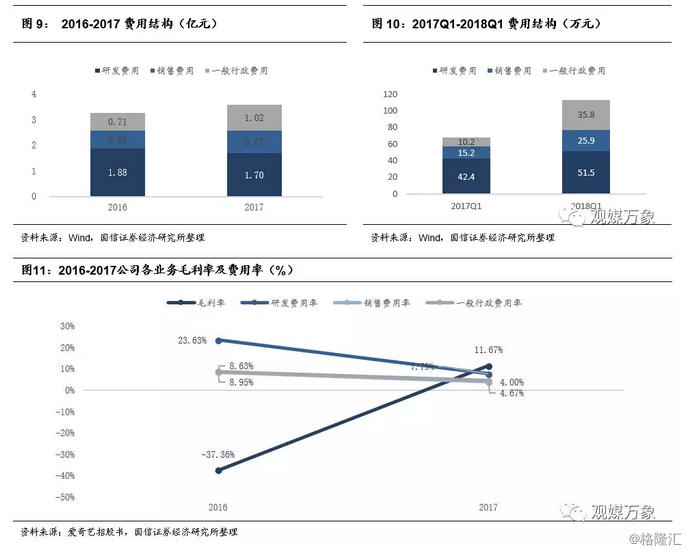

增长期以研发为主要投入,费用结构基本保持稳定。2017年,公司研发费用为1.7亿元,同比降低9.6%,主要原因系公司从物理服务器转向云服务,有效提高了研发效率;销售费用0.87亿元,同比增长27%,主要原因系公司加强营销力度和品牌建设;一般行政费用1.02亿元,同比增长43%,增加部分主要是虎牙从YY分立出的费用。

2018Q1,公司研发费用5150万元,同比增长21.4%,主因系研发人员薪酬和福利的增加;销售费用2590万元,同比增长70.3%,主因系业务扩张导致的营销和促销费用增加;一般行政费用3580万元,同比增长251.2%,主因系股份薪酬的增加以及管理人员的薪酬福利。总体来看,费用支出结构基本保持稳定。

毛利率扭亏为盈,费用率有所降低。公司2016-2017整体毛利率从-37.36%的亏损状态增长到11.67%,同时各项费用率均有所下降:研发费用率从23.63%降低到7.79%,销售费用率从8.63%降到4.00%,一般行政费用率从8.95%下降到4.67%。表明公司在扩大营收规模的同时,费用控制情况良好,未来盈利能力有望进一步增强。

公司其他亮点

1、深耕平台游戏内容,电竞为关注重点游戏内容的直播为平台带来了大量用户。公司深耕游戏内容,与各大游戏开发商、发行商、游戏广播公司等保持密切关系,坚持为用户提供高品质的游戏直播。2017Q4,公司游戏内容累计流量达到1820万次,同比增长82.8%。在众多游戏内容中,电子竞技以其竞争性吸引众多用户关注。截至2017年底,公司已与90家以上的电子竞技赛事组织者进行合作,播放了360多场电子竞技比赛或赛事。同时公司一年内也组织了94次电竞比赛,收视量达4100万。此外,公司与人才机构密切合作,积极跟踪收视率增长和社区对新游戏标题的反馈以识别趋势游戏,并在其出现之前分配平台的广播公司资源,以获得良好的效果。以绝地求生为例,公司在其前期及时组建了专业团队,进行赛事统筹和直播,促进了该游戏在中国普及率的快速增长,也为公司平台带来巨大流量。

来源:观媒万象

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员