作者:小李飞刀,编辑:小市妹

作者:小李飞刀,编辑:小市妹

8月2日晚间,牧原股份如期公布2024年上半年成绩单,其业绩表现、现金流改善程度均超市场预期。接下来,伴随着猪价回暖、养殖成绩持续提升,下半年还将会给资本市场带来更多惊喜。

【靓丽成绩单】

2024年上半年,牧原股份营收为568.66亿元,同比增长9.6%。归母净利润为8.29亿元,同比增长129.8%。拆分看,二季度大赚32亿元,创下2022年第四季度以来单季最高盈利,环比提升55.9亿元,同比提升47.9亿元。

牧原生猪出栏量稳步增长。上半年累计出栏3238.8万头,较2023年同期增加212.3万头,增幅7%。这基本已达全年目标6600-7200万头下限区间的50%,全年出栏任务有望顺利完成。

养殖成绩也持续提升。今年6月,牧原生猪养殖完全成本下降至14元/公斤,相比年初前2月大幅下滑1.8元/公斤,创下2023年以来最低水平。其中,料价下降与生产成绩改善对成本下降的影响占比为40%、60%。

值得关注的是,牧原各养殖场成本线差距进一步缩小。6月份养殖成本低于14元/公斤的场线出栏量超过55%,低于13元/公斤占比高达18%左右,而16元/公斤占比已经缩窄至5%左右。

可见,牧原将优秀猪场成功经验实现共享、复制与推广,最终实现了不错战果,提升了生产管理效益,降低了整体养殖成本。

此外,伴随着二季度业绩大幅好转,牧原现金流也改善显著,证伪了此前市场所谓流动性担忧。

具体来看,截至二季度末,牧原账上货币现金超过200亿元。当前,货币资金金额/长短期借款金额的比例为0.38,优于2023年末的0.31(行业平均0.24)。此外,牧原还有未动用银行授信额度300亿元,以及储备债券批文额度80亿元,并保持着较低融资成本。

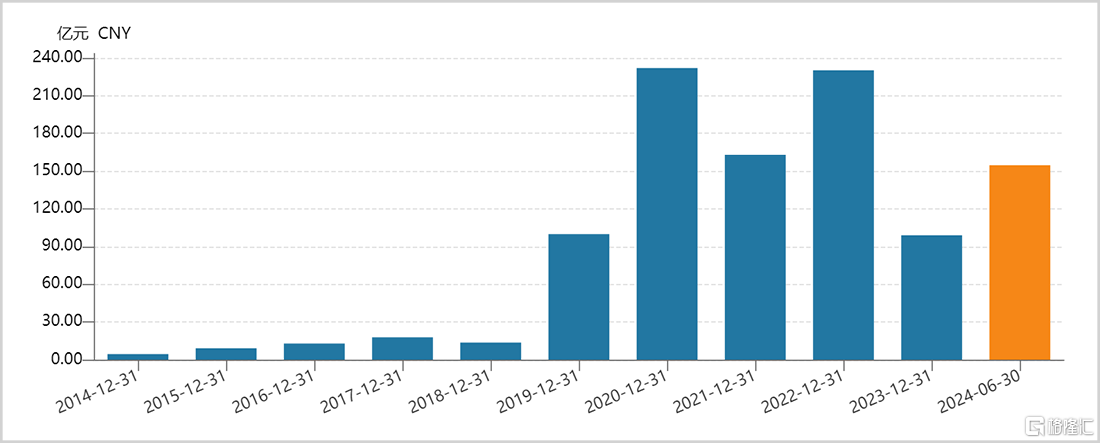

更为重要的是,在猪价大幅回暖之际,牧原拥有突出现金流创造能力。上半年经营活动现金流净额为154.7亿元,其中二季度净流入超100亿元。

▲牧原经营活动现金净流量,来源:Wind

▲牧原经营活动现金净流量,来源:Wind

可见,牧原交出了一份令人欣喜的半年度成绩单。

【周期反转红利】

下半年,牧原业绩表现以及现金流改善状况更值得期待,主要源于猪价、养殖成本均朝着有利方向发展。

猪价从今年2月底的13.65元/公斤持续震荡上行,最新已突破20元/公斤大关,累计涨幅高达47%。这鲜明地表达了本轮猪周期已于上半年完成反转。且按照市场主流预期看,猪价还将持续震荡上行。

从大周期来看,上一轮猪周期维持6年之久,猪价低迷时间远超市场预期,不同养殖规模主体均受到较大冲击与威胁,更有正邦、傲农、天邦等大型猪企陷入破产、重组境地。

本轮周期反转之后,养猪产业急需修复大为恶化的资产负债表,重新加杠杆补栏上产能会更为谨慎,那么也意味着本轮猪价上行期可能会持续较长时间。

从中短周期看,能繁母猪存栏去化可以为未来猪价提供一定前瞻性指引。

截至6月末,国内能繁母猪存栏4038万头,较2022年12月阶段性高点大幅去化352万头,去化幅度高达8.7%。其中,2023年9月至2024年3月,去化斜率颇高,均超1%。彼时也处于养猪业上轮周期最难熬的低谷期,产业被迫加速卸产能。

从能繁母猪配种到商品猪出栏需10个月规律来推测,今年剩余月份,生猪供应偏紧大势不会变,猪价有望保持高位上行趋势。

当然,除享受猪价周期反转红利外,牧原养殖成本也有望在下半年持续下降。

2024年以来,猪料占比较高的豆粕、玉米、小麦均保持下行趋势。截至8月2日,豆粕现货价格为3046.9元/吨,较2022年高点大幅回落近50%。并且,当前下游养殖端需求端较为疲软,而上游南美、北美大豆供应充裕,豆粕库存量居高不下,接下来或仍有下跌空间。

▲豆粕玉米小麦现货价格走势图,来源:Wind

▲豆粕玉米小麦现货价格走势图,来源:Wind

玉米现货价格为2439元/吨,较2023年9月高峰回落500元。根据远月期货价格展望看(玉米2501为2263元/吨),玉米现货或易跌难涨。小麦现货价格为2499元/吨,较2022年末大幅下跌23%,已回落至2021年初以来最低。

除饲料端降本外,牧原生产成绩端亦有不小惊喜。据披露,牧原6月份全程成活率超84%,PSY在28以上。此外,断奶仔猪成本逐月下降,6月份已降至270元/头左右。

牧原生产成绩的持续提高,源于在种、料、康、养、宰、舍等20个方面持续投入研发,在猪效、人效、物效三大维度上持续发力挖潜,降低成本。到年底,完成13元/公斤的目标概率很高。

以上两大方面均有利于大幅改善牧原的现金流,增强盈利表现。

按照机构估算(最新成本、猪价),每头猪盈利500元。而下半年按照年度目标中位数还将出栏3660万头,那么牧原全年盈利或将超过190亿元(刷新除2020年外历年最高年度盈利记录)。倘若猪价上涨、成本下降超预期,牧原2024年利润表现更值得期待。

【成长无边界】

中短期而言,牧原成长性依旧聚焦在主营的养殖环节业务上。出栏目标剑指1亿头,较2023年末将增加超过3600万头,累计增幅为57%。养殖成本方面,终极目标是达到丹麦水平,每头猪还有600元的成本下降空间,料将进一步提升头均利润水平。

但把时间维度拉得更长,牧原的成长空间又在何方?

其实,牧原董事长秦英林已经给出了答案。

他对养猪行业做出过如此论断:“中国养猪行业发展分为三个阶段,第一阶段是资本驱动发展阶段,即将结束;逐步进入第二阶段——成本领先阶段,依靠装备、技术等提高效率,降低成本;未来到第三阶段是价值创造,依靠品牌价值获取合理稳定利润。”

牧原作为养猪业不可争议的引领者,已经全面进入第二阶段,并且第三阶段已经开始有所行动与积累沉淀了。

在市值观察看来,要实现价值创造,要依靠品牌获取利润,其前提条件是需要真正实现养猪产业链一体化。除中上游的饲料加工、种猪养育、商品猪饲养外,屠宰是必然要拿下的重要一环。

从2019年起,牧原开启屠宰业务布局。到2023年,全年屠宰量为1326万头,超越双汇成为中国最大生猪屠宰企业。到2024年6月末,牧原已在全国设立了26家屠宰子公司,投产产能已经达到2900万头/年。同期,屠宰生猪541.5万头,实现营业收入将近100亿元。

牧原屠宰业务进展迅猛,实现了养猪产业链一体化,对公司整体而言意义重大。

一方面,屠宰可以稳定盈利。牧原屠宰相较于一般屠宰场有诸多优势,比如就近运输减少损耗、智能设备带来屠宰损耗下降、屠宰工艺自动化改造带来人工成本下降等。按照公司未来103元头均盈利目标,该业务远期可能会带来超100亿利润(屠宰量匹配远期1亿出栏量目标)。

另一方面,与上游养猪环节形成协同效应,可以做到全程可知、可控、可追溯,为企业整体降低养殖成本做出贡献,提升核心竞争力。

屠宰端作为下游,可以积累海量检疫等方面的数据,可回溯至养殖厂区,从而可以给上游疫病防控等提供支撑。另外,自建屠宰厂,可以较好把控出栏秩序,以较为经济的体重出栏,一样可以降低养殖成本。

最为重要的是,只有打通了下游屠宰环节,才会有依靠品牌获取利润的可能,才会有继续往下延伸做肉食品加工等业务的基础。

在市值观察看来,牧原未来要实现猪肉品牌化,其必要条件包括产品可追溯、品质差异化。前者牧原已经做到了,这是其它众多生猪产能无法做到的。

在品质差异化上,牧原也开始寻求一些突破与进展。2022年6月,秦英林在深湾会上介绍说,牧原培育了雪花猪肉,这个发现堪比野生水稻的发现,目前雪花猪肉已经复制了,非常像大理石纹,这些猪肉脂肪含量香得很(备注:5倍于土猪肉脂肪含量,媲美A5和牛肉)。

有产品可追溯、品质差异化为基础,再辅以渠道建设品牌,以品牌拉动销售,牧原有可能率先打破中国卖猪肉无大品牌的历史。终端猪肉产品能够溢价,那么这带来的业绩增长空间无疑是巨大的。

除此之外,一体化产业链实现后,牧原还可以向更高附加值的肉制品加工、或者预制菜等方向去做延伸。倘若如此,这无疑又打开了另外一扇增长大门。要知道,双汇发展不也是从小屠宰厂起家,逐步延伸至肉制品加工(火腿肠)实现崛起的,最终成就了现在的市场地位。

现在的牧原,还远看不到成长边界,不能再仅以养殖猪来定义牧原长远价值空间了,更不要低估牧原的远大理想与格局。

综上看,牧原2024年大幅盈利确定性颇高,基本面已反转走出周期低谷。此外,主营生猪养殖业务还有较大成长性,且展望远期具备依靠品牌向产业链要利润的基础与实力,因此资本市场没有理由不积极乐观了。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员