下半年首个个交易日,资金再度切换到高股息板块,工商银行、中国神华、农业银行、长江电力、宁沪高速、中国移动、中国海油、陕西煤业盘中再创历史新高。

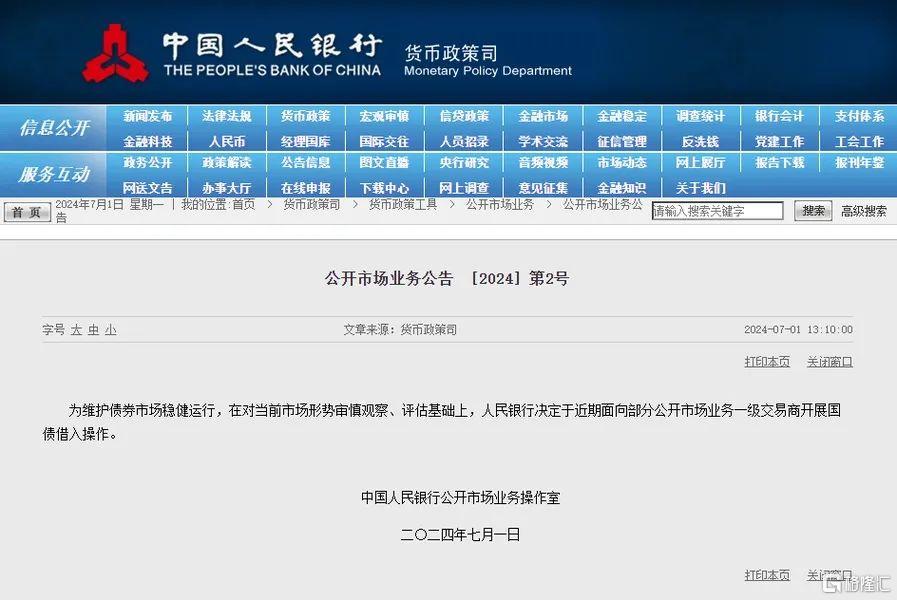

7月1日午后,央行公告:为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

市场分析,这相当于股市里的“融券卖出”,也就是央行在一级市场借入国债,然后在二级市场抛售。

央行卖债怎么看?中邮固收发文称,综合来看,历史上央行卖出国债的操作非常少,并非公开市场债券买卖操作的主流,并且历史上的工具使用以流动性调节为主要目的,存在过主动引导价格的情况,但个例也较少。

消息出来后,国债期货主力合约短线跳水,30年期主力合约跌超1%,10年期主力合约跌近0.4%。

受此消息刺激,三大指数持续拉升。3000点,快要回来了!

1

数据炸裂,全球大盘股的狂欢!

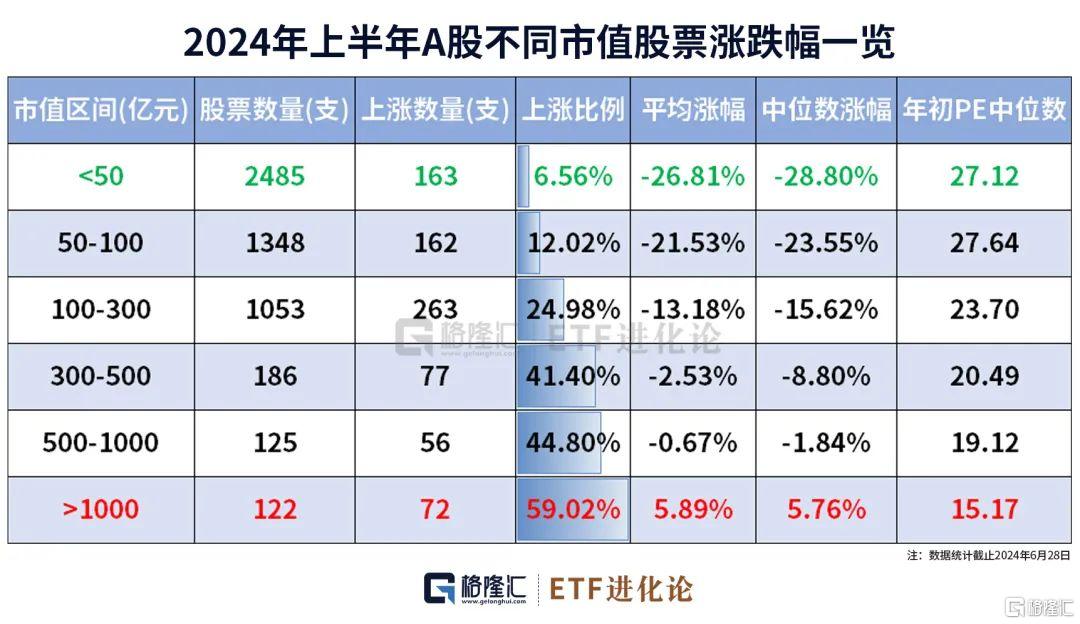

2024的上半年是最近4年赚钱最难的时刻:

2021年上半年,上涨家数2167;

2022年上半年,上涨家数1255;

2023年上半年,上涨家数3044;

2024年上半年,上涨家数799。

大A上半年分化剧烈,全市场股票中位数涨幅为-23.53%。与此同时,全市场5379家上市公司中,上半年上涨的公司仅有799家,占比为14.86%。

其实不仅仅是A股,放眼全球,都是大盘龙头大幅跑赢。

兴业证券研报的数据显示,截至2024年6月20日,2023年以来MSCI大盘股指数累计上涨 38.73%,远高于同期中盘、小盘股指数16.60%和13.96%的涨幅。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

(本文内容均为客观数据信息罗列,不构成任何投资建议)

透过美国、日本、欧洲的数据可以看到当下全球股市的共同主题:全球主要市场同样呈现鲜明的大盘风格。

但由于其宏观经济与产业趋势上的差异,结构侧重上仍存在明显的区别:美股侧重高景气,欧洲侧重高ROE,日本侧重高股息。

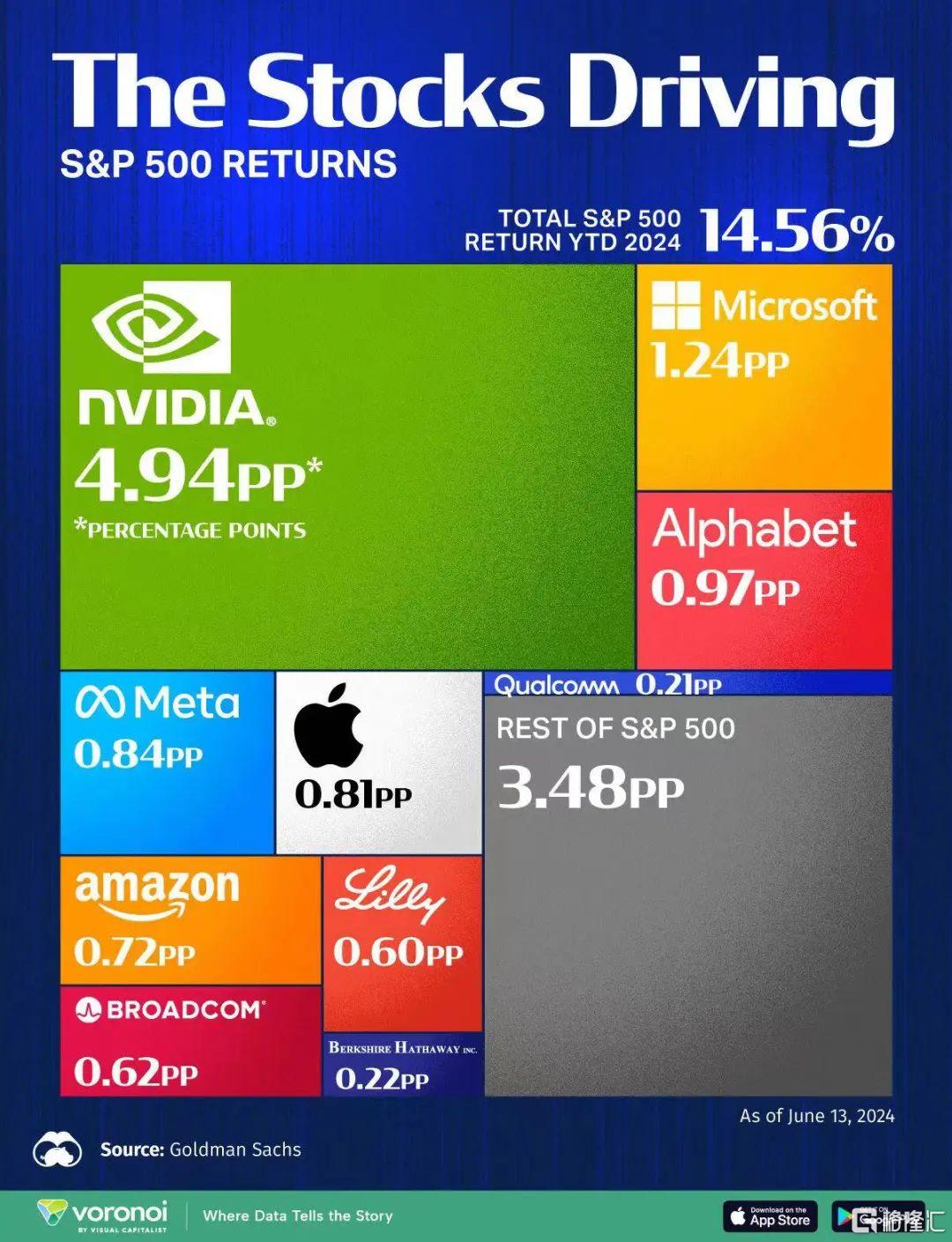

以美股为例,标普500指数此前已连续多日创新高,截至2024年6月26日,今年至今已累计上涨约15%。

其中,有个数据很炸裂。。英伟达今年为标普500指数贡献了超过1/3的涨幅。紧随其后的分别是苹果、微软、Alphabet和Meta。

也就是说,美股前五大成份股合计贡献了标普500指数约60%的回报率。如果先前没有持有大盘股,即便牛市这么长时间,可能还是亏钱的。

再比如欧洲市场,十一家大型公司(分别为葛兰素史克、罗氏、阿斯麦、诺华、雀巢、诺和诺德、欧莱雅、路威酩轩、阿斯利康、 SAP和赛诺菲)为代表的大盘股持续领涨,推动欧洲股市大幅上行。

若剔除这些大盘龙头股,欧洲股市整体收益并不明显,整个市场依旧还是大盘龙头效应。

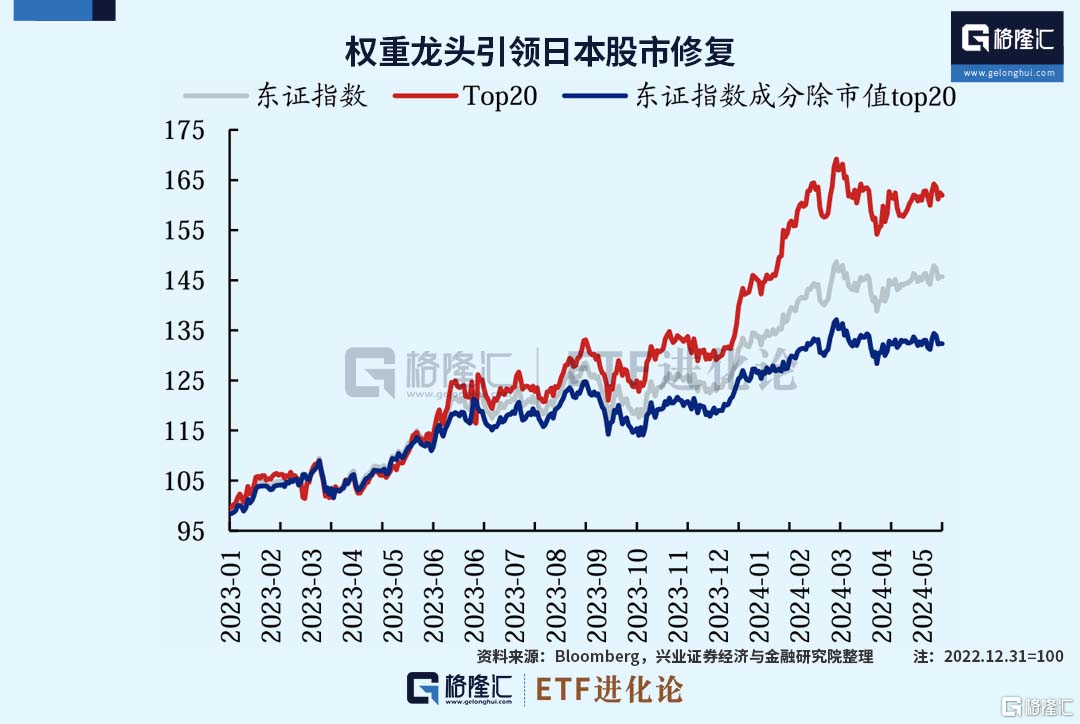

再就是日本市场,2023年以来日本股市涨势较好,其中高股息大盘股成为领涨板块。而手握重金的外资之前同样买入了高股息大盘股,推动日股的上行。先前巴菲特增持的日本几大商社,当初购买时的股息率远高于同期日本国债。

透过数据可以看到:分化是当下全球股市最显著的特征,冰火两重天正在火热上演。

2

巨头单日暴跌近20%!全球消费降级来临?

美国著名消费龙头公司出现罕见历史性暴跌。

周五耐克股价崩了,一度暴跌约20%,创下2001年以来的最大的盘中跌幅。截至目前,近三年股价已经跌超54%。

鉴于门店和线上销量下降、经典鞋业务下滑、以及耐克在全球各个市场消费趋势不均衡,耐克下调了2025财年业绩指引。

财报公布后华尔街纷纷下调评级,市场情绪尤为悲观。从美股整个大型消费公司公布的数据看,大多表现不如人意,而这个问题是全球性的。

作为全球最大的运动品牌之一,这次交出的财报指引远不及市场预期进而引发股价暴跌,体现了目前全球经济疲软的态势。

其实不仅是耐克,同为消费品的其他行业,日子也并不好过。

全球咖啡巨头星巴克财报显示,二季度美国的同店销售额下降3%,客流量下降7%,这是自2010年以来最大的季度降幅。

全球化妆品巨头雅诗兰黛,该公司此前财报数据令市场失望,三年以来股价一跌再跌,自最高峰以来整整跌去70%,这种情况在历史上极为少见。

再比如另外的消费分支——酿酒和食品行业,数据也并不是太理想,就连必胜客和肯德基这类刚需型消费,销售数据也不及市场预期。

然而并非所有消费公司都不行,有些数据格外亮眼。“穷鬼超市”奥乐齐3月份美国门店客流量同比增长了约26%,遥遥领先其他同行业巨头。美国的消费者是这样评价这家超市的:“在这你感受不到通胀。”

美国大型全球消费公司的数据出现明显分化,从中似乎可以看到,全球消费市场正迎来新浪潮:人们消费越来越谨慎了,而且这是全球性的,消费者正在拥抱低价,这与以前的消费升级方向截然相反。

欧洲支付公司Worldline近期一项调查显示,欧洲超过一半人比以前使用更多的折扣和优惠券,寻求更优性价比商品。这表明,在高通胀环境下,欧洲消费者正在努力控制支出。

在逆全球化背景下,通胀和经济低迷正席卷世界,没有人会拒绝便宜和性价比。

3

股神修改遗嘱:近1300亿美元资产“给子女”

近日,股神巴菲特在媒体专访中罕见透露最新修改的遗产安排。

访谈中巴菲特明确指出,他去世后,不再会有资金直接流向盖茨基金会。同时,这笔巨额财富将转由他的子女管理,用于新成立的基金会,专注于慈善事业。

巴菲特提到,尽管他曾承诺每年将5%的伯克希尔股份捐给盖茨基金会直至去世,但他的子女将不会继续这一做法。

据盖茨基金会统计,2006年到2023年期间,巴菲特向该基金会捐赠了393亿美元。周五他还宣布向盖茨基金会等慈善机构捐赠几十亿美元。

关于此次遗嘱决定,巴菲特透露并非一时兴起,他已经多次修改过遗嘱,在看到孩子们变得更加成熟后,他制定了目前的计划。

此外,他并未给子女规定具体的慈善方向。他在采访中说:应该用这些钱去帮助那些不像我们这么幸运的人。世界上有80亿人,而我和我的孩子们处在最幸运的千分之一。有很多方式可以帮助他人。

尽管2006年以来巴菲特已捐赠超过半数的伯克希尔股票,但他仍持有约1/7的流通股。根据福布斯的富豪榜单,巴菲特排名全球第8,拥有1330亿美元的财富。

财报显示,截至今年3月底,伯克希尔公司持有价值超过3360亿美元的股票,其中苹果公司的股票占到40%以上。

此前在致股东信中,巴菲特曾表示已经93岁了,感觉很好,但充分意识到正在打加时赛。这引发了外界对这位投资界传奇老人身体状况的关注,对于近期自身的身体状况,巴菲特说:“我的医生告诉我,我的健康状况非常好,我确实感觉我身体很好。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员