光伏板块拉升,锦浪科技、禾迈股份、阳光电源、固德威、爱旭股份大涨,光伏ETF领涨市场。广发基金光伏30ETF、汇添富基金光伏龙头ETF、鹏华基金光伏ETF基金涨超4%,国泰基金光伏50ETF、光伏ETF平安、华泰柏瑞基金光伏ETF、银华基金光伏50ETF、天弘基金光伏ETF、浦银安盛基金光伏龙头ETF、华安基金光伏ETF指数基金涨超3.5%。

目前市场上有10只光伏ETF,规模最大的是华泰柏瑞光伏ETF,最新规模74.54亿。从光伏ETF跟踪的指数看,广发基金光伏30ETF跟踪光伏龙头30指数,其余9只ETF跟踪光伏产业指数。

光伏板块上涨,消息面上,国家能源局新能源和可再生能源司司长李创军表示,截至今年7月底,中国风电装机达到4.71亿千瓦,太阳能发电达到了7.35亿千瓦,风光装机合计达到了12.06亿千瓦。中国风电、太阳能发电高质量跃升发展,为应对气候变化、保障能源供应、推动清洁低碳转型、促进全球新能源发展都作出了重要贡献,中国已经成为全球应对气候变化、减少碳排放的重要引领者和推动者,同时中国要实现碳达峰,2030年非化石能源消费占比达到25%左右,还需要继续推动风电光伏大规模高质量发展。

此外,近日隆基绿能、TCL中环两大光伏巨头相继宣布上调旗下多款单晶硅片报价。据了解,隆基绿能本轮调价后,N-G10L报价为1.15元/片、N-G12R报价为1.3元/片,新报价平均上调5分/片。TCL中环调价后与隆基绿能产品价格一致,硅片产品N型G10报价为1.15元/片、N型G12R报价为1.3元/片,N型G12报价为1.5元/片。

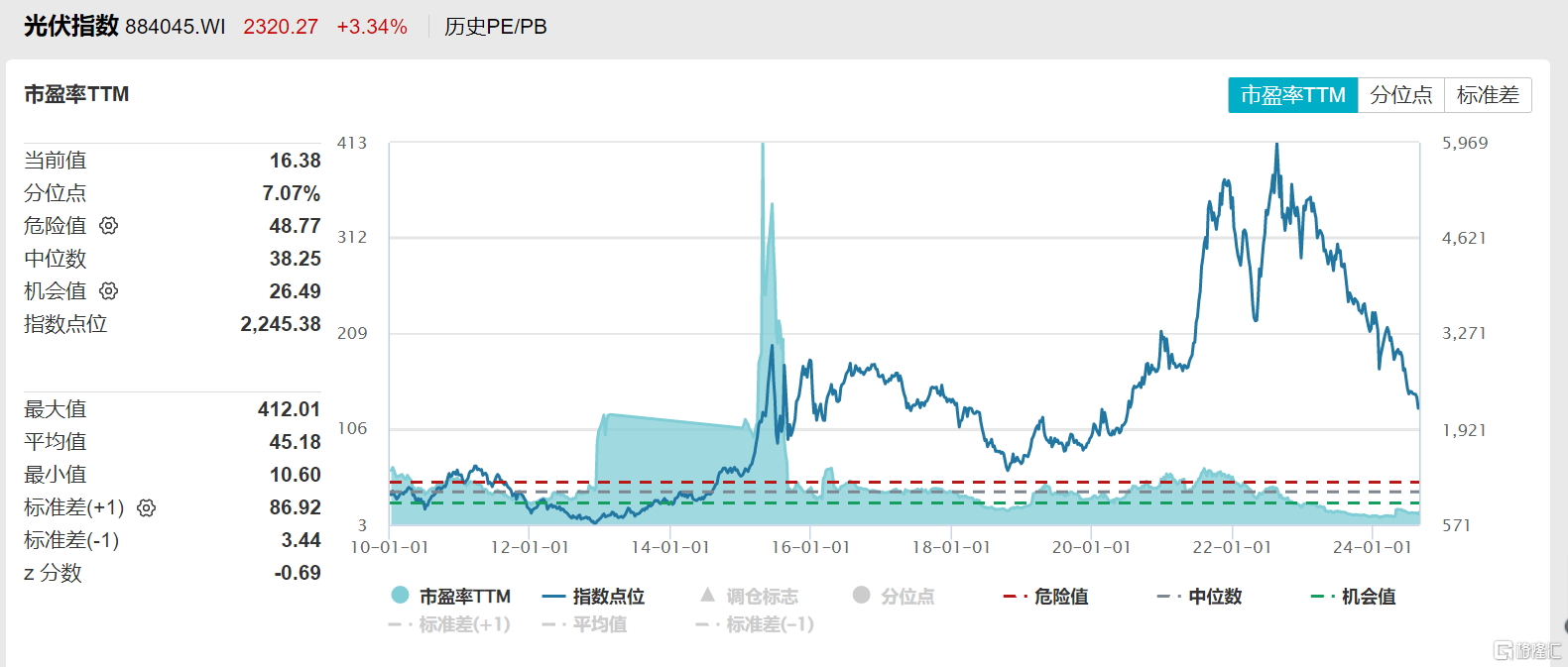

从估值看,光伏板块的市盈率估值自2021年底以来持续下降,目前已经接近甚至低于2018年底板块估值水平,光伏指数最新市盈率16.38倍,处于上市以来7.07%分位。

从行业基本面看,2024年7月国内新增光伏装机延续增长。据国家能源局,2024年1-7月,国内新增光伏装机123.53GW,同比增长31%;其中7月新增光伏装机21.05GW,同比+12%,环比-10%。随着消纳红线放宽至90%,集中式项目并网进度有望加快。由于电价波动以及政策调整预期,户用端需求相对疲软,增速有所放缓;工商业项目表现较好,支撑分布式装机。

华创证券表示,展望2024全年,产业链价格低位运行,终端装机成本改善,项目收益率提升刺激下游装机需求,下半年国内地面电站传统季节性装机旺季来临,国内新增光伏装机有望实现较高增长。

国盛证券认为,光伏行业周期+成长逻辑并没有改变,其逻辑基于:

当前,市场担忧主动去库时间过长,光伏行业成为纯周期行业。2024年装机需求可能进入“缓步增长”阶段。主动补库周期中极端的产能扩张,导致产业链价格快速下行。成长性依然是此轮光伏下行周期中重要的托底因素。目前需求端遇到的诸多问题均是光伏发电成长到主力能源中必然遇到的瓶颈和阵痛。只是这次阵痛足够激烈,可能引发大规模出清,但同时也是光伏行业促生破坏式创新、改善行业格局、构筑技术壁垒的极佳机会。因此,光伏研究需要从供给端追踪高频数据,转变至跟踪需求数据、推导需求景气度的后续走势。我们认为,需求端的成长性依然是影响行业的重要特征,是行业下行中重要的托底因素。

国际市场光伏需求展望,瞄准高溢价市场,光伏产能出海中东。中欧市场起量不增利,高溢价市场仍是利润突破口。2023年下半年光伏主产业链企业受价格下行影响,均进入亏损区间。高溢价市场仍可保障一体化组件厂及产业链出海产能实现较强盈利。此外,东南亚绕道出口美国带来超额盈利,但绿色通道即将结束,因此产能出海中东成为出口美国新通道。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员