机构:东吴证券

评级:买入

龙光地产公布2018年中期业绩:2018上半年公司实现营业收入151.54亿元,同比增长22.4%;实现归母净利润34.32亿元,同比增长1.0%;实现归母核心利润29.38亿元,同比增长15.1%。

点评

盈利水平保持高位。2018上半年公司实现营业收入151.54亿元,同比增长22.4%;实现归母净利润34.32亿元,同比增长1.0%。净利润增速较低主要系公司投资物业和衍生金融工具带来的公允价值变动较低所致,若刨去公允价值变动带来的影响,公司上半年核心溢利达29.38亿元,同比增长15.1%,核心溢利率达19.4%,较2017年末提升2.7个百分点。

销售高速增长,业绩锁定性强。上半年公司实现合约销售额354.7亿元,同比增长83.7%,叠加2017年的434亿元合约销售金额,公司已经大幅锁定2018-2019年的结算收入;合约销售面积182.5万平方米,同比增长53%,已完成此前全年销售目标的54%,同时公司上调全年销售目标至700亿元。从区域布局看,深圳区域、大湾区其他区域、汕头区域、南宁区域及其他区域分别占比53.2%、17.0%、8.2%、19.8%、1.8%,多元化区域布局推动销售规模持续高速提升,未来业绩可期。

拿地积极,土地储备平均成本处于低位。2018上半年公司通过招拍挂新获取项目24个,总建筑面积达644.61万平米,同比增长252.3%,是当期销售面积的3.5倍;拿地成本224.27亿元,同比下降1.2%;楼面均价仅3479元/平米,粤港澳大湾区拿地金额占比达74.4%。截至2018年6月末,土地储备建面3546万平米,平均成本仅3943元/平米。?融资成本维持较低水平,股息率可观。公司持有现金及银行余额约276亿元,净负债率仅66.3%。公司截止2018年6月底加权融资成本仅6%。公司每股中期股息0.28元港币,股息占归母核心利润比例达50%,股息率可观。

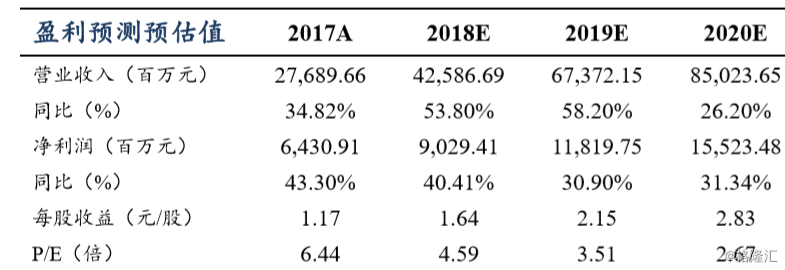

盈利预测与投资评级:龙光地产重点布局珠三角区域,坚持区域深耕,是较为受益于粤港澳大湾区的标的之一。目前公司土地储备充沛,拿地前瞻,积极把握公开市场、并购和城市更新三类机会,布局了大量优质土储资源。我们预计2018-2020年公司EPS分别为1.64、2.15、2.83元人民币,对应PE分别为4.6、3.5、2.7倍,维持“买入”评级。

风险提示:行业销售规模大幅下滑;按揭贷款利率大幅上行;房地产政策大幅收紧;房企资金成本大幅上行;港股波动性较大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员