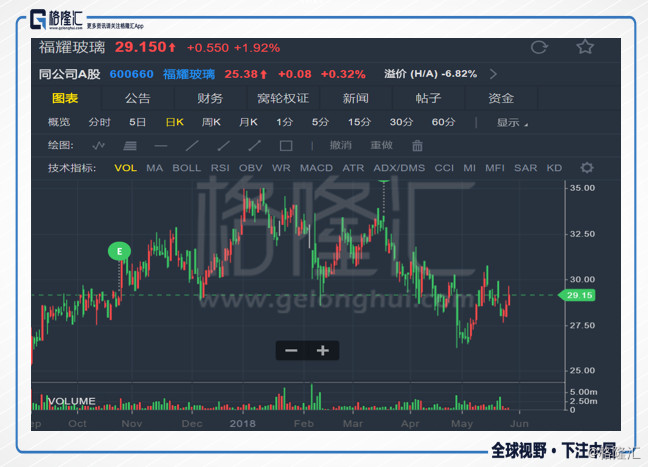

上月福耀玻璃公布了18年一季报,营收47.48亿元,同比增加13.1%;净利润5.63亿元,同比减少18.8%。而更早时候,福耀在3月公布了17年业绩,营收187.16亿元,同比增加12.6%;净利润31.49 亿元,同比基本持平(+0.14%,)。

由于连续的年报、季报表现不佳,其股价自3月后震荡下行。

分析福耀去年和今年一季度业绩,其营收增长得益于主营产品汽车玻璃量、价齐升,体现为国内业务稳健、海外营收维持约20%的高增长,但由于期间新投产的美国工厂运营效率较低,拉低整体毛利率(-2.2pct)。另外去年及今年公司都出现较大汇兑损失(分别亏损3.88、2.19亿元),这导致财务费用飙升,最终阻碍业绩增长。

其实从近期股价波动看,目前市场对福耀的分歧主要在于毛利率波动,但笔者认为这只是短期因素(包括海外产能、汇率影响),公司的2条核心增长逻辑其实是不断深化的,即 ASP提升及海外产能逐步成熟。下面就一起来分析下这家公司。

1、一骑绝尘的汽玻龙头

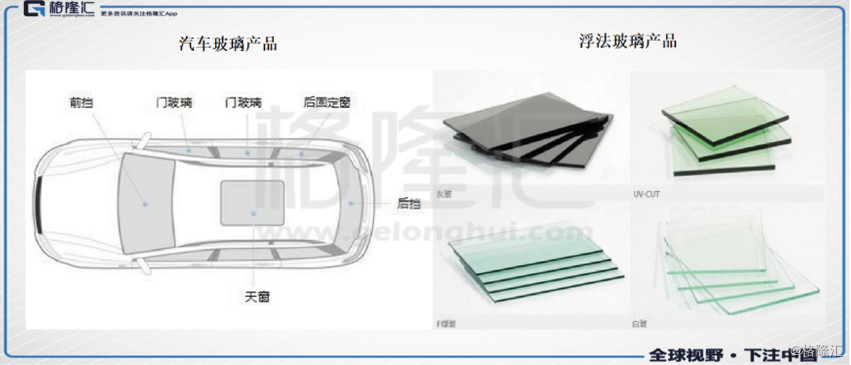

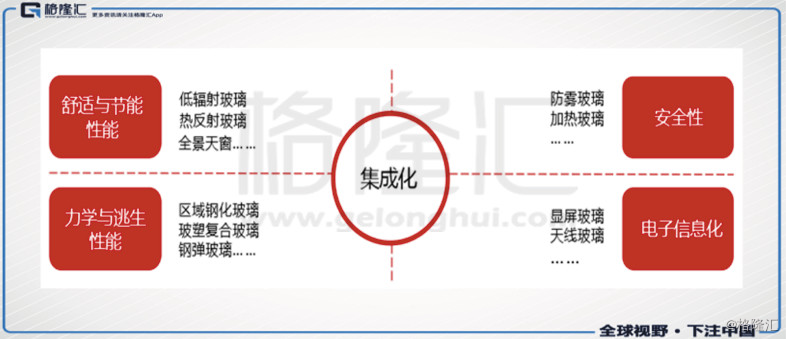

福耀玻璃是全球汽车玻璃龙头之一,主营产品包括汽车玻璃、浮法玻璃,并且根据产品特征,汽车玻璃还分为安全舒适、低碳环保和集成总成3大类。

客户方面,福耀覆盖全球前20大整车厂(丰田、大众、通用、福特等)及中国前10大整车厂(上汽、一汽、东风汽车等),为其提供全球OEM配套和售后服务。在过去几年,由于客户群体不断扩大,福耀积极向海外扩张,并在当地建厂。具体地,福耀于1991年开始对外出口汽车玻璃,2004年实现与海外主机厂同步设计,2013年启动海外建厂,2016年美、俄部分产能投产。

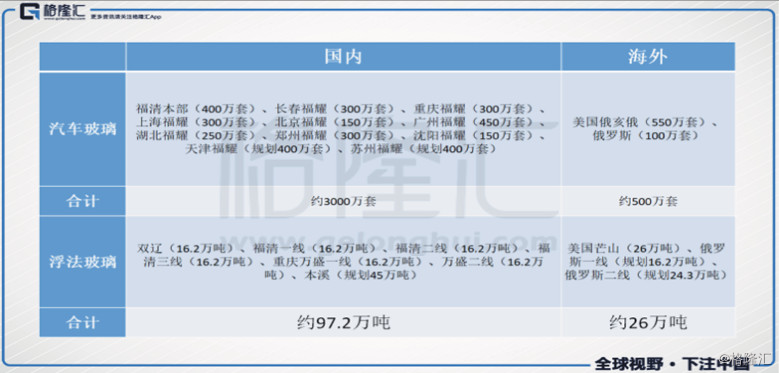

截至目前,公司在国内有14和4个汽车玻璃、浮法玻璃生产基地,海外在俄、美有2和1个汽车玻璃、浮法玻璃生产基地,并正在德国新建一家工厂。产能方面,福耀已经达到约3000万套汽车玻璃和123万吨浮法玻璃的生产能力。

2012-2016年,福耀整体经营情况态势较好,玻璃营收逐年攀升(上市以来营收一直保持正增长),净利润同样增长明显。期间,营收年均复合增速约12.8%,净利润年均复合增速约19.8%。

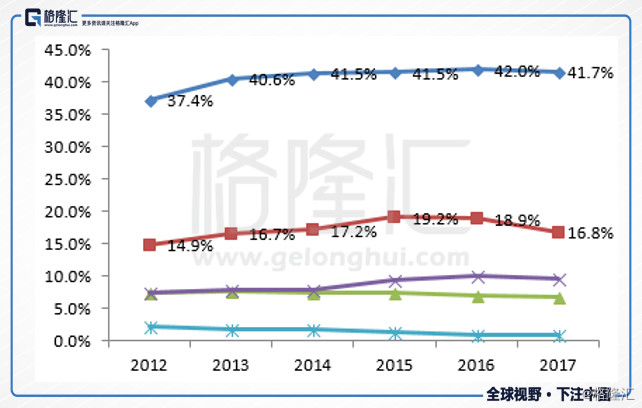

业绩持续增长背后,可以看到福耀的汽车玻璃产品一直保持量价齐升的趋势,这一方面归因于国内汽车产销规模增长及公司份额增加,另一方面是SUV车型崛起(期间复合增速高达40%左右)使得单车玻璃用量增加(如天窗),同时价值量较高的包边玻璃等渗透率提升。根据中汽协数据,SUV车型销量占比已经由2012年的10%上升至2017年的41%。

在业务规模不断扩大过程中,福耀还通过涉足硅砂→浮法玻璃→汽车玻璃设备→汽车玻璃成型完整产业链,使得汽车玻璃主要原材料——浮法玻璃的自给率提高并稳定在 80%-90%之间,有效对冲上游原材料价格波动影响。

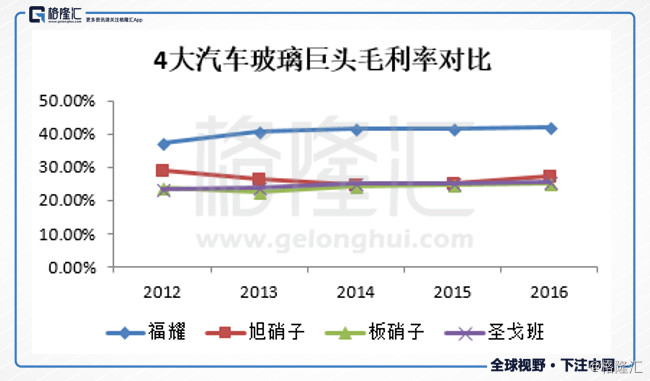

浮法玻璃自供降本后,福耀的汽车玻璃产品毛利率从2012年的34.4%提升至2017年的36.0%,整体毛利率则由37.5%提升至41.6%。同时由于管理运营高效、费用控制得当,公司净利率基本维持在16%以上水平。

总体上,2012-2016年福耀玻璃业务处于较快增长阶段,这使得目前该公司汽车玻璃产品在国内市占率高达 60%,全球市占率20%(位居第三)。

横向对比,福耀16年汽车玻璃营收161亿元,少于旭硝子的235亿元、板硝子的162亿元,高于圣戈班的126亿元,但盈利能力则高于旭硝子、板硝子和圣戈班等业内巨头。福耀玻璃的产品毛利率自12年起逐年增加,2016 年创新高达 42.0%,而其他三大对手毛利率均在30%以下。

2、高增长过后,市场对福耀前景的担忧

前面我们说到,由于连续的年报、季报不佳,导致市场对福耀的前景产生担忧,主要体现为如下3个方面:

1)对毛利率波动、ASP提升持续性的担忧。17年、18年一季度,福耀毛利率连续同比下滑,市场担心起其毛利率见顶;

2)对美国工厂投产进度的担忧。国内汽车产销增速放缓,福耀在国内的市场份额增长有限,海外产能能否顺利释放;

3)认为过去业绩增长受汇兑收益影响居多,不看好未来业绩。

其实福耀近期毛利率波动主要是受短期因素影响(包括海外产能、汇率),但按照目前汽车玻璃行业智能及功能化趋势加深,以及美国工厂良好进展,该公司的2条核心增长逻辑是持续深化的,即 ASP提升及海外业务扩张。

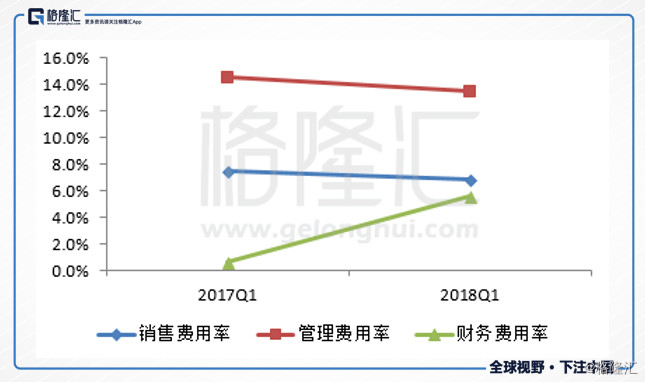

1)汇兑影响,导致对基本面改善的忽视

由于美国工厂还未完全达产,所以公司目前持有约7亿美元存款以应付资本开支活动。而一季度人民币升值(+3.54%),导致出现2.19亿元汇兑损失(17年同期汇兑损失0.35亿元)。从下图可见,一季度销、管费用率改善,但汇兑损失扩大使得财务费用率增加5个百分点至5.6%。

除汇兑损失,一季度公司还录得公允价值变动损失3351万元(17年同期为损失357万元),原因是未到期交割的货币互换合约因汇率波动估算为未实现损失。因此一季度汇兑、公允价值变动合计损失2.52亿元,17年同期则损失0.39亿元。假设扣除上述因素影响,则一季度福耀利润总额9.50亿元,较17年同期9.01亿元增加5.39%,很明显汇率波动掩盖了公司基本面的改善。

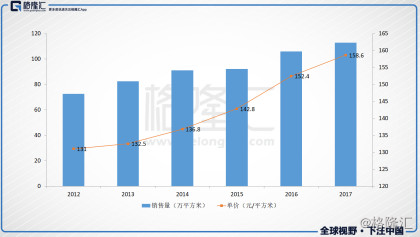

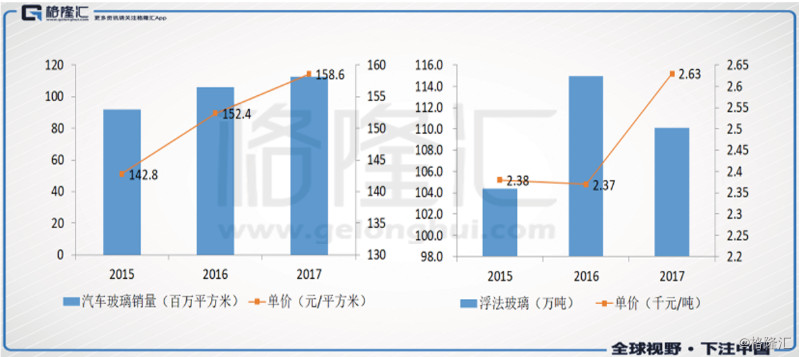

具体地,从产品销量、价格看,2016-2017年福耀的汽车玻璃产品一直保持量价起升势头,浮法玻璃价格整体保持向上。

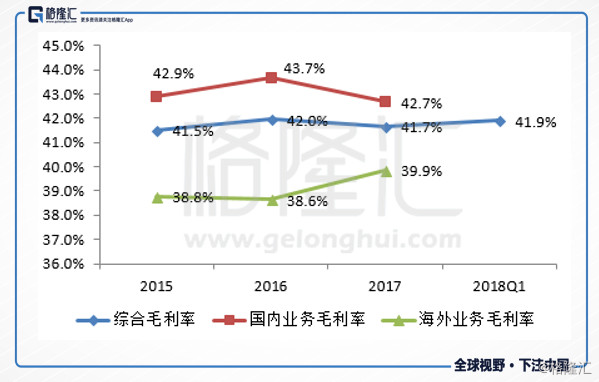

另外从毛利率看,虽然2016年美、俄工厂处在投产初期,导致合计亏损3.2亿元,但福耀整体毛利率并未收到太大负面影响,一直保持42%的高水平。而随着2017年美国工厂约300万套汽车玻璃产能释放,取得200万套销量,海外业务毛利率显著提升1.3pct。

2018Q1美国工厂产能进一步释放,仅一季度实现收入1.16亿美元,净利润831万美元。则对比17年全年3.19亿美元营收,以及17Q1亏损646万美元,预计福耀今年一季度海外业务毛利率进一步抬升。但由于现阶段海外业务毛利率仍低于国内,所以海外产能扩张反而拉低整体毛利,18Q公司毛利率41.9%,较去年同期减少2.2个百分点。

当然,海外业务毛利率低于国内只是短期现象。虽然美工人工资为国内的3.5倍,但考虑美国天然气成本仅为国内的约50%(占汽车玻璃总成本的12%)、较低的企业综合税费及就近建厂降低运输成本约16%,未来海外工厂最终盈利能力应该与国内工厂相当。

通过以上分析,可以发现汇率波动使得市场忽视了福耀的基本面改善,同时毛利率波动主要受海外产能影响,这些短期因素并不会影响公司长期发展。

2)看好LOW-E玻璃等接力提升ASP

在汽车零部件里,玻璃被认为偏向传统行业,单车价值提升不显著。但实际情况并非如此,福耀近5年的玻璃单平米价值复合增速接近4%,并且预计这一趋势还将持续,因为在附加各种功能的高端汽车玻璃渗透率将继续提升。

前面我们提到,2012-2016年SUV细分领域崛起带动了天窗等包边玻璃渗透率快速提升,这使得福耀的汽车玻璃销量、单价均持续增长。期间销量年均复合增速9.9%,单价年均复合增速 3.9%,尤其是2016年销量增长15个百分点,价格增长近7个百分点。如果说在2016年以前,福耀的产品单价主要得益于SUV车型引发的对包边大天窗的需求,那么未来具备智能化、功能化的高端玻璃大概率会接力提升ASP。

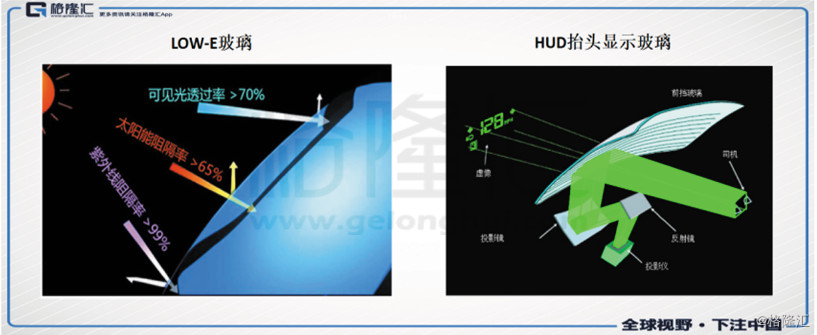

目前福耀的高端玻璃占比仍较低(约33%),包括包边玻璃、三角包边玻璃、夹层玻璃、隔音玻璃、憎水玻璃、HUD玻璃、LOW-E玻璃等。未来SUV车型的增速会放缓,但从智能网联、节能减排2个确定性趋势出发,HUD玻璃和LOW-E玻璃大概率将接替包边玻璃成为未来ASP提升的核心推力。

LOW-E玻璃由于具备优异的隔热效果和透光性,能有效降低油耗,目前已有部分客户采用福耀此款产品。另外,HUD玻璃是智能网联功能的主要应用,也正吸引更多高端车装配。考虑智能网联、节能减排是未来汽车行业的2个确定趋势。公司预计到2020年LOW-E玻璃渗透率将达到10%-20%之间,结合HUD的增量贡献,未来ASP增值中枢大概还会保持在为4-5%区间。

3)海外产能爬坡顺利,带来高盈利弹性

除看好ASP继续提升外,海外产能爬坡、效率改善也将显著利好福耀盈利能力提升。并且今年一季的经营情况已经体现这一趋势。

福耀从2011年起进入全球扩张期,前期以出口方式布局国外售后市场,随后向OEM渗透,国外业务占比也从11年的31.9%提升到17年的36.4%。目前公司的海外工厂主要分布在美国和俄罗斯。

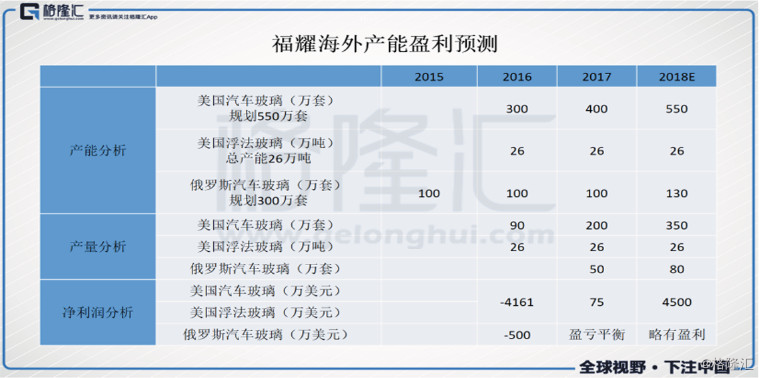

美国工厂的玻璃设计产能为550万套,其中一期300万套在16年8月达产,二期250万套在17年下半年投产。鉴于550万套产能是国内产能的20%,成长空间巨大,所以随着产能爬坡、运营效率改善,预计会显著提升公司整体业绩。并且今年一季度,美国工厂已经实现收入1.16亿美元,净利润831万美金,明显较17全年3.19亿美元营收,17Q1亏损646万美金大幅改善。

鉴于17年美国工厂销量为200万套,推断目前还处在爬坡阶段,所以今年其环比情况预计持续好转,产量、净利率水平都将明显提升,18年预计贡献约4500万美元利润。待19年产能完全爬坡,大约可以贡献8000万美元利润。

俄罗斯工厂现有产能130万套,17年销量50万套。该工厂除配套本土市场外,也向欧洲市场出口,是公司进军欧洲市场的桥头堡。考虑近期英国皮尔金顿工厂关闭,比利时圣戈班工厂关停(均是汽车玻璃供应商),因此福耀在欧洲市场的业务会迎来更多机遇。

3、小结

福耀深耕汽车玻璃领域30年,目前是全球最大的汽车玻璃供应商之一。在供应相同产品情况下,其毛利率高达40%,反观主要对手都在30%一下,优势持续深化。

虽然今年一季度汇兑波动影响业绩,以及美国产能拖累整体毛利,但短期因素这并不影响公司长期经营。分析公司经营进展,我们也看到公司的2条核心增长逻辑其实是持续深化的,即 ASP提升及海外业务扩展。

由于一季度国内乘用车产量同比减少1.4%,这导致福耀一季度营收仅同比增长4.3%,考虑4月国内乘用车产量大幅增加14.3%,且销售端也大幅增加12.3%,预计自二季度开始行业产量提速,利于公司内销业务增长。

基于上述背景,预计18年福耀整体营收保守增长16%,叠加美国工厂贡献约3亿元净利润,今年业绩约有15%的增长空间(排除汇兑损失影响),对应18年市盈率17倍,估值下行风险已经十分有限。

其实与其担忧汇兑波动对报表利润,笔者认为高端产品接力提升ASP,以及海外产能的进一步释放与盈利改善是市场更需要关注的点。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员