作者:国君固收覃汉

导读:长端利率的下行不会一帆风顺,从空间上来看,前期低点可能会形成较强的阻力位。由于有大量的止盈盘存在,在收益率接近前期低点时会出现反复,但投资者不用悲观,短期多头市场格局不变,收益率冲高之后反而会创造更好的买点。

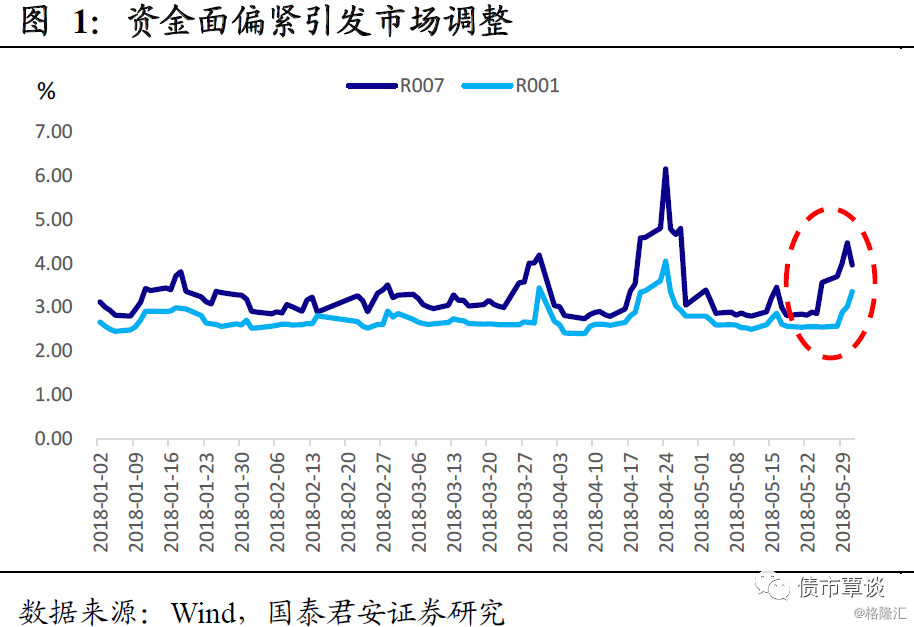

昨日在PMI数据不弱以及跨月资金趋紧的压力下,长端利率出现了明显调整。短短两天时间,市场便从前日的大幅上涨转变为昨日的大幅调整,本质上说明市场的“博弈”属性在增强,在基本面短期并未出现明显变化的情况下,一致预期的快速形成和快速证伪使得行情出现大幅波动。

实际上市场博弈属性的增强并非这两天才有,5月份以来,债券市场的风格就已经发生了一些变化:

一方面,市场关注的焦点切换较为迅速。5月初市场尚在关注最新一期经济数据的变化,第三周开始焦点转向信用风险发酵引发的融资收缩逻辑加强,本周海外风险又开始成为投资者新的关注点。可以看到市场关注点短期内发生了明显的切换,但本质上是参与交易行情的人越来越多,市场关注的因素也明显增多。

另一方面,行情的演绎和反转往往非常迅速。5月上旬受经济数据不弱及信用风险的影响,利率债快速调整,但在东方园林发债流标加强了融资收缩的逻辑之后,收益率又经历了快速下行,一周之内下行接近15bp;同样,意大利政治风波和中美贸易战重启引发前日早盘收益率大幅下行,但盘中收益率便出现回升,昨日市场继续调整,两个交易日10年国开已经从低点上行9bp。

市场风格发生切换,熊市思维切换为牛市思维。

年初10年国开的高点一度超过5.1%,虽然投资者普遍认为该点位利率债有很强的配置价值,但对于做多依然非常犹豫,原因在于不确定收益率是否还会继续上行,本质上是熊市思维作祟,对波段交易避之不及。而当下市场已经变为典型的牛市思维,投资者对于抓波段、做交易的兴趣明显提升,因此从债市的走势来看,投资者会抓住一切因素来做多利率债,但由于是博弈行情,行情的反转也会较为迅速。

为何市场会转变为牛市思维,投资者参与波段的热情大幅增长?我们认为主要原因有四点:

(1)行情走到今日,依旧是踏空者众。从年初收益率的高点至今,10年国开下行幅度累计超过70bp,但由于年初多数投资者仍处于“熊市思维”当中,因此做多的人寥寥无几。虽然随后贸易战发酵之后部分投资者开始参与市场交易行情,但赚到超过20bp以上大波段的人依然偏少。因此,对于再次踏空的忌惮使得投资者“熊市思维”逐渐转为“牛市思维”。

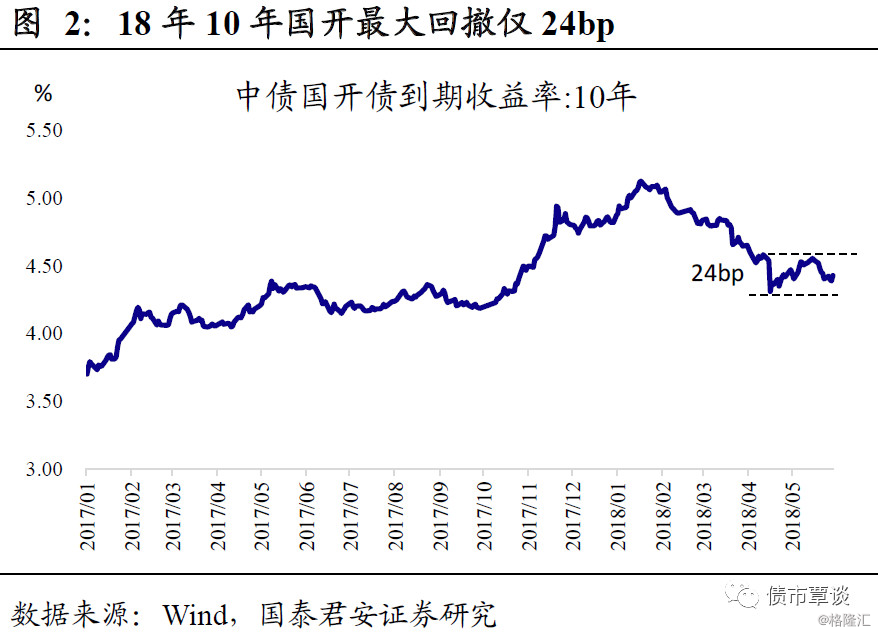

(2)收益率中枢下行,做波段的风险大幅下降。17年由于是大熊市,10年国开收益率上行幅度超过100bp,因此参与波段交易即使踩对了行情,如果没有及时止盈,结果往往会以止损收场。而18年以来收益率中枢整体大幅下行,虽然期间一度出现技术性的回调,但最大回撤幅度仅24bp,收益率整体下行的趋势目前并未改变。因此即使是在3月23日(贸易战发酵)之后入场做多的投资者,目前也尚处于浮盈状态(降准之后做多的投资者可能面临浮亏,但程度上可控),相比较于17年来说,18年在牛市的环境中,做波段的安全边际要高很多。

(3)有明确的利好因素出现。17年敢于做多的投资者往往寄希望于经济出现明显的下跌,但经济下行却犹如水中月镜中花,只存在于投资者的想象之中,因此收益率下行的逻辑往往会被现实快速证伪从而导致行情快速发生反转,波段交易自然也很难赚钱。但18年以来,债券市场的上涨却有明确的利好因素支撑,一方面是贸易战使得外部环境不确定性增加,另一方面,金融去杠杆进入实操阶段使得融资出现加剧收缩,也导致央行货币政策边际上趋于宽松。在这样的大背景下,做多信号较为明确,因此愿意参与交易行情的投资者也越来越多。

(4)信用风险使得利率债变为债券投资中确定性最高的品种。5月份以来以凯迪和盾安为代表的信用事件开始引发投资者持续关注,并且快速降低了债券投资者的风险偏好,使得市场对于民营企业债券避之不及。而当前在总计约2400个产业债发行人当中,民企发行人占到其中的1/4,市场对民企、低评级等品种“一刀切”之后使得信用债可投资标的出现了大幅下降。而无论是从信用风险还是利率风险上来看,利率债目前相比较于信用债都有较为明显的优势,短期需求集中向利率债转移。因此,市场的“交易属性”以及“牛市思维”的特征也会也来越明显。

多头思维主导的市场,短期上涨无需看多逻辑被证实,只需其无法被证伪。

从支撑债市上涨的理由来说,本身逻辑性并不强。近两周以来,债市上涨的逻辑无外乎两个,一是信用风险加强了融资收缩的逻辑,引发央行提前降准对冲的预期,二是意大利的政局以及特朗普的变脸加大了外部环境不确定性,但是仔细推敲,其实二者皆非债市上涨的强逻辑。

第一,降准无法对冲民企的信用风险。外部融资只是民企信用风险的导火索,本质原因还是在于民企的外部支持弱+资产质量差,导致其在资金链上弱势地位,因此,降准这种总量政策并不能改善民企信用资质弱势的结构性问题,央行提前对冲民企信用风险的可能性也更是微乎其微,更可能采用的应该是有针对性的协调政策,因此投资者降准提前或者力度加大的预期可能并不准确。

其次,特朗普看似变脸,但实际上是在美国商务部长访华之前施加压力增加谈判筹码。从前期中美贸易联合声明的内容来看,中国并未作出过多长期制度性的承诺,就换取了外部环境稳定的缓冲期,特朗普很有可能对此并不满意,因此在6月2日商务部长访华之前有动力对中国施加压力以获得更多的利益。但美国的最终目的也绝非将贸易战的影响扩大化,一旦局面不受控制对中美两国经济造成负面影响,也不利于特朗普中期选举的表现。因此特朗普看似行为反复,但实际上也在意料之中,11月份中期选举之前贸易战很难出现明显的扩大并未发生改变判断,因此年内对中国经济的影响也有限。

凯恩斯的投资“选美理论”。

凯恩斯曾经在研究成果中提出,金融投资犹如选美,最终的冠军并非自己所认为最漂亮的女性,而应该是大家所认为的最漂亮的女性。对应到投资上,就是交易并非要买自己认为能够赚钱的交易品种,而是要买大家所认为能够赚钱的交易品种。因此,对于当前大家看多长端利率债的逻辑来说,其本身正确与否并不重要,更为关键的问题在于是否有一定数量的投资者愿意相信这个逻辑。

做多逻辑无须被证实,只需无法证伪即可。当下的债券市场,在面临信用风险高发、投资者做多意愿强烈的背景下,只要有人愿意去相信信用风险能带来提前降准,或者相信融资收缩及外部环境依然会制约中国经济的表现,那么长端利率就大概率会维持下行趋势。换句话说,即使最后被证实市场看多的逻辑是错误的,但只要短期没有什么因素能导致看多的逻辑被证伪,那么市场就不会发生趋势性的转向。而即使对于不认可当前看多逻辑的投资者,也很有可能因为考虑到他人的预期而被迫选择做多,因此短期市场仍然有可能维持强势格局。

节奏感非常重要,做多需要眼疾手快,切忌追涨。长端利率的下行趋势仍未完结,但在行情的博弈性质越来越浓之后,节奏的把握难度也会越来越大。交易盘主导的市场上,行情往往会发生和切换得很快。从贸易战停歇之后市场并未调整反而直接开始上涨的走势来看,本质上反映的是有投资者开始赶在行情出现之前“抢跑”,因此上周的行情对于多数人来说有些出乎意料。同时,正是因为投资者博弈的属性较重,因此一旦获利,止盈的压力也会很大,收益率的下行不会一帆风顺,从空间上来看,前期低点可能会形成较强的阻力位。由于有大量的止盈盘存在,在收益率接近前期低点时会出现反复,但投资者不用悲观,短期多头市场格局不变,收益率冲高之后反而会创造更好的买点。

来源:债市覃谈

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员