作者:光大海外 李君周、吴佳青

1、行业回暖,业绩总体符合预期

1.1、行业延续回暖的趋势

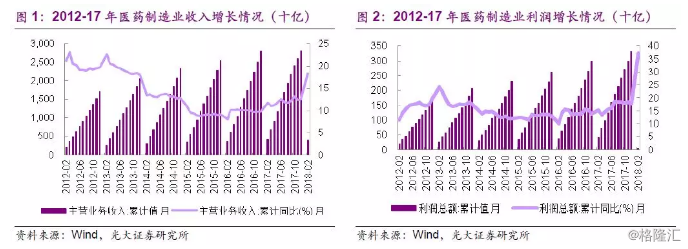

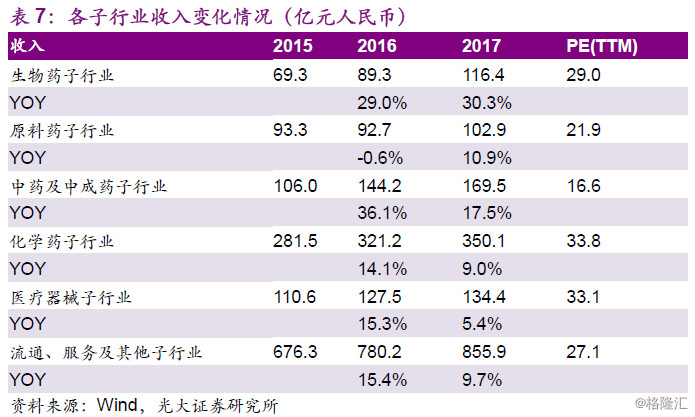

国家统计局的最新数据,2017年1-12月医药制造业累计主营业务收入达2.8万亿元,同比增长12.5%;2018年1-2月医药制造业累计收入增速18.30%。2017年1-12月医药制造业累计利润3314亿元,同比增长17.3%;2018年1-2月医药制造业累计利润增速37.3%。18年以来的医药制造业收入与利润增速与2017年同比比大幅提升(2017年1-2月收入增速11.7%,累计利润增速15.3%)。15-17年医药制造业累计利润平均增速分别为12.9%、14.1%、17.3%,17年复苏明显。此外2017年工业利润端增速明显快于收入端,企业微观层面的经营分化持续、盈利水平不断提高。

2017年2月23日,人社部官网发布《关于印发〈国家基本医疗保险、工伤保险和生育保险药品目录(2017年版)〉的通知》,牵动整个医药行业的医保目录调整方案尘埃落定。药品目录西药和中成药部分共收载药品2535个,较2009年版增加了339个。其中西药部分1297个,中成药部分1238个(含民族药88个)。中药饮片部分未作调整,仍沿用2009年版药品目录的规定。全国医保目录出台之后,各省医保增补目录和医保谈判目录也成为行业关注的焦点。

总体来看,随着15年医改政策频出、16年推进招标到17年医保目录调整,医药行业已经走出政策底部,工业增速逐渐回升,行业迎来结构性调整后新时期。

1.2、业绩增速持续上升,总体符合预期

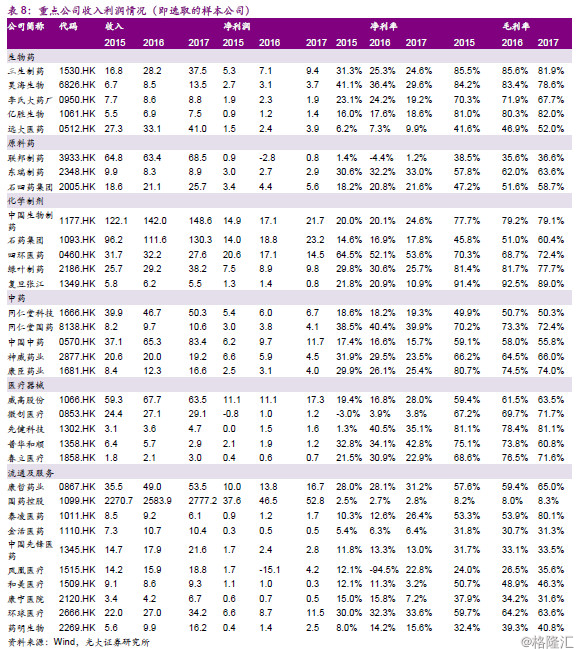

2017年医保行业整体表现良好,生物药、化学制剂等子行业表现突出。港股重要上市公司业绩总体符合预期。

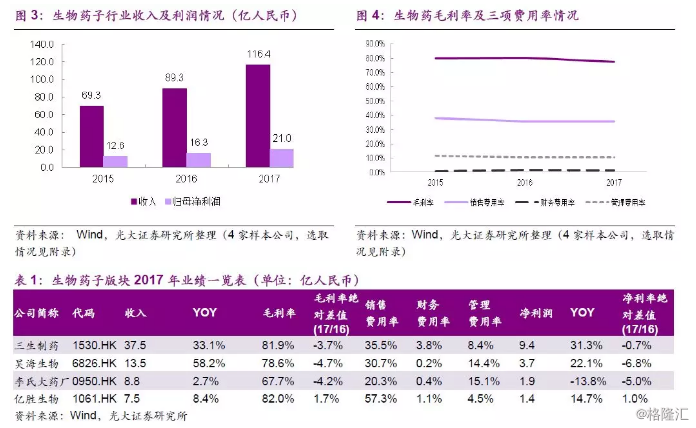

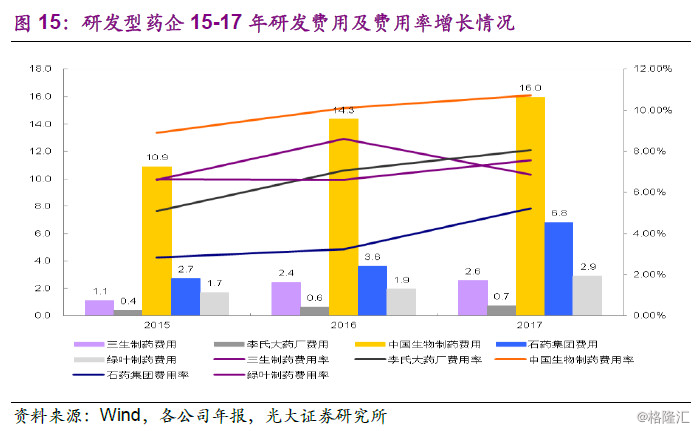

生物药子行业(以4家样本公司为例)收入增长30.3%,净利润增长28.7%,其中三生制药体量较大并实现了较快的增长。重点公司平均毛利率77.5%,较去年同期略有下降,主要是由于体量较大的生物药公司并表了毛利较低的业务,平均销售费用率35.9%,同比下降0.1pp,平均财务费用率1.3%,同比下降0.4pp,平均管理费用率10.6%,同比下降0.1pp。

三生制药17年收入37.3亿人民币,同比增长33.5%;归母净利润9.4亿元,同比增长31.3%;基本符合市场和我们此前预期。盈利能力方面,公司17年毛利率81.9%,同比降低了3.6PCT,下降主要是由于毛利较低的百泌达和优泌林入账引起;净利率25.1%,同比降低0.4PCT,基本保持稳定。

亿胜生物科技17年全年收入为9.00亿港元,同比增长16.0%;净利润为1.67亿港元,同比增长20.5%;毛利率提升1.7pp到82.0%,净利率提升1.0pp到18.6%,基本符合我们的预期。公司自有产品及第三方代理产品未受到行业政策影响,眼科及外科系列产品分别增长8.6%及24.0%,外科业务仍处于高速增长期。

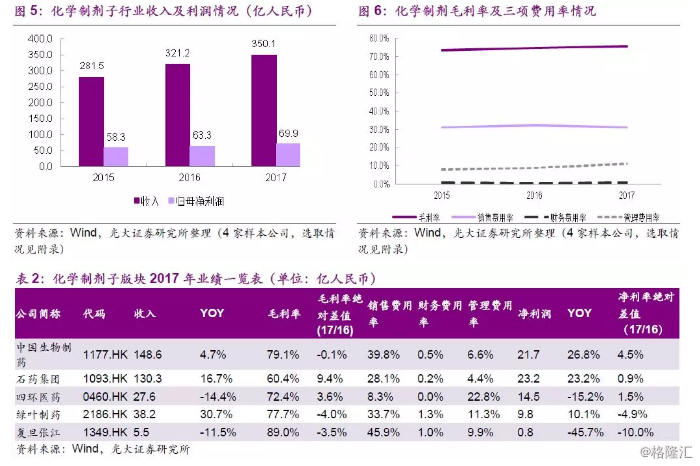

化学制剂子行业(以5家样本公司为例)收入增长9.0%,净利润增长10.5%,其中中国生物制药、石药集团、绿叶制药实现收入和利润的较快增长,四环医药出现了业绩下滑,主要是受医保控费、心脑血管辅助用药受限影响。在龙头公司较大体量的带动下,化学制剂板块收入和利润实现了稳定的增长。重点公司平均毛利率75.7%,较去年同期上升1.1pp,平均销售费用率31.1%,同比下降1.2pp,平均财务费用率0.6%,同比下降0.1pp,平均管理费用率11%,同比增加2.2pp。

中国生物制药17年实现收入148.2亿人民币,同比增长9.4%;净利润21.7亿元人民币,同比大幅增长32.6%,每股盈利0.29元人民币,同比增长32.6%。收入增长基本符合我们预期,净利润增略超我们预期。

石药集团17年取得收入154.6亿港元,同比增长25.0%;归母净利润27.71亿港元,同比增长31.9%,略超市场和我们此前预期。在核心产品恩必普、玄宁的驱动下,公司创新药业务大幅增长38%,成药业务占比使毛利率提升9.4pp至60.4%,公司盈利结构持续优化。

绿叶制药17年销售收入38.2亿人民币,同比增长30.7%;归母净利润9.8亿元,同比增加10.1%,略超市场预期。 17年毛利率77.7%,同比降低了4PCT,毛利率下降主要是由于收购欧洲业务产生的存货成本一次性摊销以及低利润产品收入贡献增加引起。17年净利率为25.7%,同比降低了4.9PCT。未来随着现有高毛利品种稳健增长及在研高毛利品种上市,利润率有望逐步恢复。

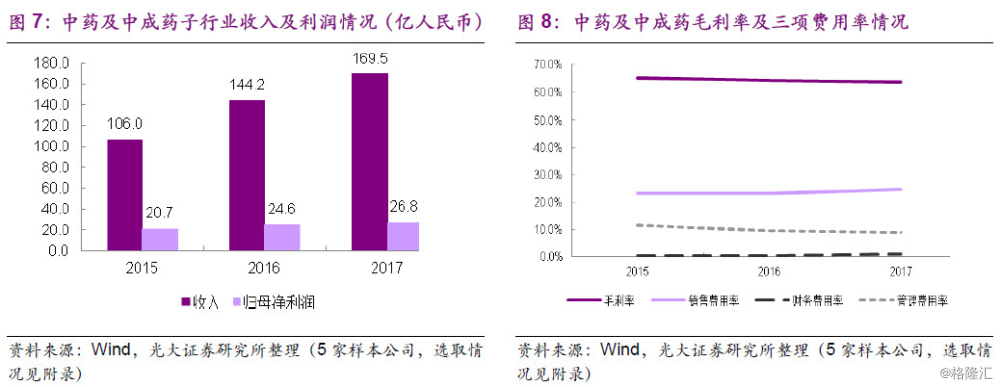

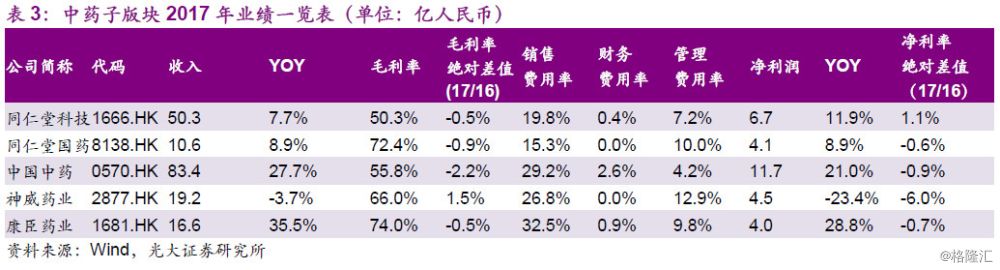

中药及中成药子行业(以4家样本公司为例)收入增长17.3%,净利润增长9.2%,其中中国中药全年业绩实现了快速增长。中医药行业随着政策的稳定,行业逐渐走出底部。尤其是中药配方颗粒行业景气度较高,中药饮片和中成药业务实现了稳定的增长。重点公司平均毛利率63.7%,较去年同期下降0.5pp,与中医药原材料价格上升有关,平均销售费用率24.7%,同比增加1.5pp,平均财务费用率0.8%,同比下降0.5pp,平均管理费用率8.8%,同比减少0.8pp。

中国中药17年收入83.4亿人民币,同比增长27.6%;归母净利润11.7亿元,同比增长21%,符合我们此前预期。盈利能力来看,17年毛利率55.8%,同比降低了2.2PCT,下降主要是受到原材料成本上升、新并入公司毛利较低影响;净利率14.0%,同比降低0.8PCT。

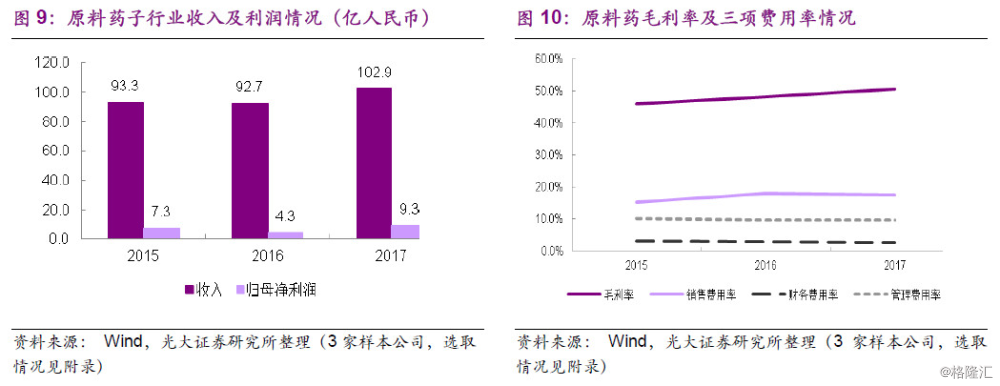

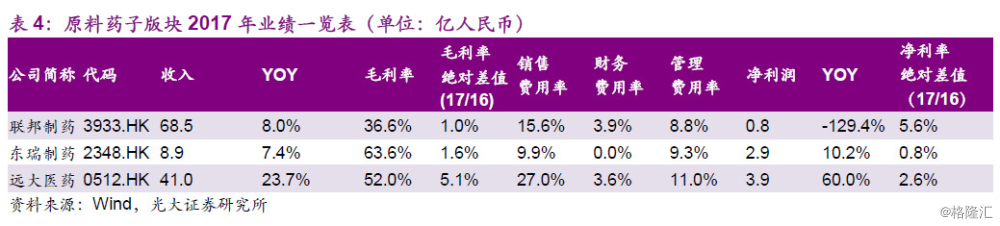

原料药子行业(以3家样本公司为例)收入增长10.9%,净利润增长118%,其中联邦制药17年成功扭亏,盈利改善明显。重点公司平均毛利率50.7%,较去年同期增加2.5pp,平均销售费用率17.5%,同比下降0.4pp,平均财务费用率2.5%,同比下降0.4pp,平均管理费用率9.7%,持平。

联邦制药公司17年收入68.3亿元人民币,同比增加12.3%,净利润8100万;全年土地减值3.27亿,研发支出新增8800万至1.62亿,扣除递延税项等因素, 17年核心净利润2.62亿,符合市场和我们的预期。公司各项业务发展良好,成功扭亏。

远大医药17年收入47.7亿港币,同比增长29%;净利润4.85亿港币,同比增长71%至,收入及利润增长超过市场和我们预期。毛利率由46.87%上升至51.97%,制剂业务占比持续提升,预计毛利率得益于利润结构性改善,仍有提升空间。

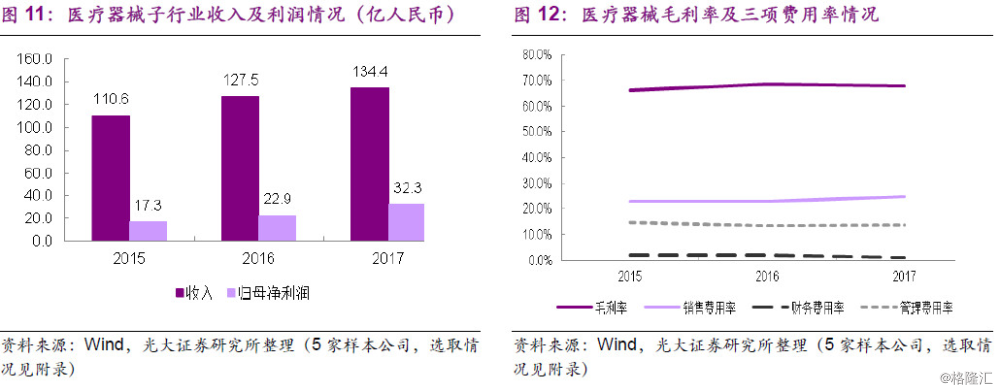

医疗器械子行业(以5家样本公司为例)收入增长5.4%,净利润增长41.5%,其中高端医疗器械龙头公司微创医疗收入增长13.9%,净利润增长33.1%。医疗器械行业呈现龙头集中、进口替代加快的趋势,高端医疗器械行业壁垒较高,具有创新研发管线的公司具有较好发展前景。重点公司平均毛利率67.9%,较去年同期下降0.7pp,平均销售费用率24.9%,同比增加2pp,平均财务费用率0.9%,同比下降1pp,平均管理费用率13.7%,同比增加0.4pp。

微创医疗17年收入4.44亿美元,同比增加13.9%,净利润1882万美元;同比增加33.1%,略低于市场和我们的预期,主要是受到汇兑损益影响。公司各项业务发展良好。

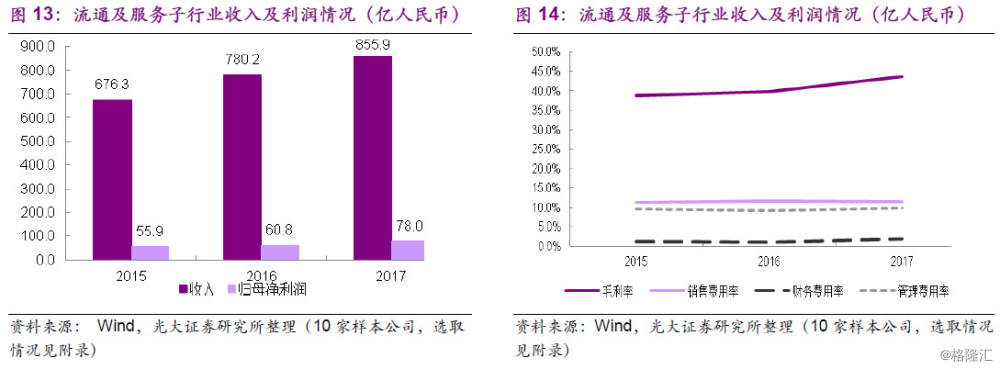

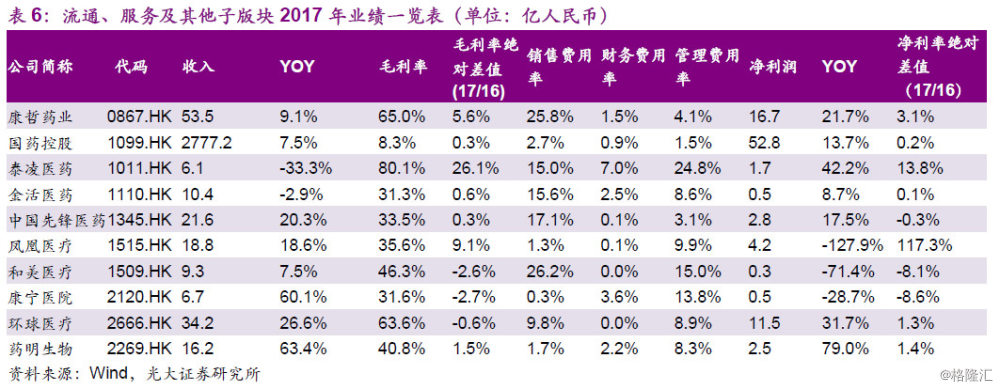

流通、服务及其他子行业(以10家样本公司为例)收入增长9.7%,净利润增长28.3%。重点公司平均毛利率43.6%,较去年同期增加3.8pp,平均销售费用率11.5%,同比减少0.2pp,平均财务费用率1.8%,同比增加0.8pp,平均管理费用率9.8%,同比增加0.6pp。

总体而言,大部分公司实现了稳健增长的趋势,并且符合市场的预期。

以我们选取的样本公司为例,重点上市公司整体实现收入增速10%,净利润增速达到30.2%。75.9%的个股实现收入和净利润同时正增长。

2、港股创新药仍有催化,板块有望延续上升趋势

2.1、子行业有所分化,聚焦研发型企业

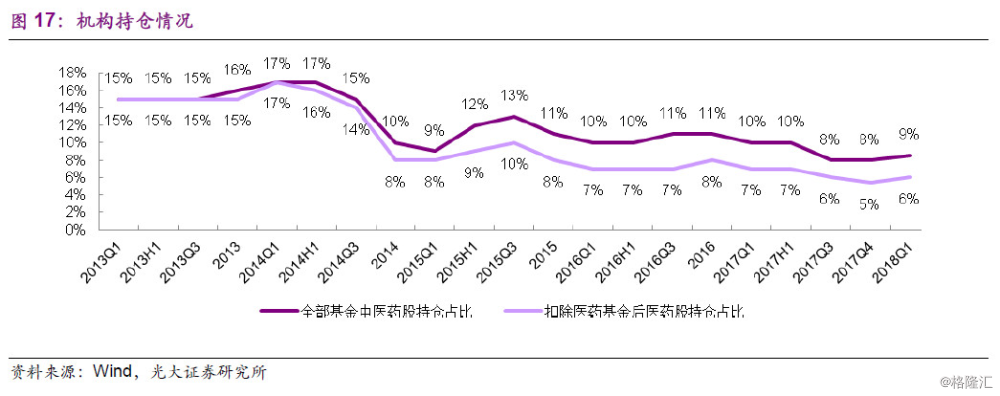

2017年板块回升明显,细分领域估值有所分化,其中创新生物药、化药、高端器械等为高景气细分领域。具有创新研发管线并且有业绩支撑的医药龙头企业受到了较大的关注,估值提升明显。

2.2、仍有催化,板块延续上升趋势

展望2018年,我们认为医药板块仍将延续上升趋势。2017年12月15日,港交所旗下联交所公布,决定落实计划拓宽现行的上市制度,于主板规则新增两个章节:1、允许尚未盈利和未有收入的生物科技股份发行人;2、不同投票权架构的新兴及创新产业股份发行人,在作出额外披露及制定保障措施后可以在主板上市。其中,未有收入公司,若根据主板规则新增的生物科技公司适用章节申请上市,预期最低市值须达15亿元。另外,建议让市值达100亿元的企业,兼且收入达10亿港元,可以以同股不同权的方式在香港上市。 若上市时市值达400亿港元的公司,则可豁免收入测试,即使没有收入亦能上市。

综合考虑IPO制度改革、业绩仍有望保持平稳增长等因素,我们认为医药板块仍将延续上升趋势,积极看多创新药产业链、具有创新研发管线的龙头及二线医药企业。

3、投资策略

我们预计医药板块持续走强的独立性行情仍将持续,目前时点我们重点推荐港股中小市值医药公司:联邦制药(3933.HK)、绿叶制药(2186.HK)、中国中药(570.HK),我们也看好研发能力强劲,积极布局在研产品的创新药公司,推荐具有创新研发管线的龙头公司中国生物制药(1177.HK)、石药集团(1093.HK)

推荐组合:

联邦制药(3933.HK):

1)抗生素价格从17年开始执行较高价格,6APA当前报价260元/kg(含税),18年全年中间体原料药带来较大业绩弹性。2)胰岛素业务稳健增长:二代胰岛素17年实现1230万支销售,三代开始贡献收入;18年二代三代同时发力,门冬胰岛素有望获批,公司成为糖尿病领域胰岛素布局最全国产企业。目前公司估值仍然是抗生素原料药企业的估值水平,随着胰岛素业务占比提升,公司市值空间弹性较大。

风险提示:招标降价压力,原料药价格波动,新产品推广不及预期。

绿叶制药(2186.HK):

1)公司核心品种聚焦抗肿瘤、中枢神经系统、消化代谢、心血管四大领域。其中肿瘤领域力朴素17年同比增长19.6%,积极渠道下沉,预计18年能维持稳定增长。 2)5大技术研发平台:公司目前在中国、美国、欧洲均开设研发中心,共5大技术研发平台,在研产品中,利培酮微球18H2申报FDA,预计19H2推向市场;罗替戈汀中美免除II期临床,上市周期提前;生物制药领域从山东博安收购的2个单抗产品进展顺利。公司各项业务整合顺利,核心产品在较大市场份额下积极渠道下沉,稳健增长,二线品种贝希等增速较快,重磅在研品种前景明朗且潜力较大。

风险提示:研发进度不及预期,并购企业业务不及预期,抗肿瘤产品增长放缓。

中国中药(0570.HK):

1)看好中药配方颗粒市场:我国目前配方颗粒占中药饮片比例不足6%,明显低于日本、韩国等地区60%左右的渗透率水平。配方颗粒在目前药品政策下,不占药占比,可以药品加成,用药格局良好。2)受益于大品种培育计划,成药业务逐步复苏:随着公司去渠道库存、积极培育大品种和二线OTC品种等战略的积极推进,17年公司成药业务收入增速15.5%,处于复苏的阶段。3)布局饮片产业与中医药大健康产业扩张规模:公司加快布局中药饮片产业。公司作为中医药配方颗粒细分行业的龙头,具有较强的先发优势。

风险提示:中药配方颗粒增长低于预期、中成药业务复苏慢于预期、配方颗粒政策放开的不确定性

中国生物制药(1177.HK):

1)国内一线梯队里的优质药企,是港股研发型药企的标杆。公司在各领域的研发布局全面并且进度领先,在肝病、心血管、抗肿瘤领域优势明显,整体研发、销售强劲。2)从产品线来看,目前公司的产品领域治疗涉及肝病、肿瘤、呼吸、感染、消化等多种大病种领域,公司在创新药、仿制药储备方面十分丰富,累计有临床批件、临床中、报生产的在研产品超过400个,产品布局有序,创新药和仿制药并重,相对于国内大部分产品单一的化药企业来讲,公司将不断通过新产品脱颖而出。

风险提示:招标价格压力,审批政策风险。

石药集团(1093.HK):

1)港股通医药龙头,成药业务及维C毛利改善明显。创新药恩必普强势增长并开始做渠道下沉的工作。抗肿瘤产品大幅增长,经营溢利维持高速增长。2)研发投入不断加码,公司17年一致性评价费用2.5亿港元,预计18年开始陆续有决奈达隆、硼替佐米等仿制药上市,在研产品布局完善。

风险提示:原料药价格波动,审批政策风险,研发不及预期。

4、风险提示

药企研发失败风险:临床实验耗时久、投入大,药企临床实验失败尤其是重磅在研品种存在一定的风险。

新药上市后安全性风险:新药大量上市后仍存在一定安全性风险。

政策细则出台、落地执行低于预期:15年以来行业政策密集发布,但政策落地执行的时间存在不确定性,未来相关政策的出台也存在不可预知的风险

招标风险:医保控费和招标降价都会导致医药企业产品上市之后的价格出现下降,产品价格下降速度过快对公司的盈利水平产生影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员