格隆汇获悉,近期,重庆新铝时代科技股份有限公司(以下简称“新铝时代”)提交创业板IPO注册稿,公司独家保荐券商为中信证券。

新铝时代主要从事新能源汽车电池系统铝合金零部件的研发、生产和销售,拥有铝合金材料研发、产品设计、先进生产工艺等完整业务体系。

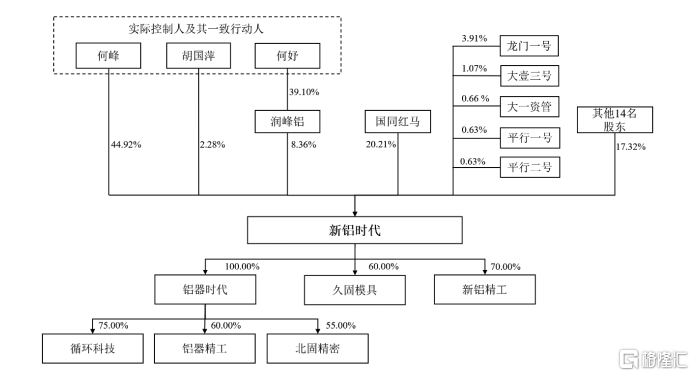

股权结构方面,公司实际控制人为何峰、何妤,其为父女关系。截至招股说明书签署日,何峰直接持有公司44.9246%的股份,何妤通过润峰铝间接控制公司8.3564%股份;同时,何峰的配偶、何妤的母亲胡国萍为其一致行动人,其直接持有公司2.2803%的股份。

何峰、何妤及其一致行动人胡国萍通过直接及间接方式控制公司合计55.5613%股份的表决权。

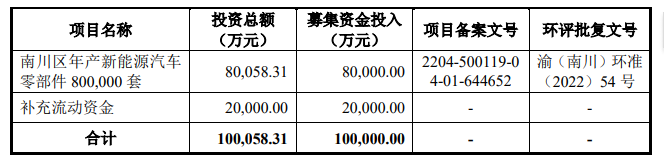

根据招股书,公司本次拟募资金约为10亿元,其中8亿元用于南川区年产新能源汽车零部件80万套;2亿元用于补充流动资金。

研发费用率低于同行可比公司均值

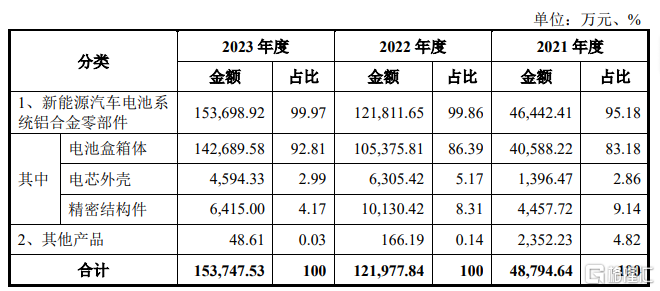

新铝时代主要产品为电池盒箱体,该产品是新能源汽车动力电池系统的关键组成部分。

2021年、2022年以及2023年,公司来源于新能源汽车动力电池系统零部件的收入占比分别均超95%。其中,电池盒箱体收入占公司主营业务收入均超过83%,是公司主营业务收入主要来源。

公司主营产品收入情况,来源招股书

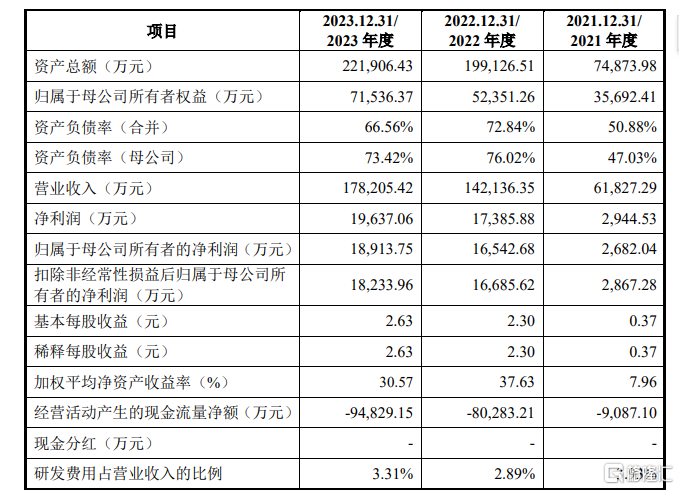

业绩方面,2021年、2022年以及2023年,新铝时代营业收入分别约为6.18亿元、14.21亿元、17.82亿元;同期公司归母净利润分别约为2682.04万元、1.65亿元、1.89亿元。

公司主要财务指标情况,来源招股书

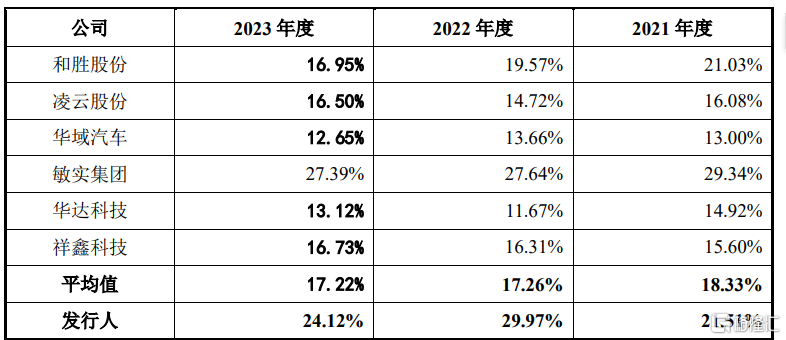

毛利率方面,2021年、2022年以及2023年公司主营毛利率分别为21.51%、29.97%、24.12%,高于同期同行业可比上市公司毛利率平均值,但存在波动。

公司主营业务毛利率与同行业上市公司毛利率的比较情况,来源招股书

对于公司毛利率波动原因,新铝时代表示,2021年及2022年,新能源汽车市场进入市场驱动阶段,下游需求高速上涨,渗透率提升,公司电池盒箱体产品售价提高带动公司毛利率增长,公司毛利率略高于其他以传统汽车零部件为主要业务的同行业上市公司。

2023年,公司新能源汽车电池盒箱体收入、销量均继续保持增长,主营业务毛利率虽略有下降,但仍保持较高水平,与同行业公司敏实集团不存在重大差异。

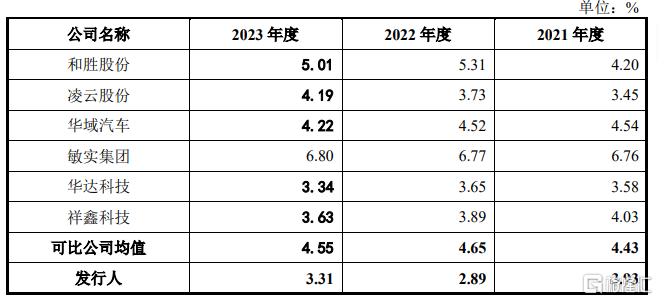

2021年、2022年以及2023年,新铝时代研发费用率分别为3.93%、2.89%和3.31%,低于同期可比公司均值。

公司研发费用率与同行业上市公司对比情况,来源招股书

在招股书中,新铝时代表示,因新能源汽车产业和技术的不断进步,公司也需不断创新产品和技术,以满足客户需求和行业迭代。如果公司创新不足,可能会受到替代技术和产品的冲击,进而可能影响公司业绩。

收入依赖第一大客户

新铝时代客户集中度较高。根据招股书,2021年、2022年以及2023年,新铝时代主要收入来源于与比亚迪的合作,新铝时代来自比亚迪的营业收入占比分别为70.42%、78.87%和80.46%。因此,公司对比亚迪构成重大依赖。

新铝时代表示,比亚迪对供应商有严格、长期的认证和全面的考核评估过程,涉及研发、技术创新、供应、专利等多方面。如果公司未来无法在比亚迪新能源汽车电池盒箱体等零部件供应商中持续保持优势,无法继续维持与比亚迪的合作关系,那么公司经营业绩会受到较大影响。

过去三年,新铝时代应收款项规模逐渐增高。2021年、2022年以及2023年,公司应收项目主要包括应收账款、应收票据及应收款项融资,分别约为2.15亿元、10.36亿元和11.12亿元,占公司流动资产比例分别为51.27%、69.85%和69.96%,逐年上升。

新铝时代表示,随着公司经营规模快速增长,公司通过将应收账款债权凭证保理贴现以提高资金使用效率,由于公司应收账款债权凭证保理贴现不终止确认,导致公司应收项目规模及占比均有所提升。

此外,过去三年,新铝时代经营活动现金流量净额持续为负。2021年、2022年以及2023年,公司经营活动现金流量净额分别约为-9087.10万元、-8.03亿元和-9.48亿元,净流出规模整体呈上升趋势。

对于公司2021年至2023年经营活动产生的现金流量为负,且2022年经营活动现金流净流出金额增长较快的原因,公司表示,主要是因为公司将应收债权凭证“迪链”及票据用于保理或贴现获取的现金流于筹资活动现金流入列示,导致经营性活动现金流入减少所致。

2021年、2022年以及2023年,公司的资产负债率为50.88%、72.84%和66.56%。对此,公司表示是因为公司生产经营所用原材料成本占比较大,需要较多的营运资金,主要依靠内部经营积累和银行借款等债务性融资方式来补充营运资金。随着公司业务规模的快速增长,公司通过将应收账款债权凭证保理贴现以提高资金使用效率。

由于公司应收账款债权凭证保理贴现不终止确认,导致公司资产负债率有所提升。如果公司无法获取与公司发展规模和速度相匹配的外部融资,公司将面临资金短缺的风险。

尾声

新铝时代近年来营业收入和归母净利润均有所增长,但业绩增长背后也有隐忧。比如2021年至2023年,公司经营活动净现金流持续为负,资产负债率处于较高水平、应收款项较高等,可能对公司的经营稳定性构成一些风险,这些问题同样需要引起投资者的警惕。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员