现货黄金自高位的2429.26美元/盎司后调整时必然的,从黄金4小时走势图上可以看出,金价在跌破5日简单移动平均线(SMA)后,便受到强烈的抛售压力,并一度跌破2300美元/盎司。

其实不仅仅是黄金,2023年12月以来,原油、黄金、有色金属等上游资源品价格均呈现持续上升趋势,4月以来黄金、原油、以铜为代表的工业金属等资源品价格更是加速上涨。面对当下的回调,还能继续上车吗?

图1:黄金4小时K线走势

来源:东方财富网,截至2024.4.24 10:00

就拿黄金举例,技术面上看,领先指标相对强弱指数(RSI)位于高度超卖区域,接近16,表明近期或有反弹的可能。

整体来看,全球仍面临诸多不确定性风险,避险情绪并未消散支撑黄金行情难言结束;美元降息预期继续下修驱动美元与美债收益率走高;供给侧约束强化了石油、铜铝等周期品价格的弹性。而全球定价的上游资源品是当前比较稀缺的、具有相对确定性逻辑的投资机会。

把握全球定价上游资源品的确定性机会到了。

那么原油的机会还存在吗?

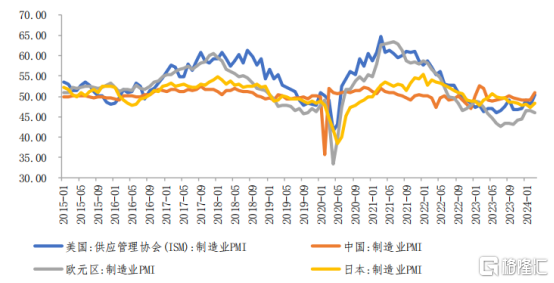

从需求层面观察,全球制造业正展现出稳健的复苏态势。美国、中国、欧元区以及日本等全球主要经济体的制造业采购经理指数(PMI)均处于由底部逐步攀升的阶段,显示出制造业活动的积极动向。此外,随着海外市场对央行降息的预期升温,这一趋势有望进一步拉动原油的整体需求。

而在供应方面,地缘冲突与欧佩克+的减产计划相互叠加,可能对原油市场供应产生更为复杂的影响。这种供需之间的紧张关系使得市场对原油供应的担忧日益加剧,为油价提供了有力的支撑。在此背景下,油价表现出较强的抗跌性,且未来仍有上涨的可能。

图2:美国、中国、欧元区、日本制造业PMI(%)

来源:Wind、ISM、国家统计局、Jibun、长城证券,截至:2024.4.23

工业金属还有机会吗?

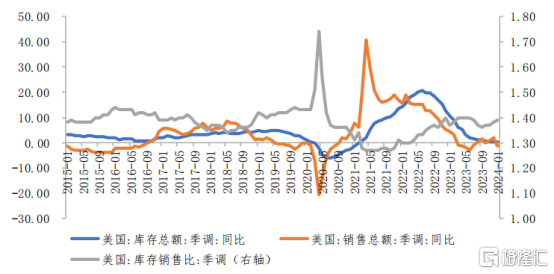

全球PMI开启新一轮扩张周期,有利于制造业景气度进一步复苏。从美国库存周期来看,2024年1月美国库存同比小幅反弹,后续有望逐渐开启主动补库存阶段。全球制造业景气向上和补库周期逐渐开启拉动工业金属需求。

图3:美国库存总额同比(%)、销售总额同比(%)、库存销售比(右轴)

来源:Wind、长城证券,截至:2024.4.23

从国内视角来看,3月份国内制造业采购经理指数(PMI)达到了50.80%,显著跃升至荣枯线之上,呈现出积极的复苏态势。与此同时,自2023年12月起,中国工业企业产成品库存同比出现小幅回升,标志着企业主动补库存的阶段正逐步展开。国内制造业的持续修复以及出口保持的相对高景气,再加上大规模设备更新政策的实施以及其他提振内需相关政策的逐步落地,这些因素有望进一步激发国内工业金属的需求潜力。

此外,值得注意的是,国内与国外的铜等工业金属库存水平目前均处于相对低位,这意味着市场供应相对紧张。同时,海外铜矿供给受到一些扰动因素的影响,而国内冶炼供给也相对受限。这些因素共同作用,使得以铜为代表的工业金属价格在未来有望继续呈现震荡走高的趋势。

一手资源品,一手红利板块?

总结来看,今年美欧开启降息周期基本上是确定性事件,再加上部分国家逐渐开启补库周期,周期资源品或存在中长期确定性机会。但是需注意的是,本轮资源品上涨抢跑于降息开启,可能存在一定的预期透支,后续留意价格阶段性调整的风险。

中短期看,高股息的红利板块后续仍有可能再度占优,一些积极减少不良资产和贷款额的国有制造业企业的生产率正在提高。“政策扶持行业+高市值+红利”在市场震荡时期是具有安全边际的投资优选。持续稳定分红、增加回购和增持、具有并购重组预期等方面的投资机会值得重点布局。

天道酬勤终有时,道阻且长戒骄躁。

2024年,“龙”光焕发!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员