核心观点

转债市场陷入“深水区” 2024年以来,转债市场呈现V型走势,但转债反弹幅度明显小于股票,且交易量也不够活跃,转债市场陷入了“深水区”。造成这种现象的原因有三:1)热门行业的转债标的较少;2)在资产配置性价比上,转债相对股票和国债不具备明显优势;3)转债尾部风险放大。

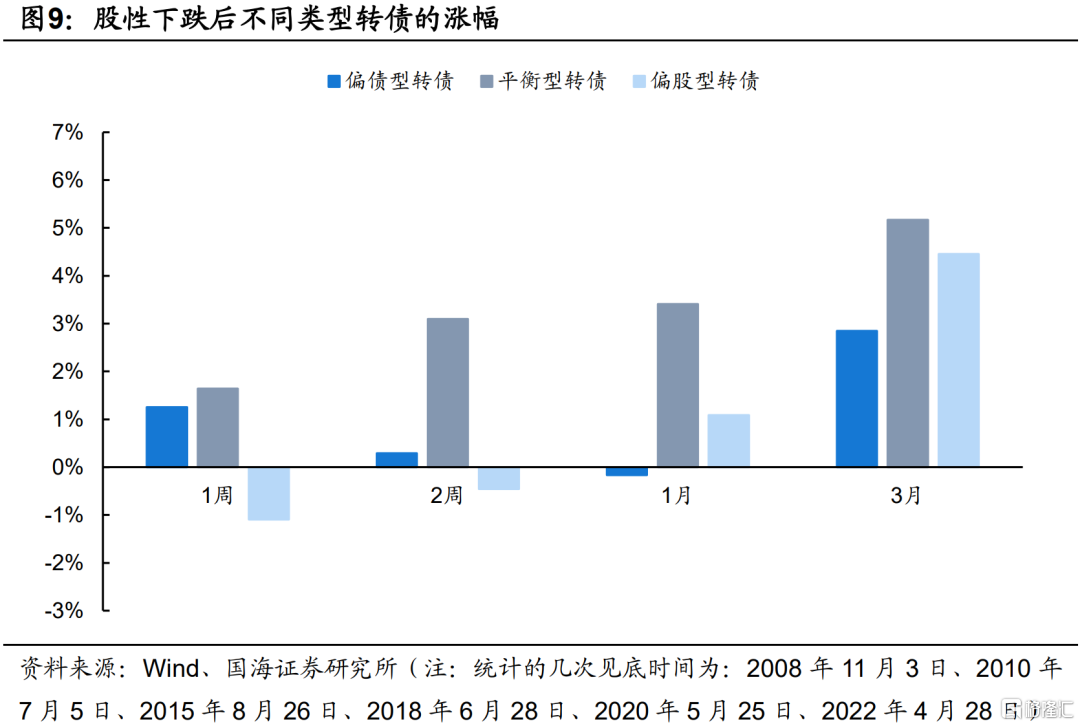

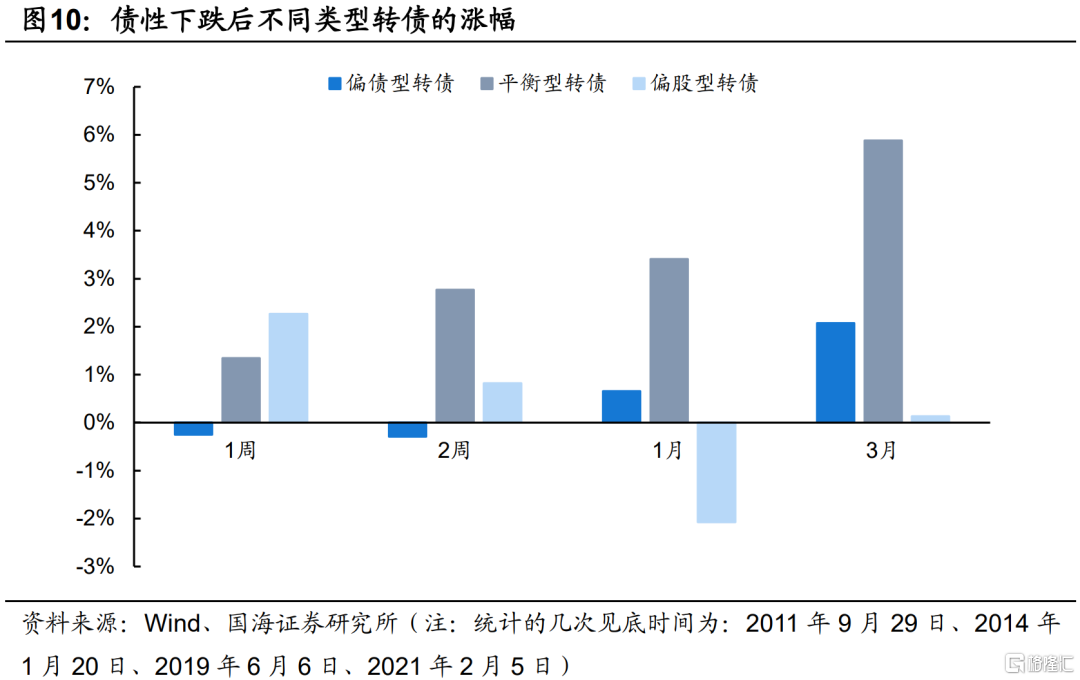

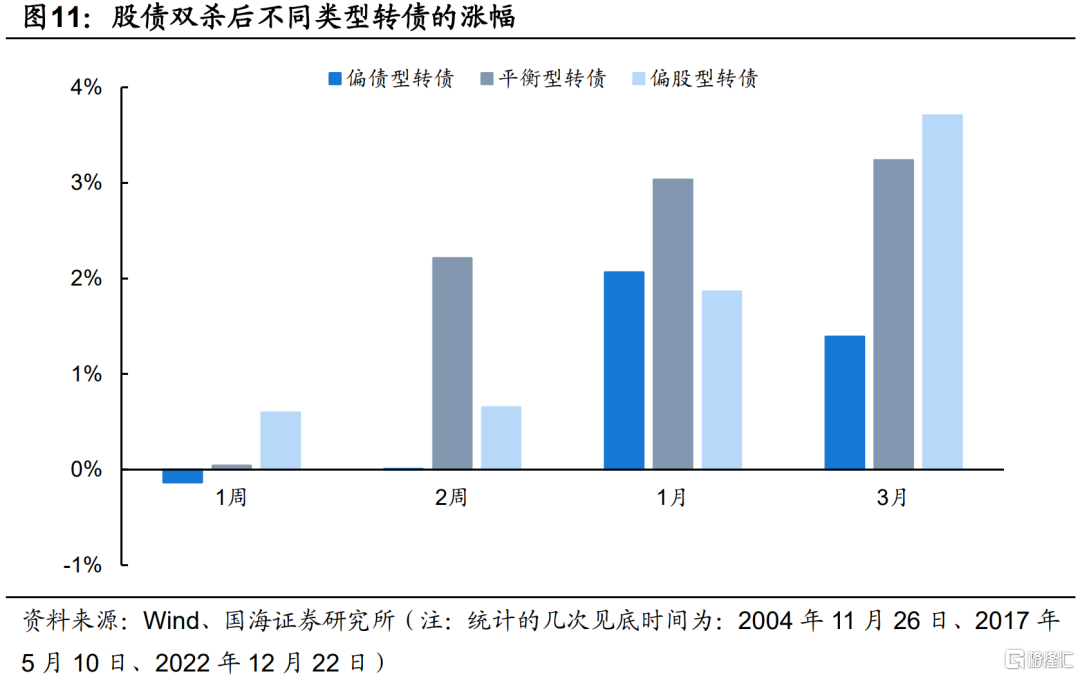

哪种类型的转债反弹更明显? 转债回撤可分为股性下跌、债性下跌和股债双杀。股性下跌后的反弹,平衡型和偏股型转债更加占优;债性下跌后的反弹,平衡型和偏债型转债修复更好;股债双杀后的反弹,各种转债普涨,其中偏股型转债修复力度更大。

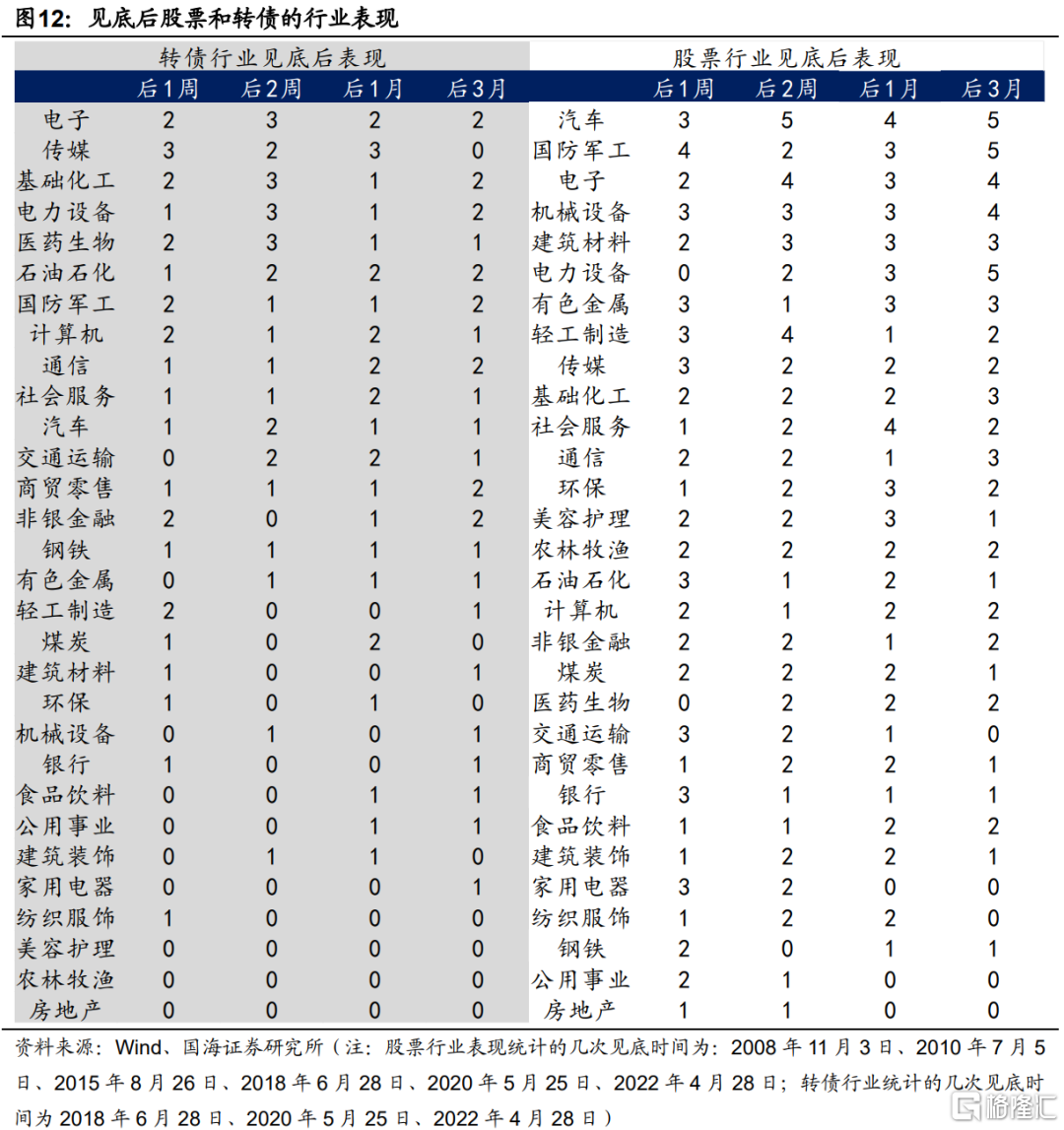

哪些转债行业更占优? 我们统计了历次股性下跌反弹后转债和股票各行业的表现,发现TMT、电力设备、国防军工在股票和转债行业中均领涨,更具确定性。而化工行业在股票行业中反弹一般,但在转债行业中反弹非常靠前,可挖掘其中具有热门概念的公司。

如何择券投资? 目前转债处于历史级别的底部区间,调整空间有限。在选择转债时,可按照以下思路:1)选择交易量更为活跃的标的;2)注意转债剩余规模对正股股价不要造成太大拖累;3)行业选择上,为了确定性可以选择TMT、军工和电力设备行业,此外也可 关注化工行业中,具有第二增长曲线的标的。

报告正文

1、转债陷入“深水区”

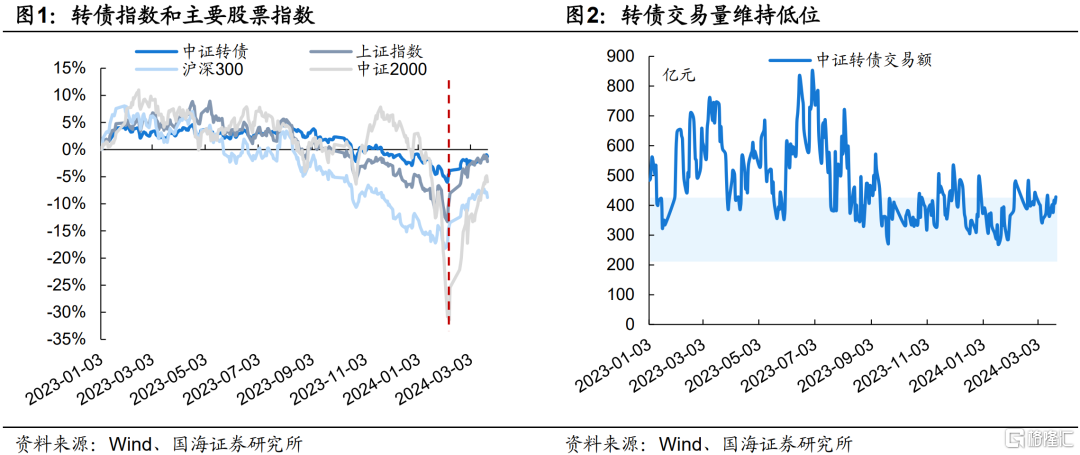

转债市场陷入了“深水区”。2023年底到2024年2月初,转债与股票市场一起经历了比较大的波动,中证转债指数跌到了2022年4月以来的最低值。随后在2月7日,市场开启了V字反转的行情。但是本轮反弹转债明显幅度小于股票,且交易量也不够活跃。我们该如何理解这种现象?

1.1

转债为什么表现弱于股票?

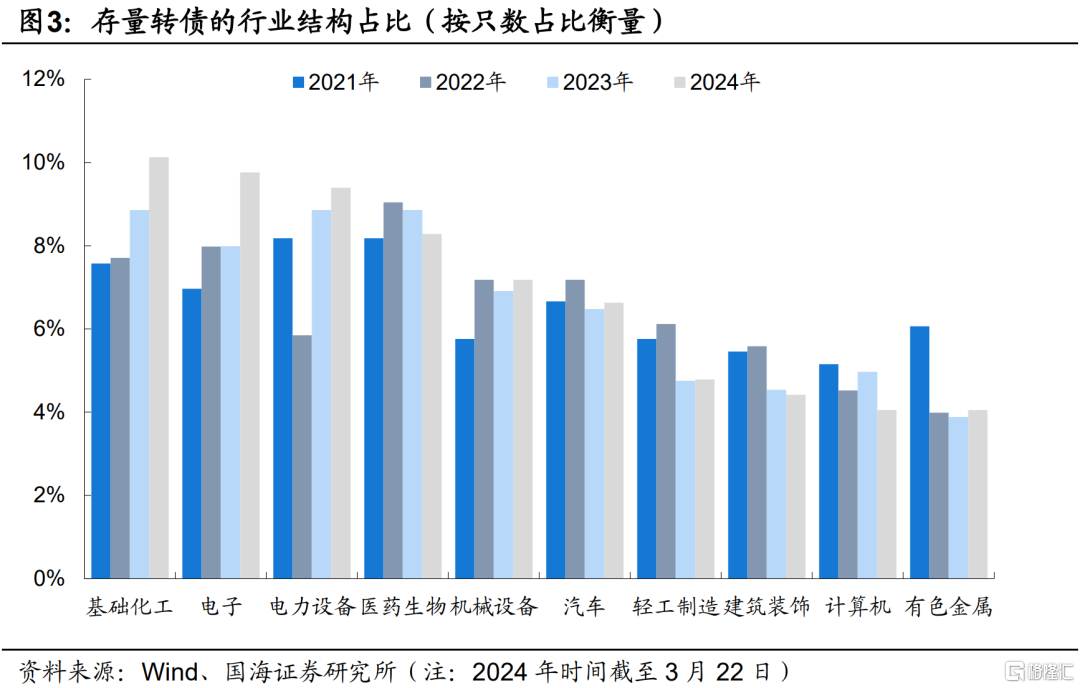

1)转债市场结构问题。时间不是转债的朋友,转债在正股上涨后大部分会选择强赎,剩下的转债往往与热门行业相悖,比如电力设备板块在2020-2021年大涨后,强赎情况频发,对应转债数量占比由2021年末的8.18%下降至2022年末的5.85%。当前市场风格以TMT行业为主线,但转债行业以制造业为主,截止2024年3月22日,TMT行业的转债仅有86只,占比15.84%,强势股票往往缺少对应转债标的,因此在指数层面转债难以有较好的表现。

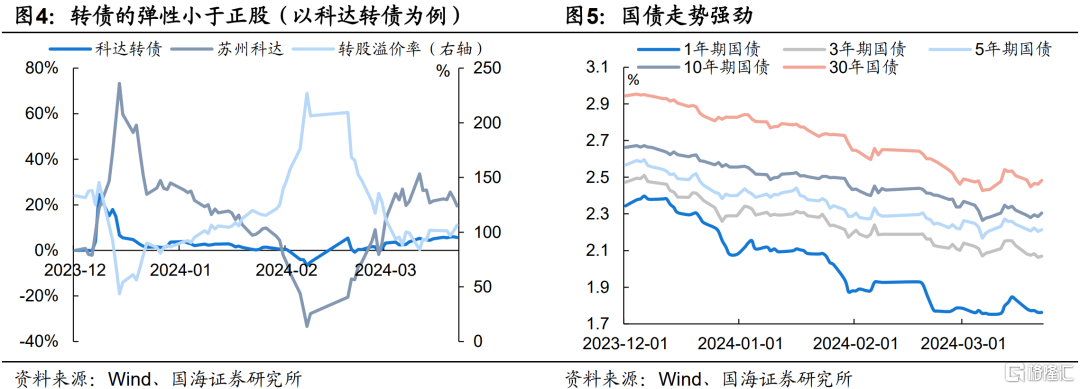

2)资产配置性价比的考虑。此前一段时间,转债的相对股票和国债都不具备明显优势:股市端,由于前期超跌导致的转债股性减弱,正股首先要消化转债的转股溢价率压力,因此弹性远不如正股,以科达转债为例,自2024年2月7日见底至2024年3月22日,正股苏州科达上涨79%,但对应转债仅上涨13%;债市端,从短债到超长债近期也经历了显著的增长,甚至稳定性和弹性都超过了转债,此时偏股型转债的股性削弱,偏债型转债也很难取得超额收益,导致了投资者对转债热情度下降。

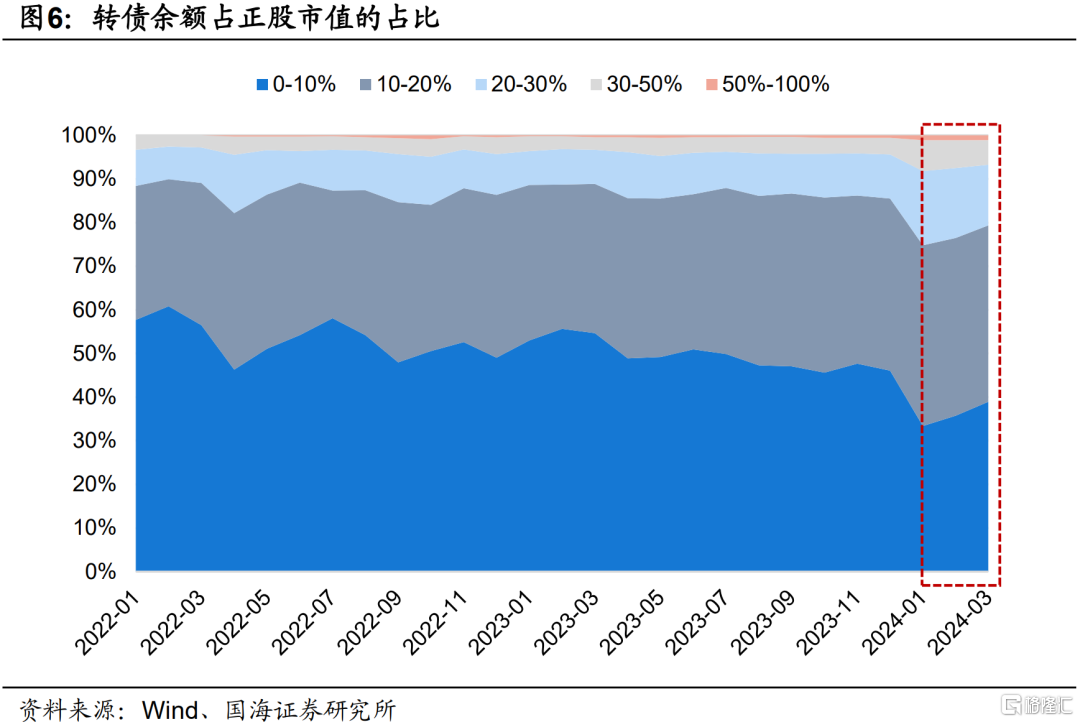

3)转债尾部风险放大。由于2024年1月到2月初的正股超跌,许多转债正股市值大幅下降,当前转债规模占正股市值的比重过大,导致转债如果转股会对正股价格产生拖累;而如果上市公司选择下修促转股,对股本的摊薄会进一步放大,股权被稀释的影响也会更大。因此转债正股市值过小造成的“尾部风险”也导致了转债交易量的缩小。

1.2

转债为什么会调整?

与股票不同,转债由于兼具股和债的特性,会受到更多因素的影响,因此转债的回撤可分为三种:股性下跌、债性下跌和股债双杀。

(1)股性下跌

股性下跌是由于权益市场出现震荡引起的转债下跌,也是最常见的下跌原因。转债作为含权资产,容易受到权益市场波动的影响,2003以来所有转债回撤中,有一半均属于股性下跌。比如2021年10月-2022年4月,国内疫情反复叠加房地产市场下行,股市大幅调整,对转债市场造成冲击。

(2)债性下跌

债性下跌是由于债市出现调整而导致的转债下跌,主要原因包括资金面收紧、信用冲击等。比如2020年底-2021年初,多家企业出现债券违约,对信用市场造成冲击,信用风险上升,转债市场受此影响下跌。

(3)股债双杀

股债双杀一般在两种情况下出现:一是流动性危机、汇率暴跌下的资产价格重估、滞胀引发货币政策收紧等情况容易引发股债双杀;二是股债预期的错位,即债市预期经济好转、利率上行,但是股市并无强复苏预期。股债双杀情况往往出现时间较短,比如2022年末由于疫情防控优化,债市反应强烈利率上行,但股市仍在观望,从而出现股债预期错位。

在转债整体情绪不佳的背景下,选择哪些转债能具有更高的胜率和收益?

2、后续转债怎么买?

2.1

反弹后各类指数表现如何?

综合来看,转债指数反弹幅度小于股票指数,主要是因为转债价格弹性有限,前期下跌时受到债底保护作用,转债下跌幅度较小,股性减弱,反弹时向上力度不及正股。从市场风格看,成长风格优于价值风格,且两者差距随着时间拉长而增加;小微盘股总体优于大盘股,但短期内市场处于避险观望情绪,中盘股和大盘股表现更为出色,而在中期维度小微盘股表现强势,涨幅明显高于大盘股。

2.2

哪种类型转债反弹更明显?

股性下跌后的反弹,平衡型和偏股型转债更加占优。平衡型转债在各时间维度上均表现出色;偏债型转债在一周维度表现更好,但是放中期维度表现欠佳,主要原因是在反弹前期市场尚处观望中,更愿意选择价格更低的债性品种,既能控回撤,又能不踏空;但是随着反弹趋势确立,偏股型转债的表现更好。

债性下跌后的反弹,偏债型和平衡型转债的修复更好。短期内,往往是偏股型转债上涨幅度更大,但是反弹周期较短,主要是因为和债底的关系较远,由于避险资金进入,迎来一波上涨。从中长期维度看,随着信用冲击事件消退、流动性增加,债底逐步修复,平衡型和偏债型表现更好。

股债双杀后各种转债普涨,其中偏股型转债修复力度更大。股债双杀本身会对转债造成平价和转股溢价率的双重冲击,所以在见底反弹后各种转债普涨。短期内修复尚不明显,但在中长期维度上,各类转债均实现上涨,其中偏股型转债反弹力度更大。

2.3

哪些转债行业更占优?

转债中TMT、电力设备、军工、化工行业反弹占优。我们统计了股性下跌反弹后转债和股票各行业的表现,即统计各个行业每次反弹后涨幅在前十的次数(由于股票样本数量较多,为了更具显著性统计了2008年以来的行业表现。而2018年之前转债数量较少,因此在转债行业表现中只统计了2018年之后的触底反弹情况),发现了如下特点:

(1)TMT行业、电力设备和国防军工行业在股票行业和转债行业中均领涨,更具有确定性。这些行业成长属性明显,中小盘股的占比较高,自身的弹性更大,在反弹时向上修复力度较大。而且这些板块往往是反弹时的市场热点,关注度高,会受到乐观情绪推动,因此上涨幅度较大。

(2)化工行业在股票行业中反弹一般,而转债行业中则非常靠前。主要是因为发转债的化工公司普遍市值较小且往往有第二增长曲线,在反弹时容易受到市场关注,可以按照其他更具成长性的行业逻辑上涨,因此可以挖掘化工行业中具有热门概念的公司。

2.4

转债选择思路

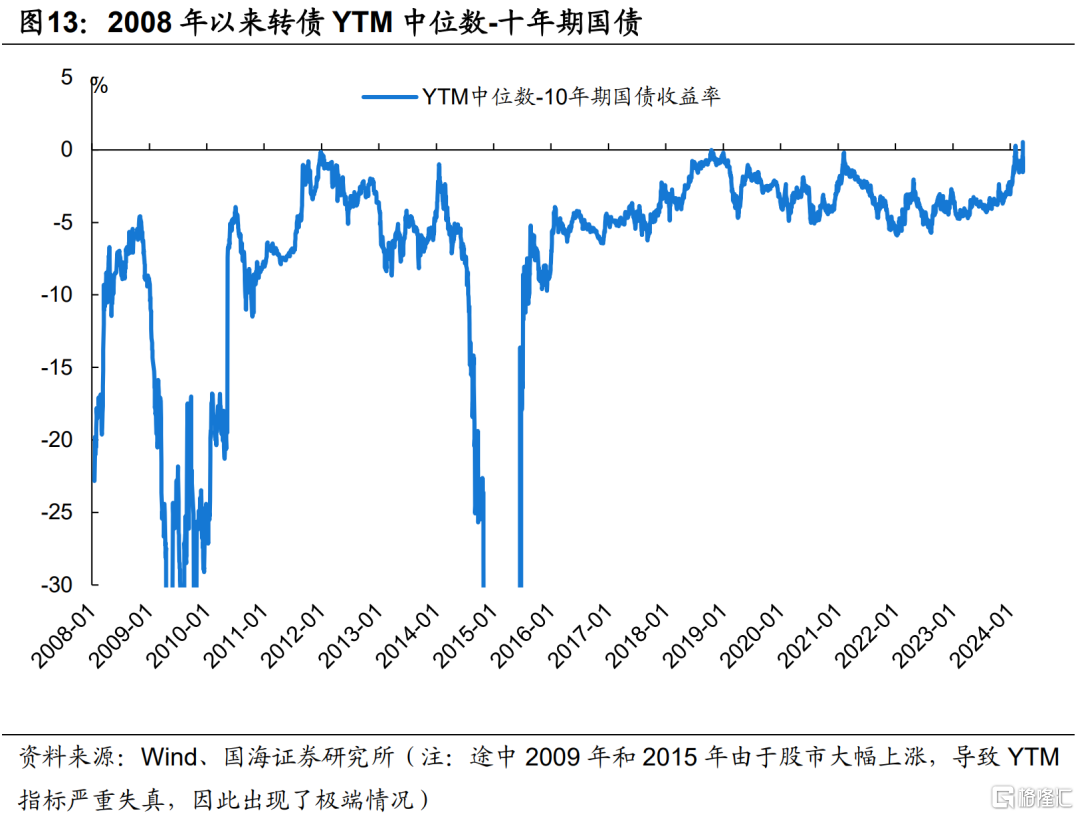

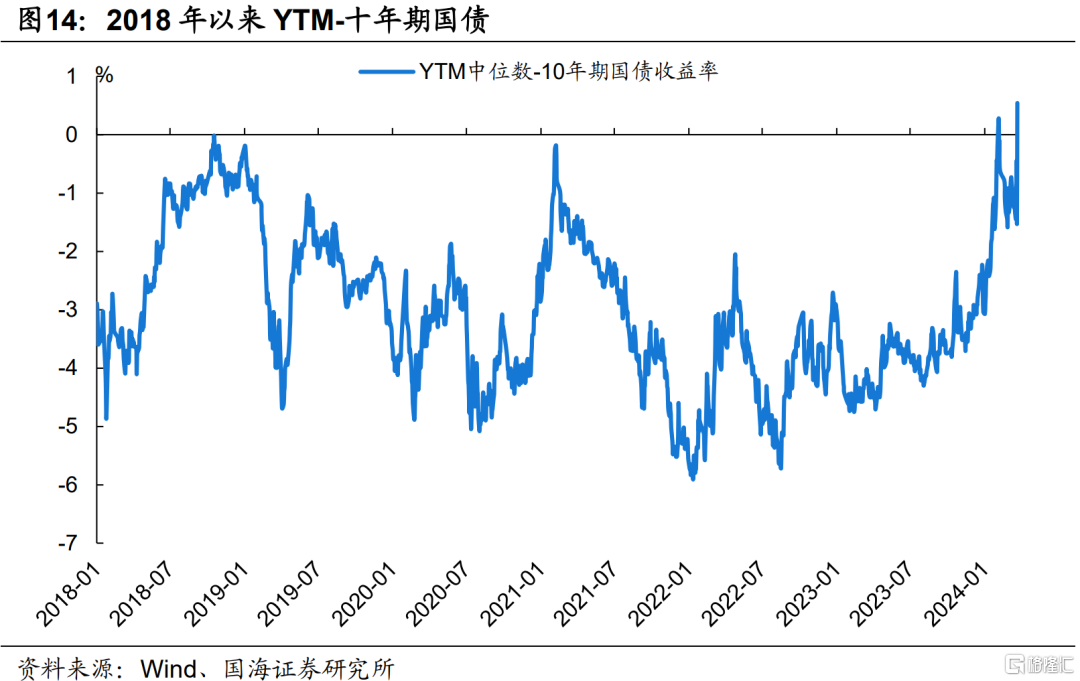

目前转债处于历史级别的底部区间,调整空间有限。可以从YTM指标来进行观测,由于本轮转债调整是由于正股下跌导致,此时一个典型的特征是债底保护使得YTM显著抬升,考虑到十年期国债收益率整体下行,因此我们采用YTM中位数-十年期国债进行衡量。从趋势上看,转债因为整体评级下行,YTM中枢有所抬升,加之国债收益率下行,该差值有抬升趋势。从极值上看,2008年以来,每次股市大跌见底时该指标都会上升至0左右,而除此之外,2022年之后的底部位置在-5%左右。

对于近期市场关注较高的高YTM策略,我们认为并不是一个很好的思路。原因包括:

①高YTM转债一个主要的收益来源是利率下行带来转债纯债价值的提高,进而带来转债价格的抬升,但是当前债市长、短端利率,目前已经充分定价MLF、OMO降息,债市存在“降息交易”过度拥挤的风险,纯债价值的进一步提升难度较大。

②未来转债有交易信用风险的可能性,高YTM转债可能会进一步下跌。搜特转债公告本期可转债利息难以按期兑付,岭南转债在国资入股后依然被下调资信评级,一系列信用风险事件可能会再次诱发转债市场的低资质担忧,对信用定价方式造成冲击。

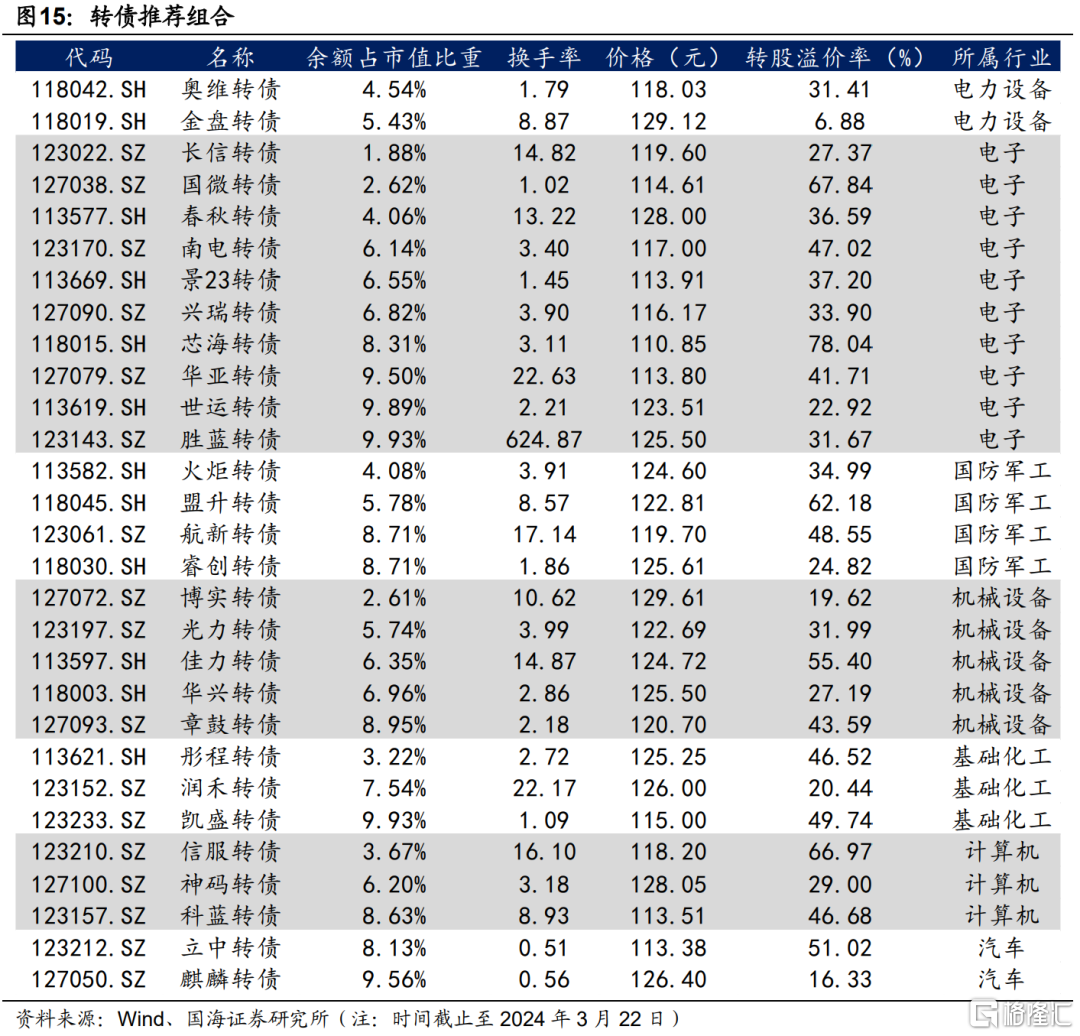

因此,在选择转债时,可以按照以下思路:①为了避免由于成交量低而导致转债缺少波动,选择转债时,应当选择交易量更为活跃的标的(动量要强),②需要注意转债剩余规模对正股股价不要造成太大的拖累,甚至可以略微放宽一点对价格的要求,价格稍高但交易活跃、处在热门赛道的标的更有意义。③在行业选择上,如果为了确定性,可以选择TMT(尤其是转债中相对稀缺的AI标的)、军工和电力设备行业;此外也可以关注化工行业中,具有第二增长曲线的标的。

我们针对以上投资建议,筛选了值得关注的一些转债标的。

风险提示:流动性退坡风险、资金面收紧超预期风险、信贷投放超预期风险、权益市场波动风险、选取分析样本无法完全反映全市场特征、历史数据不能完全作为未来市场走势参考、转债强赎风险、上市公司经营风险、信用风险。

注:本文来自国海证券于2024年3月27日发布的证券研究报告《转债反弹怎么买?》,报告分析师:

靳 毅 SAC编号:S0350517100001

范圣哲 SAC编号:S0350522080001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员