核心观点

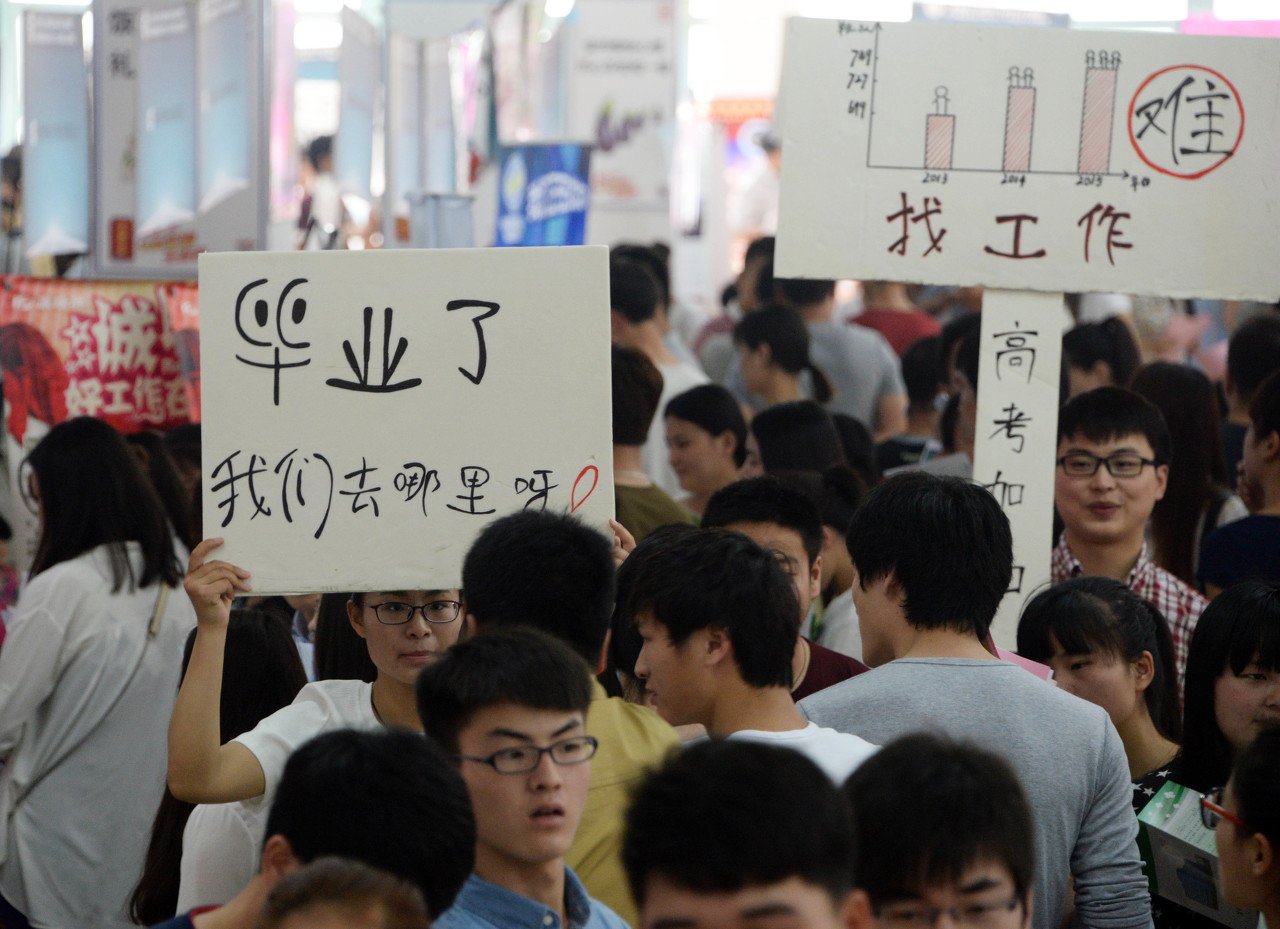

1-2月经济数据多数好于预期,但10Y利率最低低于MLF23.5BP,传统的“MLF加减点”框架弱化。同时30Y-10Y利差来到历史低位。

在此背景下,债市哪些定价策略仍有效?

(1)短端,资金利率定价策略仍有效。目前“短债-DR007利差”处于历史偏低位置,在防空转背景下,资金利率短期内或难以向下,短端利率向下空间可能有限。

(2)中长端,“短端+期限利差”策略仍有效,本质上是长、短端资产比价。目前10Y期限利差偏低,3-5Y或仍有一定空间,我们认为“子弹策略”或优于“哑铃策略”。

“MLF加减点”框架弱化,可能是由于央行降息策略从“MLF-LPR”联动,变为“存款利率-LPR联动”。在MLF不变但LPR下调的情况下,“中长债-贷款”的比价效应或促使中长债进一步下行,导致传统的“MLF加减点”框架弱化。下一阶段,“存款利率-LPR”联动降息,但MLF不变的情况仍有可能出现,届时中长债利率可能继续向下突破,将进一步弱化“MLF加减点”框架。

(3)超长端。配置盘(保险)对超长债需求较为刚性,通过30Y-10Y进行历史比价的参考意义较弱。我们认为定价主要看两个因素:

①资产供需。中长期来看,超长端资产供给下降,保险对于标债的配置需求上升,超长债利率长期或有向下空间。短期来看,超长特别国债即将发行,资产供给上升或对超长端利率形成支撑。

②同类资产比价。可通过比价超长地方债、5Y信用债等其他保险配置品种,判断短期内超长国债交易节奏。

正文

2024年1-2月经济数据多数好于预期,但同一时间债市利率快速下行(图1)。

在基本面并不如预期弱的情况下,3月6日,10Y国债利率一度下行至低于MLF利率23.5BP,“MLF减点”幅度达到2020年以来最高水平(图1)。我们认为,定价10Y国债利率的“MLF加减点框架”正在弱化。

另一方面,同期30Y国债利率整体下行,国债“30Y-10Y”利差在3月1日下探至12.4BP的低点(图2)。我们认为,定价30Y国债利率的“10Y国债加点框架”也正在弱化。

部分传统的债市定价框架正在弱化,我们该如何寻找新的债市定价之“锚”?本文将进行探讨。

1、短端:资金利率定价

我们认为,以DR007为代表的资金利率中枢定价短债利率,框架仍然有效。

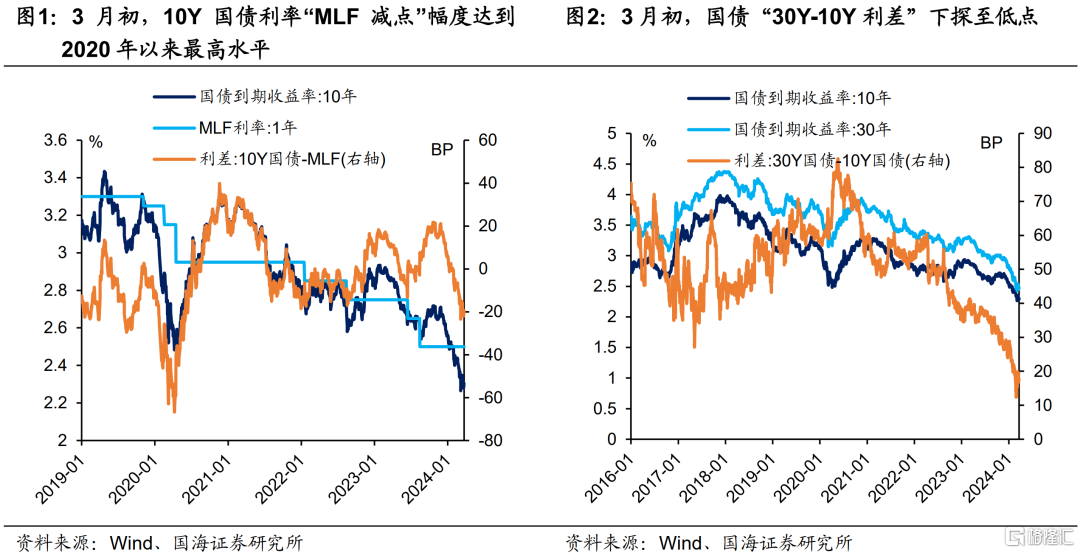

从行情上看,2月下旬以来,在长债利率整体下行的过程中,以1Y同业存单为代表的短债利率整体盘整,下行受阻(图3)。我们认为主要原因在于OMO并未实现降息,资金面宽松程度弱于预期。

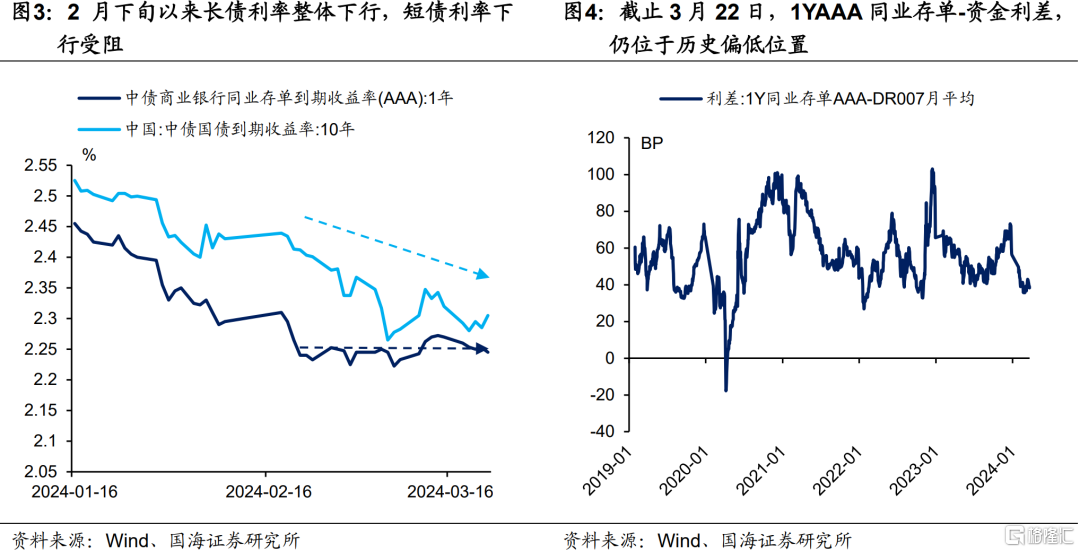

截至3月22日,各主力短债“利率-DR007月平均”利差,位于2019年以来的历史偏低位置(图4、图5)。我们认为在此背景下,投资者对短债实施“杠杆套息”策略,负担资金成本较高、体感较差,导致投资者加仓短债的热情并不高。

展望未来,若OMO降息不落地,我们认为在“防空转”要求下,资金利率下行的空间有限,DR007中枢难以向下突破1.8%的逆回购利率。在此背景下,主力短债利率下行空间依旧受限。

同时,我们认为近期还需关注3月末资金跨季扰动,“资本新规”落地对流动性分层的扰动,对短债市场带来的影响。

2、中长端:短债+期限利差定价

对于中长债而言,我们认为传统的“MLF加减点”框架有所弱化,不过“短债+期限利差”定价框架仍然有效。“短债+期限利差”定价,本质上是长短债的比价策略。

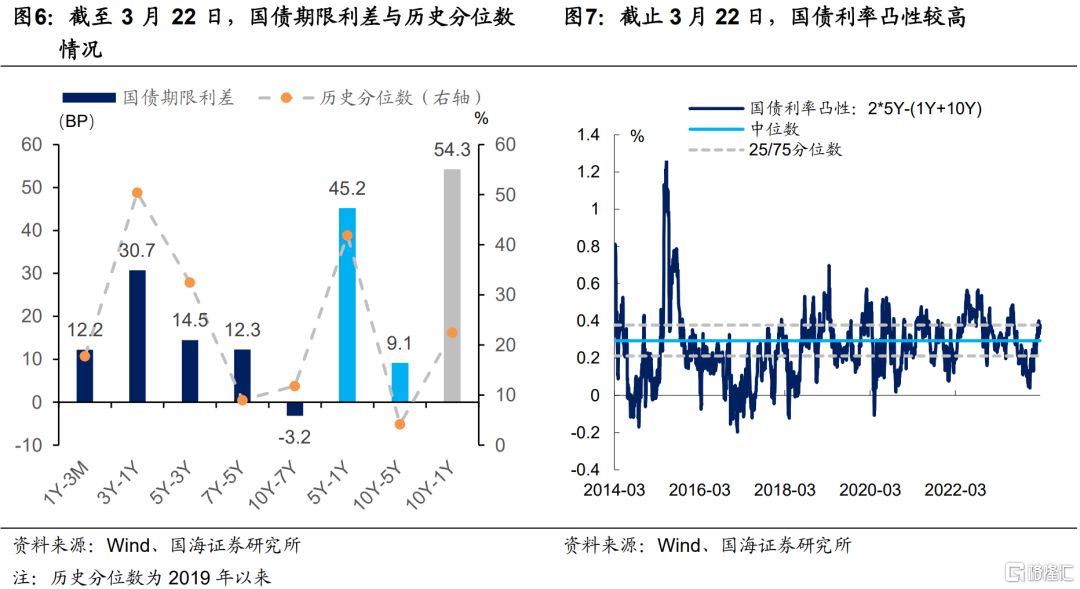

截至3月22日,在国债利率收益率曲线上,3Y-1Y、5Y-1Y期限利差仍有一定的收益空间,历史分位数位于2019年以来的40%以上,而10Y-5Y期限利差则位于2019年以来的历史低位(图6),导致目前国债收益率曲线凸性较高(图7)。

基于收益率曲线“凸性回归”的特性,我们认为3Y-5Y券种仍具有一定的性价比,而10Y的性价比偏低。在此背景下,“子弹策略”或优于“哑铃策略”。

进一步我们思考,为何中长债的“MLF加减点”定价框架有所弱化?

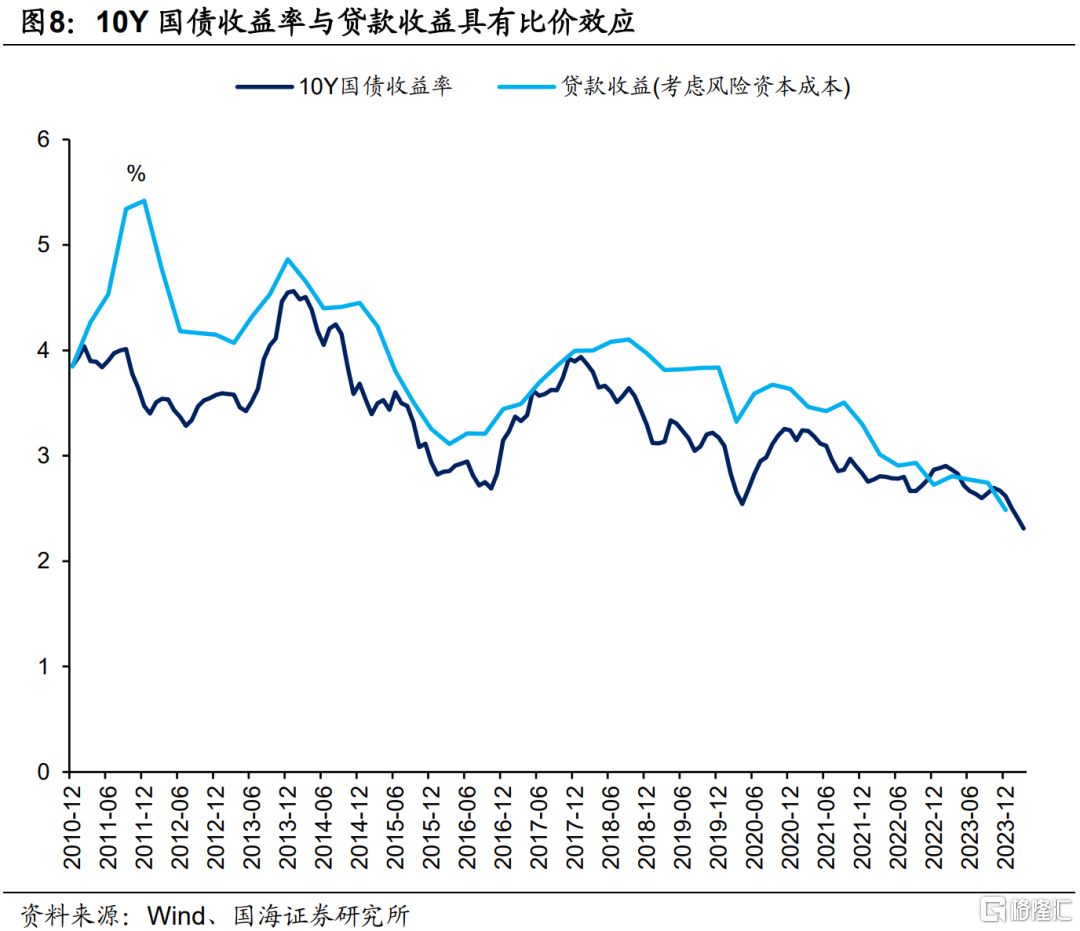

我们认为,这可能是因为央行的降息策略,正在从“MLF-LPR联动降息”,变为“存款利率-LPR联动降息”。2023年12月至2024年2月,我们刚经历了一轮存款利率和5年期LPR下调,但MLF利率未动。

对于商业银行自营而言,贷款与中长利率债是可相互替代的资产。当存款利率联动LPR下调、贷款利率下行时,这有助于降低银行自营对于中长债的配置点位(图8)。然而同一时间MLF并未调整,这就使得中长债相较于MLF的减点可能加大,我们认为单纯从“MLF加减点”历史分位数的角度定价中长债,策略将有所弱化。

展望未来,我们认为“存款利率与LPR联动降息,但MLF不变”的情况仍有可能继续出现。若此种降息情况再度出现,中长债相较于MLF的减点可能进一步向下突破,投资者需要予以关注。

3、超长端:关注资产供需与比价

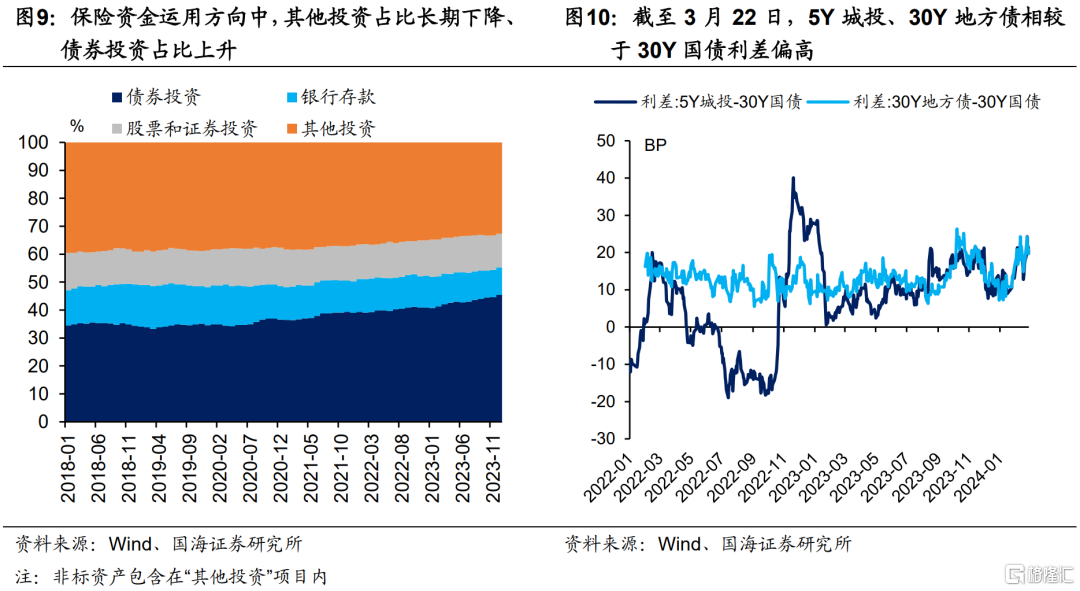

2022年以来,国债30Y-10Y利差不断压缩,传统的“10Y利率加点”定价框架明显弱化,我们认为与保险等配置机构对超长债资产的需求刚性有关。

在2023年9月25日报告《保险配债有哪些特点?》中,我们分析认为,保险由于负债端稳定且久期长,利率债投资上偏好超长券种,对10Y及以下利率债需求较弱。这就使得“30Y-10Y利差”所展现的资产比价,参考意义下降(即使期限利差低,保险配置盘可能也难以转换至10Y以下利率债)。

展望未来,我们认为判断超长债行情,需关注两方面因素:

(1)资产供需,包括长期非标资产、超长期标债供给。长期来看,我们认为受地产周期下行、城投债风险等问题影响,长期非标资产供给收缩,保险对于标债的配置比例上升(图9),或有助于压低超长债利率。但短期来看,1万亿元超长特别国债即将发行,超长国债供给上升或将支撑超长债利率。

(2)同类资产比价,包括与超长地方债、5Y信用债比价。在报告《保险配债有哪些特点?》中,我们总结过保险配置盘除了配置超长国债外,也偏好配置超长地方债、5Y信用债。截至3月22日,相较于30Y国债,30Y地方债、5Y城投债利差均偏高(图10),使得保险配置盘对前者需求较弱,利率下行动力可能不足。

4、总结

当前,债市哪些定价策略仍有效?

(1)短端,资金利率定价策略仍有效。目前“短债-DR007利差”处于历史偏低位置,在“防空转”背景下,资金利率短期内或难以向下,短端利率向下空间可能有限。

(2)中长端,“短端+期限利差”策略仍有效,本质上是长、短端资产比价。目前10Y期限利差偏低,3-5Y或仍有一定空间,我们认为“子弹策略”或优于“哑铃策略”。

“MLF加减点”框架弱化,可能是由于央行降息策略从“MLF-LPR”联动,变为“存款利率-LPR联动”。在MLF不变但LPR下调的情况下,“中长债-贷款”的比价效应或促使中长债进一步下行,导致传统的“MLF加减点”框架弱化。下一阶段,“存款利率-LPR”联动降息,但MLF不变的情况仍有可能出现,届时中长债利率可能继续向下突破,将进一步弱化“MLF加减点”框架。

(3)超长端。超长债配置盘(保险)需求较为刚性,通过30Y-10Y进行历史比价的参考意义较弱。我们认为定价主要看两个因素:

①资产供需。中长期来看,超长端资产供给下降,保险对于标债的配置需求上升,超长债利率长期或有向下空间。短期来看,超长特别国债即将发行,资产供给上升或对超长端利率形成支撑。

②同类资产比价。可通过比价超长地方债、5Y信用债等其他保险配置品种,判断短期内超长国债交易节奏。

风险提示:货币政策不及预期,政府债务发行超预期,信贷超预期,流动性波动超预期,“资本新规”影响超预期,估算结果仅供参考,以实际为准。

注:本文来自国海证券发布的证券研究报告《寻找债市的“锚”》;报告分析师:靳 毅 SAC编号:S0350517100001、吕剑宇 SAC编号:S0350521040001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员