对经济的担忧,经济数据不及预期,美股三大指数收盘涨跌不一,道指涨0.98%,标普500指数涨0.37%,均连涨四日至逾六周高位,纳指则跌0.27%。

热门中概股普跌,纳斯达克中国金龙指数跌近1%。蔚来跌超6%,微博跌超5%,阿里巴巴、京东、哔哩哔哩跌超3%,腾讯音乐、理想汽车跌超2%。

受OPEC+减产消息影响,美国原油期货一度跳涨8%,创近一年来最大涨幅,收盘时站上80美元/桶。能源股也是全线大涨,巴菲特连续加仓的西方石油涨4.4%,马拉松石油涨约10%,康菲石油涨逾9%,,斯伦贝谢涨约6.6%,道达尔涨约7%,英国石油涨约5%。

特斯拉跌超6%,Q1交付量42.29万辆,创下新的纪录并高于市场预期的42.12万,但仍远低于马斯克对今年设下的目标。此外,分析师仍对利润率保持谨慎。

消息面上,OPEC+宣布减产;美国3月ISM制造业PMI录得46.3,为2020年5月以来新低,预期47.5,前值47.7。

OPEC+减产加大货币政策的不确定性

随着油价上涨的前景,市场对通胀上升和经济衰退的担忧加剧。国际能源署IEA警告,OPEC+意外减产会令通胀压力进一步恶化。

美国财长耶伦称,银行业情况正趋稳,OPEC+减产对全球经济无益。

耶伦认为,在这个时候,试图压低能源价格非常重要,这是一种非常非建设性的行为。汽油价格从去年的峰值下降有助于限制通货膨胀,如果趋势逆转,这将是有害的。

耶伦还说:“显然,这对全球增长不利,在通胀已经很高的时候,增加了不确定性和负担。”

欧洲央行管委霍尔茨曼也认为,OPEC+减产决定将“小幅”推高通胀。

他还表示,已经重拾乐观情绪,但仍然存在不确定性。5月份加息50个基点是“仍有可能”的,如果央行放慢加息步伐至25个基点,将难以回归加息50个基点的步伐。

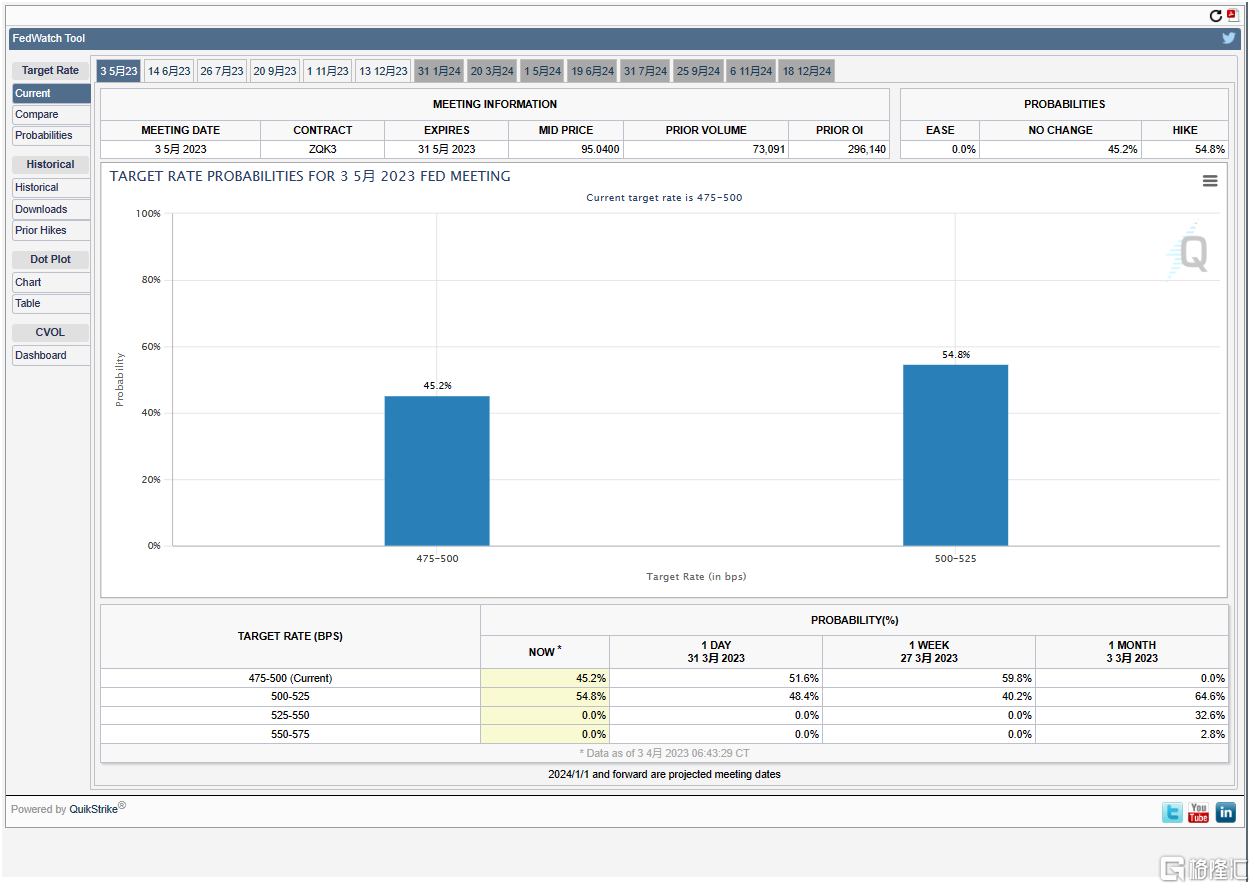

市场对5月美联储加息25个基点的押注有所上升,加息25基点的概率已经上升至54.8%,此前是低于50%。

FDIC宣布出售签名银行60亿美元的贷款组合

联邦存款保险公司宣布了Signature Bank破产后保留的约60亿美元贷款组合的出售流程。FDIC预计,将在今年夏天晚些时候开始出售Signature Bank的保留贷款组合,该组合主要包括商业房地产(CRE)贷款,商业贷款和较小额的单户住宅贷款。

上周,路透社报道称,FDIC已聘请顾问出售失败的硅谷银行和签名银行的新所有者拒绝的证券投资组合。

FDIC还表示,已聘请纽玛珂房地产公司(Newmark&Company Real Estate Inc)作为此次出售的顾问。

此前,纽约社区银行与FDIC达成协议,收购了Signature Bank的部分资产。

“卖方指标”显示美股接近买入水平

美国银行追踪华尔街策略师推荐的资产配置的“卖方指标”显示,在经历3月份下滑后,表明股市现在已接近“买入”的水平。

美国银行策略师在给客户的报告中表示,当华尔街策略师极度看跌时,这是一个看涨信号。虽然目前该指标仍处于“中性”区域,但该指标自2021达到峰值以来已经下降了 7 个百分点。

美国银行团队表示,这一下跌表明,对股市的担忧“得到了很好的表达”,积极带来惊喜比消极更有可能出现。

然而其他华尔街大行却警告,股市仍有下跌空间。摩根士丹利的分析师Michael Wilson认为,科技股超过20%的涨势不可持续,科技股将再次跌出新低。

他建议,等大盘在低位维持一段时间,再更激进地加仓科技股,因为科技股通常会在低谷后出现一段超于大盘的反弹。

此外,Wilson表示,预计美联储将很快结束货币紧缩政策的投资者会失望。

花旗集团全球市场美国股票交易策略主管Stuart Kaiser周日在一份报告中表示,上个月股市的飙升分散了人们对经济数据、货币政策前景和风险溢价等重要变化的注意力,这些变化“几乎没有留下积极的惊喜空间”,区域性银行的问题仍未解决。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员