最近炒新热情高涨,9月30日长联科技上市当天创出17倍的涨幅,即便是开盘买入,当天也能最高盈利超270%;不过长联科技的热度很快就被超越,上周五(10月11日)上市的强邦新材以1739%的首日涨幅超过了长联科技;其余新股如铜冠矿建、无线传媒、合合信息等上市当天的表现也都不俗。

近期,创业板又将迎来一只新股。

格隆汇获悉,苏州天脉导热科技股份有限公司(简称“苏州天脉”)于2024年10月15日启动新股申购,保荐机构为国投证券股份有限公司。

苏州天脉(301626.SZ)成立于2007年,总部位于江苏省苏州市,致力于为电子行业客户提供导热散热产品和热管理整体解决方案。

公司此次发行价格为21.23元/股,31.49倍的行业平均市盈率,鉴于近期打新氛围较好,上市当天大概率能收涨。

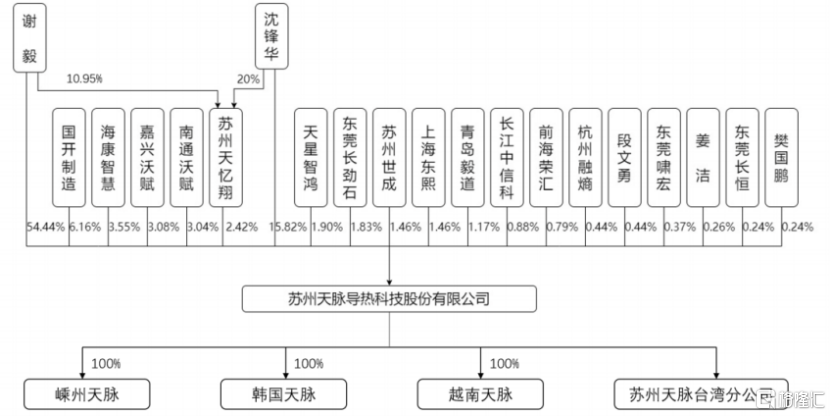

公司的实际控制人为谢毅、沈锋华夫妇,发行前两人通过直接和间接的方式合计控制公司72.68%的股份。

谢毅1984年出生,住所为重庆市合川区,初中学历。沈锋华女士1986年11月出生,住所为苏州市吴中区,中专学历。

苏州天脉成立之前,丈夫谢毅曾在珠海市斗门赞鸿科技有限公司当过车间领班,后又在东莞泰洋橡塑制品有限公司做销售经理;而妻子沈锋华一直在苏州工作,先后担任劲永科技(苏州)有限公司作业员和苏州天凌电子材料有限公司采购经理。

2007年谢毅创办了苏州天脉,至今一直担任苏州天脉的总经理,目前同时任董事长;沈锋华担任过苏州天脉的监事、资产部经理,目前任公司董事、商务中心总监。

公司股权结构,来源招股书

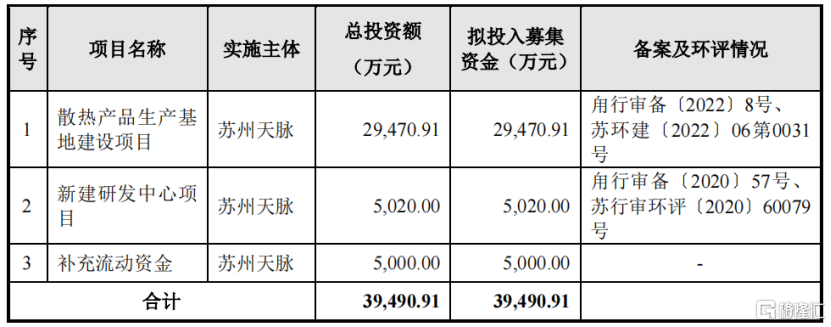

苏州天脉此次募集资金将投资于散热产品生产基地建设项目、新建研发中心项目以及补充流动资金。

募集资金用途,来源:招股书

01

导热散热产品国内排名第三

苏州天脉自成立以来,先后开发了导热界面材料、石墨膜、超薄热管、超薄均温板等导热散热产品,快速响应了下游市场的需求。

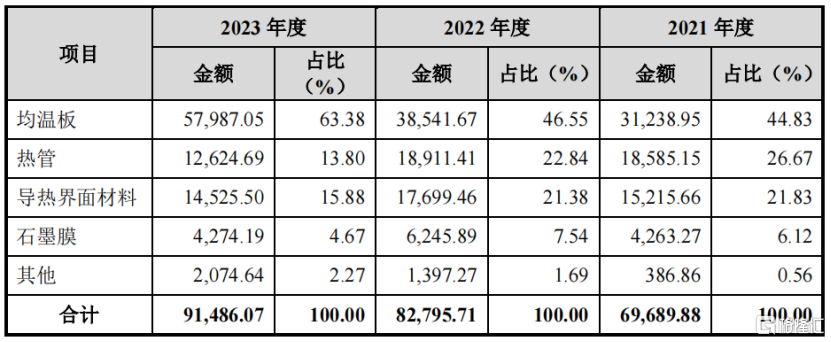

报告期内,均温板的收入占主营业务收入的比重逐年提升,2023年达63.38%,同年热管和导热界面材料的收入占比分别为13.8%和15.88%,报告期内有所下降。

主营业务收入按产品具体构成及比例,来源:招股书

导热散热材料及元器件产品处于产业链的中游位置,广泛用于智能手机、计算机、安防监控设备、通讯设备、LED、汽车电子、工业电子等领域,下游应用领域广泛。

作为电子产品组件的核心构成,导热散热行业伴随电子信息技术应用领域的拓宽而迅速发展。

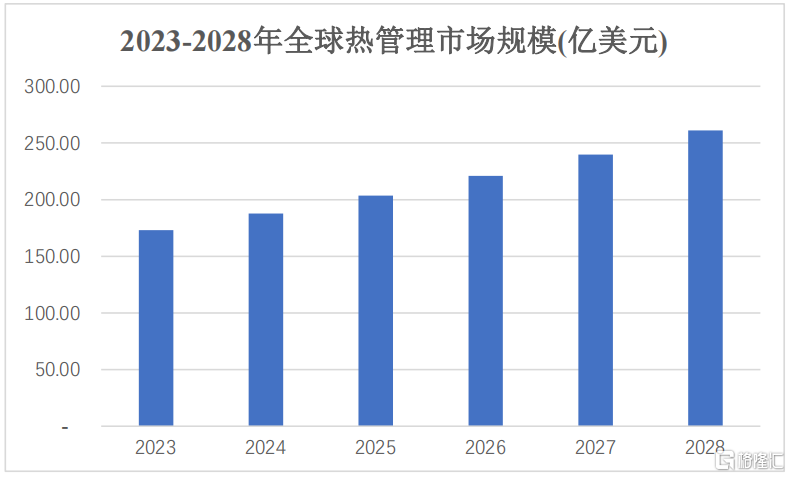

根据BCC Research于2023年发布的研究报告,2023-2028年,全球热管理市场规模复合增长率为8.5%,市场规模将从2023年的173亿美元增加至2028年的261亿美元,市场空间广阔。

2023-2028年全球热管理市场规模(亿美元),来源:招股书

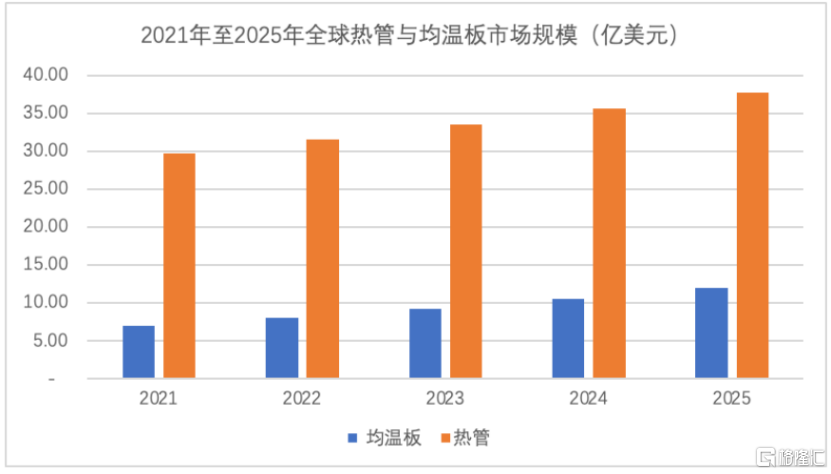

分产品来看,热管、均温板属于具备较高导热性能的传热器件,其早期应用主要包括航空航天、军工、笔记本电脑、服务器等领域的散热设计。近年来,随着以智能手机、汽车电子、5G基站为代表的新领域散热需求的增加,以及热管、均温板工艺技术的进步,其应用领域得以拓展,市场规模不断扩大。

根据研究机构Technavio、Researchand Markets的预测数据,2021年,全球热管、均温板市场规模分别约为29.72亿美元和7.04亿美元,预计2025年将分别达到37.76亿美元和11.97亿美元,年复合增长率分别为6.17%和14.20%。

全球热管与均温板市场规模(亿美元),来源:招股书

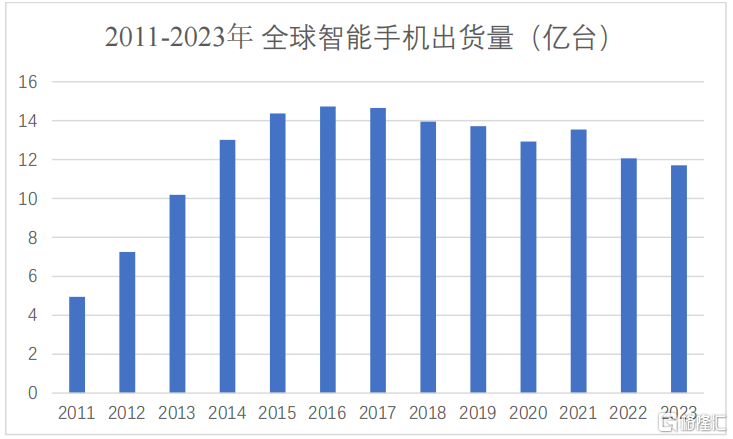

苏州天脉对智能手机领域的销售占公司营业收入的比重较高,2021-2023年该领域的销售占比均在65%以上。

根据 IDC 的统计数据,2016年之后,全球智能手机出货量有所下滑。招股书称,随着 5G 网络的普及,以及智能手机大屏化、高性能化、折叠化的应用,全球智能手机市场仍然可期,未来几年仍将保持较高的市场出货量水平。

2011-2023年 全球智能手机出货量(亿台),来源:招股书

热管、均温板行业的参与者中,日本、中国台湾厂商进入该领域较早,以古河电工、尼得科超众、双鸿科技、奇鋐科技为代表,具备较强的先发优势。

目前,以苏州天脉、中石科技等为代表的国内厂商在相关细分领域已具备较大的业务规模以及较强的技术实力。

2023年,苏州天脉的导热散热产品实现销售收入9.15亿元,在国内同行业可比公司中排名第三,仅次于飞荣达和中石科技。核心产品方面,2023年,公司热管、均温板在全球智能手机领域渗透率达到9.45%;导热界面材料国内市场份额达到8.63%,均处于细分市场较高水平。

通常,这类产品进入下游厂家的认证周期较长,一旦成功进入供应体系,那么黏性相对较高。

由于导热散热产品对电子产品的可靠性、稳定性和使用寿命具有重大影响,下游客户尤其是大型电子行业品牌客户基于对产品质量、成本控制等因素的考量,都建立了严格的供应商认证体系,对供应商的研发能力、工艺水平、供货价格、资金实力、配合度等都提出了较高的要求,同时,产品认证周期一般较长。

由于供应商更换成本较高,在供应商在进入体系后,除非供应商合作情况出现重大变化,一般不会轻易更换,这为行业进入者设置了较高的准入壁垒。

在热管与均温板领域,苏州天脉凭借技术积累和先发优势,在短时间内通过了三星、OPPO、vivo、华为、荣耀、极米等品牌终端客户的认证测试,实现相关产品的规模化量产出货。

除上述厂家外,公司客户还包括联想、华硕、宁德时代、海康威视、大华股份、松下、京瓷、罗技等众多知名品牌。在2023年全球前10大智能手机品牌中,有7家品牌是公司的客户。

02

应收账款占比较高

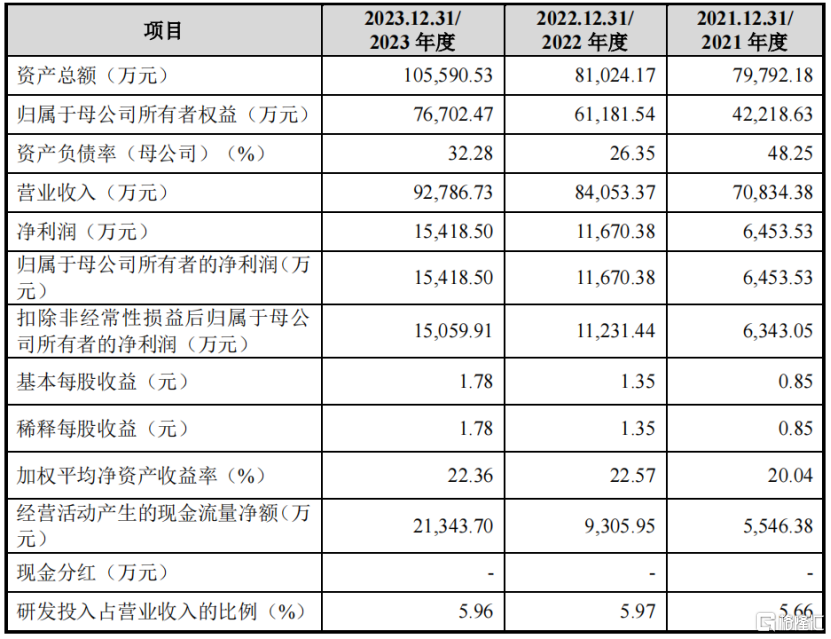

受益于下游消费电子、安防电子、汽车电子等行业的快速发展以及散热应用需求的增加,苏州天脉的经营业绩实现了增长。

财务数据方面,2021年、2022年、2023年(简称“报告期”),公司营业收入分别为7.08亿元、8.4亿元和9.28亿元,实现归属于母公司股东的净利润分别为6453.53万元、1.17亿元和1.54亿元。

2024年1-6月,公司的营业收入和归母净利润分别为4.57亿元和9651.49万元,同比分别增长1.23%和46.40%。

2024年1-9月,公司预计实现营业收入约7亿元~7.2亿元,较上年同期略有增长;预计实现归母净利润约1.35亿元~1.45亿元,同比增长24.63%~33.86%。

关键财务指标,来源:招股书

报告期内,苏州天脉向前五名客户(按集团口径合并统计)销售额合计占同期营业收入的比例分别为40.40%、32.88%和41.36%。

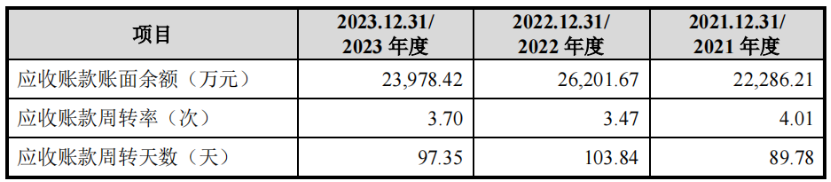

值得注意的是,各报告期末,公司应收账款账面净额分别为2.12亿元、2.49亿元和2.28亿元,金额较大,占各期末流动资产的比例分别为41.57%、51.12%和38.97%,占比相对较高。

据招股书,苏州天脉给予下游主要客户的信用期在60-120天左右,因此公司各期末应收账款主要由前一季度销售收入形成。报告期内公司应收账款周转天数平均在96.99天左右,与公司给予主要下游客户60-120天的信用期基本吻合。

信用政策与应收账款周转情况分析,来源:招股书

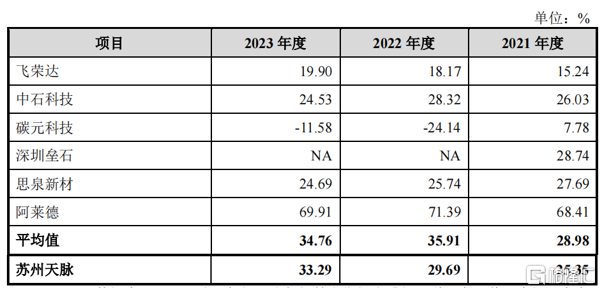

报告期内,苏州天脉的主营业务毛利率分别为25.35%、29.69%和33.29%,逐年上升。主要是由于均温板、热管及石墨膜的单位生产成本下降,产品毛利率相应提高,带动整体毛利率提升。

与同行业上市公司相比,公司与中石科技、深圳垒石、思泉新材毛利率水平较为接近,不存在显著差异;与飞荣达、碳元科技、阿莱德等公司的毛利率存在差异,主要是产品结构或者下游应用领域不同所致。

公司与同行业可比公司主营业务毛利率比较情况,来源:招股书

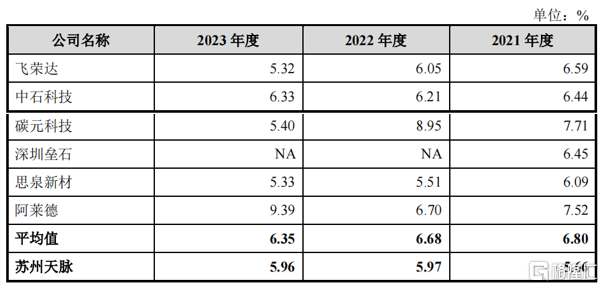

苏州天脉的研发费用率略低于行业平均水平。

招股书称,2021年度,公司营业收入较上一年度大幅增长74.40%,虽然公司高度重视研发,研发投入金额同比增长,但由于2021年收入增长的幅度远高于研发费用增长幅度导致公司研发费用率低于可比公司平均水平。

2022年及2023年由于均温板和热管研发投入较高,使得研发费用占营业收入的比例有所回升,进一步接近可比公司平均水平。

公司研发费用率与同行业可比公司比较情况,来源:招股书

03

尾声

苏州天脉主要做导热散热产品,公司已经进入了三星、OPPO、vivo、华为等大企业的供应链;随着客户的不断积累,公司在报告期内的业绩平稳增长,导热散热产品2023年在同行业可比公司中排名第三。

不过值得注意的是,智能手机领域销售占公司营业收入的比重较高,2016年以来全球智能手机出货量整体上有所下滑。此外,公司应收账款占比相对较高,但账期与公司给客户的信用期基本吻合。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员