2014年中国首款长效生长激素制剂问世,然而生长激素治疗领域仍以短效日制剂为主。十年过去,国内市场仍未迎来更多长效生长激素获批上市。

谁会是下一个生长激素破局者?

近日,“港股生长发育第一股”的露面,打破了这一沉寂局面。

目前,维昇药业的隆培促生长素在中国的上市许可申请已获NMPA受理,距离商业化仅差临门一脚。隆培促生长素是首个在美国和欧洲上市的用于儿童生长激素缺乏症的长效生长激素,份额居美国生长激素第一,若在中国获批上市,或将改变国内长效生长激素的市场格局。

手握着潜在同类最佳长效生长激素——隆培促生长素,维昇药业正快步迈向港股市场。

站在投资者视角来看,今年港股IPO市场呈现回暖态势,wind数据统计,上半年港股共有137家企业递表,且第二季度较第一季度有所上升,尤其是在6月份达到一个高峰。

与此同时,港股市场正在恢复活力,为各大IPO企业提供了良好的融资平台。最新市场消息显示,近日美的集团上市募资超300亿港元,是近三年来港股市场最大的IPO项目,可见当前市场对于大型IPO项目的包容性和接纳能力。

换句话说,美的集团的成功上市可以被视为市场热度和资金流动性回暖的一个重要指标,为其他潜在的上市公司提供了一个积极的参考案例。

具体看到各细分板块,“制药、生物科技与生命科学”、“医疗保健设备与服务”等行业更是出现扎堆复苏迹象。这也就意味着,又有一批未盈利的18A队伍来临。

这样的背景下,拥有即将进入商业化产品的维昇药业,此番闯关港股,“胜算”有几何?

1、新型长效生长激素将跨商业化门槛,价值实现指日可待

笔者预期,隆培促生长素顺利获批上市后,有望快速实现商业化销售兑现,在为患者提供更优质的治疗方案的同时,也不断为公司带来现金流入。若维昇药业顺利登陆资本市场,相信其盈利能力的改善或将进一步抬升估值水平。

可以从临床价值优势和商业化准备两个角度来看:

一方面,隆培促生长素作为欧美首个获批可用于儿童的长效生长激素,除了仅需每周注射一次,大大降低患儿注射频率外,其相比其它长效生长激素的诸多优势,展现出隆培促生长素潜在BIC的临床应用价值,足以支撑其在生长激素市场中占据重要的地位。

其一,相比生长激素日制剂,疗效更优,安全性相当。

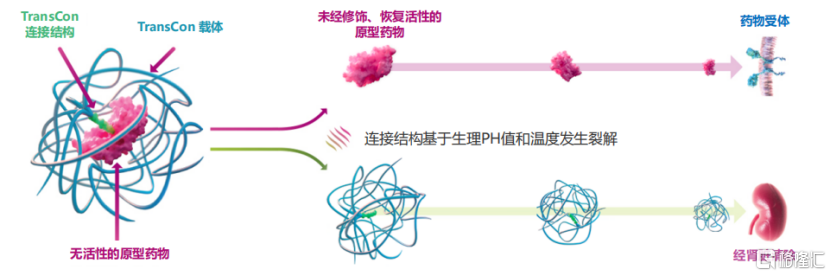

隆培促生长素基于创新的“TransCon(暂时连接)”长效技术平台,可释放未经修饰的生长激素分子,是全球唯一具有“天然作用”的长效生长激素,在实现长效化给药的同时,具有更优的长高疗效,能够在有限的治疗时间窗内,实现更好的追赶生长的治疗目标。

其3期关键性试验数据显示,相较于每日注射的短效人生长激素,隆培促生长素展现出显著的优效性,同时安全性相当,是目前全球唯一一款被临床研究证实优效于日制剂的长效生长激素。

另外,隆培促生长素的“天然作用”确保了其作用机制、血药暴露及组织分布与日制剂相似,因此日制剂近60年的成熟使用经验,也能够验证隆培促生长素良好的安全性。这样的背景也将增加医生和患者使用该产品的信心。

(来源:公司资料)

其二,欧美获批,医生信赖。

隆培促生长素是首个美国和欧盟获批用于治疗儿童生长激素缺乏症的长效生长激素,美国上市三年来,其疗效和安全性更是已在国际舞台上得到验证和认可,已成为美国销量最大的长效生长激素品牌。

例如,来自明尼苏达大学医学院的Bradley Miller教授,就曾在美国儿科内分泌学会(PES)年会上,对隆培促生长素等长效生长激素用于儿童生长激素缺乏症的治疗表示了积极认可。

其三,储存便捷,使用灵活。

基于其优秀的稳定性,隆培促生长素可在不超过30℃的室温下可储存长达6个月,也就是在无需冰箱的情况下可保存6个月。这一储存条件远比需要2-8℃冷藏的其他生长激素方便得多,给患者的携带和使用提供很大的灵活性。对于经常参与户外活动的儿童,如旅游或夏令营时,这种易于携带及储存的灵活性优势就显得尤为重要。家长可以放心地让孩子在旅途或营地中继续接受治疗,确保治疗的依从性和效果。另一方面,也不会因为要坚持注射生长激素而影响儿童的处出活动。

另一方面,为了获批后快速实现商业化销售,维昇药业采取从短期的供应保障到中期的技术转移,再到长期的自主生产策略,以确保产品的稳定供应并降低成本,实现供应链的最优化。

维昇药业将首先从合作伙伴Ascendis Pharma处取得商业化药物,这种策略不仅能够快速响应市场需求,还能为公司争取时间,以准备后续的生产布局。

同时,维昇药业计划与全球领先的CDMO企业药明生物合作,实现隆培促生长素的本土化生产。这一合作将大幅降低生产成本,同时确保技术和供应的稳定性。药明生物将作为技术转移的接收点,为维昇药业提供药物的本地商业化供应。

2、人才加持、资本青睐,这家18A管理团队有多能卖?

当然,维昇药业能够在长效生长激素领域取得如此突破,很关键的驱动因素,在于管理团队。

对于企业而言,管理者作为决定企业成长轨迹的核心人物,只有深入理解当下市场的需求空白,才能够将其转化融合到创新产品的开发战略中。

维昇药业的管理团队人才齐备,对全球医药市场有着深刻的理解,能够良好的掌握创新药品从临床、申报、获批上市,再到生产及快速商业化的全流程,正是符合这一特质。

从过往经历来看,维昇药业的执行董事兼首席执行官卢安邦先生拥有超过31年的全球生物制药开发经验,在中国拥有良好的商业化及运营成功记录。在加入维昇前,卢先生先后担任全球知名药企武田制药的总经理、总裁及大中华区总裁,以及施维雅中国总经理。在武田任职期间,卢先生见证其关键成长期,武田中国的销售收入实现了超过十倍的惊人增长。

首席商务官陈军博士则拥有25年全球医药行业研发及商业化管理工作经验,其中包含超过20年的内分泌药物商业化经验,目前主要负责维昇药业整体的药品商业化。据悉,其曾先后任礼来中国、美敦力大中华区、诺和诺德美国及中国等多家知名大型跨国药企任事业部高管职务。其中,陈博士主导了诺和诺德在县级和基层市场的第二增长极,并推动了近十个内分泌新产品上市,其中多个成为销售额达数十亿的重磅产品。

再譬如,董事兼董事会主席Michael Wolff JENSEN先生此前在全球多家上市企业担任高管职位,积累了丰富的运营管理经验,能够为公司业务发展带来独特视角;董事付山先生是Vivo Capital(维梧资本)的管理合伙人、联席CEO兼亚太区CEO,是多家医疗健康上市公司和非上市公司的董事会成员,先后担任科兴控股、东曜药业、诺诚健华等上市生物科技企业的管理职位,可以精准把握国内外创新药市场脉搏。

基于此,不难判断的是,维昇药业的管理团队有实力带领公司在研发创新上持续取得突破,并在行业中占据优势地位,成为内分泌治疗领域首屈一指的Pharma。

除此之外,维昇药业背后的投资者阵容同样引人注目。

对于散户投资者而言,医药行业的复杂性往往构成较高的投资门槛,而专业的投资机构凭借其深厚的行业知识和信息获取能力,能够更准确地评估和选择投资标的。因此,跟随这些专业机构的脚步,对于投资者来说,或是一种降低风险、提高效率的策略。

自成立以来,维昇药业已经完成两轮融资,多个明星投资机构的加持,足见资本对维昇药业后续价值增长的信心和青睐。

按时间线来看,2018年,公司在A轮融资中获得创始股东Ascendis Pharma A/S、Vivo Capital(维梧资本)及Sofinnova的4000万美元投资,投后估值约为1亿美元。

随后,在2021年的B轮融资中,公司更是募得高达1.5亿美元的资金,投后估值飙升至约12.5亿美元。B轮融资由红杉中国领投,奥博资本、夏尔巴投资、Cormorant、HBM Healthcare Investments、鼎丰生科资本、Logos Capital、晨岭资本跟投,创始股东Ascendis Pharma A/S,维梧资本,Sofinnova Investments在B轮持续加码。

3、结语

现如今,美国降息、资金回流、港股生物医药估值修复预期上升等因素的共同作用,为维昇药业日后在资本市场的表现带来了更高的确定性。

对这一趋势,许多市场人士及专业机构也持有乐观态度。

例如,“美元微笑理论”提出者史蒂芬·詹此前曾预测,美国降息或引发1万亿美元中国资金回流;国金证券则表示,作为资金敏感型行业,创新药或将显著受益于美联储宽货币的开启。9月美联储降息后,将利于创新药融资成本趋于下降,不仅利于其现金流改善、分子端预期修复,亦将利好其分母端估值低位回升。

相信随着后续维昇药业顺利登陆港交所,市场也将会给出自己的判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员