在内外环境日益复杂的背景下,基建仍是我国经济稳增长的重要抓手,高效利用现有基础设施成为经济可持续发展的必然选择。

基础设施资产管理通过优化和维护现有设施,可以显著提升资源利用效率,延长设施的使用寿命,减少资源浪费,从而降低运营成本并提高整体经济效益。可以说,充分挖掘存量基础设施的价值,是实现经济高质量发展不可或缺的一环。

这也启发了我们,应该在此背景下寻找中国基础设施资产服务行业的新机遇。

至于该如何理解和选择?

一份“含金量”较高的研报走进了笔者的视野,即中金公司近日发布的研报——《首程控股:中国实体资产管理的新模式引领者》,不妨参考一下。

不断展现成长性与经营韧性,公司价值获大行认可

在该份研报中,中金明确指出,在经济增长换挡、宏观去杠杆的大背景下,有助于推动地产相关企业转向发展基础设施资产管理业务,通过资产全生命周期的管理促进资产循环,不断扩大管理规模,实现企业长期的可持续发展。

这也不难理解,从行业发展角度来看,高杠杆、高负债战略更适合行业快速上升期,但当前行业已进入低周转阶段,传统开发业务增量有限。因此,企业必须通过转变发展战略和运营模式,以适应时代背景。首程控股作为行业龙头,率先通过转型重塑其商业模式,并受益于行业趋势的变迁,自是情理之中。

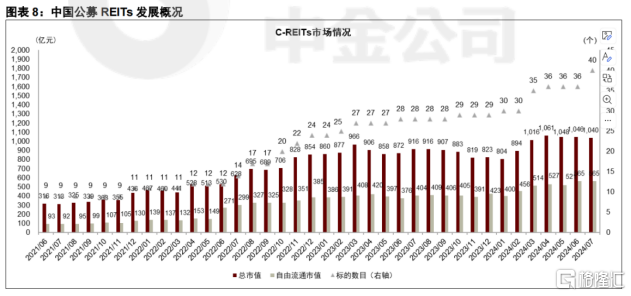

从市场层面来看,自2020年起,中国公募REITs市场迅速发展,为资产循环提供了新的退出渠道,未来有望成为中国资产配置中的重要组成部分。据中金研报资料显示,预计在1-2年内,中国REITs的上市数量将赶超日本和新加坡市场。更长维度来看,三年后中国REITs的总市值预计将从1000亿元达到4000-5000亿元。

图片来源:中金公司

值得注意的是,在过去几年,首程控股已经盘活部分资产,并通过发行公募 REITs 进一步增强资产的流动性。展望未来,随着2024 年中国证监会将 C-REITs 纳入沪深港通的交易标的,市场对中国REITs产品的关注度获得推动,首程控股的投资空间和机会将随之进一步扩大。

在笔者看来,首程控股之所以能够享受行业趋势转变叠加行业增长的双重红利,根本上还是其自身过硬的核心竞争力。

首先,商业模式不断优化。首程控股并不是一昧顺应基础设施资产商业模式的变迁,而是通过自身创新,不断迭代其商业模式。

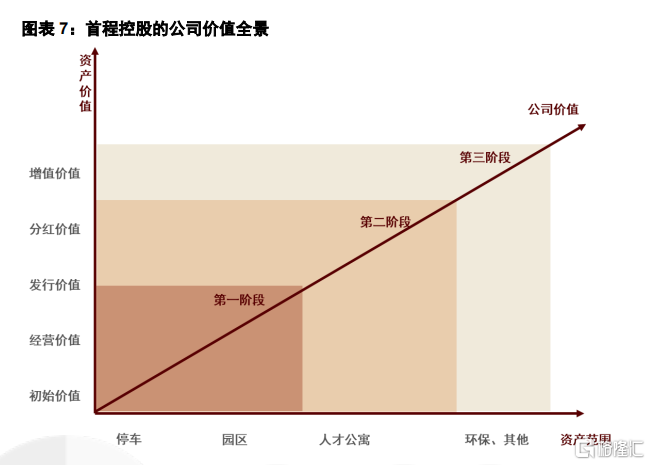

在成功构建中国核心基础设施运营体系,并积累一定规模的资产后,公司为实现资产循环,搭建了资产退出渠道,从“重资产+强运营”的第一阶段,迈入“资产循环+强运营”的第二阶段。由此,公司实现了“资产收并购-运营提升-资产退出-资金再投资-资管规模扩大”的全生命周期资产管理闭环,获得管理费与资产退出增值的双重收益。

图片来源:中金公司

这种模式的转变,使得公司能够更加灵活地进行资产管理,通过资产的循环利用,实现收益的最大化。也正是在该模式的支持下,才使得公司在过去行业整体承压的背景下,进一步彰显其业绩的韧性。中金公司认为,这种模式的转型是公司顺应时代发展背景的必然选择,也是其成为行业领跑者的关键因素。

其次,经验丰富。中金研报指出,首程控股在资产运营及融通能力上拥有深厚的积淀。

首程控股通过近8年的时间沉淀,逐步构建了资产运营及资产融通两大板块的专业能力。在资产运营端,公司不断扩大管理规模,并通过科技赋能提升运营管理效率,积累了丰富的运营管理经验。在资产融通端,公司打造了一条横向的资产融资增值链条,也构建了一条纵向的资产上市增值链条,两大链条交织形成了公司专业的资产融通能力。

某种程度上,公司在资产营运及资产融通两大板块上的业务能力,是实现其高质量增长的重要支撑。中金公司认为,在地产新周期之中,首程控股有望成为中国城市更新进程中的关键力量。

良好的业务表现最终也反映在财务数据上。2023年,受中国境内公募REITs价格波动的影响,公司实现收入8.83亿港元。若剔除该项因素,公司收入约为13.2亿元,与2022年同期同口径的收入13.7亿元基本持平。考虑到去年全年“强预期、弱现实”的宏观环境,这份成绩尤为难得,也凸显了首程控股的优质底色。

从资本市场角度来看,当下红利股依旧是以瑞银、中信证券为代表的海内外各大研究机构投资主线之一,市场往往希望公司保持良好的分红习惯。而这,也恰恰是首程控股固有的优良传统。

公司自2016年资产重组以后,一直维持较高力度的分红。公司在2023年将向股东派发当年公司拥有人应占溢利的100%作为股息,这在整个行业之中都是不多见的。

由此观之,首程控股既有良好的成长预期,又有稳定分红的价值属性,能够得到中金“跑赢行业”的评级也就不足为奇。

中金按照1.24倍市净率计算,给予首程控股1.66港元的目标价。按照当前首程控股的股价,公司在资本市场上拥有近30%的涨幅空间。

结语

展望未来,首程控股的成长性可见一斑。

首程控股在加强资产循环的基础上,通过SaaS、人工智能和大数据等先进技术与业务的深度融合,优化资产增值服务,进入“资产循环+数智化运营”的第三阶段。这不仅能够提升其资产的市场价值,同时也增强其在社会责任方面的表现。

也正如中金公司在上述研报中总结,后续首程控股有望通过资产循环不断扩大资产管理规模,获得经营收入的长期可持续增长,该转型也使得公司成为了中国基础设施资产服务行业的领跑者。

由此看来,市场已经有更多的理由对其抱有持续关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员