随着国内第三方医学影像市场呈现出高速增长态势,中国医学影像服务第一股也浮出了水面。

5月30日,一脉阳光正式于港交所开启招股。招股价为每股14.60港元至16.80港元,每手500股,招股时间为5月30日至6月4日,预计将于6月7日上市,即将成为“中国医学影像服务第一股”。这不仅代表了其技术实力和市场认可度的提升,更是国内第三方医学影像行业蓬勃发展的一个缩影。

一脉阳光的上市只是一个新的起点。站在投资视角来看,随着国内第三方医学影像市场的不断扩大,带来了前所未有的增长红利。如何准确把握这一市场的发展趋势,分享其增长带来的收益,是每一个投资者都需要深思的问题。

而一脉阳光之所以能够从赛道中脱颖而出,并成功登陆港股市场,其背后的优势和战略布局值得我们深入分析。为了更好地理解一脉阳光的增长逻辑,我们可以从以下三个问题入手:

首先,为何能成为港股第一股?

其次,业务发展和业绩表现究竟如何?

最后,未来估值增长空间如何?

1、唯一一家+提供医学影像全产业链服务,兼具领先性和独特性

先说结论,笔者认为,一脉阳光能成为港股医学影像服务板块首个上市的企业,离不开其全产业链布局的领先性和业务能力上的独特性。

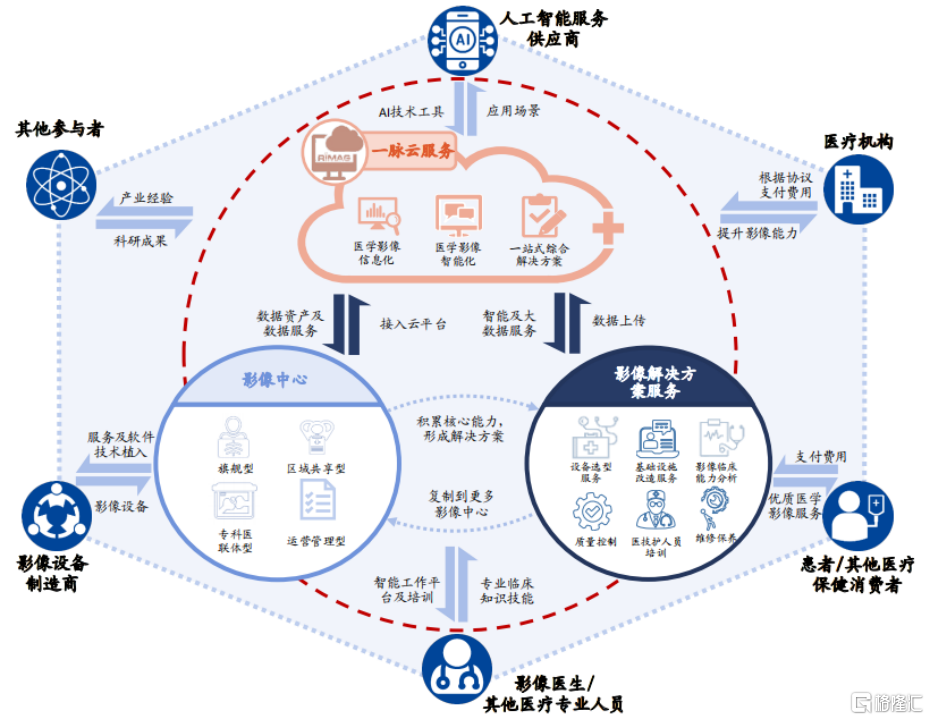

简单来说,一脉阳光构建了包括影像中心服务、影像解决方案服务、一脉云服务在内的三大核心业务。这三板块务相互协作,形成了一个一站式生态系统,有效连接了医疗服务的各个参与者。

资料来源:公司资料

得益于完善的业务布局,弗若斯特沙利文数据显示,一脉阳光是中国唯一一家为整个医学影像产业链提供全面影像服务及价值的医学影像平台营运商及管理者,并且中国第三方医学影像中心市场五大参与者中的其他四大参与者(按患者支付的费用计)并没有同时提供与一脉阳光的影像解决方案服务及一脉云服务相似的解决方案及服务,展现出其独有的服务能力。

并且,在多个关键指标上,“唯一一家”、“第一”、“独有”的种种头衔,也足以印证一脉阳光在赛道之中的领先地位。

据悉,2023年,公司在医学影像中心网点数目、设备数量、注册执业影像医生数量、日均检查量以及患者支付的费用等方面均位居中国所有第三方医学影像中心运营商第一。同时,按照影像中心产生的收入计算,一脉阳光在所有第三方医学影像中心中排名第二。

显而易见的,通过全产业链式的战略布局,一脉阳光不仅确立了其在中国第三方医学影像服务市场中的领先地位和独特质地,也为未来的持续发展和创新奠定了坚实的基础,正是其能成为港股医学影像服务板块首个上市企业的底气所在。

2、业绩增长动力强劲,加速价值释放

当然,商业模式只是为公司的发展提供了一个基础框架,只有通过实际的业务数据,我们才能更准确的评估公司的发展状况和价值所在。

直观的看到数据,招股书显示,一脉阳光的医学影像中心网络广泛覆盖17个省、自治区及直辖市,从一二线城市延伸至59个县级行政区,可见公司渠道布局的广泛性和深入性。

截至2023年12月31日,公司的医学影像中心网络由共97个影像中心组成,包括9个旗舰型影像中心、24个区域共享型影像中心、50个专科医联体型影像中心以及14个运营管理型影像中心。这种多样化的影像中心组合,不仅能够满足不同地区和不同层次的医疗服务需求,也展现了一脉阳光在服务模式创新上的不断探索和实践,以及对基层医疗服务的重视。

在服务能力上,一脉阳光的影像解决方案服务已经覆盖了超过80家医疗机构,既证明了公司在行业内的影响力,也显示了其服务的广泛认可度。并且,公司拥有包括PET、超导MRI及多层螺旋CT扫描器在内的先进影像设备,总数超过220台,为公司提供了强大的技术和硬件支撑,确保了服务质量和效率。

另外,2023年一脉阳光运营的影像中心的日均检查量更是达到了约20,000次,这一数字在中国是最高的。不仅再一次验证了一脉阳光在医学影像服务领域的领先地位,也反映了其在市场需求满足和客户服务效率方面的良好表现。

而业绩作为公司业务发展好坏最直观的体现,一脉阳光近年来快速增长的营收、毛利等各核心指标,都无一不验证了其成长势头的持续性。

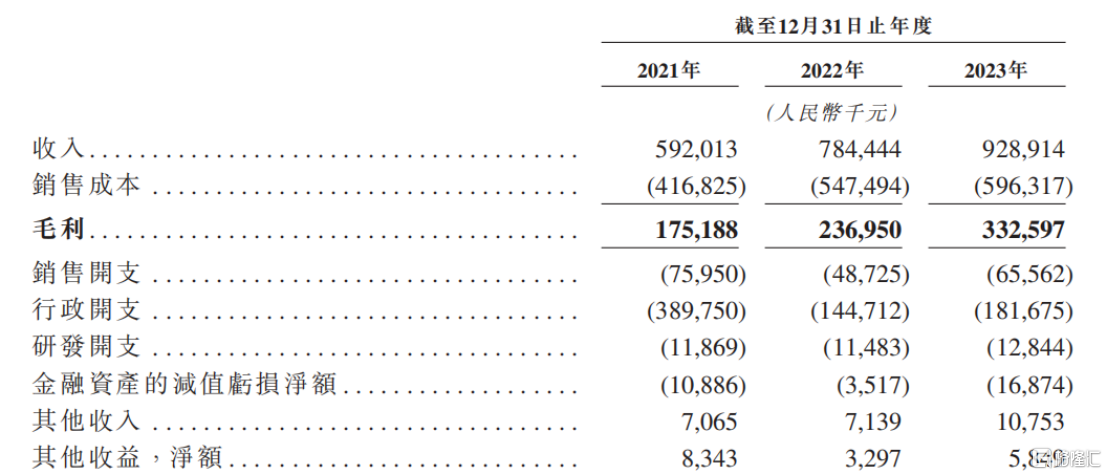

招股书显示,一脉阳光的收入由2021年的5.92亿元增加32.5%至7.84亿元,并进一步增加18.4%至2023年的9.29亿元,2021年至2023年的复合年增长率为25.3%;毛利由2021年的1.75亿元增加35.3%至2022年的2.37亿元,并进一步增加40.4%至2023年的3.33亿元,2021年至2023年的复合年增长率为37.8%。

资料来源:招股书

尤为值得一提的是,2023年,一脉阳光的经调整归母净利润为5999.6万元,成功实现了从亏损到盈利的转变。这一成就不仅证明了公司在经营策略和管理效率上的成功,也为其股东和投资者带来了实实在在的回报。

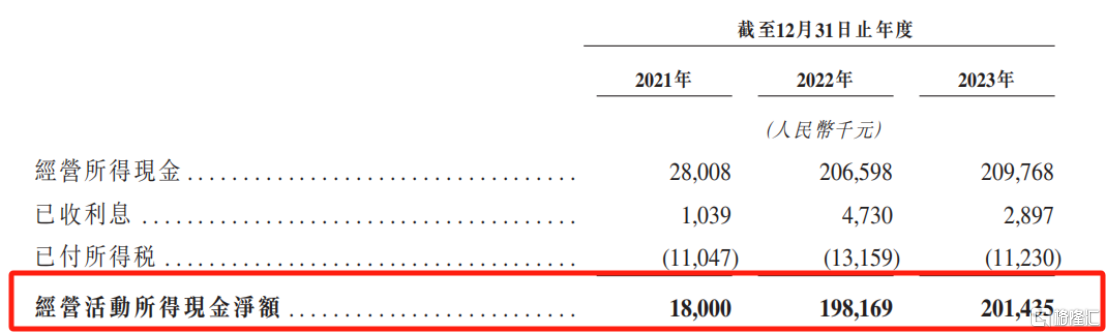

此外,一脉阳光的现金流状况亦在持续强化,2023年公司经营性现金流高达2.01亿元。强劲的现金流不仅确保了公司日常运营的顺畅,也为未来的扩张和投资提供了坚实的财务基础。

资料来源:招股书

3、蓝海市场前景广阔,强者恒强为估值打开上升空间

随着一脉阳光即将正式登陆港交所,要探讨公司未来价值的增长潜力,必然需要剖析公司所处行业的发展潜力。

尽管我国第三方医学影像中心市场起步较晚,发展时间相对短暂,但在需求、政策、技术等多重因素的共同驱动下,该市场已经展现出强劲的增长势头,其发展速度和规模的扩张预示着一个巨大的市场空间。

例如,人口老龄化及居民健康意识的提高,对高质量、高效率的医学影像服务的需求不断增加。其次,一系列政策的出台,鼓励发展第三方医学影像中心,尤其是在县级行政区设立第三方区域共享型影像中心,以促进优质医疗资源向基层医疗体系延伸,并平衡资源分布。再者,国内人均医学影像设备每百万人单位相对较低,导致基层医疗系统的医学影像设备资源整体匮乏,这也推动了第三方医学影像中心市场的增长。此外,技术革新也提供了有力支撑,如人工智能(AI)、云计算和大数据技术的应用,提高了医学影像的诊断准确性和效率,并为医疗服务提供了更加智能化和个性化的解决方案等等。

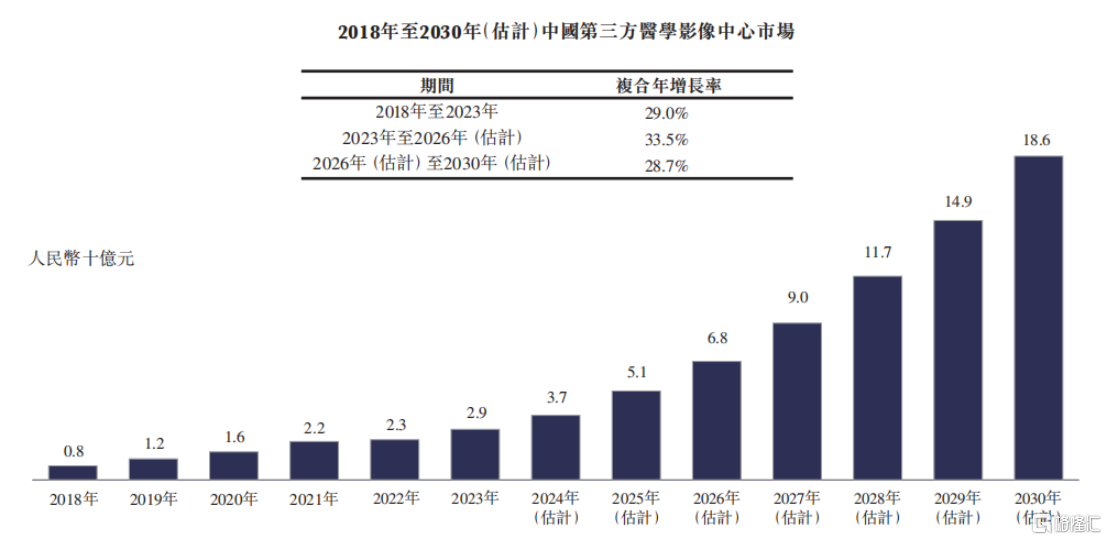

体现在市场规模上,据弗若斯特沙利文预计,中国医学影像服务市场规模将有望在2030年将达到6615亿元。其中,中国第三方医学影像中心市场规模有望于2023年的29亿元增至2030年的186亿元,年复合增长率高达30.7%,仍远未触达市场天花板。

这一增长率不仅显示了市场的强劲动力,也表明了第三方医学影像中心在满足日益增长的医疗需求方面所发挥的关键作用,未来几年还将继续保持高速增长的态势。

资料来源:招股书

不难判断,随着市场需求的不断扩大、技术创新的持续推进、政策环境的日益优化,一脉阳光作为第三方医学影像中心的头部企业,凭借其在行业内的领先地位和独特服务能力,有望乘着市场增长的大潮中实现强者恒强的局面,在取得业绩增长的同时也在资本市场上获得更高的估值。

4、结语

总体而言,一脉阳光的商业模式和增长路径已经逐渐清晰。

回到投资视角上,对于一般个人投资者来说,第三方医学影像领域这类医疗服务行业的专业性可能较难把握,理解起来也相对复杂。相比之下,专业的投资机构凭借其专业知识和信息获取能力,在评估企业价值方面通常更为精准,能够为普通投资者提供一些指引。

自2016年起,一脉阳光就先后得到了包括高盛、百度、京东健康、中金公司、中国人保、奥博资本等多家知名投资机构的加入,彰显出资本市场对一脉阳光价值的认可和青睐。

当然,机构们的行业经验和资源网络也将给一脉阳光未来的发展提供强有力的背书和帮助,进一步注入了信心,增加了市场对其上市表现的期待。相信随着一脉阳光顺利迈入港股市场,其在资本加持下很大可能还将会释放更大的能量。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员