今年以来,在车企们深陷内卷之际,自动驾驶产业链似乎正迎来一些积极的信号,尤其是6月以来,先是余承东在重庆汽车论坛上放话---中国L3标准,计6月底出台,紧接着又传出特斯拉FSD入华,尽管此事后续被官方否认,但结合政策指引、产业等种种迹象来看,由辅助驾驶迈入自动驾驶时代应该是不远了。

事实上,在这轮汽车板块迎来反弹之际,A股自动驾驶产业链一些标的已悄然启动。反观港股IPO市场,同样能捕捉到一些蛛丝马迹:一家专注自动驾驶域控制器的领先企业---知行科技已通过聆讯。

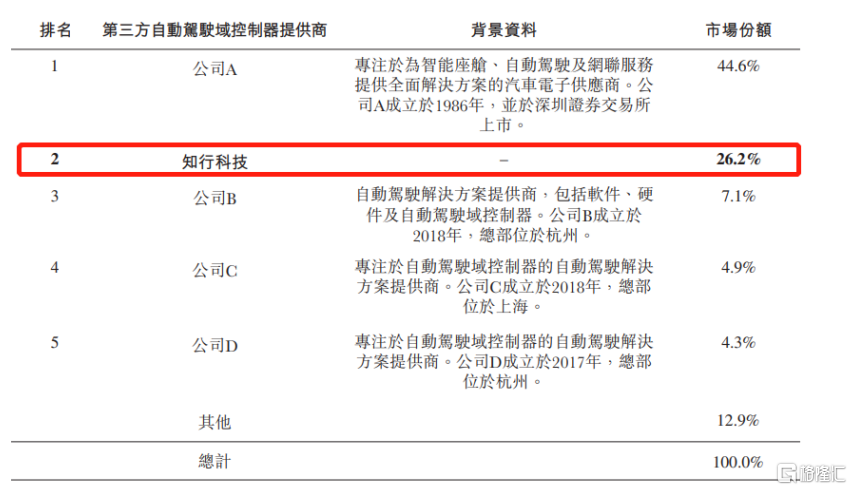

中国领先的第三方自驾域控供应商,顺应汽车E/E集中化演进趋势

根据该公司招股书显示,按2022年收入计,知行科技是中国第二大第三方自动驾驶域控制器提供商,市占率达26.2%;若将自研域控制器的整车厂计入,该公司则是中国第四大整体自动驾驶域控制器提供商,市占率为8.6%。2023年交付的新产品iDC Mid同样表现抢眼,截至最后可行日期已获得来自不同主机厂的六份有关iDC Mid的定点函,随着未来两年这些项目的逐渐落地,知行科技有望业绩进一步迎来利好。

或许,正是由于知行科技赴港上市,令笔者得以更进一步地观察自动驾驶产业链的发展进程与未来走向。

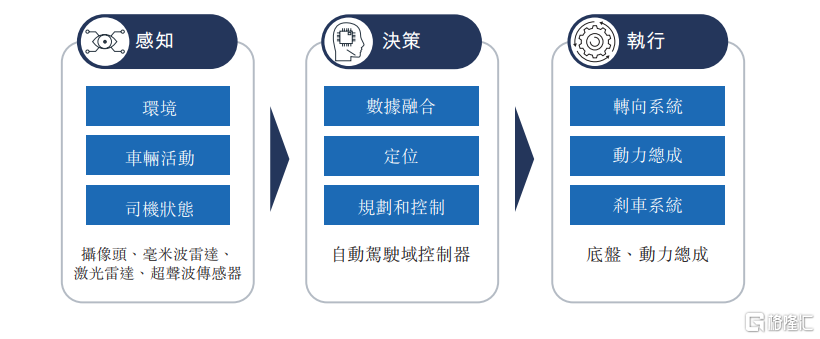

按现阶段对于自动驾驶系统划分的三个层级(感知、决策及执行)来看,域控制器在决策环节扮演着相当于人类大脑的角色,因此一向有着“智能汽车大脑”之称,其价值不言而喻。

当下,这轮汽车电气化变革正沿着电动化、智能化为两大技术方向演进,导致新一代汽车ECU(电子控制单元)爆发式增长,量级远非机械时代可比拟,这点已成共识,特别是进入自动驾驶时代之后该趋势尤为显著。

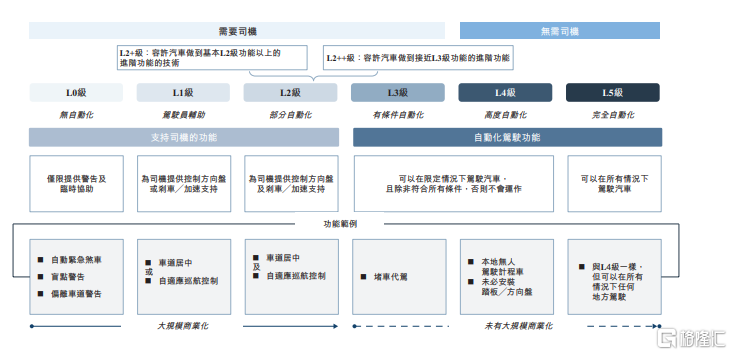

博世曾预测指出,搭载L2级别的智能汽车代码大约在1亿行;L3将到2亿-3亿行;达L5时直接上升到10亿级别。相比而言,一辆传统汽车仅有70多个ECU(电子控制单元)。

随着智能化水平提升,ECU以几何倍数增长基本是可以预见的,若按此前的分布式架构,大量的ECU“各自为战”,将造成运维成本大幅攀升,升级和管理的难度大也是可想而知的。据业内分析指出,分布式模式走到L2级别后基本已是极限了。

所以,将这些分散的ECU整合为少数几个域控制器,汽车电子架构(E/E架构)集中化发展潮流。这样既可以减少维护和升级成本,还能提高系统的可靠性、安全性和性能。

因此,近些年来,主流车企纷纷布局域控制器,大力推动汽车E/E架构从传统分布式向域集中架构演进,例如大众MEB平台、蔚来下一代电子电气架构、小鹏汽车、理想汽车等,而特斯拉Model3甚至是实现了中央集中式架构的雏形。

根据知行科技的招股书介绍,一般而言,E/E架构分为五个功能域:自动驾驶域、驾驶舱域、动力总成域、底盘域和车身域。知行科技作为国内领先的自动驾驶解决方案供应商,专注于自动驾驶域控领域。

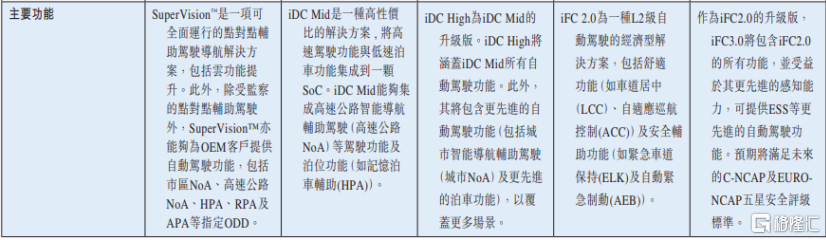

目前,该公司拥有两条产品线,即与Mobileye合作开发的SuperVision™(首次应用于极氪001)及自主设计的iDC系列,包括iDC Mid及iDC High。此外,知行科技还提供智能前视摄像头(iFC)产品,且解决方案及产品覆盖广泛的车辆价格段及全驾驶场景,包括高速公路、环路、复杂道路、乡村道路及停车场。

(公司主要的自驾解决方案及产品特点)

知行科技近三年收入成倍增长,亏损迅速收窄

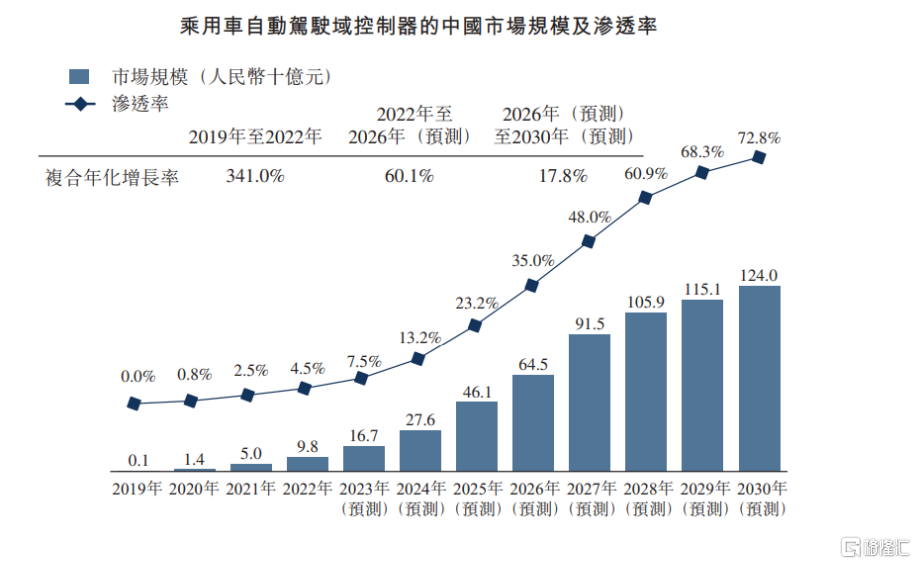

自动驾驶被视为未来汽车产业的“星辰大海”,中国基于长期领先全球的汽车产销规模,成全球最大的自动驾驶市场只是时间的问题。而伴随自动驾驶拐点的到来,渗透率快速提升,自驾域控市场需求也将随之进入高增长阶段。

根据公司招股书显示,2019-2022年,中国的自驾域控市场规模从1亿元(人民币,单位下同)增长到98亿元,年均复合增速达341.0%;预计2026年将达到645亿元,2028年有望站上千亿台阶。

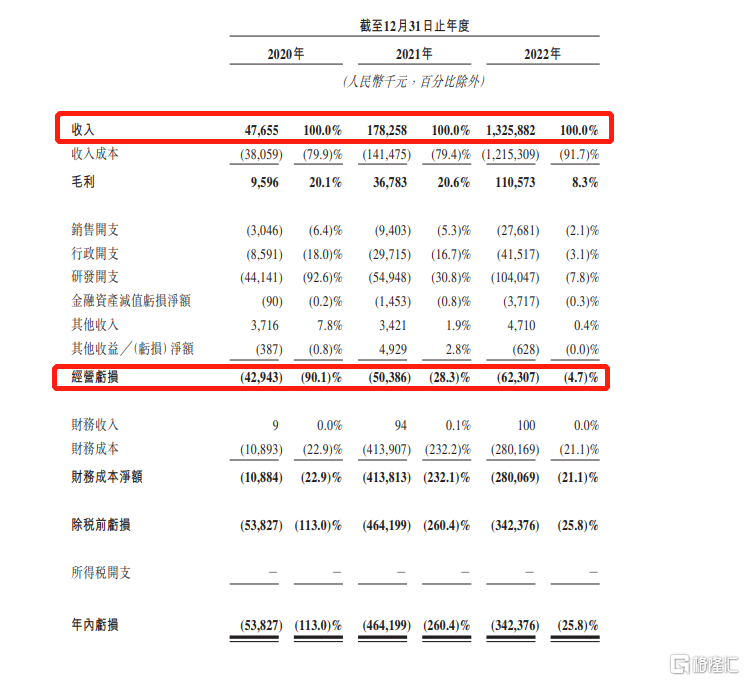

知行科技自2020年实现首个自动驾驶方案量产,乃是中国最早实现自动驾驶解决方案大规模商业化的公司之一。2020-2022年,公司收入从4765万元大幅增至13.26亿元,年复合年化增长率达427.5%。2023年上半年,知行科技达5.43亿元,营收同比2022年上半年增长51%。

从收入来源来看,公司过往收入绝大部分来自向OEM销售自驾解决方案及产品,合共交付自驾域控制器超过十三万台。截至最后可行日期,该公司已获得15家知名OEM的定点函,包括吉利汽车、长城汽车、奇瑞汽车、东风汽车等。

得益于自驾解决方案大规模商业化,知行科技的成本被迅速摊薄,规模效应凸显。

招股书显示,2020-2022年,公司的经营亏损率从90.1%大幅缩减至4.7%;而刨除股份支付及上市费用之后,同期公司的年度经调整净亏损额也呈逐年递减趋势,由3567万元减少1687万元。

技术底色浓厚,迈向盈亏拐点可期

照此趋势发展,知行科技迈过盈亏平衡点,走向盈利指日可待。以目前第三方自驾域控格局来看,这是一个集中度非常高的赛道,2022年CR5达87.1%。这其实说明行业存在显著的准入壁垒。

其中,技术无疑是最关键的变量,而自驾域控器又是属于软硬件多领域、多学科交叉的范畴,涉及丰富的专业知识以及工程实践经验等。据招股书介绍,知行科技目前已具有先进全栈自研能力,包括自研算法及软硬件协同设计能力。

若从核心管理团队背景、人员结构、研发投入力度技强度这些方面来看,该公司的技术底色亦可见一斑。

一方面,创始人及高管团队的行业资历深厚,其中创始人拥有近20年汽车行业从业经验及10年以上的自动驾驶行业经验,大多数高管的行业经验平均都达到了14年。

另一方面,从人员结构来看,截至2022年12月31日,知行科技拥有245名研发人员,占比达到74%。同时,近年来公司持续加大研发投入,研发支出从4414万元增至1.04亿元,年复合增速达53.6%。2023年上半年,知行科技的研发投入为1.04亿元

知行科技以目前领先的占位及所累积的客户关系,未来增长确定性想必不用担忧。同时,鉴于开篇所述,多种迹象显示,当前汽车智能驾驶正处于L2迈向L3阶段的过渡期,且即将迎来自动驾驶产业化的拐点。知行科技未来有望乘势而起,真正迎来属于自己的“主升浪”。

最后,从知行科技背后的股东来看,既有国资混改基金的加持,又有理想汽车(车和家是前身)这样的优秀产业资本青睐,体现出这些专业资金对于中国自动驾驶产业未来发展的看好,同时也令知行科技未来发展更有底气。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员