大家好,我是(●—●)。

熟悉一些的家人们都知道,大白偏爱红利策略,尤其对其“股息率加权”带来的“永动机效应”赞不绝口。

(参考旧文韭月奇迹?我似乎破译了财富密码)

家人@磊磊王 曾提出一个问题:

红利指数这么多年来“高抛低吸”收益如何?

这问题大白一直惦记着,最近才有时间专门做个梳理。

一、股息率加权——红利策略“长牛”的终极密码

新来的家人们可能不太清楚,

大白再简单的复习一下逻辑:

红利策略类指数,以中证红利ETF515080追踪的中证红利指数为代表,采用的是“股息率加权”的方式。

加权就是给每只成分股赋予的权重,也就是每只成分股在整个指数中仓位的多少。

股息率加权,股息率高的重仓,调仓时买入的股票就多;

反之轻仓,调仓时卖出直至清仓。

而股息率=D/P=单位分红/单位股价

要想比值大,要么分子越大,要么分母越小。

为了分析买卖行为,我们来关注股价的变化,也就是分母。

用控制变量法假定分子(单位分红)不变,因此在调仓换股时,将分母越小(即股价越低)的票买入,分母越大(即股价越高)的票卖出。

这样,对股息率高的个股赋予更高仓位,

从加权方式上实现了“股息率加权”,从价格变化上实现了“低买高卖”

——这长期看大概率赚取了正差价,也就是长牛的“永动机效应”。

当然,进一步延伸,分子分母同除以单位盈利E

股息率=(D/E)/(P/E)

分母是PE估值的公式,分子是分红率的公式;根据红利指数规则,分红率高的入选。

在股息率加权的模式下,每次调仓也实现了“低估的调入、高估的调出”。

具体请参考旧文一年等一回,中证红利指数2023年调仓浅析。

二、中证红利指数十年调仓收益概览

说完了逻辑,我们来看实际的回测。

家人们都记得,中证红利指数虽然早在2008年已发布,但2013年末才改为“股息率加权”,

因此我们将2013年调仓前的12月1日作为起始(初始的所有股票均设为“调入”),

将2023年底的调仓日12月11日作为终止日,

看看这十年来所有调仓个股“调入”至“调出”间的收益情况:

先上结论:

先上结论:

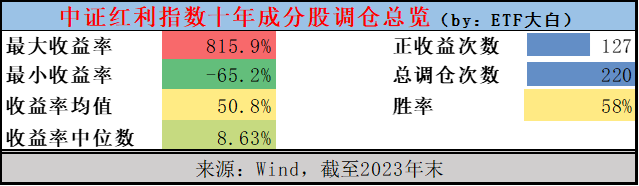

①胜率方面,所有经历完整的“调入-调出”的个股共有220次,期间收益为正的占127次,胜率58%;

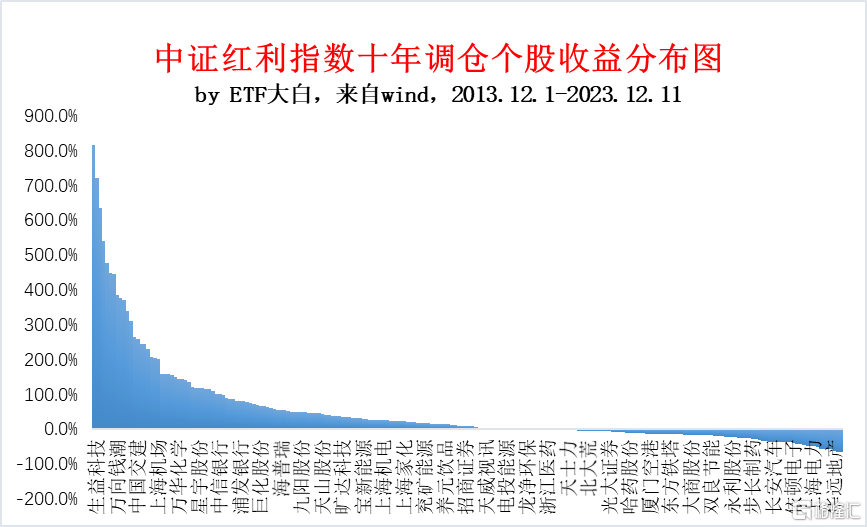

②收益率分布方面,调仓区间收益率均值高达50.8%,中位数也近9%——实现了大面积赚钱;最高生益科技超800%;最低荣盛发展为-65%。

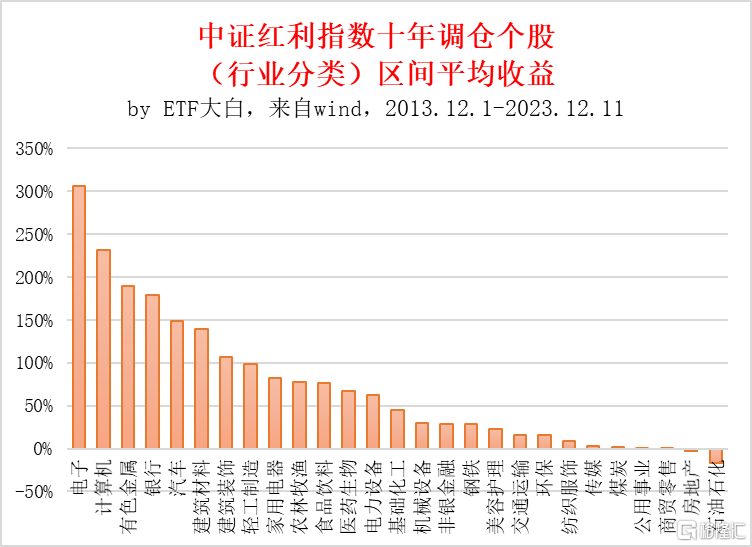

③行业分布方面,电子、计算机遥遥领先,平均收益超200%——高成长+高分红绝壁无敌啊;地产、石油石化是唯二的负收益行业,平均收益分别为-3%、-17%。

三、中证红利指数十年“高抛低吸”线路图

可以看到,有佛山照明、江铃汽车、广发证券、双汇发展等很多股票十年间进进出出,被中证红利指数巧妙的捕捉了波段收益。

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。图片来自网络,如有侵权,联系删除。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员