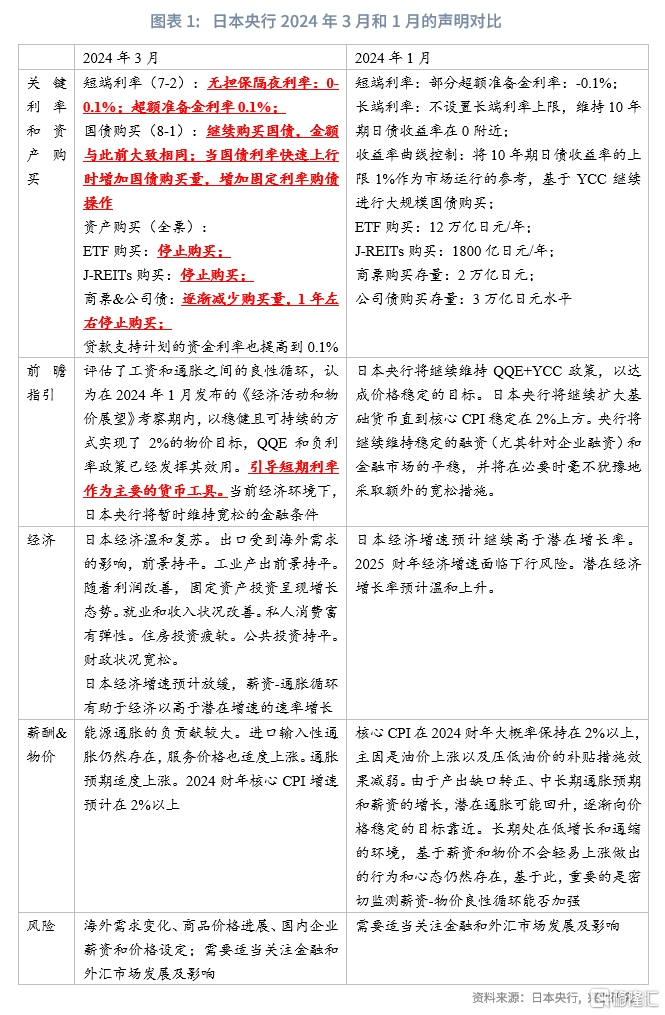

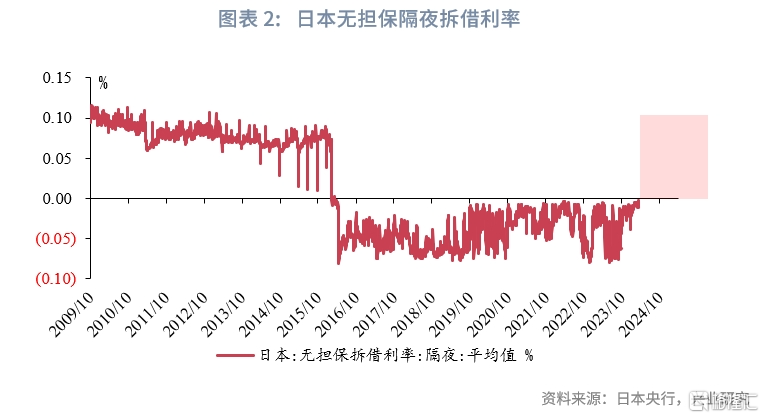

2024年3月19日,日本央行议息会议创纪录地取消负利率,将无担保隔夜利率区间设定为0-0.1%,超额准备金利率全部适用0.1%。取消长端利率指引和收益率曲线控制。取消ETF和J-REITs购买。减少商票和公司债购买,1年后停止购买。取消前瞻指引中关于“将继续维持QQE+YCC政策,以达成价格稳定的目标…并将在必要时毫不犹豫地采取额外的宽松措施”等表述。仍维持当前水平的国债购买。

日本央行货币政策委员会评估了工资和通胀之间的良性循环,认为在2024年1月发布的《经济活动和物价展望》考察期内,以稳健且可持续的方式实现了2%的物价目标,QQE和负利率政策已经发挥其效用。日本央行将继续根据增长、通胀和金融条件情况调整货币政策,引导短期利率作为主要的货币工具。当前经济环境下,日本央行将暂时维持宽松的金融条件。

3月19日下午的新闻发布会上,日本央行行长植田和男表示“金融机构将自主决定存贷款利率,预计存贷款利率不会大幅上行。通胀目标实现在望,但概率并非100%。预计通胀的进一步上行将导致加息。如果外汇市场对经济展望有大的影响将考虑做出政策回应。已经开始关注服务业价格。预计薪资增加将助力于消费反弹。”

一、期待已久的通胀回归

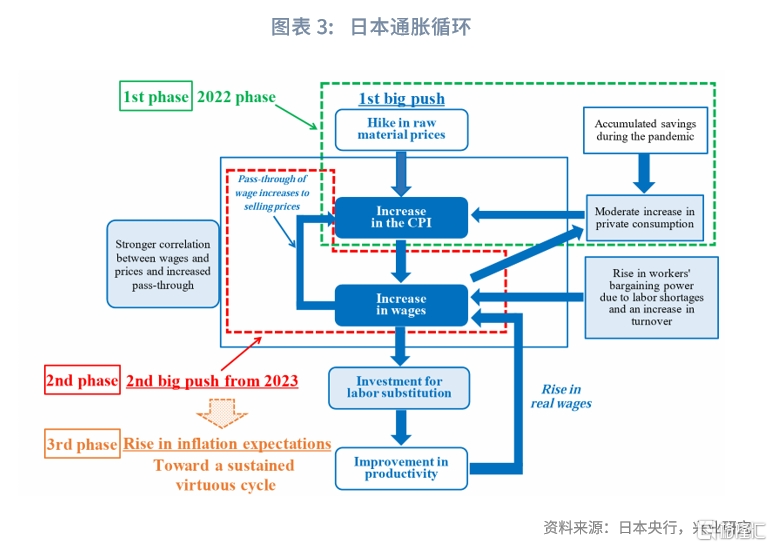

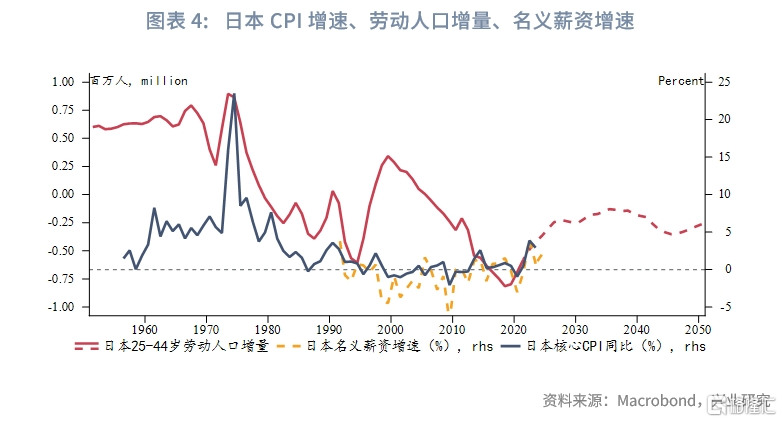

日本央行货币政策委员会委员高田创(TAKATA)在公开演讲中表示,本轮日本通胀回归的过程分为三个阶段:一是2022下半年海外原材料价格上涨带动输入性通胀,成本上升对销售价格造成冲击。二是2023年“春斗”最终取得3.6%的涨薪率,完成了从成本价格到销售价格的一次传导,服务价格也温和增长。三是2024年的“春斗”,尽管最终答复还未知晓,但2024年3月15日日本劳动组织总联合会(Rengo)发布的初次统计结果表明,大企业平均薪资涨幅为5.28%,远高于去年的3.8%;部分完成谈判的小型企业涨薪幅度也达到4.42%。薪资谈判的主要构成是基础工资,而基础工资增长本身具备刚性和粘性,对于整体物价的提升具有重要意义。连续两年达成3%、5%以上的涨薪率,有助于改变长期通胀预期的中枢,从而摆脱“实际通缩-预期通缩-维持薪资和物价不变-实际通缩”的泥沼。

从通胀预期的角度,2021年后日本央行对企业的TANKAN调查显示,企业对未来3-6个月销售价格的设定立场显著回正,扭转了此前30年间负增长的局面。企业5年期通胀预期也超过了2%的通胀目标,尽管居民、市场和经济学家通胀预期尚未突破2010年以来的震荡区间。

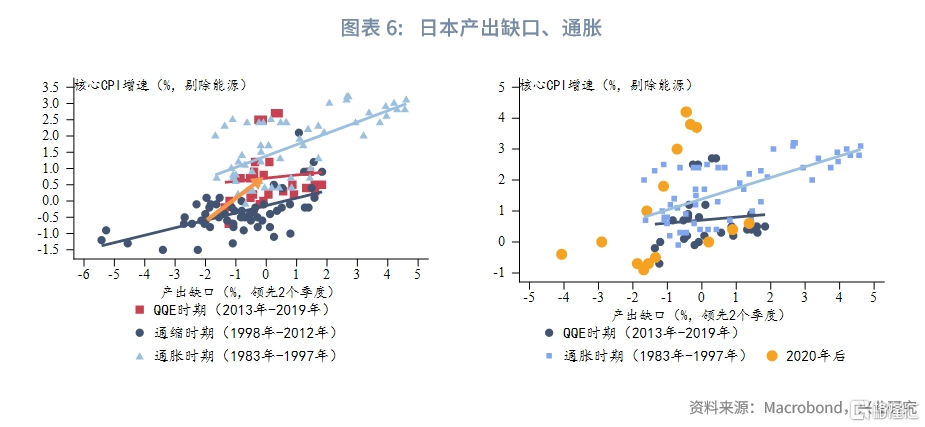

从产出缺口的角度,1998年前后产出缺口对核心通胀的传导效率显著降低,其背后反映了泡沫经济破灭后企业、居民和金融机构行为模式的改变,本文第二章节将具体展开。2013年实施量化和质化宽松(QQE)后,同样的产出缺口能够推动物价以更高水平增长。产出缺口-通胀曲线的上移被认为是多年货币政策宽松的结果,同时也是通胀预期抬升的基础。2020年后产出缺口对通胀增速的影响斜率有增加的趋势,这也是日本央行认为通胀目标接近达成的证据之一。

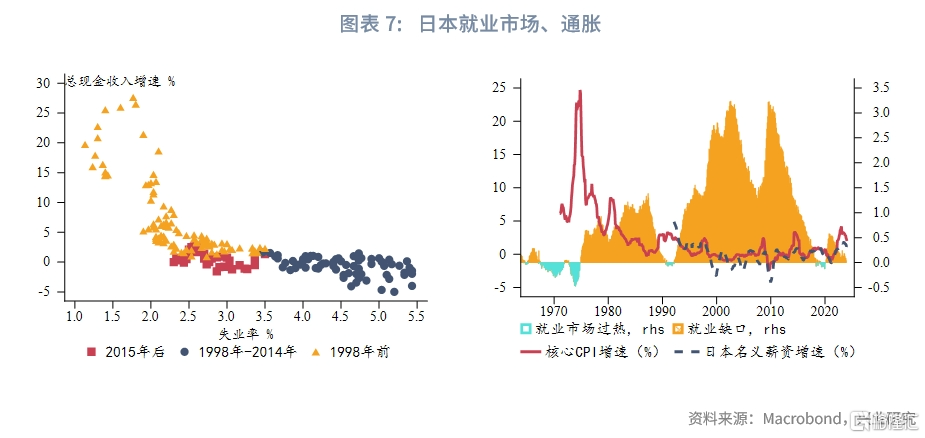

从就业市场的角度,1998年到2014年间日本菲利普斯曲线较1998年前明显更加平坦化,整体呈现高失业率、薪资通缩的格局。2015年后菲利普斯曲线有所修复,已经接近1980年代后期、1990年代初水平。此外,疫情后日本就业市场在短暂低迷后整体呈现景气程度提高的迹象,目前就业缺口接近均衡水平且在持续收紧,对薪资和通胀的支撑力较强。

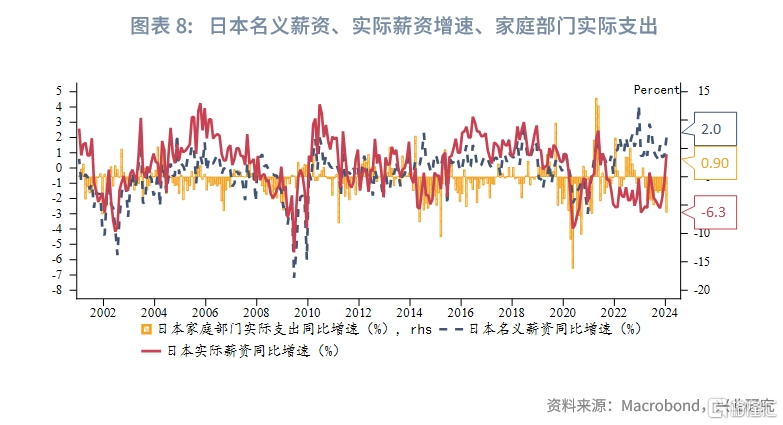

期待已久的通胀回归,不仅对消费和投资均产出向上的冲量影响——倘若实际薪资转正将刺激家庭支出,这很大概率是日本央行判断是否真正达成2%通胀目标的依据——而且对于日本企业和居民扭转泡沫危机后低杠杆率的行为模式,采取扩张态势起到重要助推作用。

二、“失落的30年”私人部门行为模式变化

1991年日本经济泡沫破灭后,经济增长出现了“下台阶”,实际GDP增速由1980年代的4.4%下降到1990年代的1.5%,并进一步下滑到2000年代的0.5%,2010年代增速小幅上行至1.2%。

人口结构变化毫无疑问是经济增长放缓的原因之一。日本人口总量在2000年自高点回落,自然增长率也在2005年左右降至负值;15-64岁青壮年人口“双峰”结构中的第二峰在1991年达峰,抚养比在1992年后显著抬升。东亚三国中韩国人口结构恶化较快,部分指标(出生率、15岁以下人口占比、幼少年抚养比等)较日本更低。

我们重点关注泡沫经济破灭后日本企业和家庭行为的变化,这种变化阻碍了出清和经济反弹。日本央行货币政策委员会委员高田创(TAKATA)对家庭和企业的经济选择进行了概括:资产价值下跌的背景下,日本企业对资产负债表和损益表进行管理,资产负债表中削减资产、控制投资、减少有息债务来达成“最小资产管理(management with minimum assets)”,损益表中削减开支(降本降薪)、缩小规模来达成“业务重组(business restructuring)”,以此应对激烈的国内外竞争。对于日本家庭而言,最大的变化在于减少高风险资产的投资,更多积累现金和储蓄存款。其结果是全社会宏观层面的信贷收缩和通货紧缩。

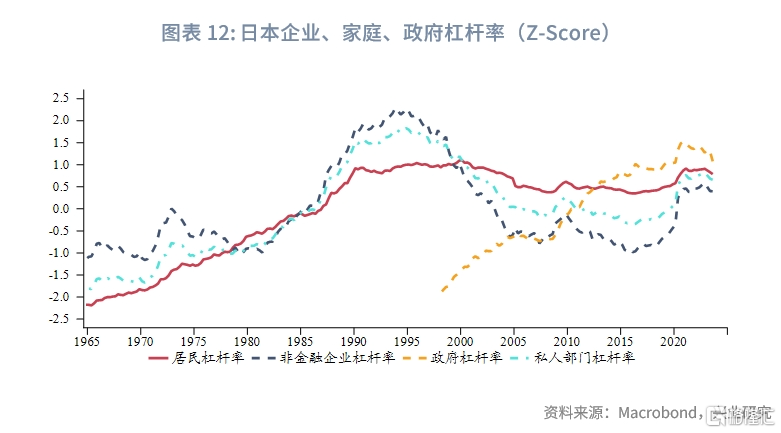

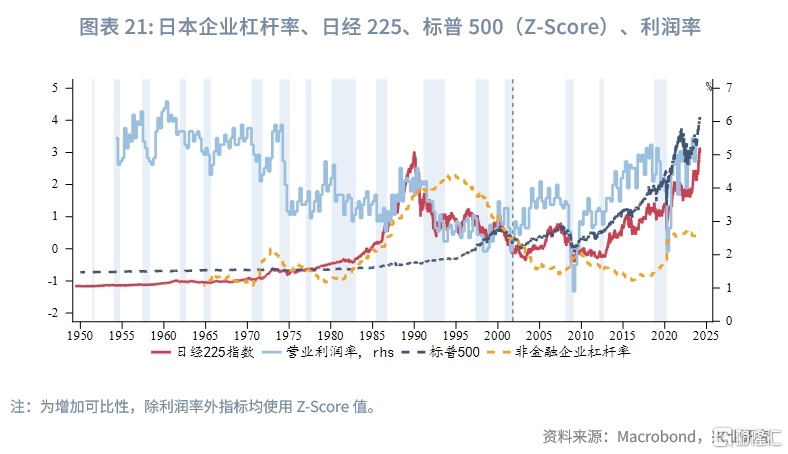

这与“资产负债表衰退”理论是呼应的。1990年到1995年间日本家庭和企业宏观杠杆率触顶,其后经历了20余年降杠杆历程,此间日本政府承接杠杆,政府信贷占GDP的比重攀升至216%;2016年家庭和企业杠杆率触底回升,初期日本政府仍维持加杠杆,尤其是疫情爆发期间;2021年后三部门共同去杠杆。

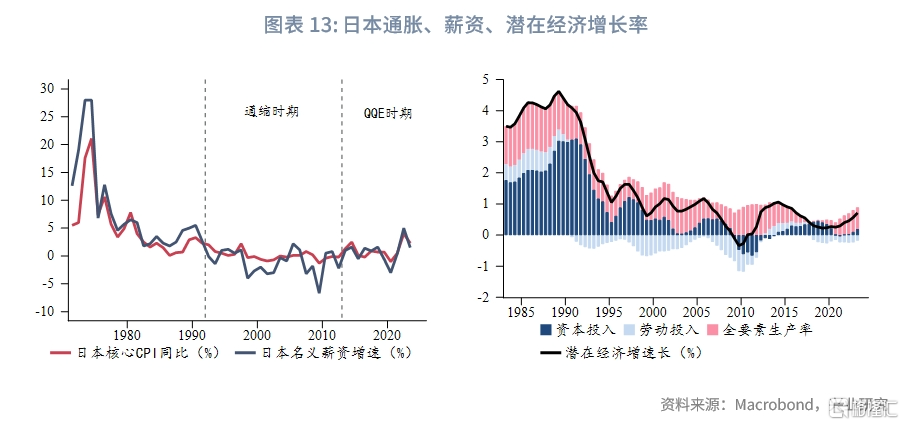

具体来说,企业方面面对进口价格增长,采取不加薪、不提价策略,以薄利润赚取市场空间已经成为惯例。1991年后日本名义薪资增长始终跑输通胀,即使原材料价格上涨,企业仍抑制薪资上涨,避免将更高成本转嫁给销售价格从而失去竞争力。企业以降低成本的方式吸收进口价格压力,这使得不仅资本投入减少,劳动投入和全要素生产率(技术创新投入)的提升也受到阻碍,潜在经济增长长期低迷。量化宽松时期,日本名义薪资增速“赶上”通胀,对于提升通胀预期和企业销售定价立场具有积极作用,这也是日本央行长期维持QQE的原因之一。由此可见,后疫情时期日本企业打破“价格崩坏(price destruction)”,大幅抬升产出价格预期是较为罕见和珍贵的。

值得一提的是,QQE时期货币政策的传导不止包含了利率,股价和汇率等广义资产价格也承担着金融环境宽松的职能。世界银行于2021年发布的报告《进一步有效和可持续货币宽松评估报告》中指出,低融资成本对于产出缺口的改善效率约33%,资本市场渠道(股价上涨和汇率贬值)对于产出缺口的改善分别贡献36%和20%的推动力。

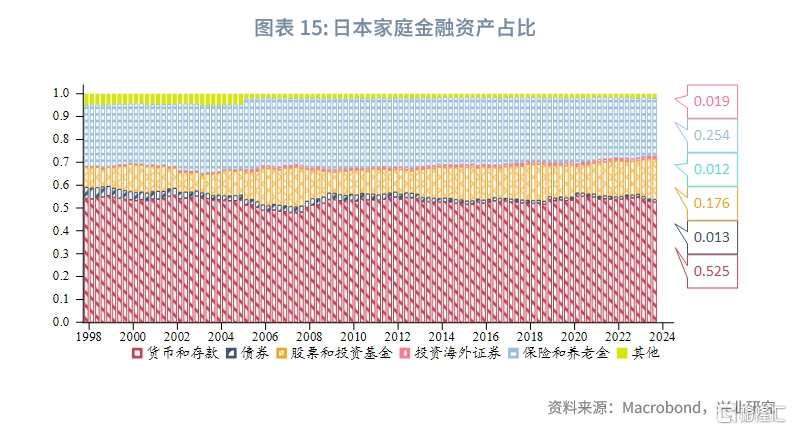

家庭方面正如前文所述,受到通货紧缩的牵累,占据GDP最大的比重的消费整体下滑(负贴现率之下越晚消费购买力越强),且储蓄倾向明显。当前日本家庭2100万亿日元金融资产中,货币和存款占比超过50%,高于欧元区的35%和美国的13%;股票和基金占比仅17.6%,低于美国的39%和欧元区的21%;金融资产中25%购买了保险和养老金产品。日本居民宏观杠杆率与房价大周期基本相符,目前房价指数尚未回到泡沫经济破灭前,且房价回升具有明显的区域差异,东京都核心地段或“追平”前高,非核心地段和非东京地段房价涨幅较小。

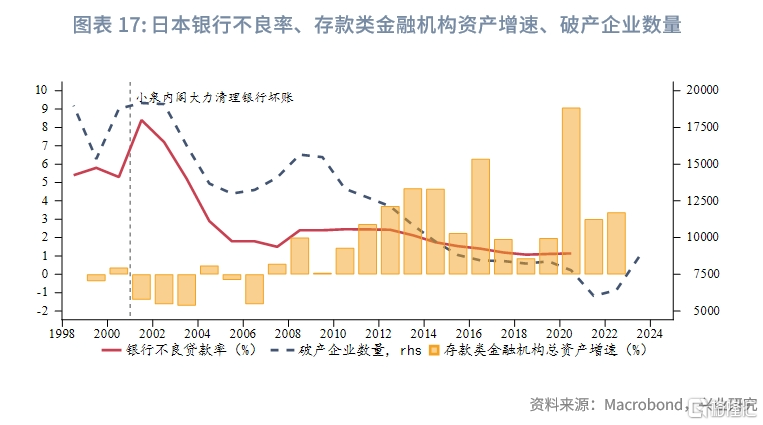

随着企业和家庭行为发生变化,银行等金融机构也面临挑战。1990年代土地价格暴跌70%以及企业破产清算潮对金融体系造成了严重破坏,银行不良贷款率不断提升、在2000年初达到8%水平,银行消耗资本金进行核销并“惜贷”,造成信贷供给的收缩。2001年小泉纯一郎就任日本首相后大力清理银行坏账,2006年左右银行不良率降至3%以下,金融机构的总资产方才回归正增长,进入正常资产负债表的扩张。

从金融体系的传导效率来看,1990年前金融机构发放贷款增速与利率反向相关,货币政策对总需求起到正常的宏观逆周期调控功能;1990年到2005年间贷款增速与利率同跌,1995年到2005年间利率几近于零,然而贷款增速明显负增,形成“流动性陷阱”之象;待银行不良贷款清理显见成效,贷款增速与利率和非常规性货币政策的相关性才有所修复。

三、后市展望

3月19日议息会议后日元汇率不升反贬、日债利率小幅回落、日股反弹。其原因在于日本央行加息早已被市场充分预期,靴子落地后出现利多出尽,而且外围美元利率汇率均较为强劲。展望后市:

3.1 日股

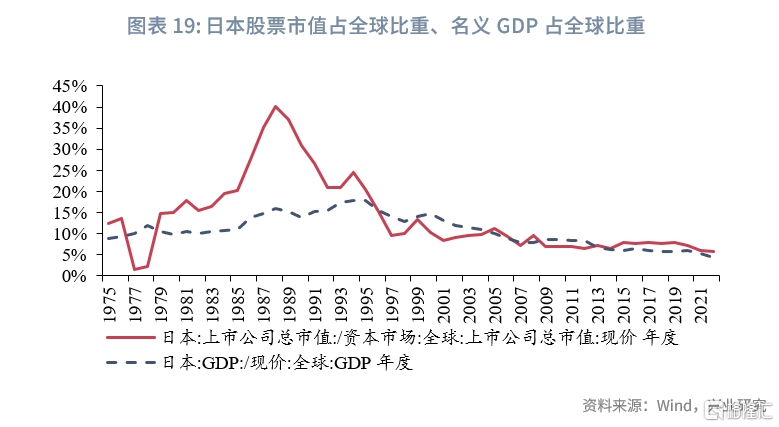

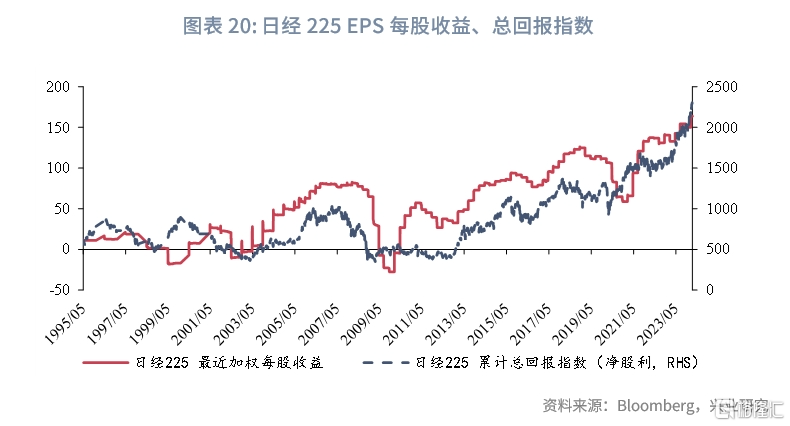

从宏观层面上看,1989年日股巅峰时期市值占据全球的40%以上,泡沫经济破灭后日股市值占比的跌幅一度比名义GDP更快,2013年后日股市值的占比方才稳定在名义GDP上方。本轮日股上涨很大程度是由每股收益贡献,日经225总回报指数与EPS高度相关。2002年日本企业去杠杆到1985年水平,利润率止跌反弹,进入上升通道。此轮日股上涨期间估值表现较为健康,市净率始终未脱离2013年后的震荡区间,中枢较2008年之前明显降低。

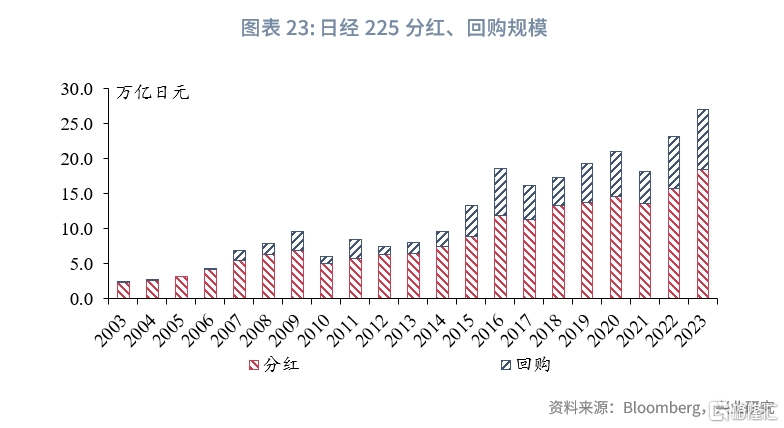

微观层面,监管制度的创新和完善起到重要助推作用。2023年东京交易所要求所有市净率低于1的公司,提出提高资金利用率的措施,并把这些企业的名单和改革计划公布于众,通过“点名”督促企业制定资本增效计划。其结果是上市公司进行大规模回购和分红。岸田文雄政府为了推动日本家庭财富倍增计划,从2024年开始把个人免税投资账户NISA永久化,账户的投资额度也从每年120万日元提高到240万日元。当前日本家庭2100万亿日元金融资产中有50%货币和存款,理想状态下倘若NISA账户额度用满,将有165万亿日元资金流入日本股市。此前2013年经济停滞期,企业不愿将股票的账面亏损体现到财报中,开始出售交叉持股。时任首相安倍晋三提出强化公司治理并修订《公司治理准则》,在交叉持股、董事会治理、外部监督等方面推进企业改革。2023年底,日本企业“交叉持股”比例(由母公司或子公司持有的净资产账目价值占比)已回落至近八年来的低点,从高峰的30%降到不足10%。

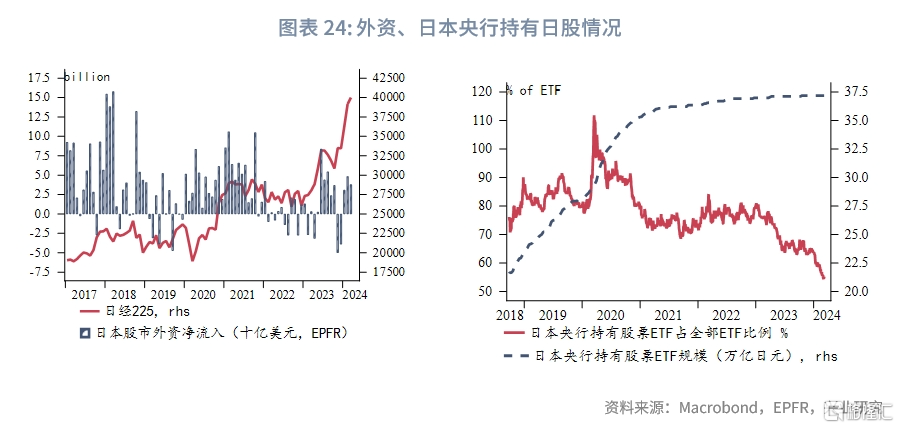

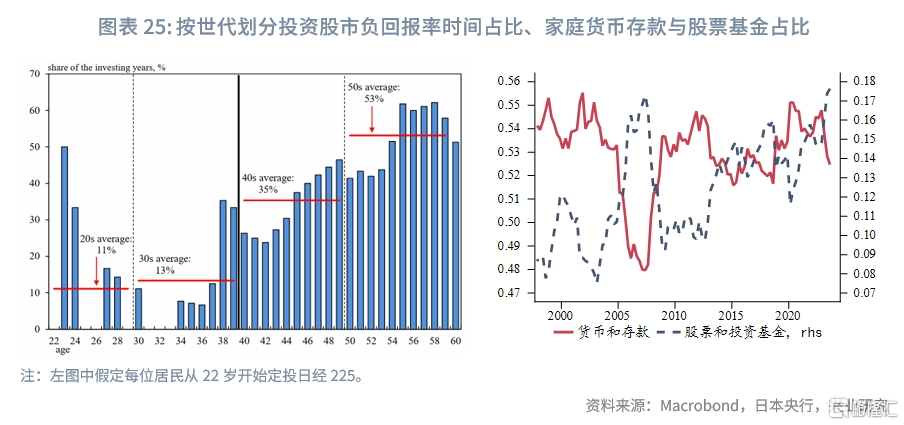

从交易主体来看,日本央行和非金融企业是日股的重要买入者,外资在增量市场上对日股扰动较大,而个人投资者则净减持日股。日本央行自2021年中以来基本维持股票ETF总购买量不变,本次议息会议确认暂停购买,后续主动减持的概率也不大。外资增持日股具有较强的投机性,需重点关注流动性、风险偏好对外资流入和股价的阶段性影响。与之相比,居民存款向股票投资的转移构建了未来日股上涨的想象空间。根据日本央行的测算,与满50周岁和满40周岁的居民投资日股时分别有53%、35%的时间录得负收益相比,20周岁和30周岁的日本居民投资日股将有85%以上的概率取得正回报。“疤痕效应(scarring effect)”的消退和通胀回归有助于促成日本居民存款向股票投资转移。

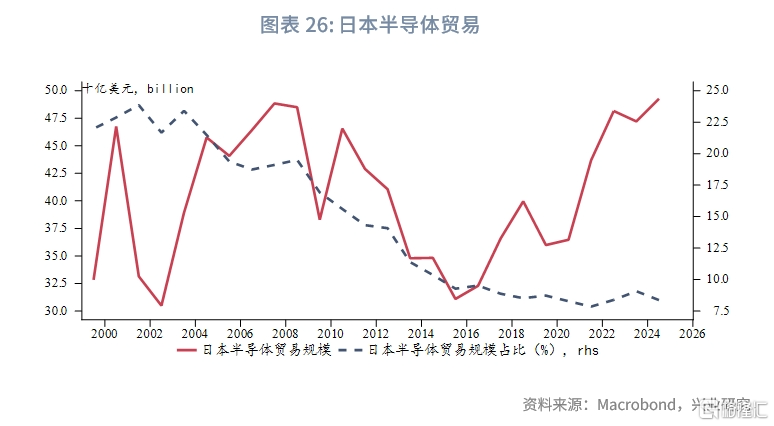

此外,国际关系对产业发展的影响不容忽视,1980年代日本被迫削减半导体行业的生产份额,将汽车等行业生产基地牵至海外。2015年日本外围国际关系边际改善,熊本县和北海道县的半导体生产得到恢复,半导体产业是日股的支柱行业。

3.2 日元

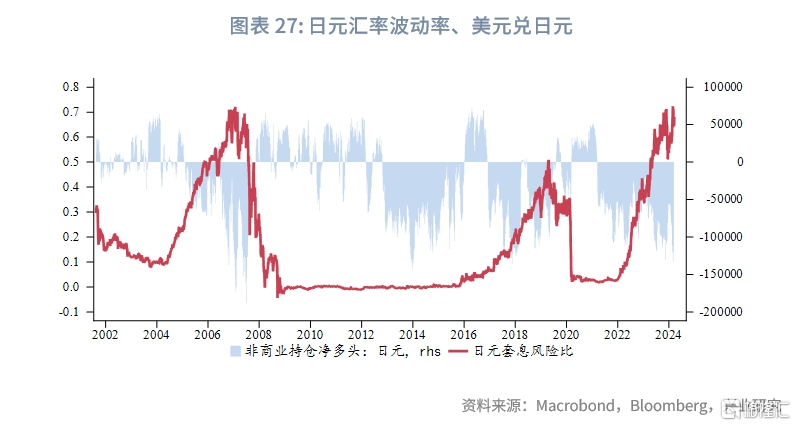

短期来看,日元作为融资端的套息交易尚未解除,美元兑日元难以摆脱强势地位,将跟随美元指数和美债利率波动。上方155仍是强阻力位,若非额外驱动因素,短期难以破位。对于同为融资货币的人民币而言升值驱动也有限,美元兑人民币60日均线和120日均线逐渐弥合,后续等待美元利率汇率或是国内基本面指引方向破位。

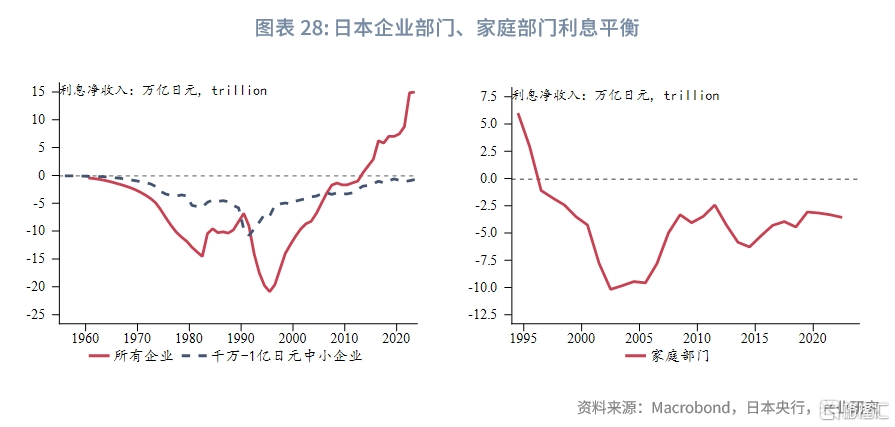

长期来看,日本央行还有进一步加息的空间,货币政策分化的驱动之下日元升值方向的动能占据主导。全年美元兑日元下方140、135将是关键支撑位。日本央行行长植田和男在新闻发布会上表示“通胀目标实现在望,但概率并非100%。预计通胀的进一步上行将导致加息。”未来倘若中小企业薪资谈判结果同样乐观,家庭实际支出增长顺利,日本央行还有进一步加息的可能性,而海外欧美等经济体延后降息、降息幅度缩小也使得本轮日本央行加息的窗口期延长。至于市场关心的利息成本问题,中央政府的信誉无需担忧(股票ETF收益和前期日债资本利得),经过多年降杠杆,日本企业利息净收入已经转正,家庭部门利息净支出缺口也大大收敛,将不构成日本央行加息的制约。

注:本文来自兴业研究发布的《外汇商品 | 日本负利率时代终结的因果》,报告分析师:张梦、郭嘉沂

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员