来源:Wind

现货黄金价格自从8月初短暂站上2000美元以后,目前一直在1900美元附近徘徊,未来是继续横盘还是选择方向突破?从目前全球经济局势来看,向上突破机会更高。

美元供应量远远超过黄金

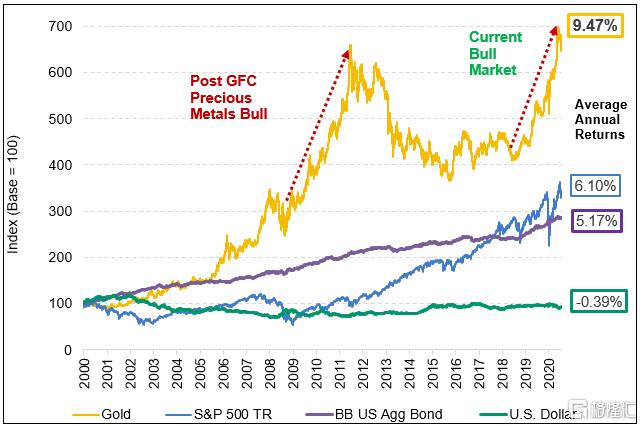

从本质来看,黄金的投资价值来源于美元的大幅贬值。自2000年以来,全球央行开始激进的货币政策,从那以后股票、债券等主流资产的收益率都跑输以美元计价的黄金。由于黄金走势比较稳定,没有像股票一样大涨大落吸引目光,所以每次只有等黄金突然大涨后才会吸引主流媒体目光。

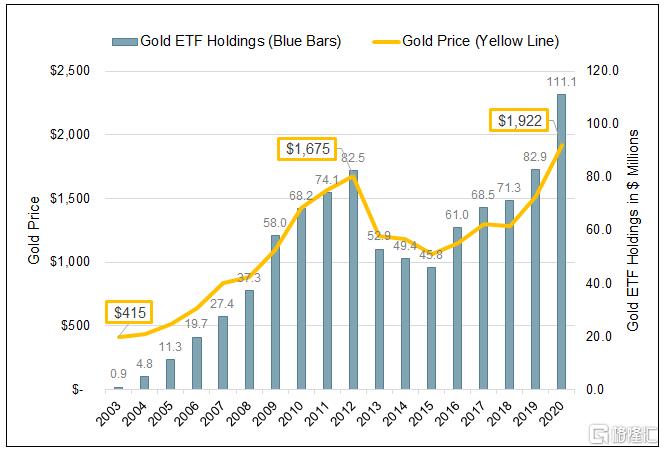

这对黄金投资者来说是好事,每次市场关注度下降的时候就是很好的入场时机,总体来看,最近5年黄金ETF资金流入量持续创新高。由于美联储持续大规模QE,不可避免的是未来市场上美元供应的增长将远远超过黄金供应每年1%-2%增长率。货币政策的变化,而不是周期性或偶发因素(新冠疫情)解释了美元与黄金供应陡峭的斜率关系。

9月16日,美联储主席鲍威尔宣布了一项新的QE计划,就每月信贷扩张而言,期规模是早期量化宽松计划的两倍。达里奥在“The Changing World Order”中表示,大多数人对货币风险没有给予足够重视,他预测未来几年内美元指数将下跌30%,所有纸币都在贬值,没有例外。

经济V型恢复希望渺茫

进入10月份,欧美部分国家疫情再次卷土重来,已经有至少6个国家重启“封锁”政策,这对世界经济恢复更是雪上加霜。报道援引美国劳工部15日公布的数据称,上周首次申领失业救济人数增至89.8万人,远高于疫情暴发前的最高水平:69.5万人。在从3月份的峰值下降后,每周新增申领失业救济人数已连续一个月以上维持在80万至90万人之间。

美国9月消费者价格指数(CPI)仅环比上涨0.2%,低于8月的0.4%,自6月以来持续回落,表明在经济复苏疲软的背景下,通胀持续低迷。《华尔街日报》针对经济学家进行的一项最新调查显示,超过一半的人表示,他们预计劳动力市场要到2023年或更晚才会完全复苏,这比6个月前预测的复苏步伐更为悲观。而随着更多的永久性裁员出现,就业增长在进入秋季后大幅放缓,进一步显示经济复苏还需要很长一段时间。

在今年3月份美国“封锁”之间,美国消费者、企业以及政府债务总计64万亿美元,是GDP的3倍以上,如今这一比率肯定会更大,并且随着政府和公司大肆发行债务,这个比率将持续向上突破。

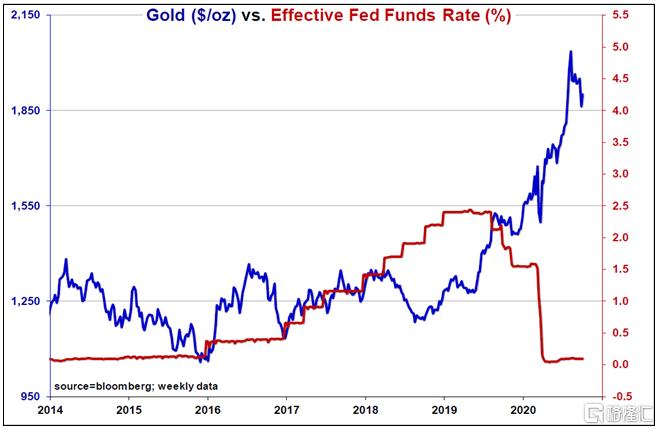

过多的债务实际上保证了利率持续维持在零附近甚至以下,截止9月底,美国各项债务的综合利率为1.77%,创历史新低,2020财年利息支出为5220亿美元,利率每增加1%将增加超3000亿美元利息支出。而黄金本身是无息资产,利率越高黄金的吸引力越低,反之亦然。

股、债走势趋同

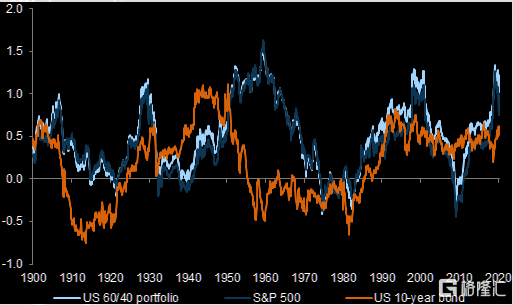

通常情况下,股、债走势呈负相关,这也是很多投资者进行综合配置的基础,股债60/40配置比例曾一度被认为是黄金法则。但是目前走势来看股债走势越来越趋同,这也导致了想要分散投资的基金经理把目光转向黄金。

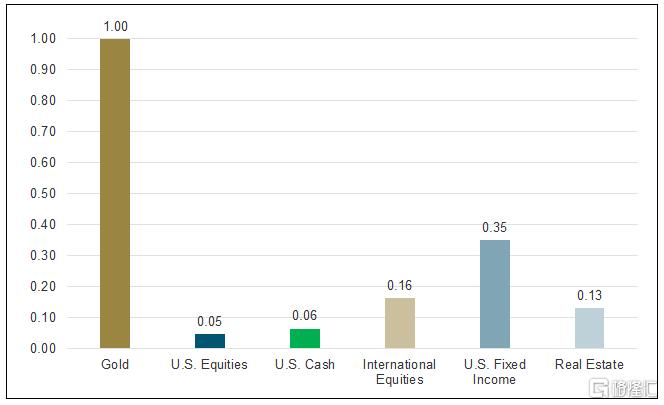

从下图来看,现货黄金价格和美股走势相关性最低,和债券收益相关性最高。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员