作者:华创宏观牛播坤、甄茂生

一、美国经济动能正在边际衰减

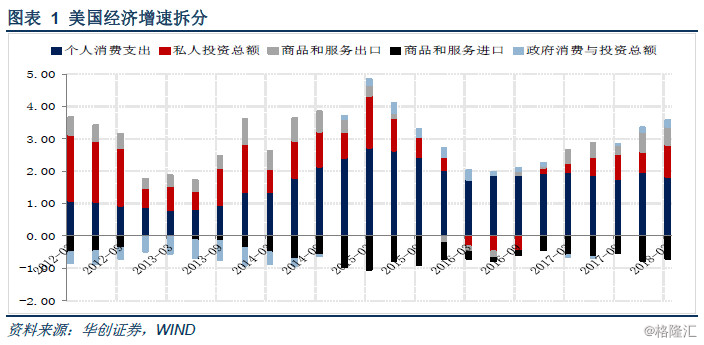

设备投资是2016年至今美国经济回暖的核心驱动力。2016年以来的全球共振复苏中,受制于杠杆修复的压力,欧元区和中国的内需仍在下滑,经济增速的回升更多是来自出口的回暖。但对于美国来说,出口对经济的拉动基本被进口所抵消,私人消费也没能重现2013-2015年的明显回升,对经济的拉动反而略降0.05个百分点。美国经济增速能够从2016年2季度的1.21%回升至2018年1季度的2.87%,私人投资、尤其是设备投资是最为核心的驱动力。通过拆分总需求各项对经济的拉动可以发现,上述1.66个百分点的增速回升中有1.48个百分点来自私人投资,其中设备投资和存货投资分别贡献0.73和0.67个百分点。

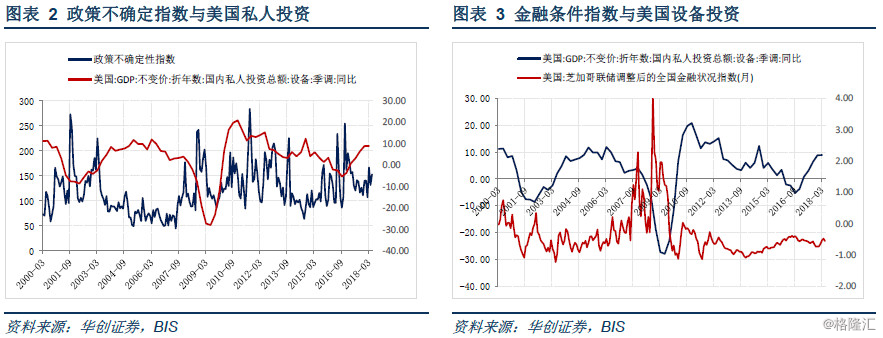

但设备投资回升的动能正在衰减。费城联储资本支出预期等情绪指标显示,美国企业投资意愿在2018年初见顶后呈现回落态势,经验上该指标领先设备投资增速6个月左右,这意味着美国设备投资增速在下半年将面临一定的回落压力,进而可能拖累整体经济表现。究其原因,年初权益市场动荡和随后长端利率的上行导致金融条件边际恶化,中美贸易争端使得政策的不确定性上升,这都会侵蚀企业对未来的信心和融资的便利度,进而影响投资。

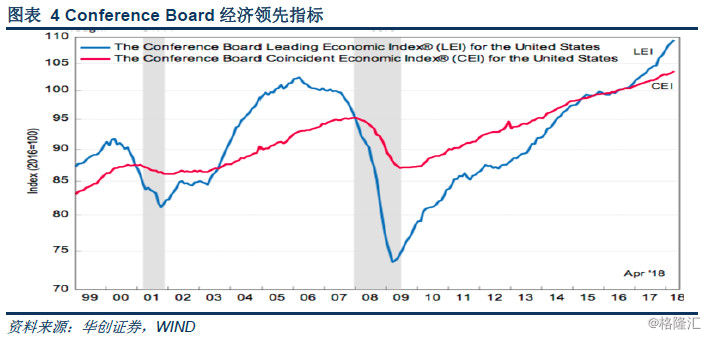

领先指标也显示美国经济动能的边际放缓。以Conference Board的经济领先指标(LEI)为例,截止4月,LEI保持着上行态势,较3月环比上涨0.4个百分点,指向美国经济在年内仍有较强的支撑。但从6个月区间的环比变化来看,增速已呈现放缓迹象,这意味着2016年中以来持续回升的经济增速正面临一定的下行压力。OCED、ESCI等其他机构的经济领先指标也都显示美国经济动能在边际放缓。

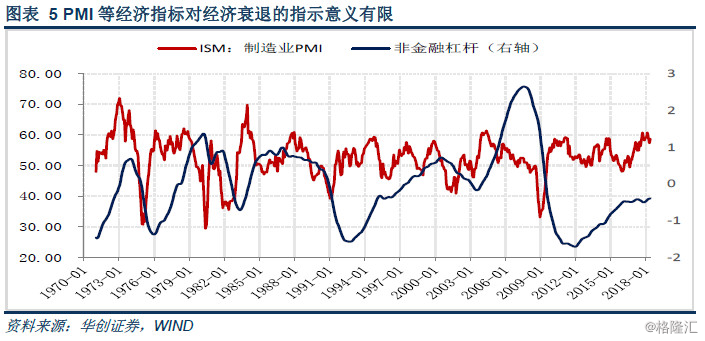

上述指标并不能告诉我们周期下行是否会演变为衰退。经济的短周期波动过于频繁,金融市场的波动也并不总会严重冲击实体经济。以PMI为例,平均每2-3年就会经历一轮短周期波动,而经济衰退平均每8-9年才会爆发一次。虽然PMI从2017年底就呈现见顶回落的迹象,但作为环比情绪指标,PMI并不能告诉我们这只是经济动能的边际弱化还是经济衰退正在临近,我们转而从债务周期视角寻找答案。

二、经济周期下行会演变为衰退么

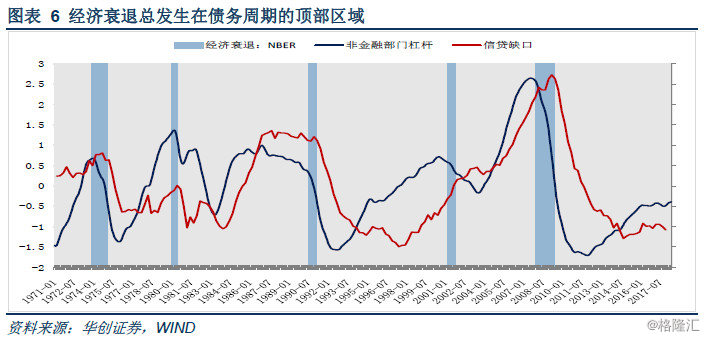

经济衰退总发生在债务周期的顶部区域。如果从债务周期的视角去观察美国的经济衰退,可以发现更为清晰的经验规律。参照NBER的界定,上世纪70年代至今,美国一共发生过5次经济衰退,分别为1973年11月-1975年3月、1980年1月-1982年11月、1990年7月-1991年3月、2001年3月-2001年11月和2007年9月-2009年6月。将上述经济衰退期和非金融部门杠杆的周期变化相匹配,可以发现每一次经济衰退都发生债务周期的顶部区。

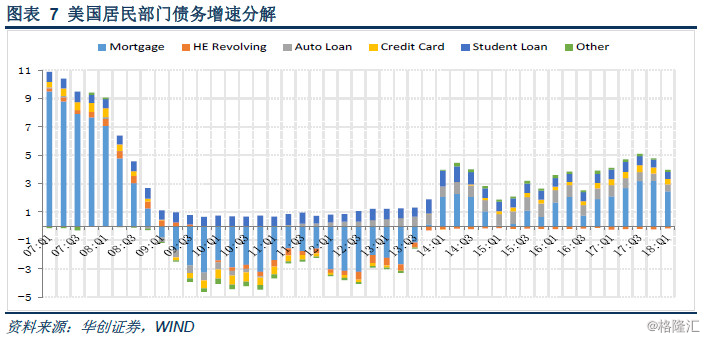

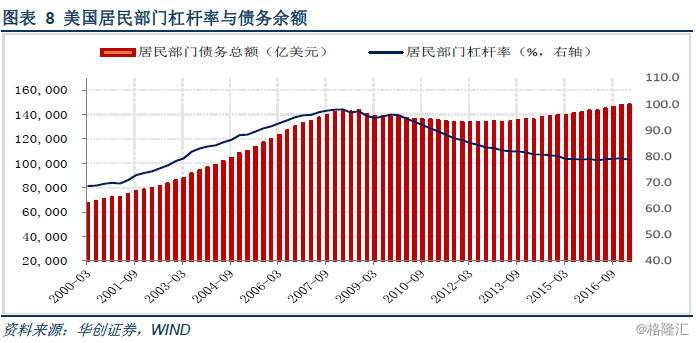

居民部门:重新加杠杆非常谨慎,杠杆率仍在底部震荡。美国居民部门在2013年底结束杠杆去化,但重新加杠杆非常谨慎,2014年至今债务年均增速仅为3.5%,远不及金融危机前(2004-2007年)12.2%的年均高增。从结构来看,重新加杠杆最初主要由汽车贷款和学生贷款推动,按揭贷款在恢复增长的过程有反复,直至2017年才开始较为持续的加杠杆。因为债务增速还不及同期名义GDP增速,截止2017年9月,美国居民部门杠杆率为80%,较杠杆修复完成的2013年底略有降低。

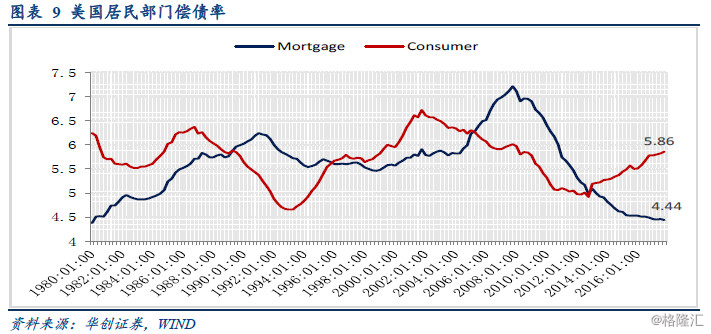

居民部门:偿债率处于历史低位。从主要的财务指标来看,金融危机过后,美国居民部门的总偿债率(当期到期本息与可支配收入的比例)从2008年的13.1%最低降至不足10%,目前反弹至10.3%。其中按揭偿债率4.4%,是上世纪80年代以来的最低水平;消费信贷偿债率5.8%,相对于上世纪90年代中期的水平。虽然居民部门重启加杠杆已经四年有余,但不论是宏观的杠杆率还是微观的偿债率都处于较低水平,资产负债表较为健康。

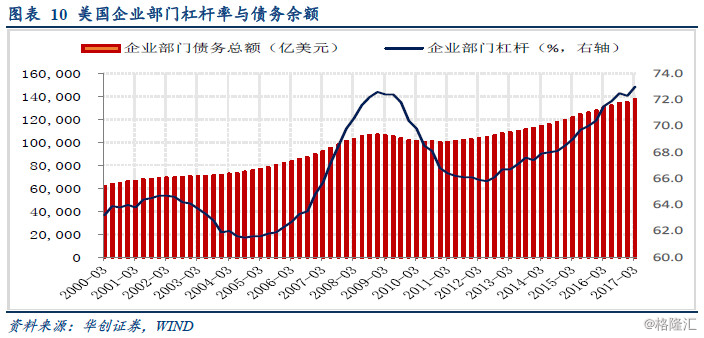

企业部门:杠杆率已回升至金融危机前的高位。不同于居民部门缓慢的杠杆去化,美国非金融企业在金融危机过后较快的实现杠杆去化,在2012年初就重启加杠杆。宽松的金融条件下,企业热衷于股票回购并更加偏好债务融资。截止2017年9月,企业部门债务总额14万亿美元,较金融危机前增长40%,74%的杠杆率已略高于金融危机前73%的最高水平。

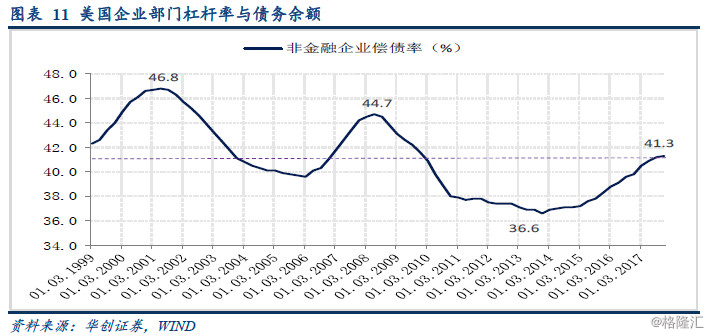

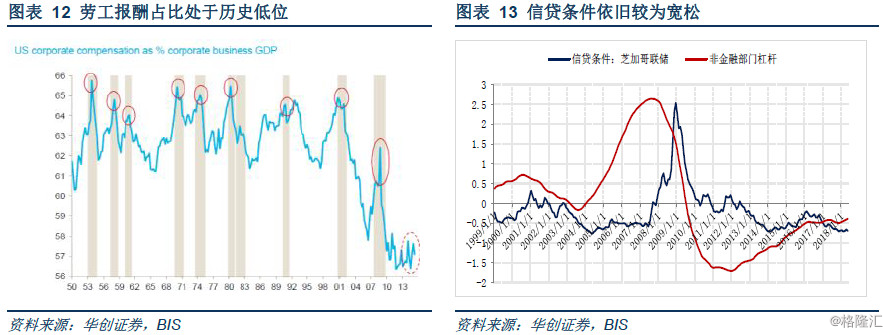

企业部门:偿债率回升至历史均值,隐忧值得密切关注。从主要的财务指标来看,截止2017年底,美国企业部门的偿债率为41.3%,较2013年36.6%的低位有明显的回升,相比2001年和2007年的两轮高点(分别为46.8%和44.7%)还有一定的距离。金融危机过后,劳工报酬在企业营收中的占比跌至历史低位,叠加低利率环境,虽然企业部门债务、尤其是债券融资快速增长,偿债率能够维持在较为温和的水平。这里的一个隐忧在于企业部门正面临薪资加速上涨和利率上行的双重挤压,前者侵蚀企业利润,后者加重企业利息负担,都会恶化企业资产负债表的质量。

上述隐忧在现阶段还不足以让经济严重承压。首先,经验上当劳工报酬占比快速上行时,往往会触发经济衰退,但目前劳工报酬占比处于绝对的历史地位,更多是隐忧,而不是现实压力;其次,虽然权益市场面临高估值压力、长端利率也在持续上行,金融市场条件正在恶化,但从银行体系来看,信贷条件依旧较为宽松,资产质量恶化-银行收紧信贷-经济下行、估值承压-资产质量进一步恶化的循环链现阶段还未开始。

三、相比美国经济走弱,我们更为关注新兴市场面临的压力测试

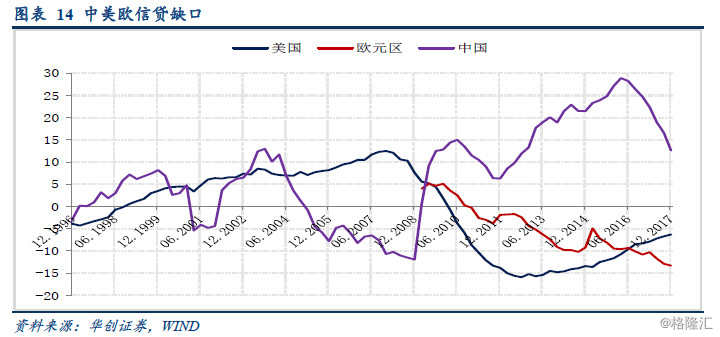

相比美国经济的下行,我们更为关注美元走强的冲击。2016年中以来的全球共振复苏为中国和欧元区等经济体的杠杆修复创造了有利的时间窗口,中国杠杆率实现了久违的企稳,欧元区杠杆修复加速触底,但相比美国重启加杠杆已经五年有余,中国信贷缺口仍在高位,意大利等欧元区边缘国家的杠杆去化也非一日之功,全球债务周期的错位远没有结束。当全球共振复苏式微时,中国和欧元区都必须在经济基本面和杠杆去化间寻找脆弱的平衡,2017年趋于收敛的全球货币政策面临再度分化的压力,进而支撑美元走强。

当美元走强,新兴市场的基本面和金融市场都会承压。如果只是从贸易角度考虑,美元走强会促进美国更多地进口,从而对新兴市场有正向的溢出效应。但在金融全球化的当下,美元走强意味着全球流动性的被动紧缩,这对于新兴市场、尤其是外债依赖度较高的新型经济体来说,经济基本面和金融市场都会因此承压。过往的经验清晰地表明,强势美元对新兴市场更多是负向的冲击,如资本流入放缓、工业生产下行。

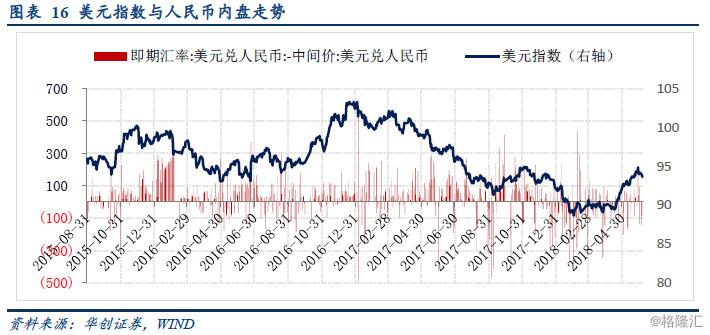

美元走强对人民币的冲击有限。从4月以来的人民币汇率走势来看,近期美元的走强并没有对汇率预期构成较强的扰动,当人民币中间价因前日美元上涨而下调时,我们没有观察到人民币即期汇率会随之加速贬值。4月代客结售汇和远期代客结售汇的双顺差也能印证近期美元的走强对外汇供求的冲击较为有限。

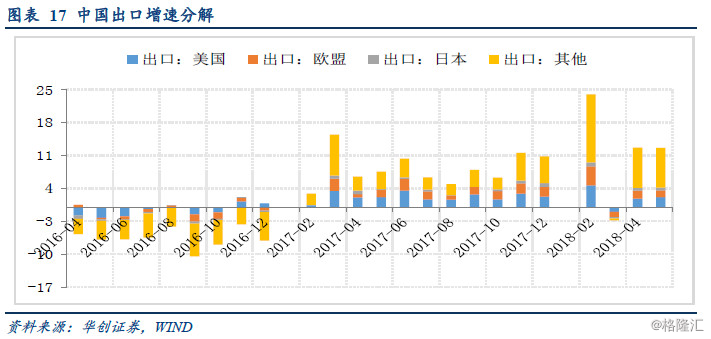

但会更多通过冲击新兴市场间接恶化中国的外需环境。2017年,新兴市场和发达经济体对中国出口增长的贡献基本相当,7.9%的出口增速中欧美日合计拉动4.1%;但2018年初以来,随着欧美经济或走弱或震荡,中国出口的高增已经更多由新兴市场支撑,截止5月,13.3%的出口累计增速中,欧美日合计仅拉动了4.6%。如果美元继续走强,预计出口在下半年会明显承压。

来源:华创宏观

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员