上游布局:产品结构决定了光明要战略性做大做强牧业

与以常温乳制品为主的乳企基本可以实现产地和销售地的分离不同,由于低温产品的特性,临近消费市场的牧业资产对保障产品供应具有重要的意义,这也决定了依赖低温产品的乳企在上游牧业资产的布局方面更为积极主动。根据荷斯坦奶农俱乐部的统计,2016 年光明牧业总存栏数为 9 万头(其中成母牛为 4 万头),牛奶产量为 41 万吨,按照牛奶产量排名是全国第 6 大的奶牛养殖企业,成母牛单产为 10.2 吨,居于行业的前列。

海外布局:看好 a2 婴儿粉强劲需求给子公司新莱特带来的增长弹性

光明海外子公司新莱特增长路径明确,驱动力包括全球乳制品价格的回暖和新莱特高附加值产品的放量。首先,全球乳制品价格的回暖导致的大包粉价格上涨将有利于新莱特收入规模的增长;其次,与传统的大包粉相比,新莱特近年来通过开发 The a2 Milk Company 和 Foodstuffs 等客户提升高附加值产品在组合当中的占比,这有利于新莱特盈利能力的持续提升。

看好低温和国际业务的增长,给予光明乳业“买入”评级

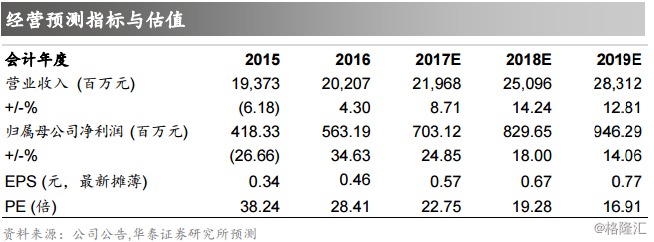

我们认为低温液态乳产品的放量、新西兰新莱特的产能释放和上游牧业的量价齐升将是驱动光明乳业收入增长的 3 个主要力量。根据我们的盈利预测,光明乳业 2017-2019 年收入将分别达到 219.68 亿元,250.96 亿元和283.12 亿元,分别同比增长 8.7%,14.2%和 12.8%;2017-2019 年 EPS将分别达到 0.57 元,0.67 元和 0.77 元,分别同比增长 24.8%,18.0%和14.1%。考虑到可比公司估值水平、光明乳业在低温乳制品领域中的领先地位以及收入和利润增长潜力,我们给予光明乳业 2018 年 24~25 倍 PE估值,对应的目标价范围 16.08 元~16.75 元,首次覆盖给予“买入”评级。

风险提示:食品安全问题;低温产品和 a2 婴儿粉需求不达预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员