今年以来,市场出现了包括出海、红利、资源股等几个鲜明的主线。而这些线索的背后,埋藏的是龙头跑赢的暗线。在多数方向、指数、行业中,龙头均有显著的超额收益。

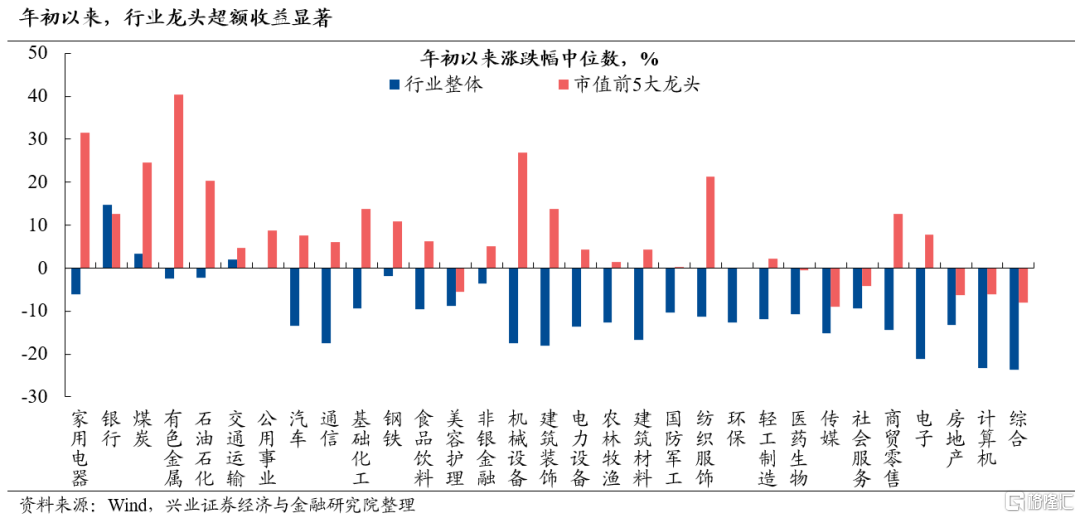

我们统计了申万31个一级行业年初以来表现,发现截至5月9日,各行业中市值前5大龙头股(市值取2023年底值)的涨跌幅中位数,除银行以外,均较行业整体表现出明显的超额收益。

与此同时指数层面, 年初以来上证50、沪深300也整体跑赢市场。因此,龙头风格是今年超额收益的重要源头。

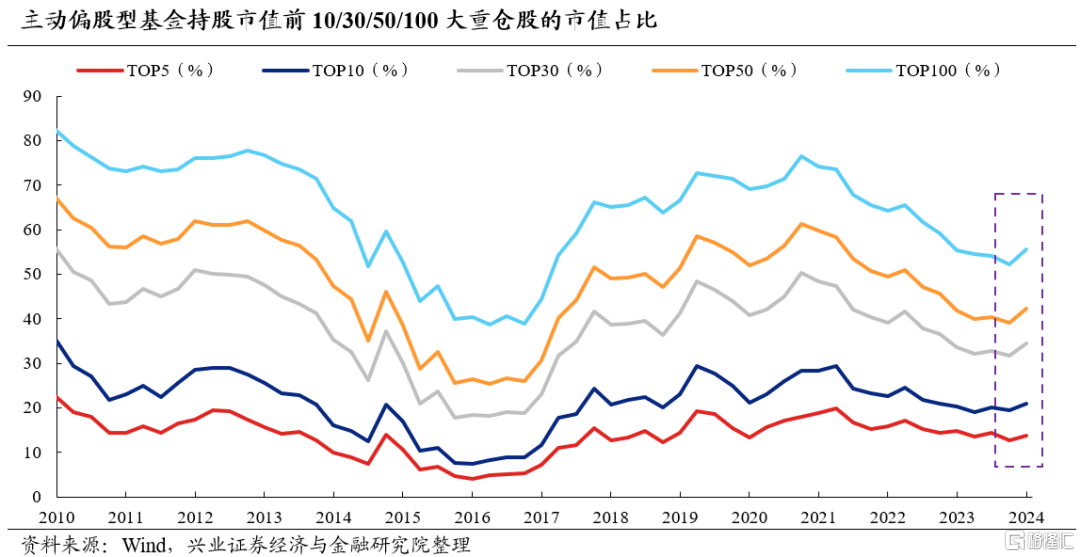

并且,参考基金一季报,从重仓股分布看,基金持仓的集中度再次提升,开始加大对龙头个股的配置。我们在年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断已在验证。

首先,参考历史经验,基金持仓的集中度大概每3~4年出现一次趋势性的变化。本轮公募基金的仓位集中度从2020年底见顶以来,至2023年底已连续回落3年。

而当前,根据最新的2024年一季度基金季报数据,我们观察到,主动偏股型基金持股市值前5/10/30/50/100的重仓股占全部重仓股持仓市值的比重分别较上一季度提升1.12 pct、1.42 pct、2.91 pct、3.06 pct、3.40pct。

新一轮持仓从“分散”到“集中”、从市值下沉到聚焦龙头、核心资产的转折点或已出现。

与此同时,从行业的角度来看,主动偏股基金前3/5/10大重仓行业持仓占比却分别较上一季度下降4.24 pct、3.16 pct、2.02 pct。个股集中度提升,而行业重仓集中度回落,显示市场更倾向于从各个行业中寻找优质龙头资产,而非聚焦某个行业赛道。

风险提示

关注经济数据波动,政策超预期收紧,美联储超预期加息等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告《做多中国,重塑核心资产统一战线——A股策略展望》,分析师 :

张启尧 SAC执业证书编号:S0190521080005

胡思雨 SAC执业证书编号:S0190521110003

程鲁尧 SAC执业证书编号:S0190521120004

张勋 SAC执业证书编号:S0190520070004

吴峰 SAC执业证书编号:S0190510120002

杨震宇 SAC执业证书编号:S0190520120002

研究助理:陈东元

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员