美东时间周二,摩根大通CEO杰米·戴蒙(Jamie Dimon)最新表示,美国经济正“蓬勃发展”,但同时也发出警告称,他对软着陆持“谨慎态度”。

“通胀可能比预期更持久”

随着美国就业市场表现强劲、消费需求健康之后,戴蒙对美国经济增长充满信心。

“即使我们陷入衰退,消费者的状况仍然良好。”

他表示,美国经济“令人难以置信”并且正在蓬勃发展,这与过去两年人们对美联储一系列快速加息将导致经济陷入衰退的担忧背道而驰。

数据显示,美国3月非农就业人数超预期激增30.3万人,创11个月以来的最大增幅。

3月美国CPI同比增长3.5%,核心CPI同比增长3.8%,各个CPI分项均超过预期。

与此同时,美国3月PPI也同比上涨2.1%,超过上个月;美国3月ISM制造业指数站上50的荣枯线,大幅好于预期。

不过戴蒙也表示,他仍担心美国债务沉重、地缘冲突及通胀前景不明等因素所引发的潜在经济影响。

他警告称,通胀可能比预期更持久,从而导致利率在更长时间内保持在较高水平。

与此同时,他还担心美国经济可能会重蹈1970年代覆辙。

在那困难的十年里,经济受到滞胀的制约,滞胀是低增长和高通胀的结合。这样的风险再次存在。

“我们的状况非常好,到目前为止,看起来像是软着陆的情况。但请让我保持谨慎的态度。”

此前,戴蒙在年度致股东信中表达了对通胀的担忧,并认为通胀可能比市场预期“更具粘性”。

过去6个月里,标准普尔 500 指数上涨了近五分之一。

更有趣的是,高收益信用利差已从去年的500个基点收窄至300个基点左右。美国失业率仍低于4%,而每月仍有数十万个就业岗位在继续增加。

当时戴蒙表示,目前尚不清楚持续的高利率是否必然导致经济衰退,特别是在政府支出仍然较高的情况下。摩根大通正将利率在2%-8%之间切换做准备。

戴蒙表示,军事支出、工业回流和能源转型可能会在一段时间内推高价格水平。他还在信中警告称,私人信贷的繁荣可能会成为“市场中意想不到的风险”。

美联储降息几何?

经济表现出弹性且通胀进展陷入停滞,再加上美联储当局连续鹰派言论,眼下金融市场已降低对美联储今年降息次数的预期。

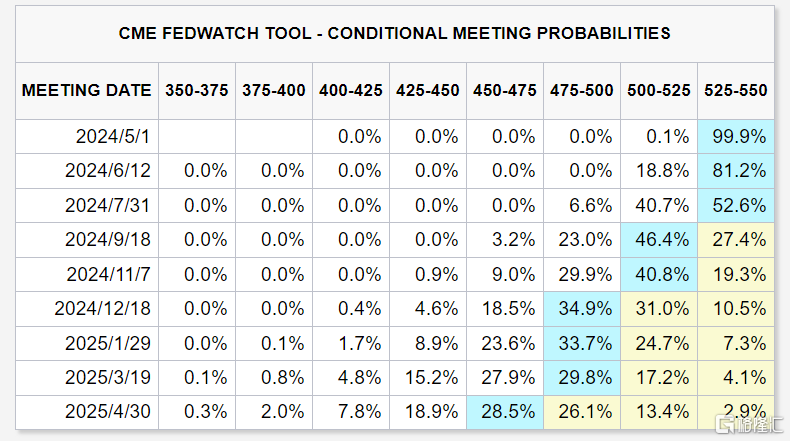

据CME美联储观察工具显示,市场预计美联储 2024 年将在目前23年来的高点基础上降息两次,而9月不降息的预期概率近54%。

这与年初的情况截然不同。

RBC Capital Markets美国利率策略主管Blake Gwinn表示,在将2024年的预期从3次降至1次后,现在预计12月将降息一次。

甚至还有市场交易员押注,美联储今年将跳过降息。

在美联储5 月1 日决定之前,交易员已经建立了与隔夜融资利率(密切跟踪央行基准)相关的期权头寸,目标是官员们在 12 月政策会议之后保持利率稳定。一些更激进的押注还对冲了央行甚至在 2024 年再次加息的可能性。

最近,美联储政策制定者们一直表示,他们预计将在更长时间内维持较高利率。上周,鲍威尔还发出鹰派的信号。

“最近的数据显然没有给我们带来更大的信心,相反,表明实现这种信心可能需要比预期更长的时间,”

除此外,芝加哥联储主席古尔斯比、纽约联储主席约翰·威廉姆斯等美联储官员都采取了更鹰派的立场。

威廉姆斯还表示,他不认为有任何降息的“紧迫性”,也不排除在通胀进一步升温的情况下加息的可能性。

值得关注的是,本周五,美联储官员最青睐的通胀指标——即剔除波动较大的食品和能源成分的核心PCE通胀数据将公布。

华尔街大行高盛预计,2024第一季度可能小幅上升,但是将在剩余时间呈现持续走低之势。

而PCE通胀数据可能将成为本周美股最重要的宏观催化剂。

美联储官员们近期对粘性通胀的担忧而发表的今年不降息等“极度鹰派言论”,以及通胀率可能如何阻碍美联储的降息计划,已成为近期美股暴跌的痛苦来源。

Yardeni Research预计,如果周五公布的核心PCE数据低于预期,哪怕是小幅低于预期,可能将大幅拉低10年期美债收益率,进而引发美国股市大举反弹之势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员