随着A股市场回暖,机构投资者调研频率显著提升,调研范围也明显扩大。

统计数据显示,截至3月26日,今年以来,A股“宁波军团”共接待机构来访1434次。其中,恒帅股份以104次位于机构调研量第5位,前四位分别是宁波银行(271次)、乐歌股份(253次)、家联科技(217次)、兴瑞科技(131次)。

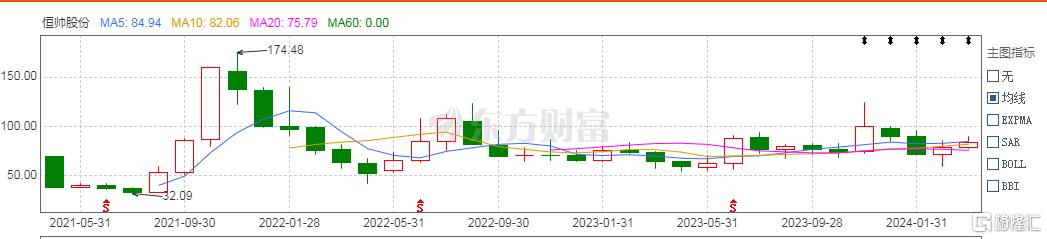

恒帅股份于2021年4月21日登陆深交所。意味着,还有不到一个月的时间,公司将迎来首发原股东限售股份大规模解禁。

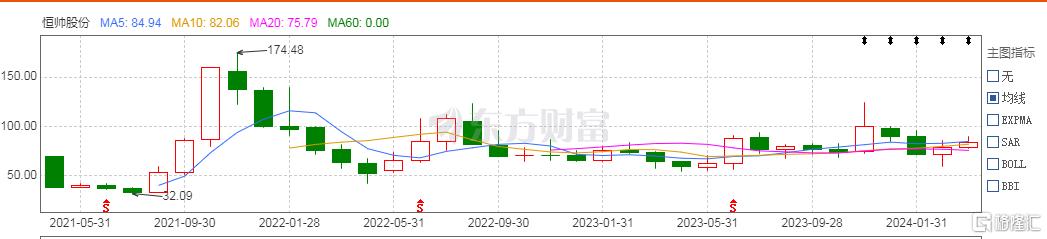

近年来,受益于行业恢复发展,公司业绩持续增长,但股价表现一直没有太大动静,最新价格在84元/股左右,总市值近66亿元。

股吧里,已有不少小股东担心,本次解禁后大股东或将大额套现。

恒帅股份实控人为许宁宁和俞国梅夫妇,截至2023年三季度末,二人合计直接或间接持有公司71.5%的股权,并通过员工持股平台宁波玉米持有公司3.5%的股权。

那么,现在是入手恒帅股份的好时机吗?

汽车微电机自主龙头

微电机一般指功率在750瓦以下,机座外径不大于160mm或中心高不大于90mm的电机。车用微电机在汽车的发动机系统、热管理系统、底盘系统、车身系统中广泛应用,占据整个微电机应用的10%。

随着汽车的智能化和电气化水平提升,带来更多微电机使用需求,例如电动门、隐藏门把手、线控制动、线控转向等。根据相关机构测算,国内车用微电机市场规模在2027年将增长至366亿元。

恒帅股份前身为恒帅微电机有限公司,成立于2001年,最初以汽车清洗业务起家,经过二十多年发展,已形成产品矩阵式发展。

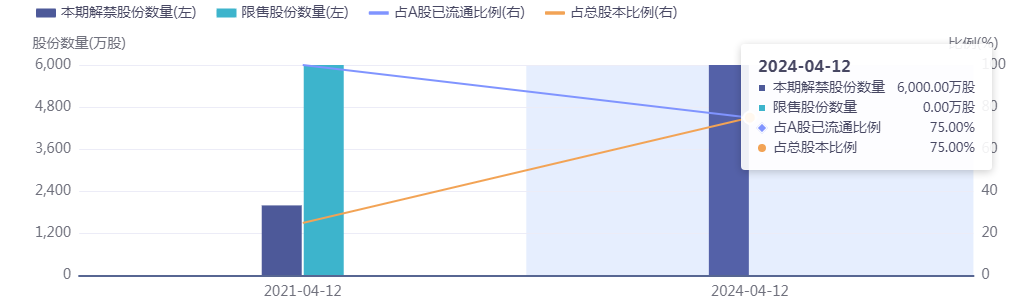

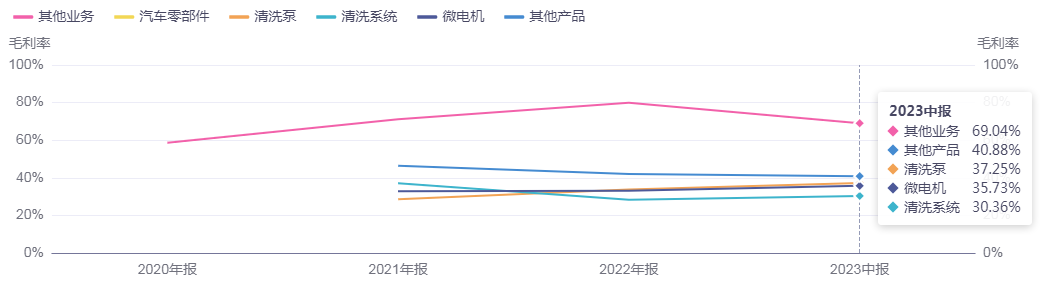

目前,公司主营业务分为电机技术与流体技术两大领域。电机技术业务可具体拆分为电机业务、电动模块业务;流体技术业务可分为驾驶视觉清洗系统、热管理系统。

其中,电机业务与汽车清洗系统为公司上市之初便已具备的两大拳头产品,合计占比超90%。

依托电机作为基石产品形成的良好口碑,恒帅股份电动模块业务旨在提升各电机的整体附加值,提升整体单车价值量,形成更具深度的壁垒优势。

据悉,恒帅股份已在隐形门把手和充电小门领域实现“电机+执行器”的产品拓展。公司早期通过上海依工向蔚来汽车配套充电小门“电机+执行器”产品,通过持续推广及提供成熟的解决方案,目前该产品已逐步拓展至其他整车厂客户。去年下半年开始有部分客户处于量产爬坡周期,渗透率逐步提升中。未来有望向集成度更高的系统产品发展,并且在更多的应用场景上发掘“1+N”的产品开拓机会。

值得关注的是,电机也是人形机器人中动力的产生机构。机器人中会使用较多电机,对于电机行业来说属于一个未来的增量市场。

针对人形机器人业务方面的规划,恒帅股份表示,人形机器人属于未来的一个重要发展方向,该行业目前的发展重点可能是产业化和降低成本的过程,并且这一过程是一个较为长期的过程。公司将持续关注行业发展趋势。

在高级别自动驾驶场景下,汽车传感器数量众多且精度、容错等要求更为苛刻,恒帅股份另一大拳头产品汽车清洗系统也迎来发展新契机。

目前,公司驾驶视觉清洗系统业务单元主要包括汽车清洗泵、清洗系统产品、智能汽车高级驾驶辅助系统(ADAS)传感器的主动感知清洗系统等产品。

恒帅股份表示,由于该产品对比传统清洗系统而言,整体功能和产品价值差异较大,整体处于市场渗透前期,部分客户会进入小批量定点环节。部分厂家针对ADAS系统传感器的现实清洗需求,可能会对部分清洗点位设置手动清洗的配置,短期内对硬件也会形成一定的增量需求。

在产品和市场上,恒帅股份形成了国内外市场协同发展的格局。公司海外工厂主要包括美国恒帅及泰国恒帅。

其中,美国恒帅主要进行清洗系统产品的配套和相关新产品的同步研发,并逐步布局其他新产品,目前已经陆续有项目定点并进行设备调试和产品开发。

泰国生产基地第一期整体投资规模20,000万元,目前正有序建设当中,主要产品布局包含电机产品及清洗泵产品。公司表示,将积极推进美国及泰国生产基地建设,通过海外布局生产基地来提升公司现有产品的增长潜力。

业绩高速增长

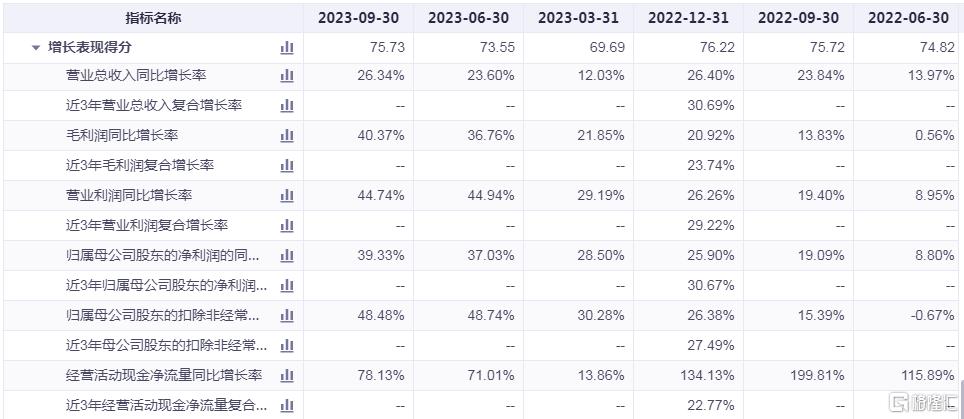

上市以来,恒帅股份收入及利润增长趋势较为明显,在同行业排名靠前。

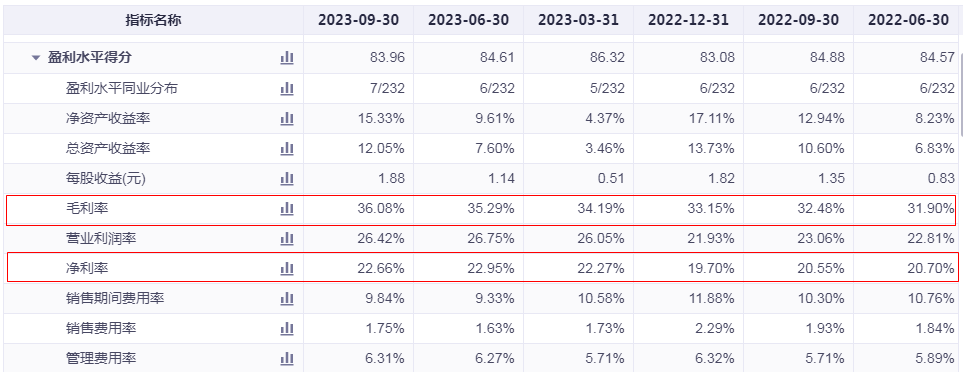

2023年前三季度,恒帅股份实现营业收入6.62亿元,同比增长26.34%;归母净利润为1.5亿元,同增长39.33%,盈利能力进一步提升。据公司业绩预告,2023年归母净利润区间为1.95-2.15亿元,同比增长33.99%-47.74%。

受益于规模效应带来管理费用率和销售费用率下降,公司期间费用率整体呈下降趋势,研发费用率稳定在4%左右。

恒帅股份在成本上的核心优势主要来源于公司在供应链上的垂直整合,不断加深整体的护城河,具体可以体现在以下方面:

一是标准化和平台化的产品战略带来的质量和成本优势;二是零部件自制,有利于公司更好的控制成本和质量,提高产品的竞争力和毛利率;三是自动化设备自研和自制,一方面降低了整体设备的采购成本,另一方面节约了外采设备的调试和定制研制时间,大幅缩短新产品的量产准备时间。

值得关注的是,公司主要客户销售收入占比较高。2021年-2023年前三季度,前五名客户的合计销售收入占营业收入的比例分别为44.20%、48.73%和46.93%。截至2023年三季度末,公司前五大客户分别为斯泰必鲁斯(Stabilus),庆博雨刮(KBWS)、麦格纳(Magna)、A公司和富圣光电。

随着原始股解禁大潮的临近,恒帅股份正在面临巨大的市场考验。解禁之后,公司股价能否迎来“深蹲起跳”,值得关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员