2024年中国车市零售实现预期中的开门红走势,1-2月同比增长39%的重要因素是春节因素带来的节前消费时间差异。2月新能源乘用车生产达到42.6万辆,同比下降18%,环比下降42%。2月新能源乘用车批发销量达到44.7万辆,同比下降10%,环比下降35%。2月新能源车市场零售39.5万辆,同比下降10%,环比下降41%。2月新能源车出口7.9万辆,同比增长0.1%,环比下降20%。2月市场价格剧烈波动,时间较长,消费观望明显,影响2月份的新能源车销量表现,形成暂时低迷的的走势。

2024年国内新能源格局激烈变化,头部效应日益明显,高端相对较强。蔚来、理想等新势力总体较好,五菱、吉利、长安等传统车企新能源2月走势很强。

一、新能源乘用车总体走势

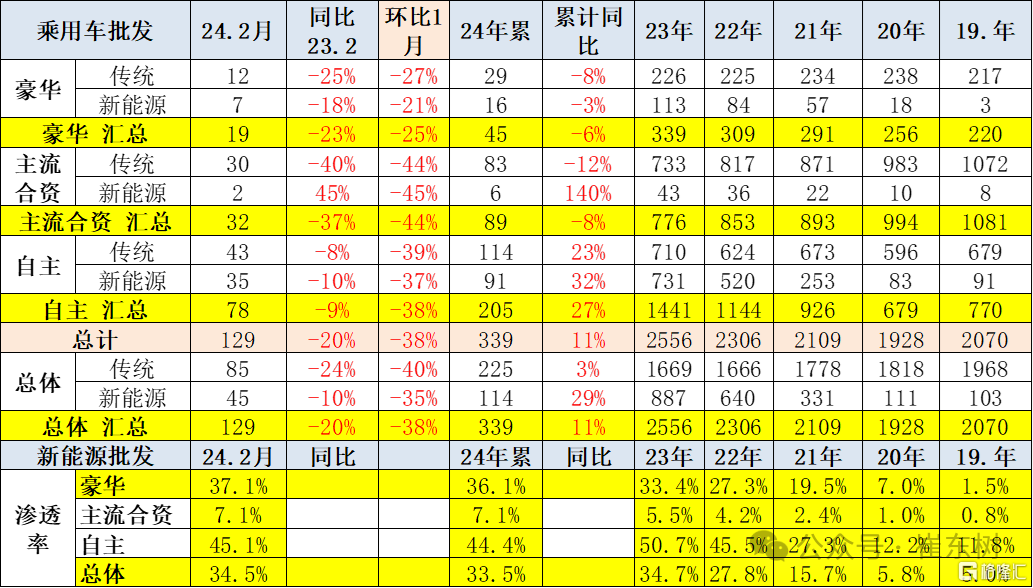

1.2024年2月新能源车批发很强

2024年2月新能源乘用车批发销量达到45万辆,处于当月历史中高位, 由于春节因素和降价干扰,2月回落较大。

2月新能源乘用车批发达到45万辆销量,同比下降10%的幅度较大,但环比下降35%也是较少的。2023年新能源乘用车批发销量达到887万辆,同比增长36%。2024年的1-2月的销量增速在28%,总体温和上涨。

2023年以来由于锂和镍等原材料回落导致动力电池价格有下降的趋势,2月销量较低有利于企业年初减产,去历史库存,实现春节后3月销量的较强增量。

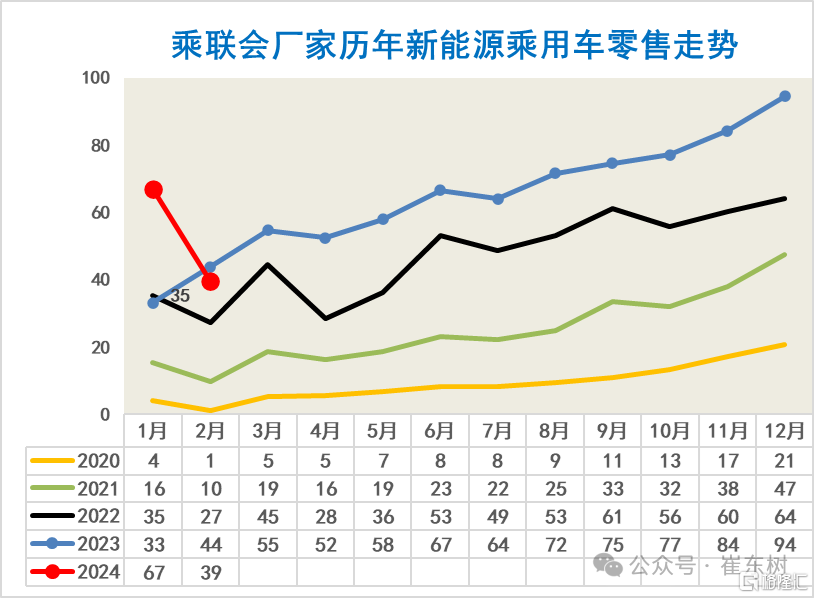

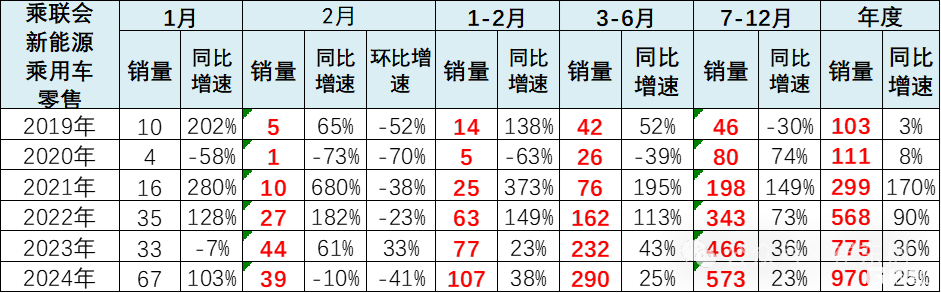

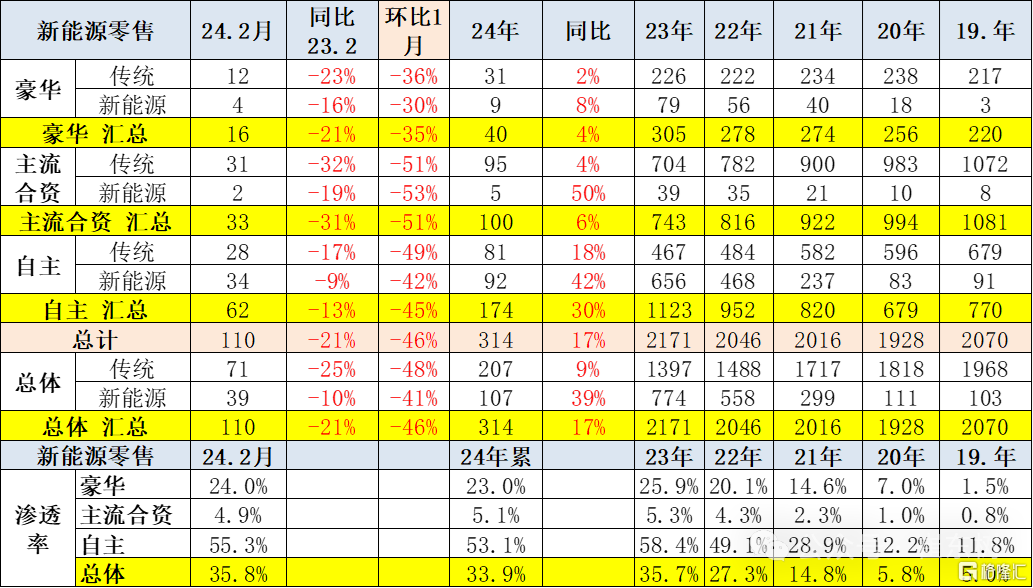

2. 2024年2月新能源车零售增速强

2024年2月新能源车市场零售39万辆,同比下降10%,环比下降41%。2022年2月较2021年2月增1.8倍,2023年2月同比增61%,而2024年2月的同比负增长较异常,因为春节销售差,零售增长的速度实际未达到预期。

2023年累计零售775万辆,同比增长36%。2024年1-2月的新能源车的零售107万辆增38%走势相对较稳,低温和燃油车促销潮带来的抑制效应较强。

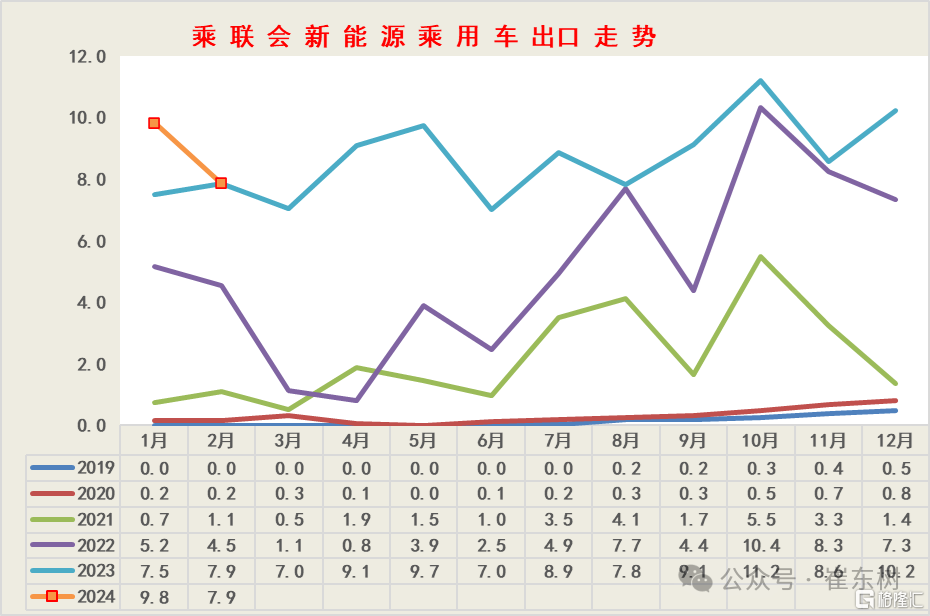

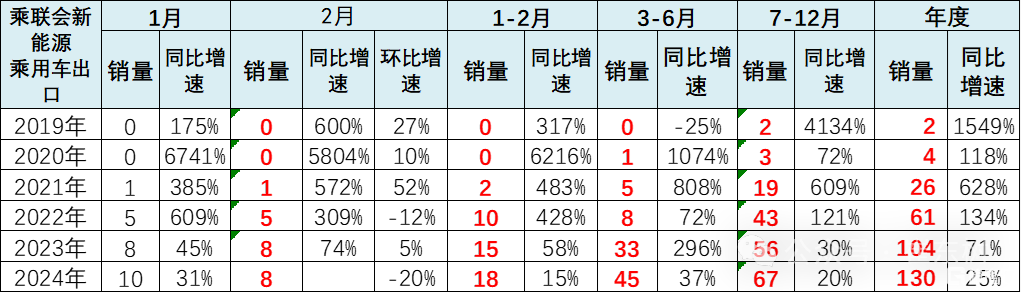

3. 2024年2月新能源车出口增速强

2024年2月新能源车出口7.9万辆,同比增长0%,环比下降20%。2023年累计出口104万辆,同比增长71%,占乘用车出口26.4%,较去年同期下降4.8个百分点。

中国制造新能源产品品牌越来越多地走出国门,由于海外认可度持续提升以及服务网络的完善,自主品牌纯电动主要面向发达国家市场,目前出现围堵中国新能源的现象。

2024年1-2月累计出口18万台,同比增15%。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。2023年2月的出口低基数对出口促进加大,未来几个月全年新能源汽车出口预计仍较高增长。

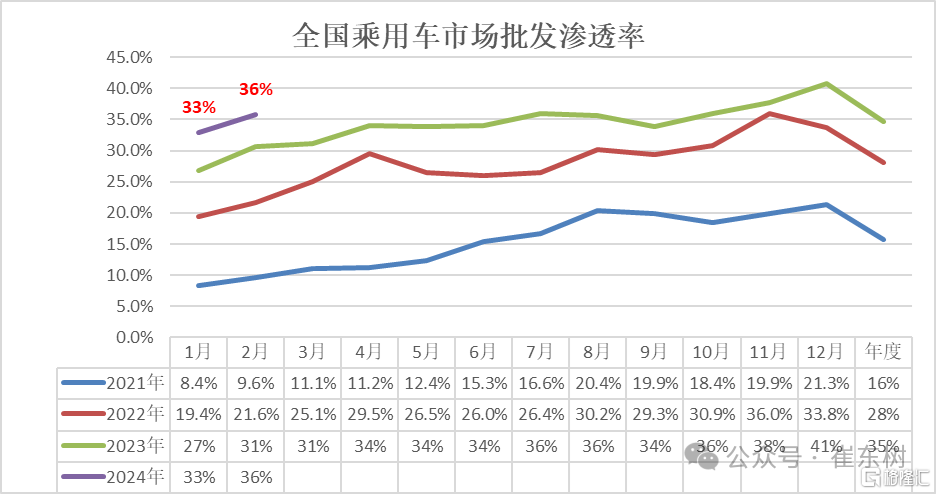

4.新能源渗透率走势-批发

2月新能源车厂商批发渗透率35.5%,较2023年2月31%的渗透率提升4.5个百分点,较2024年1月的32.9%增2.6个百分点。

2月,自主品牌新能源车渗透率45.1%;豪华车中的新能源车渗透率37.1%;而主流合资品牌新能源车渗透率仅有7.1%。

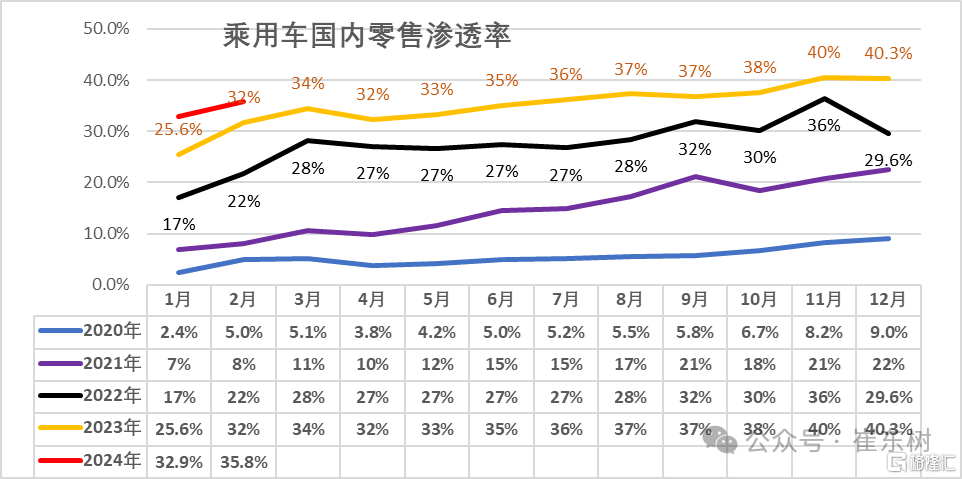

5.全国新能源渗透率-零售

2月新能源车国内零售渗透率35.8%,较去年同期31.7%的渗透率提升4.1个百分点,较1月渗透率增2.9个百分点。

2月传统车零售环比下降48%,而新能源车零售环比下降41%,均压力较大。

2月,自主品牌中的新能源车渗透率55.3%;豪华车中的新能源车渗透率24%;而主流合资品牌中的新能源车渗透率仅有4.9%。

二、新能源乘用车市场结构分析

1.新能源车的厢型结构

2024年2月纯电动车的SUV占比达到41%,而增程式中SUV的占比达到90%,真插混新能源车的SUV占比达到53%,形成纯电动SUV占比最低,而增程式SUV占比最高的差异化的特征,这样也推动整个车市从SUV向轿车市场延伸的产品增量空间。

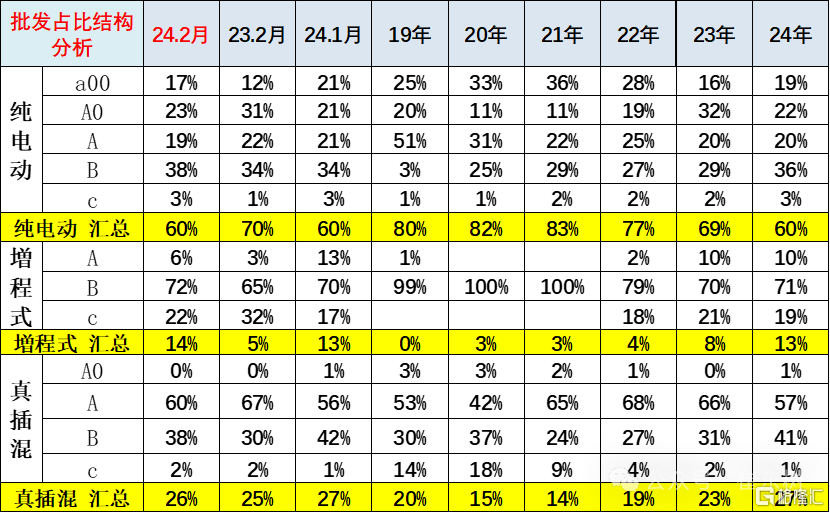

2. 新能源车的级别-各级别相对均衡

2月B级电动车销量10.2万辆同比下降13%,环比下降26%,占纯电动份额38%。纯电动市场的A00+A0级经济型电动车市场回落,其中A00级批发销量4.5万辆,同比增长13%,环比下降47%,占纯电动的17%份额,同比增长5个百分点;A0级批发销量6.3万辆,占纯电动的23%份额,同比下降8个百分点;A级电动车5万,占纯电动份额19%,同比下降3个百分点。各级别电动车销量分化,消费升级优化中。

3. 新能源车的自主和新势力表现持续较强

从月度国内零售份额看, 纯电动自主加新势力约占80%,超强。主力合资车企加传统豪华车的总体超过特斯拉。

蔚来、哪吒、理想、零跑等新势力车企销量同比和环比表现总体仍较强,尤其是蔚来、理想等表现较强,这也是细分市场赛道的优势。

自主品牌的纯电动市场占据较大优势,特斯拉是主要高端。近期插混的自主日益占据主导优势,增程成为自主和新势力的独享。

三、2024年2月新能源车主力厂家分化

1.历年逐月新能源车主力厂家销量走势

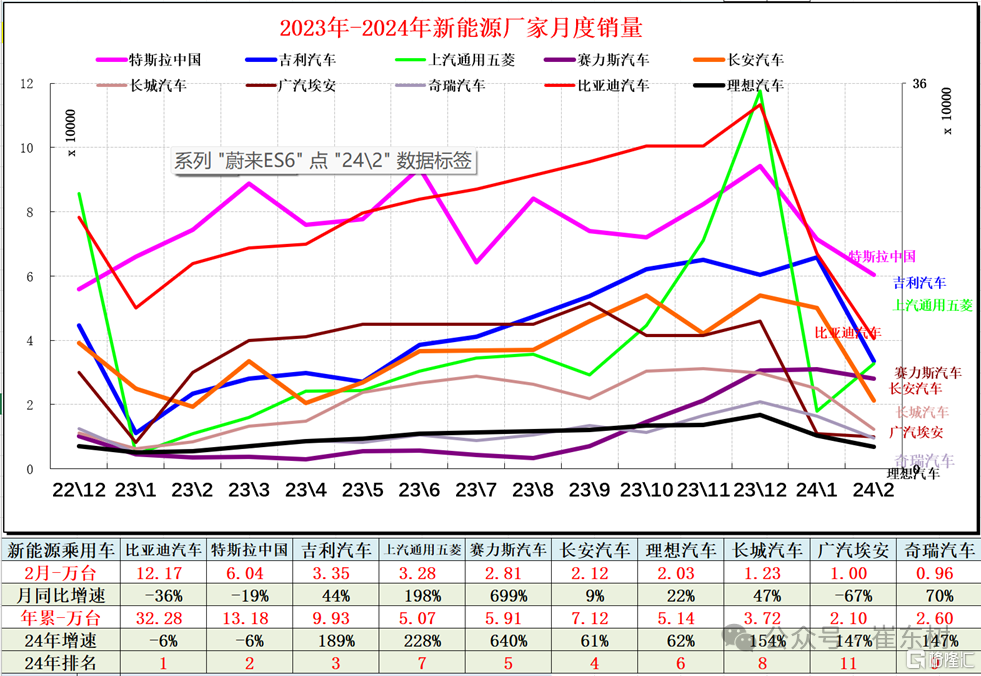

2024年2月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位。随着自主车企在新能源路线上的多线并举,厂商月度批发销量突破万辆的企业达到9家(环比下降9家,同比下降3家),占新能源乘用车总量76.5%(上月90.7%,去年同期83.1%)。2月主力车企表现一般,表现较强的是二线新能源车企,吉利、长城和赛力斯等都实现高速同比增长。

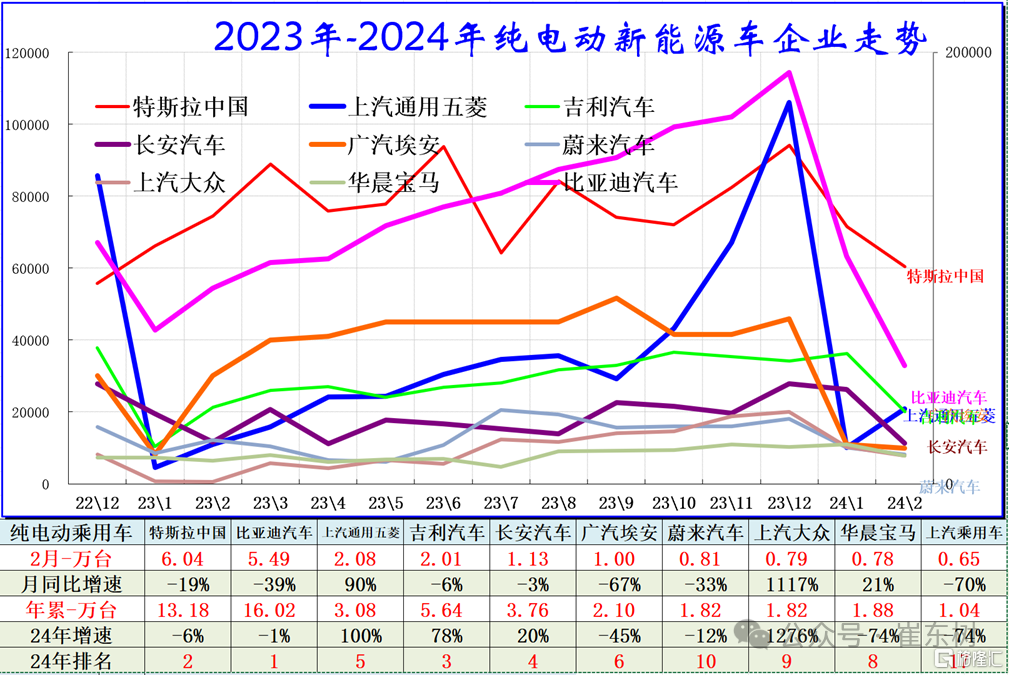

2. 历年纯电动主力厂家销量走势

近几年以来纯电动乘用车市场仍然是比亚迪、特斯拉和传统自主品牌为主的格局。2024年2月纯电动车企表现强的是上汽通用五菱、吉利、上汽大众等。而头部车企的比亚迪、特斯拉呈现温和增长,拉动2024年2月总体较强;蔚来等新势力的总体走势较好;广汽埃安等调整较大。

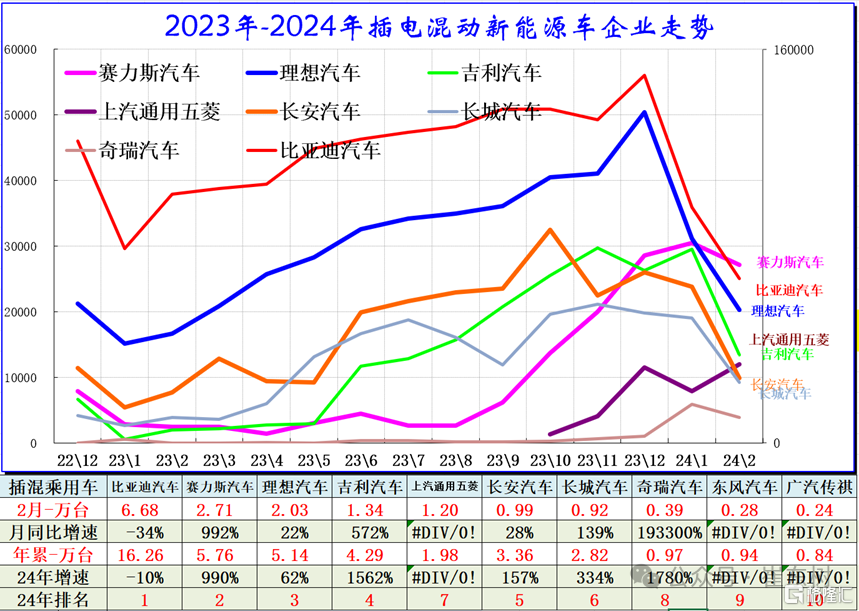

3. 插电混新能源车企业

2024年2月份插电混动市场走势分化,主要的厂家是比亚迪处于绝对领先,比亚迪由于销量较高,放到右轴。

长城、长安汽车、吉利汽车等跟进比亚迪发展插混,但差距较大。近期吉利和长城新品的插混产品很有竞争力。

赛力斯、零跑、长安、理想汽车共同推动增程式插混增长。近期赛力斯的纯电动也开始启动,形成差异特色。

合资车企插混市场表现相对较弱。由于产业链差异,插电混动动力车型的部分合资企业表现相对优秀。欧系的上汽大众近期插混较强,豪华车的插混不强。

四、2024年2月新能源车主力车型销量表现较强

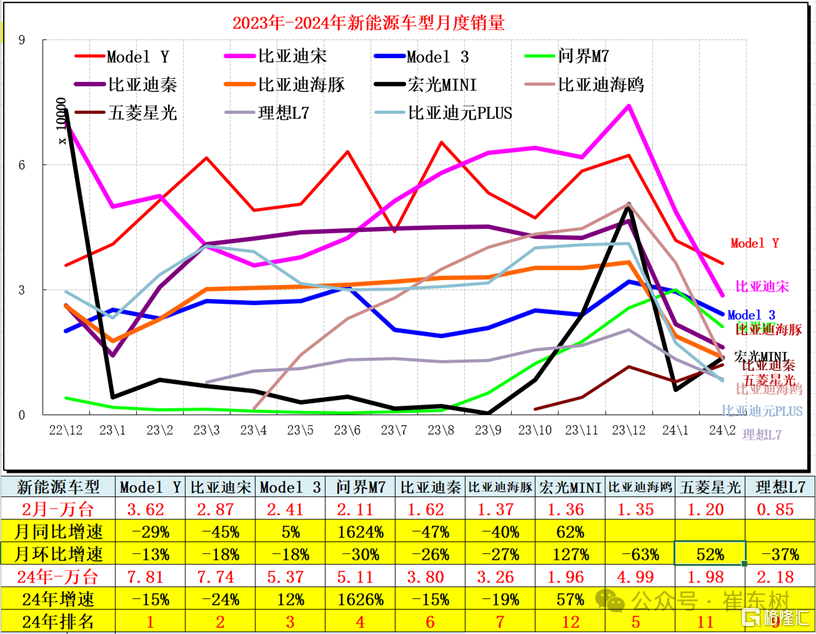

1、2024年2月新能源车型批发量均较好

2024年2月乘用车批发销量超两万辆的车型较多,燃油车改善,新能源的优势地位下降。比亚迪宋、Model Y、问界M7等表现很好,但也出现比亚迪和特斯拉等车企主力车型同比负增长较大。

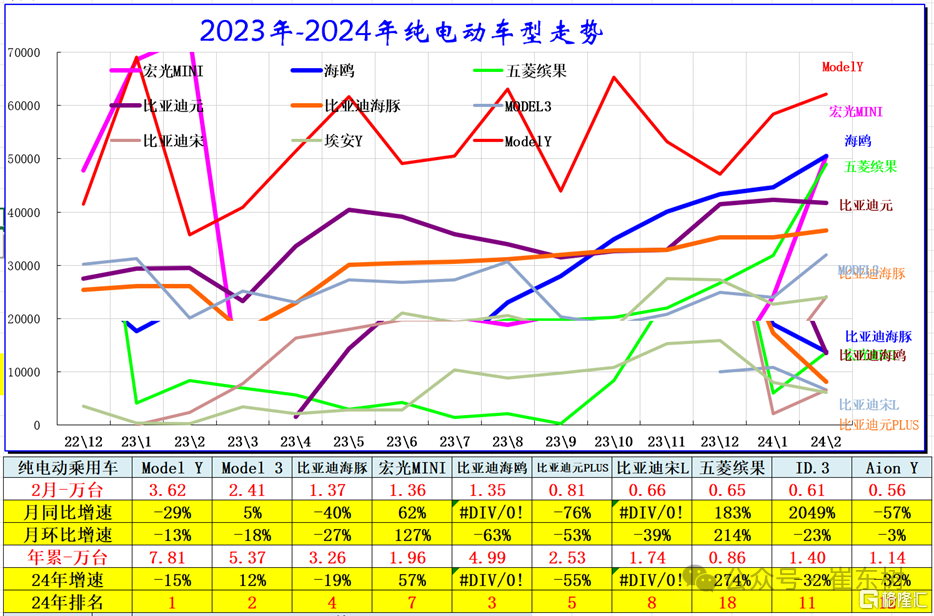

2、2024年2月纯电动车型批发量均较好

2024年2月纯电动车型表现相对较强的是特斯拉MODEL Y、MODEL3、海豚、比亚迪元、五菱宏光mini和缤果等产品。

微型电动车的海鸥、吉利熊猫MINI、长安lumin等新品表现较好。前期微型电动车的五菱一枝独秀,五菱宏光MINI之后的缤果的产品力超强,也符合入门需求,但近期压力较大。

2024年的小型纯电动走势不强,比亚迪元和埃安Y等表现不强。

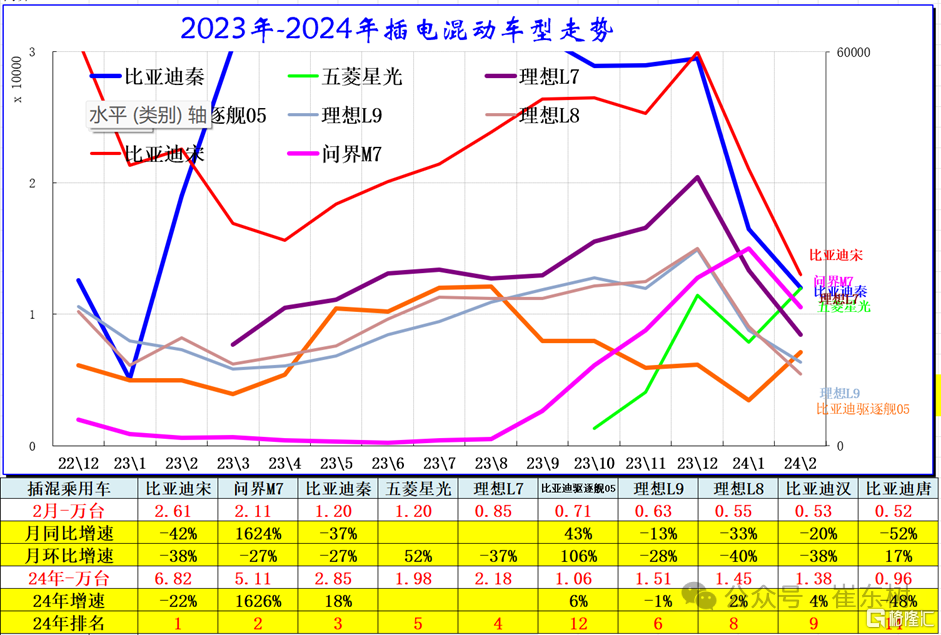

3、插电混动车型批发走势

插电混合动力车型体现传统内资企业为主的特色。近期比亚迪宋、问界M7、秦PLUS、五菱星光、理想L7等销量较好。欧美豪华插混车型的市场接受度不足,销量走势也相对平稳。

增程式电动车的理想L7的表现明显较强,而且深蓝SL03也表现较好,说明消费者对高端电动车还是有很好的的接受度,增程式如果消除顾虑也是被接受的。

近期纯电动和插混出口车型走向欧洲市场的表现较好,上汽荣威等出口较多,形成欧洲新能源市场对中国插混的拉动。

五、2024年2月纯电动车型分价段主力车型

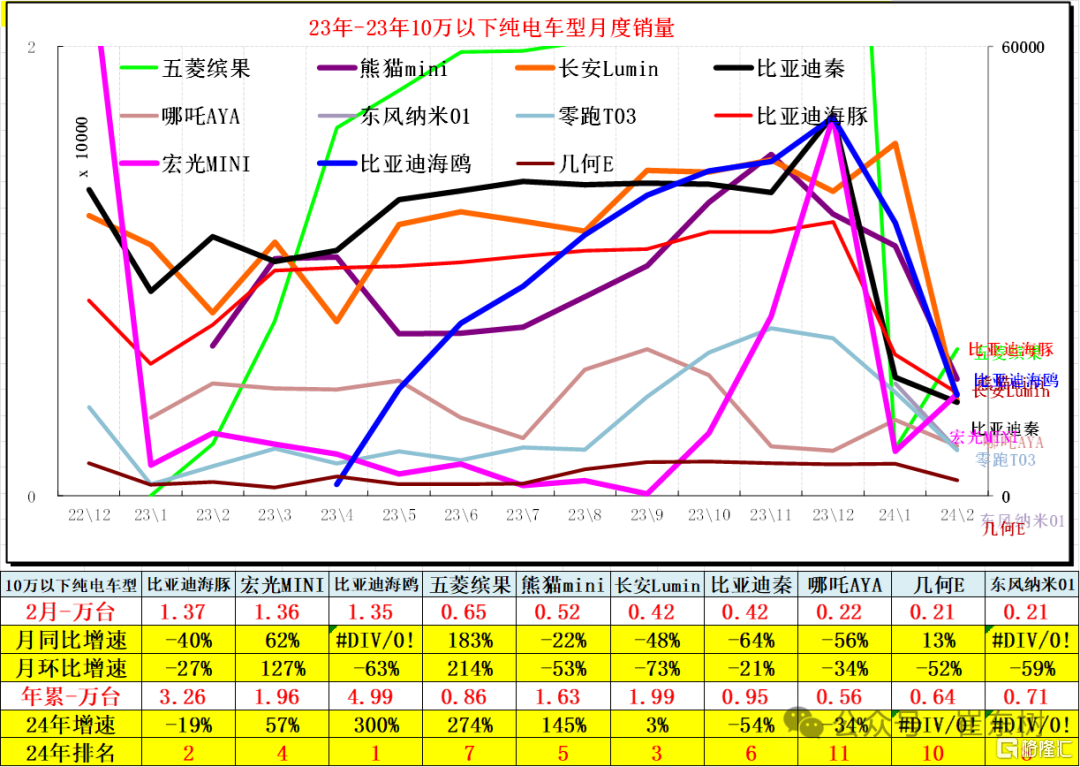

1、2024年2月10万以下纯电动车型

纯电动车10万元以下市场,主要竞争格局还是以小车为主的特征,尤其是A00级的比亚迪海豚、长安lumin、吉利mini等车型表现是相对较强,而宏光mini环比上升较大。A0级的10万元高端的像五菱缤果、哪吒等表现都是不错的。

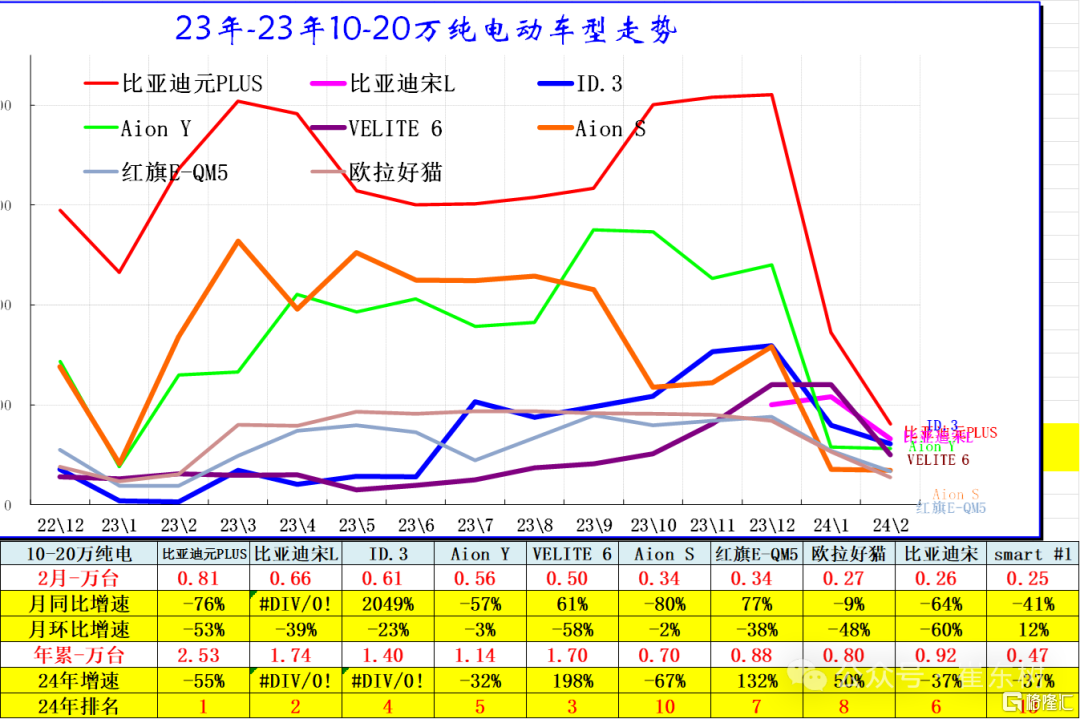

2、10-20万元纯电动主力车型批发走势

10-20万元纯电动市场,比亚迪的主力车型较强。比亚迪占据A0级绝对优势的地位,比亚迪海豚、比亚迪元、埃安Y表现相对较强,而比亚迪宋和秦年末冲刺后2月相对回落。

近期出口主力车型表现较强,海外市场潜力巨大。欧拉好猫等车型表现也很强。

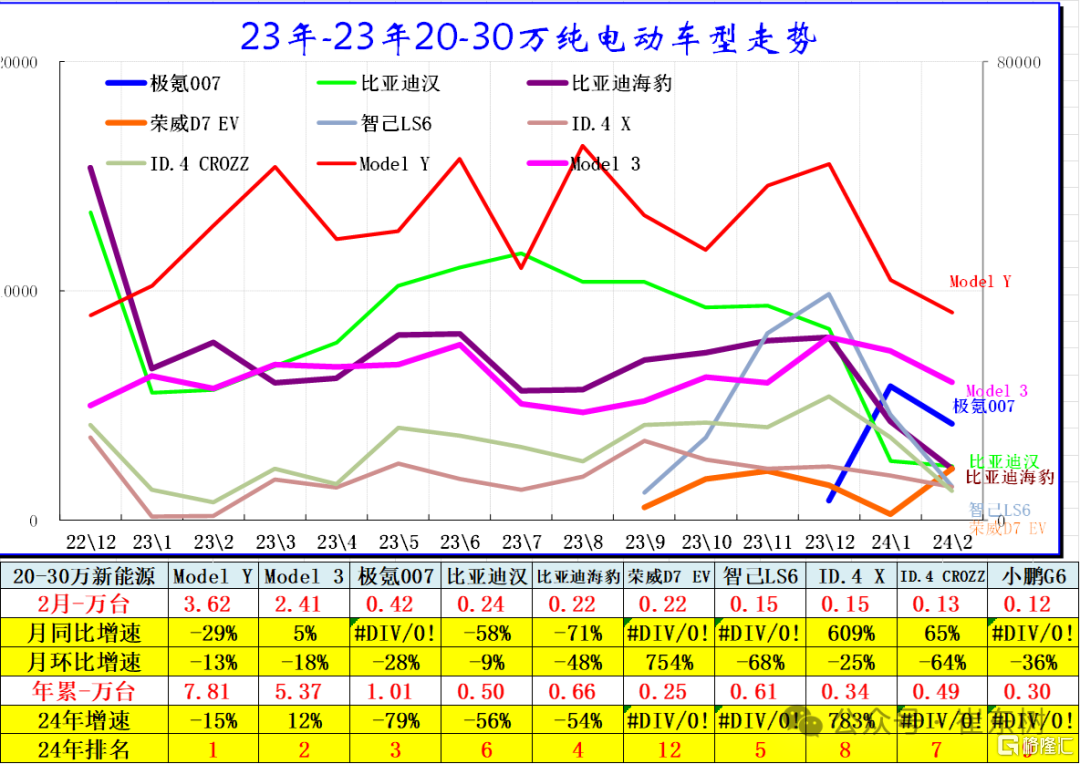

3、20-30万元车型批发销量表现较好

20-30万元市场纯电动车型,主力车型仍然是Model Y、Model3还有极氪007、比亚迪汉等车型,尤其是Model 3销量走势较稳,2024年2月同比增长很小。未来来看,Model Y的销量仍然是在20-30万区间绝对领军的车型。高端的智己LS6地位提升,比亚迪汉和海豹的销量同比回落较大,但像小鹏P7等的表现也是仍需努力。

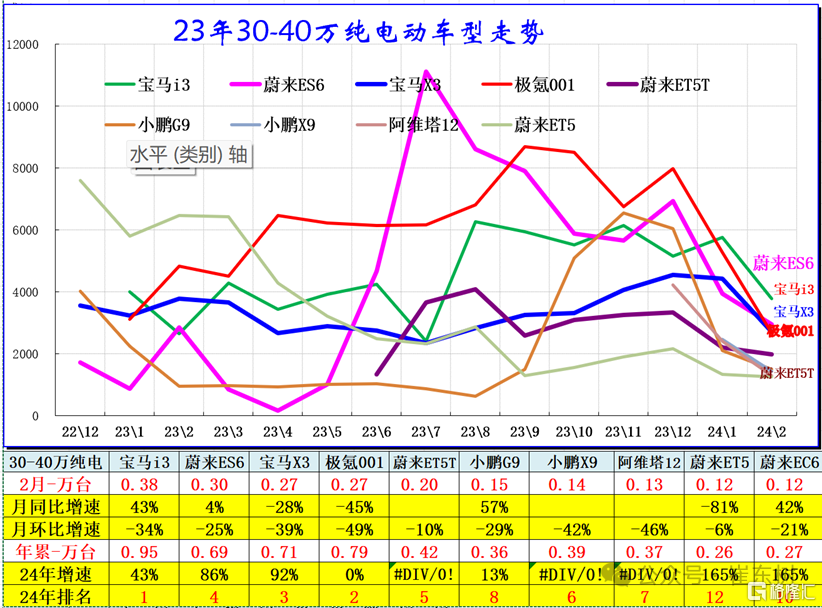

4、30-40万元市场较强

目前总体来看,纯电动高端市场竞争表现体现自主新势力与豪华全面竞争的特征。

30-40万元市场里有蔚来ES6、蔚来ET5、宝马i3、宝马X3等表现相对较强。蔚来品牌高端车型较强,ES6销量同比实现正增长。

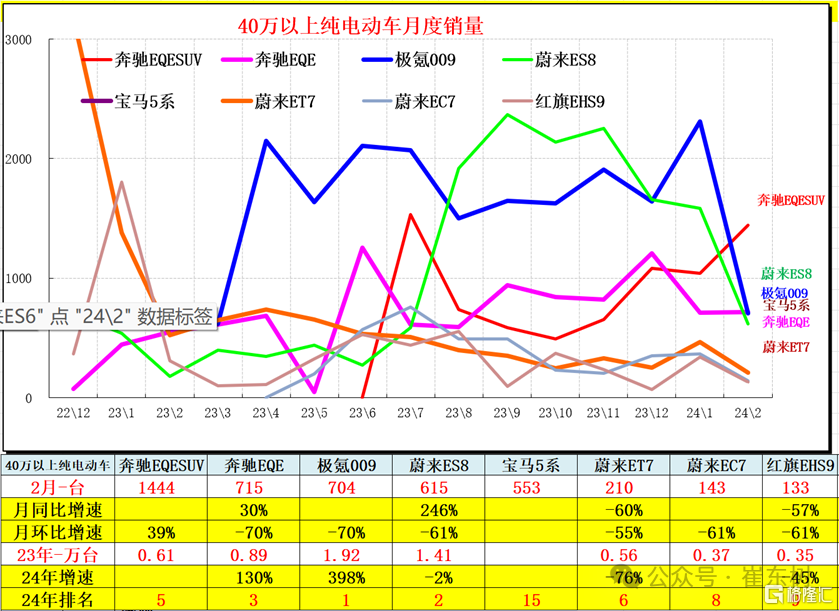

5、40万元以上纯电动主力车型

40万元以上的纯电动市场,近期销量相对较强。领军车型主要是蔚来ES8等自主高端SUV和奔驰宝马等国际豪华主力品牌。奔驰、宝马IX3等国际豪华车的电动车产品也有一定的销量,但与自主电动车仍有差距。

近期40万元以上车型总体较好,消费升级对自主高端接受度大幅提升。其中蔚来ES8在 2023年下半年连续月销超过2000台,2024年蔚来ES8仍牢牢占据自主智能高端SUV主导地位。奔驰EQE上市后也表现不错。

自主品牌电动车技术升级较快,推动电动车的市场竞争力大增。40万元以上高端轿车市场呈现新品较强的拉动效应,国际豪华品牌车企的电动化需要加速适应中国消费偏好。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员